КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

ИТОГИ ИЗУЧЕНИЯ ТЕМЫ.

- Валовые государственные расходы включают покупку товаров и услуг, а также трансферты, в состав которых входят как социальные трансферты и субсидии, так и выплаты процентов по государственному долгу. Доходы государства включают налоги и доходы от госсектора. Фискальная политика является, по существу, управлением государственным бюджетом с целью достижения макроэкономических и макросоциальных целей правительства.

- Государство (власти) обеспечивает население общественными благами, которые никого не исключают из процесса их потребления и за которые никто не конкурирует. Государство обеспечивает социальные гарантии населению. G — расходы на госзакупки товаров и услуг. Величина G определяется политическими решениями.

- Налоги — главный источник доходов властей. Валовые налоговые поступления (Tg) включают доходы от сбора налогов всеми уровнями властей. Чистые налоговые поступления (T) равны Tg за вычетом трансфертов. Трансферты — отрицательные налоги. Т зависят от уровня совокупного дохода. Налоговая функция описывает связь между T и Y. Постоянный наклон функции мы называем предельной склонностью к налоговому изъятию.

- G — элемент AD. Когда G растут, растет AD, но одновременно снижается С. При ряде общепринятых допущений равновесный уровень Y определяется из условия равновесия. Равновесный уровень Y равен мультипликатору автономных расходов, умноженному на величину автономных расходов. Налоги снижают величину мультипликатора расходов.

- Предельная налоговая ставка — дополнительная налоговая ответственность, деленная на дополнительный доход. Средняя налоговая ставка — вся налоговая ответственность, деленная на весь облагаемый доход. Налоги на продажи и акцизы — косвенные налоги. Помимо налогов, источниками бюджетных ресурсов являются платные услуги властей и займы. Пролонгация госдолга — заимствование новых фондов для оплаты государственных ценных бумаг.

- При отсутствии ограничений на заимствования изменение в выборе времени для изъятия налогов при неизменности G не воздействует на объем национальных S. Это утверждение ведет к выводу о том, что бюджетный дефицит, вызванный снижением текущих налогов, не влияет на макроэкономическую ситуацию (равенство Рикардо).

- Нейтральные налоги — те налоги, которые не подрывают структуру С, производство в фирмах, не стимулируют уклонения от налогов. Идеальной формой нейтрального налога является подушный налог. Излишнее налоговое бремя создает чистые социальные потери. Оно угнетает экономическую деятельность, снижает ее объем, что ведет к подрыву налоговой базы.

Правило политики (функция реакции) — реакция государственного сектора на экономические колебания. Автоматическая фискальная политика связана с действием автоматических стабилизаторов. Дискреционная фискальная политика связана с сознательным выбором властями налогов и расходов для достижения целей макрополитики. Бюджетный дефицит, существующий, когда Y = Yp, называется структурным дефицитом. Разница между фактическим и структурным дефицитом рассматривается как циклический дефицит.

ТЕМА 21.

ДЕНЬГИ

Цель изучения темы состоит в том, чтобы узнать:

· в чем состоят функции денег;

· какими физическими свойствами должны обладать деньги;

· что определяет ценность денег и альтернативную стоимость денег;

· почему мы хотим держать часть денег на руках;

· что такое денежная масса, спрос и предложение денег;

· какую роль играют спрос и предложение денег в макроэкономических моделях.

§ 113. ФУНКЦИИ ДЕНЕГ

Что общего между ракушками, пачкой табака, головой скота, бутылкой водки, фиксированным куском редкого металла? Все эти разнообразные предметы в разные времена служили деньгами. Что такое деньги?

Деньги — любой стандартный предмет, вещь, которые могут служитьсредством обмена. Без денег мы вынуждены были бы менять товары непосредственно на другие товары, т. е. осуществлятьбартер, который возможен лишь при взаимном совпадении потребностей обоих меняющих. Деньги всегда гарантируют такое двойное совпадение. Люди продают деньги за блага, которые они хотят купить, и продают блага за деньги, когда они хотят что-нибудь продать. Деньги понижают трансакционные затраты. Постепенная эволюция денежного обмена — последствия экономизирующего (рационального) поведения людей — получение максимально возможного из ограниченных ресурсов.

Деньги являются согласованнойсчетной единицей для установления цен на товары и услуги. Для того чтобы получить максимум полезного из нашего семейного бюджета, нужно осуществлять подсчеты. Это не подсчеты того, что мы, в конце концов, купим, а определение альтернативных затрат. То есть это не определение того, что выбранная нами вещь стоит, например, 100 р., а подсчеты того, что вместо этой вещи мы отказались от покупки вещи А или такого-то количества вещей В, значит, подсчеты альтернативных затрат — упущенной выгоды (цены нашего выбора).

Если счетной единицей будут сами блага, то с нами случится что-то вроде катастрофы. Представьте себе, что вы пришли в театр, а в кассе вам сообщили, что 1 билет стоит либо 1 кг сливочного масла, либо 1 кг сыра и т.д. Что делать? Ясно, что цена в денежных единицах — единственное приемлемое для всех средство, чтобы купить или продать что-то вполне определенное.

Деньги выполняют такжефункцию сохранения ценности(функцию сбережения). Не надо путать эту понятную функцию с все еще применяемой некоторыми российскими авторами категорией, которую они называют «деньги как мера стоимости». Само понятие стоимости вообще спорно. Вещь обладает ценностью (это единственно верный перевод примененного экономистами-классиками английского слова value) и ценой. Слово «стоимость» присуще лишь одной экономической школе, диктаторски доминировавшей в России в XX в. Мировую экономическую науку это понятие, по большому счету, вообще не интересует. Ее интересуют понятия ценности и цены.

Деньги функционируют как средство сохранения, сбережения сокровища. Если бы они не действовали таким образом, их бы не принимали как средство обмена. Чем устойчивее деньги, тем лучше они действуют как средство сохранения ценности, сокровища. Однако чем сильнее инфляция, тем больше подрывается данная функция денег. При гиперинфляции эта функция полностью исчезает.

§ 114. КРАТКАЯ ИСТОРИЯ ДЕНЕГ

Деньги появились очень давно. Первобытные племена уже использовали что-то вроде примитивных денег. Естественное стремление людей избавиться от сложностей получения благ через бартер неизбежно вело к появлению сначала некоторых принимаемых всеми товаров (вещей). В конце концов, наилучшую пригодность в этом плане показали золото и серебро. Они высоко ценились в силу их крайне ограниченного предложения и высокого спроса на них и поэтому обладали высокой и устойчивой ценой. Кроме того, они были легко делимы на небольшие единицы металла. Их стали постоянно использовать в торговых операциях. Затем на смену слиткам появились монеты. Они обладали твердым номиналом, поскольку содержали точные весовые характеристики.

История знает сотни случаев, когда делались попытки уменьшить реальное золотое (или серебряное) содержание металлических денег. Поэтому долгое время в практике торговли сохранялось определение пробы и традиция взвешивания монет для определения реального веса содержащегося в них золота и серебра. Порча денег всегда вела к инфляции, ибо количество монет увеличивалось, но покупательная способность каждой из них понижалась. Наблюдения за такими событиями когда-то привели экономистов к выдвижению количественной теории денег и цен. Они полагали, что существует очевидная связь между средним уровнем цен и количеством денег в обращении, так что увеличение количества денег ведет к пропорциональному повышению уровня цен.

Порча денег подтолкнула Томаса Грешэма — советника Елизаветы Английской — к формулированию известного закона Грешэма: «Плохие деньги выводят из строя хорошие деньги». Королеве Елизавете досталось тяжелое денежное наследство: практически весь национальный денежный запас был подпорчен. Елизавета начала выпуск новых золотых монет с полной номинальной стоимостью. Однако они почти сразу исчезли из обращения, что привело Грешэма к упомянутому выводу. Кстати, и в наше время из обращения исчезли монеты с содержанием серебра (например, серебряные монеты в 0,25 долл. в США).

Вслед за монетами в денежном обращении появились бумажные деньги. Первые бумажные деньги были обязательством заплатить их предъявителю золотом, т. е. превратить, конвертировать бумажные деньги в золото. Работоспособность этих денег целиком зависела от доверия к тому, кто их конвертировал в золото. Это доверие резко возросло, когда такая функция перешла к крупным и надежным банкам, которые стали выпускатьбанкноты. В этих случаях бумажные деньги становились такими же «хорошими», как и золото. Сначала бумажные деньги обеспечивались золотом в пропорции 1:1. Затем резервное золото, предназначенное для его обмена по требованию на бумажные деньги, стало обеспечивать лишь часть выпущенных банкнот. «Лишние» банкноты стали инвестироваться в кредитные операции, приносящие доход. А резервное золото стало так называемымфракционным резервом, который обеспечивал не всю бумажную денежную массу, а лишь ее фракцию. Потребность в таком резерве в XIX — начале XX в. подтверждалась многократными случаями банковской паники.

Следующим этапом в эволюции денег был переход функции эмиссии (выпуска) денег к центральным банкам. При этом первоначально центральные банки обеспечивали полную конвертируемость банкнот в золото, что называлось системойзолотого стандарта. Между двумя мировыми войнами ушла в историю эта система. В плане конвертируемости бумажных денег в золото ей на смену пришла система золотодевизного стандарта: в золото конвертировались лишь бумажные деньги, принадлежащие иностранцам или иностранным центральным банкам. Но гражданам своей страны пришлось проститься с конвертацией.

Естественно, что деньги, не конвертируемые в золото, зависели от того, будут ли они приниматься по своему номиналу. Правительства вынуждены были пойти на то, чтобы гарантировать, что выпущенные в обращение бумажные деньги будут приниматься повсеместно. Так появились неразменные (на золото)бумажные деньги, каковыми на сегодняшний день является, по существу, вся национальная валюта во всех странах. Бумажные и металлические деньги сегодня ценятся по номиналу потому, что в соответствии с законами они всеми принимаются как законное платежное средство для покупки товаров и услуг и погашения долгов. Поэтому их часто называютдекретными деньгами.

К XX в., как мы уже знаем, повсеместно частные банки потеряли права на эмиссию бумажных денег. Эта функция перешла к центральным банкам. Но возник еще один вид денег, которые создают частные банки. Речь идет о депозитных деньгах — частных долговых деньгах, которые являются займом банка у клиента и которые банк обязуется выплатить по первому требованию. Такой заем может быть использован как деньги в формечекового депозита. Итак, клиент банка открывает депозит (вклад) и получает чековую книжку, которую фактически использует как средство платежа по своим долгам. Чеки сами по себе деньгами не являются. Деньгами являются чековые депозиты. Чек служит просто как письменное указание банку передать деньги от клиента его поставщику (подрядчику, продавцу и т.д.). Деньгами не являются и кредитные карточки. В западных странах при оплате покупки чеком покупателя часто просят предъявить чековую карточку — разновидность кредитной карточки, которая служит для сверки подписи и номера счета, т. е. является документом, удостоверяющим личность и кредитоспособность покупателя. Как и чековая карточка, кредитная карточка тоже удостоверяет личность. Но вместе с тем кредитная карточка дает возможность покупателю как бы занять деньги на покупку под обещание оплатить ее несколько позднее.

В течение более чем столетия депозиты четко делились на срочные депозиты и депозиты до востребования.Депозит до востребования — счет в коммерческом банке в целях осуществления операций (покупок, сделок) с использованием банковских денег. Только этот вид депозитов конвертировался чеки, «очекивался». Депозит до востребования практически не приносил дохода своему владельцу.Срочный депозит — счет в банке или ином финансовом институте в целях получения дохода в форме процента. Такой депозит означал помещение денег в банк на твердо оговоренный срок. Он приносил процентный доход, но нельзя было без потери дохода изъять депозит до истечения срока.

В 80-е гг. повсеместные (в западных странах) финансовые реформы привели к тому, что возникли смешанные формы. Помещения вкладов в банки и финансовые институции. В частности, появился NOW (negotiable order of withdrawal — оборотный изымаемый вексель) — счет, который комбинирует срочный депозит с ограниченным числом чековых переводов в месяц. Другой такой формой стали ATS (automatic transfer services — автоматическое трансфертное обслуживание) — счета, которые позволяют автоматический перевод сберегательного счета в чеки.

§ 115. ПРЕДЛОЖЕНИЕ ДЕНЕГ

Предложение денег (денежная масса) — категория, которая не так легко поддается определению. Что именно должно включаться в эту категорию? Этот вопрос до сих пор остается актуальным и вызывает определенные споры. Наиболее полным будет, вероятно, следующее определение: предложение денег — те активы, которые широко используются и принимаются как средство платежа. В свою очередь, активы — все, имеющее ценность, что может быть законным предметом собственности. Многими экономистами применяется более практическое определение денежного предложения: предложение денег (денежная масса) является суммой всех декретных и банковских денег. Но в этом определении традиционно была одна трудность, связанная сначала с историческим различием между депозитами до востребования и срочными депозитами, а затем с различием активов по степени ликвидности.Ликвидность — способность активов конвертироваться в средство обмена. Степень ликвидности зависит от легкости и затрат, при которых активы могут конвертироваться в средство обмена.

Традиционно совершенной ликвидностью обладали монеты, бумажные деньги, затем к ним присоединились депозиты до востребования. Но все другие активы были существенно менее ликвидны. В западных странах, например, сберегательные счета нужно было сначала превратить в наличность или в депозиты до востребования, а сами эти счета не могли использоваться как средство обмена. Другими словами, сберегательные счета обладают ликвидностью, но не совершенной. Таким образом, различие между «чисто» денежными и неденежными формами активов вызывает некоторые проблемы. Примером могут быть также так называемые взаимные фонды. Институты взаимных фондов продают свои паи (акции) акционерам, а выручку инвестируют в краткосрочные государственные и краткосрочные ценные бумаги. Функция взаимных фондов — заработать доход своим акционерам. Однако почти во всех институтах акционерам разрешается помесячно списывать часть счетов в чеки. Означает ли это, что взаимные фонды — часть предложения денег? Однозначного ответа на этот вопрос нет.

По указанным причинам различные активы ранжируются по степени их ликвидности. В странах с традиционными развитыми финансовыми рынками физические (индивиды) и юридические (фирмы) лица, как правило, имеют коллекции различных активов, илипортфель ценных бумаг, в котором активы «расставлены» по степени их ликвидности. То же самое происходит и в масштабах всей страны. В любой стране имеется несколько рабочих определений предложения денег (денежной массы). Официальные показатели денежной массы называют денежными агрегатами. Они отличаются по набору входящих в них активов. Показать эти различия на российском примере все еще сложно по причинам ограниченности применения как банковских денег (депозитов), так других форм активов, обращающихся на финансовом рынке. Поэтому попробуем рассмотреть, например, американские денежные агрегаты.

Денежный агрегат М1 — наиболее узко определяемый Показатель денежной массы, который включает наличность (монеты и бумажные деньги) и депозиты, конвертируемые в чеки (т. е. обналичиваемые депозиты). В состав М1 включают NOW- и AТS-счета, туристические чеки и все обналичиваемые чеки, которые можно применить для немедленного осуществления сделок и операций.

Денежный агрегат М2 включает все части М1 и дополнительно те активы, которые менее ликвидны в сравнении с М1 такие, как сберегательные депозиты, взаимные фонды денежного рынка, краткосрочные (но все-таки срочные) депозиты на сумму меньше чем 100 тыс. долл., при условии потери процентных доходов. Конечно, граница между М1 и М2 довольно условна, вследствие чего сегодня в США в качестве главного индикатора денежной массы рассматривают М2

Денежный агрегат М3 включает все компоненты М2 плюс долгосрочные депозиты, депозиты американцев в банках Англии и Канады, в зарубежных филиалах американских банков, другие депозиты.

Во всех странах денежная масса находится под контролем центральных банков. Сегодня для большинства стран нормальным считается состояние, при котором центральные банки являются бесприбыльными организациями, обеспечивающими денежную массу без цели максимизации прибыли от производства денег. Поэтому в таких странах объем денежной массы не зависит от альтернативных затрат держания наличности на руках, т. е. от ставки процента. Однако нужно твердо знать, что предложение денег, или денежная масса, определяется решениями властей (в России — решениями федеральных властей).

§116. СПРОС НА ДЕНЬГИ

Спрос на деньги — объем активов в денежной форме (таких, как наличность и чековые депозиты), которые население выбирает для того, чтобы держать их в своих портфелях. Иными словами, предъявляя спрос на деньги, люди осуществляют часть решений по распределению активов в своих портфелях. Спрос на деньги зависит от ожидаемого дохода, от риска и от ликвидности денег и других активов.

У денег есть две особенности. Во-первых, они являются наиболее ликвидным активом, и в этом главный смысл их держания людьми. Во-вторых, наличность на руках не создает дохода. Но и банковские деньги дают низкий доход в сравнении с менее ликвидными активами. Держание денег на руках имеет свои альтернативные затраты (свою упущенную выгоду). Эти затраты — упущенный процент, который мог бы быть заработан этими деньгами, если бы их поместили в менее ликвидные активы. Существование этих альтернативных затрат предполагает, что кривая спроса на деньги наклонена вниз. Спрос на деньги принадлежит закону спроса. Упущенная цена держания денег на руках — процент. Если процент повышается, то величина спроса на деньги понижается, и наоборот.

Тем не менее, для держания денег на руках есть свои мотивы. Первый из них -трансакционный мотив, т. е. мотив иметь при себе наличность на случай заключения сделки, операции (трансакции). Второй —мотив предосторожности,особенно знакомый, прежде всего пожилым людям (иметь наличность или банковские деньги на случай немедленной потребности в них). Наконец, третиймотив — спекулятивный.Для тех, кто регулярно участвует в спекулятивных операциях, определенный объем спроса на деньги является обычной необходимостью.

На спрос на деньги воздействуют различные макроэкономические переменные: уровень цен, реальный ВНП, ставка процента. Более высокий уровень цен и ВНП увеличивает потребности населения в ликвидных средствах и тем самым повышает спрос на деньги. При прочих равных условиях номинальный спрос на деньги пропорционален уровню цен. 8 лет назад мы могли пообедать за 1 р., сегодня — за 30 р. Так как цены выросли в 30 раз, количество денег для оплаты наших покупок тоже должно было вырасти в 30 раз.

Более богатый человек делает больше покупок, чем бедный. Так и экономика в целом — чем выше ВНП, тем больше скупок и сделок (трансакций), а следовательно, больше спрос на деньги. Но нет необходимости в том, чтобы рост ВНП и рост спроса на деньги были пропорциональны. Рост спроса на деньги обычно отстает от роста ВНП, так как, во-первых, более доходные группы населения и более богатые фирмы часть доходов направляют в малоликвидные активы получения процента (т. е. эта часть доходов не служит источником спроса на деньги), во-вторых, совершенствование финансовой системы создает немало привлекательных альтернатив для денег (применение, например, таких денежных заменителей, как кредитные карточки).

Если предположить, что риск и ликвидность постоянны, то спрос на деньги зависит от ожидаемой отдачи одновременно как от денег, так и от неденежных активов. Если вы обладаете государственной ценной бумагой, дающей доход 50% в год, и депозитом, дающим 16%, то вы, конечно, предпочтете максимально возможную часть доходов использовать для покупки гособлигаций. Россияне на своем практическом опыте все еще слабо ощущают эти различия вследствие того, что наша финансовая система не предлагает широкого выбора денежных и неденежных активов.

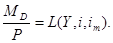

Воздействие ценового уровня, реального ВНП и ставки (Процента на денежный спрос может быть описано следующим образом:

МD = PL(Y, i, im),

где МD — совокупный спрос на деньги;

Р — ценовой уровень;

Y — реальный ВНП;

i — номинальная ставка процента на неденежные активы;

im — номинальная ставка процента на денежные активы;

L — функция денежного спроса по отношению к реальному ВНП, i и im.

Приведенное уравнение показывает, что MD пропорционален ценовому уровню Р. Если Р увеличивается на 50%, то при неизменности ВНП и ставки процента MD тоже увеличится на 50%. В свою очередь, при данном уровне РMD зависит (через функцию L) от Y, от i и im. Увеличение Y ведет к росту спроса на деньги (MD). Увеличение / делает более привлекательными неденежные активы и сокращает MD. Номинальный денежный спрос MD измеряется в денежных единицах. Но иногда более удобно измерять его в реальных категориях. Если обе стороны уравнения мы поделим на ценовой уровень, то получим:

Левая сторона уравнения называется реальным денежным спросом.Реальный денежный спрос — величина денежного спроса в категориях объема товаров, который эти деньги могут купить. Из уравнения следует, что реальный спрос на деньги  зависит от Y, i, im. Функция L здесь называется функцией денежного спроса.

зависит от Y, i, im. Функция L здесь называется функцией денежного спроса.

На денежный спрос воздействуют также риск, размер богатства, ликвидность других видов активов, существующая технология расчетов. Когда богатство увеличивается, то спрос на деньги растет. Но этот рост отстает от темпа увеличения богатства, поскольку в таком случае быстрее растут сбережения. Фактор риска серьезно влияет на спрос на активы, учитывая колебания ставок процента. В этом смысле тот, кто держит наличность, ничем не рискует. Чем выше фактор риска в экономике, тем больше спрос на деньги.

Спрос на деньги зависит также от степени ликвидности альтернативных активов. Чем выше эта степень, тем ниже потребность в деньгах. Наконец, на денежный спрос влияет технология платежей. Например, введение кредитных карточек позволило многим не обращаться к деньгам для осуществления трансакций.

§ 117. ВЗАИМОДЕЙСТВИЕ СПРОСА И ПРЕДЛОЖЕНИЯ ДЕНЕГ

В то время как ставка процента является альтернативными затратами держания денег, ценность денег измеряется их покупательной способностью. Последняя обратно пропорциональна уровню цен. Если ценовой уровень увеличивается на 50%, то покупательная способность денег должна снижаться тоже на 50%. Уже известная нам модель AD/AS говорит о том, что при превышении предложения денег (денежной массы) над спросом ценовой уровень будет расти, а ценность денег снижаться. Действительно, если денежная масса растет, то население тратит дополнительные деньги на покупку активов, приносящих процент, а также на покупку товаров и услуг. Но то, что может сделать один человек (в данном случае избавиться от избыточной наличности), не обязательно могут сделать все. Вся экономика избавиться от избыточных денег не может, так как та сумма, на которую уменьшается наличность у одного, увеличивает наличность у другого. Общая денежная масса в экономике не уменьшается.

Зато изменяется ценовой уровень, увеличиваясь по мере роста денежной массы. Теперь в экономике больше денег для покупки того же объема товаров и услуг. С другой стороны, нужно больше денег для того, чтобы профинансировать более высокую денежную стоимость расходов населения. На рис. 21-1 на оси ординат показана покупательная способность денег, а на оси абсцисс — величина денежного спроса. Кривая спроса на деньги Dm здесь является функцией покупательной способности денег, а не ставки процента. Покупательная способность денег измеряется объемом товарной массы, которую может купить одна денежная единица. Кривая Dm наклонена вниз, так как по мере роста ценового уровня и, следовательно, по мере снижения покупательной способности денег растет величина спроса на деньги для оплаты более высокой стоимости трансакций в экономике. Первоначальная кривая предложения денег — Sm. Предложение

Рис.21-1

денег не является функцией ценности денег, а определяется решением властей. Если власти увеличивают Sm, a Dm остается неизменным, то возникает избыточная денежная масса при прежнем уровне цен. Те, кто принимает экономические решения, будут тратить этот избыток до тех пор, пока уровень цен не поднимется достаточно для того, чтобы побудить население держать новый объем денежной массы. Новой равновесной точкой окажется E1, которая отражает случившийся рост ценового уровня и, следовательно, падение покупательной способности денег до 1/ P1.

Изменения денежной массы оказывают существенное краткосрочное воздействие на номинальный ВНП. По мнению кейнсианской школы, это воздействие осуществляется опосредованно, через трансмиссионный (передаточный) механизм: а) сначала происходит изменение Sm; б) это изменение воздействует на изменение процентной ставки; в) последнее влияет на объем инвестиций; г) автономный сдвиг в инвестициях мультиплицируется в изменении AD; д) происходит изменение в номинальном ВНП. Этот многоступенчатый механизм включает и взаимодействие кривой неизменяющегося денежного спроса с изменением в денежной массе. Эту кривую называютграфиком предпочтения ликвидности.

Изменение в Qm ведет к изменению процентной ставки и Т.д. через весь трансмиссионный механизм. Краткосрочные финансовые активы менее подвержены риску изменений ставки процента, чем долгосрочные активы. Иными словами, независимо от изменений условий краткосрочные финансовые активы могут быть быстро проданы практически по той же цене, по какой они покупались. Если по различным активам предполагается одна и та же норма отдачи, большинство владельцев активов предпочтут актив с высшей степенью ликвидности. Это предпочтение активов с низкой степенью риска и называется ихпредпочтением ликвидности.Предпочитая ликвидность, инвесторы хотят получать более высокую норму отдачи на менее ликвидные активы. Предпочтение ликвидности может быть выражено как премия ликвидности, добавленная к долгосрочной процентной ставке сверх ставки по краткосрочным активам.Премия ликвидности — разница между долгосрочными и краткосрочными ставками процента, который хочет получить владелец долгосрочных активов в обмен на потерю ликвидности. Премия ликвидности — причина, по которой краткосрочные ставки ниже долгосрочных.

Если Qm растет, то население, в соответствии с теорией предпочтения ликвидности, предпочтет покупать активы с более высокой ставкой процента, например облигации с фиксированным доходом. Цена облигации тоже начнет расти, влияя на снижение ставки процента в экономике. Это снижение произойдет по следующей причине. Допустим, мы купим одну облигацию, по которой за год платится ставка в 50% (250 р.) за 500 р. Спрос на облигации вызовет рост цен на них, например, до 1 тыс. р. Но она по-прежнему приносит каждый год 250 р., что теперь составляет не 50%, а 25%. То есть когда цена актива с фиксированным доходом растет, ставка процента на него снижается. Что это означает для кривой предпочтения ликвидности? Когда Sm увеличивается, население расходует избыточные деньги на покупку облигаций. Ставка процента снижается по мере того, как цена активов с фиксированными доходами растет.

Ставка процента существенно воздействует на величину инвестиционного спроса. Принимая инвестиционные решения, фирмы рассчитывают норму отдачи всех инвестиционных проектов, ранжируют их по норме отдачи от высшей к низшей и отсекают от рассмотрения все проекты, которые имеют норму отдачи ниже ставки процента. Когда станка растет, этот барьер проходит все меньшее число проектов. Снижение инвестиционных расходов мультиплицируется на совокупный спрос, который сократится, вызывая рецессию. Но если ставка процента снижается, а инвестиции увеличиваются, то AD растет, что ведет к одновременному повышению ценового уровня и реального ВНП. Возникает инфляционный разрыв. Чтобы преодолеть его, экономика через механизм автоматической перестройки сдвинет влево кривую SRAS. Реальный ВНП снизится, но уровень цен вновь поднимется. Экономика достигнет новой точки долгосрочного равновесия, т. е. возвратится к потенциалу, но с большей денежной массой и более высоким уровнем цен. Номинальный ВНП вырастет, хотя реальный снизится. Это случится потому, что рост цен более чем компенсирует снижение реального ВНП.

Рост уровня цен дает обратную реакцию, вынуждая кривую предпочтения ликвидности сдвинуться вправо. Спрос на деньги увеличится, ставка процента тоже. В итоге в долгосрочном периоде все, что случится в результате роста Sm, вызовет повышение уровня цен. Таким образом, в краткосрочном плане рост Sm ведет к росту цен и ВНП, а в долгосрочном — только к росту ценового уровня. В этом, в частности, состоит идеянейтральности денег в долгосрочном периоде.

Кейнсианская школа исходит из того, что кривая предпочтения ликвидности чувствительна к изменениям Sm. Она полагает также, что для повышения ставки процента нужно довольно значительное повышение Sm. Но эта школа считает, что инвестиционный спрос весьма умеренно чувствителен к изменениям ставки процента. Так что при изменении ставки сдвиг в инвестиционном спросе будет относительно небольшим. Все эти предпосылки кейнсианской школы ведут к предположению о том, что в краткосрочном плане ни реальный ВНП, ни ценовой уровень не будут слишком чувствительны к изменениям в Sm. Поэтому эта школа предпочитает меры фискальной политики (а не денежно-кредитной, т. е. манипулирования Sm) в качестве инструмента воздействия на экономику.

В соответствии с классической количественной теорией скорость обращения денег постоянна, экономика действует на уровне потенциального ВНП, номинальный ВНП должен быть равным Sm, умноженному на скорость обращения. Таким образом, ценовой уровень изменяется пропорционально изменениям денежной массы.

Классическая количественная теория описывает экономику в долгосрочном периоде. Однако в краткосрочном периоде экономика не действует на уровне потенциального ВНП, а скорость обращения изменяется.

Современная классическая теория связана с монетаристской школой. С точки зрения этой школы, спрос на деньги (т. е. трансакционный спрос на наличность и банковские деньги) такой же, как и спрос на любой другой товар. Если кому-то нужны деньги, он не должен тратить часть своего дохода на товары и услуги, и наоборот. Поэтому монетаристская функция денежного спроса несколько шире кейнсианской.

Любой избыточный объем Sm, в соответствии с монетаристами, может быть сразу потрачен как на покупку товаров и услуг, так и на покупку финансовых активов. То есть в данном случае трансмиссионный механизм воздействия изменений Sm на ВНП предельно сокращен. Изменения Sm сразу ведут к изменениям в потребительских и инвестиционных расходах, а следовательно, к изменениям в ценовом уровне и краткосрочным сдвигам в реальном ВНП. При этом количество денег (Qm) зависит от уровня реального ВНП, ценового уровня, темпа ожидаемой инфляции, ставок процента на альтернативные финансовые активы.

Скорость обращения изменяется, но детерминированно. В частности, она повышается во время циклических подъемов и понижается во время рецессии. Когда растет ценовой уровень или реальный ВНП, то при данном Sm денежная единица должна обслуживать больший по стоимости объем трансакций, и поэтому скорость обращения нарастает. Sm и скорость обращения движутся вместе, изменяя номинальный ВНП. Рост Sm повышает инфляционные ожидания и с ними скорость обращения. Если Sm растет на 2%, вызывая увеличение скорости обращения на 1%, то номинальный ВНП увеличится на 3%.

Монетаристская школа полагает, что Sm воздействует на совокупное производство в краткосрочном, а не в долгосрочном периоде. В долгосрочном периоде изменения Sm воздействуют лишь на ценовой уровень (полное совпадение с кейнсианцами). То есть в долгосрочном плане деньги нейтральны по отношению к реальному ВНП.

Дата добавления: 2015-04-15; просмотров: 76; Мы поможем в написании вашей работы!; Нарушение авторских прав |