КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

ВВЕДЕНИЕ. Вкладывая деньги в ценные бумаги, организации тем самым формирует портфель финансовых инвестиций (портфель ценных бумаг).

Вкладывая деньги в ценные бумаги, организации тем самым формирует портфель финансовых инвестиций (портфель ценных бумаг).

Портфель ценных бумаг - это сформированная и управляемая как единое целое совокупность ценных бумаг разного вида, разных эмитентов, разного срока действия и разной ликвидности.

Портфель может быть либо консервативным, когда организация заинтересована в получении стабильного дохода, либо агрессивным, нацеленным на высокий доход и рост капитала с большим риском потерять свой капитал.

Исходя из выбранной для себя цели (получение текущих доходов; сохранение и приращение капитала; приобретение ценных бумаг, способных заменить наличность; обеспечение необходимого уровня ликвидности и т.п.), организация может формировать различные типы портфелей ценных бумаг: доходный портфель, портфель роста, портфель рискованных вложений, сбалансированный портфель.

Доходный портфель ориентирован на получение текущих доходов. Он состоит из ценных бумаг, приносящих проценты и дивиденды в размерах выше среднего уровня. Такими ценными бумагами могут быть облигации акционерных обществ, высокодоходные акции.

Портфель роста ориентирован на акции с быстро растущей курсовой стоимостью на рынке ценных бумаг. Цель такого портфеля - приращение капитала. Он формируется из обладающих быстрой ликвидностью ценных бумаг, выпущенных известными эмитентами. Размер процентных выплат при формировании портфеля роста не играет такой роли, как при формировании доходного портфеля.

Портфель рискованных вложений состоит преимущественно из ценных бумаг молодых компаний "агрессивного типа", выбравших стратегию быстрого развития и обогащения на основе использования новых технологий и выпуска новой продукции, способных, однако, сели удачно сложится бизнес, принести высокий доход. В мировой практике такие рискованные вложения называются венчурными инвестициями.

Сбалансированный портфель включает в себя ценные бумага с быстро растущей курсовой стоимостью, высокодоходные, а также и высокорискованные. В таком портфеле цели получения текущего дохода, приращения капитала и риски оказываются сбалансированными.

При формировании любого из портфелей организация должна обеспечивать как его определенную доходность, так и необходимый уровень ликвидности (способности быстрого превращения всего портфеля ценных бумаг или его части в денежные средства для своевременного погашения финансовых обязательств организации).

Доходность и ликвидность портфеля ценных бумаг обеспечиваются путем вложения средств в различные виды ценных бумаг.

Существует рад правил, которыми следует руководствоваться организации-инвестору, вкладывая свои средства в ценные бумаги:

(1) всегда помнить, что вложения в ценные бумаги - самые рискованные вложения;

(2) финансовые инвестиции должны приносить доход, сравнимый с доходностью от других видов деятельности;

(3) доход от вложений всегда прямо пропорционален риску, на который готов идти инвестор ради получения дохода;

(4) чтобы сгладить противоречие между риском вложений и доходностью, необходимо диверсифицировать вложения, т.е. распределить их как среди различных ценных бумаг, так и среди эмитентов.

Ценные бумаги - это финансовые инструменты, подтверждающие право владения или отношения займа, определяющие взаимные обязательства между их эмитентом и инвестором (собственником) и предусматривающие выплату дохода по ним в виде дивидендов, процента или премии.

Согласно ст. 142 Гражданского кодекса РФ ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. С передачей ценной бумаги переходят все удостоверяемые ею права в совокупности. В случаях, предусмотренных законом или в установленном им порядке, для осуществления и передачи прав, удостоверенных ценной бумагой, достаточно доказательств их закрепления в специальном реестре (обычном или компьютеризированном).

Ценные бумаги делятся на два класса:

(1) долевые ценные бумаги, подтверждающие участие их владельцев в капитале акционерного общества и дающие им право на часть прибыли общества (например, акция);

(2) долговые ценные бумаги, подтверждающие факт ссуды денежных средств и дающие право их владельцам на участие в прибыли заемщика особо оговоренным способом (например, облигация).

Ценные бумаги выпускает и продает эмитент - лицо (юридическое или физическое), рассчитывающее на получение за них определенной суммы капитала и несущее от своего имени обязательства по ценным бумагам.

Если эмитентом выступает государство, то его ценные бумаги приобретают статус государственных ценных бумаг - вид ценных бумаг, выпускаемых от имени государства казначейством, другим уполномоченным финансовым органом или местными органами власти в целях размещения государственных займов и мобилизации денежных средств для пополнения доходов бюджета государства (местных бюджетов), покрытия бюджетного дефицита и оформления государственного долга.

Государственные ценные бумаги могут быть рыночные (например, облигации) и нерыночные (кратковременные долговые обязательства).

Рыночная экономика предполагает функционирование цивилизованного рынка ценных бумаг (фондового рынка), главными организаторами которого являются фондовые биржи.

В России рынок ценных бумаг начат активно формироваться с 1992 г. В 1996 г. был принят Федеральный закон "О рынке ценных бумаг". Проведение государственной политики на рынке ценных бумаг возложено на Федеральную службу по финансовым рынкам (ФСФР), которая контролирует деятельность профессиональных участников рынка ценных бумаг (фондовых и валютных бирж, банков, акционерных обществ, других эмитентов и инвесторов, инвестиционных компаний и фондов, брокеров и других посредников), определяет порядок их деятельности, стандарты эмиссии ценных бумаг.

Различают организованный рынок ценных бумаг (фондовая биржа) и неорганизованный (внебиржевой, "уличный").

Рынок ценных бумаг включает в себя первичный рынок, охватывающий продажи ценных бумаг их первым владельцем, и вторичный рынок, на котором обращаются ценные бумаги, прошедшие первичный рынок.

Наиболее распространенными видами ценных бумаг являются акции, облигации, векселя, сберегательные сертификаты, казначейские обязательства.

Наряду с этими первичными ценными бумагами существуют производные ценные бумаги, которые подтверждают права или обязательства их владельцев купить или продать ценные бумаги, валюту, товары или нематериальные активы на заранее определенных ими условиях в будущем периоде. К таким ценным бумагам (деривативам) относятся опционы, финансовые фьючерсы, варранты и др.

Акция - ценная бумага, удостоверяющая участие ее владельца в формировании уставного фонда акционерного общества открытого или закрытого типа и дающая право на получение соответствующей доли его прибыли в форме дивиденда.

Облигация - ценная бумага, свидетельствующая о внесении ее владельцем денежных средств и подтверждающая обязанность эмитента возместить ему номинальную стоимость этой ценной бумаги в предусмотренный в ней срок с выплатой фиксированного процента (если иное не предусмотрено условиями выпуска).

Вексель - ценная бумага, подтверждающая безусловное денежное обязательство должника (векселедателя) уплатить в установленный срок указанную сумму денег владельцу векселя (векселедержателю). В зависимости от характера эмитента выделяют вексель финансовый (эмитированный банком) и товарный (эмитированный покупателем товаров).

Сберегательный (депозитный) сертификат - письменное свидетельство кредитного учреждения (банка-эмитента) о депонировании средств, подтверждающее право владельца (вкладчика) на получение после установленного срока суммы депозита и процентов по нему.

Сберегательные (депозитные) сертификаты классифицируются по ряду признаков: по условиям размещения - срочные и до востребования; по сроку погашения - краткосрочные, среднесрочные, долгосрочные; по условиям регистрации и обращения - именные и на предъявителя. Предназначены главным образом для хозяйствующих субъектов. Могут передаваться одним владельцем другому.

Казначейские обязательства - ценные бумаги, дающие держателю право на получение фиксированной суммы в качестве выплаты основного долга и дохода с купона.

Опцион - производная ценная бумага, дающая право ее владельцу купить или продать другую ценную бумагу в течение определенного периода времени по определенной цене контрагенту, который за денежную премию принимает на себя обязательство реализовать это право.

Опцион представляет собой контракт, заключенный между двумя инвесторами, один из которых выписывает и продаст опцион, а второй приобретает его и получает тем самым право в течение оговоренного в условиях опциона срока либо купить по фиксированной цене определенное количество базисных активов (ценных бумаг, валюты, реальных товаров или деривативов) у лица, выписавшего опцион, - опцион на покупку, либо продать их ему - опцион на продажу.

Особенностью опциона является то, что в результате этой биржевой сделки покупатель приобретает не собственно финансовые инструменты (например, акции или облигации), а лишь право на их покупку.

Владелец опциона может отказаться от реализации своего права, потеряв при этом денежную премию, которую он выплатил контрагенту.

Финансовый фьючерс представляет собой стандартную биржевую сделку на покупку или продажу определенной ценной бумаги по определенной цене в течение обусловленного срока. Фьючерсная сделка в отличие от опциона является обязательной для исполнения.

Варрант - производная ценная бумага, гарантирующая льготное право ее владельца на покупку акций эмитента в течение определенного периода (обычно несколько лет) по определенной цене. Покупка варранта - свидетельство осторожности инвестора в том случае, если он не вполне уверен в качестве ценных бумаг и не желает рисковать деньгами.

Варранты выпускаются только крупными фирмами в целях повышения привлекательности и успешного размещения своих ценных бумаг, а следовательно, увеличения уставного капитала в случае исполнения варрантов.

Прежде чем допустить ценные бумаги к продаже, фондовые биржи, инвестиционные компании или фонды проводят тщательную проверку благонадежности их продавцов. Процедура включения ценных бумаг в список для продаж называется листингом. Каждая биржа имеет строгие правила допуска бумаг к торгам и свои гарантии клиентам.

Бумаги, допущенные к торгам, котируются.

Котировка - установление цены на бумагу с учетом интереса продавца и покупателя. Это, по существу, расчет среднего уровня биржевых цен за определенный период. Как правило, расчет производится ежедневно как простая арифметическая цен на бумагу определенного наименования.

3. Амортизационные отчисления, порядок их планирования.

Ø процесс начисления амортизации представляет собой процесс перенесения стоимости амортизируемых основных фондов на стоимость производимой продукции (работ, услуг).

применяются следующие методы начисления амортизационных отчислений:

линейный способ: сумма амортизационных отчислений определяется исходя из первоначальной стоимости основных фондов и нормы амортизации, исчисленной исходя из срока полезного использования основных фондов;

способ уменьшаемого остатка: сумма амортизационных отчислений определяется исходя из остаточной стоимости основных фондов на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этих основных фондов и коэффициента не выше 3;

способ списания стоимости по сумме лет срока полезного использования: сумма амортизационных отчислений определяется исходя из первоначальной стоимости основных фондов и годового соотношения, где в числителе - число лет, остающихся до конца срока службы объекта, а в знаменателе - сумма чисел лет срока службы объекта;

способ списания стоимости пропорционально объему продукции: начисление амортизации производится исходя из натурального показателя объема продукции и соотношения первоначальной стоимости основных фондов и предполагаемого объема продукции (работ) за весь период.

Амортизация не начисляется:

по объектам жилищного фонда;

по объектам основных средств, используемым для реализации законодательства РФ о мобилизации;

по объектам основных средств некоммерческих организаций;

по объектам основных средств, потребительские свойства которых с течением времени не изменяются.

Ø При выборе способа начисления амортизации инвестор руководствуется желанием вернуть вложения в основные средства в самый короткий срок, так как все амортизационные отчисления включаются в себестоимость продукции (работ, услуг) и возмещаются из выручки от продажи товаров.

Следовательно, амортизационные отчисления, с одной стороны, являются элементом текущих эксплуатационных затрат и участвуют в формировании прибыли предприятия, а с другой - выступают налоговыми вычетами, позволяющими исключить из налогооблагаемой базы определенную часть доходов предприятия. В целях налогового учета используются методы начисления: линейный (аналогичен способу с таким же названием, применяемому для целей бухгалтерского учета) и нелинейный (аналогичен способу уменьшаемого остатка).

Начисление амортизации приостанавливается на период восстановления объектов основных средств продолжительностью более одного года. Амортизационные отчисления по основным средствам показываются в учете того отчетного периода, к которому они относятся, и начисляются независимо от финансовых результатов деятельности предприятия в данном периоде.

Амортизация нематериальных активов производится одним из следующих способов:

линейный способ;

способ уменьшаемого остатка;

способ списания стоимости пропорционально объему продукции.

Норма амортизации определяется исходя из срока полезного действия нематериальных активов. По нематериальным активам, по которым невозможно определить срок полезного использования, нормы амортизационных отчислений устанавливаются в расчете на 20 лет, но не более срока деятельности организации.

Амортизационные отчисления являются объектом финансового планирования, т. е. включаются в доходный раздел финансового плана (бюджета доходов и расходов) предприятия. Для определения суммы этих отчислений можно пользоваться как методами прямого счета, так и аналитическим методом. При использовании прямого метода расчета сумма амортизационных отчислений (А) устанавливается по формуле:

Ø где СБІ - балансовая стоимость i-ro объекта (или их группы), тыс. руб.; Hj - норма амортизации по объекту i-ro вида, %; п - количество объектов (или их групп), по которым начисляется амортизация (i = 1, 2, 3, п).

При использовании аналитического метода в начале исчисляется средняя стоимость амортизируемых основных фондов на планируемый год (Сос) по формуле:

Сос = СБ + В^К/12 - В1х(12 - К)/12,

где СБ - балансовая стоимость основных средств предприятия на начало расчетного периода; В - стоимость вводимых в эксплуатацию основных средств в планируемом периоде; Ві - стоимость выбывающих из эксплуатации основных средств в планируемом периоде; К - число полных месяцев функционирования основных средств в планируемом периоде; 12 - К - число месяцев, остающихся до конца года после выбытия основных средств.

Среднюю стоимость основных средств, амортизируемых в плановом году, умножают на среднюю фактическую норму амортизации (Нф), которая сложилась по отчету предприятия за базовый год:

А = Сос х Нф /100.

Определенную расчетным путем сумму амортизационных отчислений включают в бюджет доходов и расходов предприятия на предстоящий год. Аналитический метод расчета (в отличие от метода прямого счета) более прост в использовании, но дает менее точный результат, так как расчет ведется не по каждому инвентарному объекту, а по всем основным средствам предприятия.

1. Основные задачи управления финансами предприятий.

Ø Основными задачами управления финансами предприятия можно считать:

Ø • обеспечение источниками финансирования, поиск внутренних и внешних кратко- и долгосрочных источников финансирования, выбор наиболее оптимального их сочетания;

Ø • эффективное использование финансовых ресурсов для достижения стратегических и тактических целей предприятия.

1. Стратегические и тактические цели управления финансами.

Основное назначение финансовой деятельности - построение эффективной системы управления финансами, направленной на достижение тактических и стратегических целей деятельности.

Организация управления финансами на конкретных предприятиях зависит от ряда факторов: формы собственности, организационно-правового статуса, отраслевых и технологических особенностей, размера предприятия.

В настоящее время юридически и экономически самостоятельные предприятия действуют в условиях нестабильности и неопределенности и должны приспосабливаться к быстро меняющимся условиям внешней среды, оперативно определяя собственную стратегическую модель управления. Стратегическое управление связано с выработкой долговременного курса развития предприятия и его реализацией через систему текущих хозяйственных планов.

Деловая стратегия есть обобщенный план управления, ориентированный на достижение основополагающих целей компании путем выявления и реализации долгосрочных конкурентных преимуществ на данном рынке. Количество и формулировка стратегических целей зависят от специфики деятельности конкретной компании. Тем не менее, стратегические цели управления финансами можно ранжировать следующим образом:

• улучшение финансового положения, избежание банкротства и финансовых неудач;

• рост объемов производства и реализации;

• лидерство в борьбе с конкурентами (с точки зрения финансиста, конкурентоспособность выражается показателем рентабельности капитала, т. е. прибыли на единицу капитала);

• максимизация цены компании.

Все эти цели связаны между собой, дополняют друг друга, но предприятие всегда должно контролировать весь их комплекс.

Однако следует иметь в виду, что цель финансового менеджмента -максимизация цены компании как наиболее обоснованный критерий управления финансами - применим лишь в том случае, если на рынке капитала нет никаких ограничений и какой-либо дискриминации в установлении цен на ценные бумаги.

Тактическими целями, достижение которых должно обеспечивать управление финансами, являются:

• сбалансированность сумм и сроков поступления и расходования денежных средств;

• достаточность объемов денежных поступлений;

• рентабельность продаж (конкурентоспособность на оперативном уровне).

2. Методы финансового планирования на предприятии

Планирование финансовых показателей осуществляется с помощью системы методов.

Методы финансового планирования — это конкретные способы и приемы расчетов финансовых показателей организации.

Финансовое планирование сводится, с одной стороны, к точным расчетам финансовых показателей на ближайшее время и их балансовой увязке в соответствующем финансовом документе, а с другой стороны — к прогнозным расчетам, носящим вероятностный и многовариантный характер. При планировании финансовых показателей организации применяются нормативный, расчетно-аналитический, балансовый, оптимизационный, экономико-математический и долевой методы.

Основные методы финансового планирования

В практике финансового планирования применяются следующие методы: экономического анализа, нормативный, многовариантности расчетов, балансовый и др.

Методэкономического анализа позволяет оценить финансовое состояние предприятия, определить динамику финансовых показателей, тенденции их изменения, внутренние резервы увеличения финансовых ресурсов. Этот метод целесообразно применять в тех случаях, когда отсутствуют финансово-экономические нормативы, а выявленная в процессе анализа взаимосвязь показателей стабильна и сохранится в плановом периоде.

Нормативный метод используется для определения потребности в финансовых ресурсах на основе заранее установленных норм и технико-экономических нормативов, как законодательно установленных (ставки налогов и других обязательных платежей, нормы амортизационных отчислений и т.п.), так и разработанных непосредственно на предприятии и используемых для регулирования хозяйственно-финансовой деятельности.

Нормативный метод широко применяется в финансовом планировании. Например, при планировании себестоимости продукции используются нормы расходов сырья, материалов, топлива, расходов на оплату труда производственных работников и др.

Методмноговариантности расчетов состоит в том, что рассчитываются альтернативные варианты плановых показателей, чтобы выбрать из них оптимальный. При этом критериями выбора могут быть:

§ минимальная величина стоимости вложенного капитала;

§ максимальная величина прибыли;

§ максимальная рентабельность активов и собственного капитала;

§ повышение конкурентоспособности организации и др.

Балансовый метод позволяет увязать между

§ собой отдельные плановые показатели, например потребности организации в финансовых ресурсах с источниками их формирования.

§ В системе финансового планирования могут применяться методы балансовых расчетов (по формуле О0 + П = Р + О1) при разработке баланса доходов и расходов платежного календаря, планового баланса.

При разработке финансовых планов могут также использоваться коэффициентный метод, метод экономико-математического моделирования.

В качестве инструментария широко используются различные финансовые таблицы, графические изображения.

Балансовый метод планирования финансовых показателей состоит в увязке планируемого поступления и использования финансовых ресурсов с учетом остатков на начало и конец планируемого периода посредством построения балансовых соотношений. Использование этого метода целесообразно при планировании распределения прибыли, формировании фондов накопления и потребления. Балансовый метод традиционно используется при разработке шахматной таблицы.

Метод оптимизации финансовых плановых решений (или метод многовариантности) заключается в разработке нескольких вариантов финансовых плановых расчетов для выбора оптимального из них. При этом могут применяться разные критерии выбора:

§ минимум затрат;

§ максимум прибыли;

§ минимум вложений капитала при наибольшей эффективности результата;

§ минимум времени оборачиваемости оборотных средств;

§ максимум дохода на рубль вложенного капитала;

§ минимум финансовых потерь от финансовых рисков.

Долевой метод заключается в определении удельного веса расходов в общем объеме поступлений. Использование долевого метода позволяет в процессе реализации финансового плана минимизировать расходы организации. В зависимости от размера денежных поступлений на основе утвержденных весов определяется лимит расходов по каждой статье на определенную дату. В этом случае контролируются не абсолютные цифры, а структура расходов. Это гарантирует безубыточную деятельность организации и позволяет наиболее рационально использовать финансовые ресурсы.

Расчетно-аналитический метод основан на прогнозировании

финансовых показателей на основе анализа их достигнутой величины. Метод применяется, когда взаимосвязь между показателями устанавливается не прямым способом, а косвенно на основе изучения их динамики за ряд периодов. При использовании данного метода часто прибегают к экспертным оценкам.

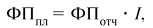

Расчет планируемой величины финансовых показателей можно отразить в следующем виде:

§ ФПпл — планируемая величина финансового показателя;

§ ФПотч — отчетное значение финансового показателя;

§ I — индекс изменения финансового показателя.

3. Система финансовых планов предприятия.

В рыночных условиях нет единых требований относительно содержания, формы и видов финансовых планов, которые разрабатывают предприятия. Поэтому на каждом из них могут быть свои особенности в финансовом планировании. Но к наиболее распространенных видов финансовых планов можно отнести: прогноз (план) финансовых результатов; баланс; баланс доходов и расходов; план денежных потоков (cash-flow) платежный календар. При разработке первых двух видов планов используется прямо пропорциональная зависимость практически всех переменных затрат и большей части текущих активов и текущих обязательств от выручки. Рост объемов продаж приводит к увеличению активов, поскольку для наращивания производства и сбыта требуются дополнительные денежные средства на образование запасов, расширение мощностей и др.. Активная сбытовая политика увеличивает дебиторскую задолженность, так как предприятия предоставляют отсрочки платежей своим клиентам. В свою очередь, увеличение активов вызывает увеличение обязательств по оплате за поставленные материалы, сырье. Таким образом, растет кредиторская задолженность. Увеличение доходов приводит к росту доходов и податкив.

Прогноз (план) финансовых результатов базируется на прогнозе выручки от реализации продукции, услуг, доходов от внереализационных операций, сумм расходов на производство и реализацию продукции, затрат на внереализационные операции и общехозяйственных расходов. Важным моментом финансового прогнозирования является определение тенденций изменения затрат по предприятию в зависимости от изменений объемов производства. Одновременно проводится прогнозный анализ прибыли с целью определения безубыточного объема производства и продажи, установки желаемого объема прибыли, запаса финансовой прочности. Предприятие может иметь несколько вариантов плана финансовых результатов, которые будут ориентированы на изменение ситуации. Например, альтернативные варианты могут разрабатываться в зависимости от изменения цен, динамики объема продаж, динамики переменных и постоянных издержек. План финансовых результатов оформляется в виде табл. 11.1.

Плановый баланс разрабатывается с целью выявления изменений в структуре активов и капитала. Таким образом можно оценить платежеспособность, финансовую устойчивость предприятия в перспективе. Поскольку плановый баланс отражает финансовое положение на конец планового периода, то в случае получения неудовлетворительных показателей необходимо корректировать бизнес-план в целом. Этот процесс будет продолжаться до тех пор, пока не будет достигнуто ожидаемого результата. Можно сделать вывод, что плановый баланс - это важный документ, который фиксирует качество всей предыдущей плановой роботи.

Структуру планового баланса приведены в табл. 11.2.

Перечень статей баланса может в той или иной степени детализировать форму баланса. Это зависит от особенностей деятельности и заинтересованности пидприемств.

Финансовый план в форме баланса доходов и расходов наиболее распространенный в плановой практике. Основная задача этого плана - определить все доходы и поступления средств и все расходы и отчисления. А потом на этой основе определяется или дефицит финансовых ресурсов, или их избыток. В первом случае предприятие разрабатывает мероприятия по поиску источников финансирования, а во втором - пополняет резервы. К балансу доходов и расходов разрабатывается вспомогательный документ - проверочная таблица. Основное назначение этой таблицы - связать запланированные расходы с конкретными источниками финансування.

Баланс доходов и расходов и проверочную таблицу представлено в табл. 11.3 и 11.4.

Каждый из планов, которые рассматриваются в этом разделе, отражает тот или иной финансовый аспект производственно-хозяйственной деятельности предприятия. В разных вариациях эти плановые документы применяются в практике управленческой роботи.

В зарубежных корпорациях обобщающим плановым документом, который связывает план производства продукции, организационно-технического развития, сбыта с финансовым обеспечением их выполнения, является бюджет. Бюджет корпорации определяется как план, охватывающий все аспекты хозяйственных операций на предстоящий период, и является официальным изложением политики фирмы, ее целей, установленных высшим керивництвом.

В типовой фирме разрабатывается много видов бюджетов, которые можно объединить в четыре основные группы:

смету доходов и расходов;

смета капитальных затрат;

кассовый бюджет;

балансовый кошторис.

Смета доходов и расходов отражает запланированные доходы и эксплуатационные и другие расходы. Последние могут быть самыми разнообразными и зависят от принципов классификации расходов. Смета доходов и расходов в отличие от баланса доходов и расходов включает доходы от реализации продукции и прочие доходы и предусматривает покрытие всех расходов, связанных с производством продукции и другими операциями.

Смета капитальных затрат отражает капитальные затраты на реконструкцию и развитие, машины и оборудование, на пополнение товарно-материальных запасов и т.д.. Как в долгосрочном, так и в краткосрочном планировании такие сметы регламентирующих направления использования инвестиций.

Кассовый бюджет - это прогноз поступления денежных средств, с которыми сопоставляются фактические денежные операции. Аналогом кассового бюджета у нас есть план денежных потоков и платежный календар.

Бюджет фирмы служит средством контроля над будущими операциями, поскольку руководители имеют возможность сравнивать фактические результаты деятельности нормативам, которые были установлены в бюджете.

ВВЕДЕНИЕ

Информационный «голод» в знаниях по маркетингу постепенно утоляется. В последние десятилетия в России опубликовано множество работ (учебников, книг, пособий, монографий, статей) по основам маркетинга, управлению на принципах маркетинга, как зарубежных, так и российских авторов. Прослеживается тенденция к обособлению отдельных блоков маркетинговой деятельности, которые сегодня представляют собой самостоятельные предметы специальности маркетинг: маркетинговые исследования, реклама, потребительское поведение, брендинг, международный маркетинг, стратегический маркетинг, ценообразование и т.д. По мере того, как постепенно ликвидируется дефицит изданий по маркетингу и его отдельным направлениям, акцент и в учебной и методической литературе начинает смещаться в сторону выбора того или иного комплекса этих знаний, корреспондирующихся с профилем вуза, направлением, формой и уровнем подготовки специалистов, а также отдельным моментам изучения дисциплины. Представленное пособие не претендует на развитие научного направления в маркетинге, а имеет прикладной характер и предназначено для самостоятельной работы студентов.

Заключительным этапом обучения студентов по дисциплине «Маркетинг» помимо сдачи экзамена, является написание и защита курсовой работы (проекта), представляющей собой форму аттестации, которая позволяет оценить уровень их подготовленности по соответствующей специальности, способности к самостоятельному решению проектных, экономических, организационно-управленческих и других задач.

Как показывает многолетний опыт, это весьма не простая задача, особенно, если это первый труд подобного рода в жизни студента. Поэтому, цель данного пособия – помочь студентам освоить навыки исследовательской работы, научного поиска, самостоятельной формулировки задач и грамотного представления результатов своей работы. Пособие предназначено для помощи студентам в выборе темы работы, определения ее структуры, выполнении необходимых требований, предъявляемых к содержанию и оформлению. Целевая аудитория – студенты заочной (очно-заочной) формы обучения по специальности «Экономика и управление на предприятиях», изучающих маркетинг в качестве одной из базовых дисциплин.

Курсовая работа – форма организации учебно-исследовательской деятельности студента. Это один из основных видов самостоятельной работы студентов в вузе, направленным на закрепление, углубление и обобщение знаний по дисциплине «Маркетинг», овладение методами научных исследований, формирование навыков решения творческих задач, в ходе научного исследования по определенной теме.

Цель курсовой работы – формирование и развитие навыков познавательной самостоятельности специалиста, его умений самому приобретать, углублять, творчески перерабатывать профессионально значимые знания.

Задачами выполнения курсового проекта (работы) являются систематизация, закрепление, углубление и расширение приобретенных студентом знаний, умений, навыков по учебной дисциплине, а также применение этих знаний при решении конкретных научных и практических задач; развитие навыков ведения самостоятельной работы и овладение методикой исследования и экспериментирования при решении разрабатываемых в курсовой работе проблем и вопросов.

При выполнении курсового проекта (работы) по дисциплине «Маркетинг» студент должен продемонстрировать способности к таким видам деятельности, как:

- самостоятельное формулирование проблемы исследования, его целей и задач;

- научное исследование поставленной проблемы в реальных условиях;

- поиск требуемой информации по теме (проблеме исследования);

- изучение и критический анализ полученных материалов по исследуемой проблеме;

- систематизация и обобщение имеющейся информации;

- использование экономико-математических методов, моделей и расчетов, приемов маркетингового, экономического и статистического анализа;

- умение выделять наиболее существенные проблемы, недостатки и преимущества маркетинговой деятельности предприятия;

- самостоятельное определение и обоснование предложений и мероприятий по совершенствованию маркетинговой деятельности, оценку экономической эффективности предлагаемых решений;

- оформление решения задач в виде пояснительной записки;

- логическое обоснование и формулировка выводов, предложений и рекомендаций по результатам работы.

В курсовой работе должно присутствовать как обязательное - не только самостоятельное изложение, но и осмысление, объяснение, интерпретация, толкование темы, ее хотя бы частичное обобщение, решение ее как научно значимой задачи, проблемы.

Курсовая работа, таким образом, это индивидуальный, завершенный труд, отражающий интересы студента, его знания, навыки и умения, она выступает формой приобщения студента к специфике теоретического научного труда. Курсовая должна быть связным, цельным, последовательно структурированным изложением выбранной темы.

Кроме того, это ещё и форма контроля уровня профессиональной подготовки обучающихся, и потому данные работы выполняются с соблюдением единых требований и правил ГОСТа.

В содержании пособия нашли свое отражение наиболее значимые моменты (часто вызывающие затруднения у студентов), связанные с написанием курсовой работы: рекомендуемые темы, если студент затрудняется с самостоятельным формулированием проблематики; общие требования к написанию работы; требования к оформлению как текстового, так и графического материала, библиографического списка, ссылок; порядок оценки и защиты работы. Особое внимание уделено разделу источников, видов и методов поиска необходимой информации для написания курсовой работы. Поиск информации, включая поиск в Интернет, методика работы с информационными ресурсами, их систематизация, интерпретация и обобщение – это, пожалуй, самое сложное направление самостоятельной работы студентов. Однако, освоение этих навыков поможет в дальнейшем не бояться ставить и решать задачи творческого характера, как при выполнении курсовых работ по другим дисциплинам, так и дипломной (выпускной, квалификационной) работы, являющейся итогом обучения в вузе.

Раздел 1

Раздел 1

ВЫБОР ТЕМЫ КУРСОВОЙ РАБОТЫ ПО ДИСЦИПЛИНЕ «МАРКЕТИНГ»

С чего начинать писать курсовую работу? Конечно, с выбора темы. Выбор темы - дело не простое уже потому, что это может быть первая в жизни студента работа подобного рода. В этом случае лучше, определив свои предварительные интересы и симпатии, обратиться к преподавателю и проконсультироваться о теме и литературе к ней. Главное здесь - чтобы тот или иной вопрос (тема курсовой в целом) был по душе, чтобы студент мог охватить своим интеллектуальным взором этот вопрос (тему) полностью и смог этот целостный взгляд передать письменно. Компилятивность курсовой по содержанию не снимает необходимости ей быть цельным, завершенным по структуре трудом. Поэтому, даже в курсовых работах, содержание которых зачастую определяется источниками, не следует упускать из виду последовательности, полноты, завершенности изложения.

Тема курсовой работы закрепляется за каждым студентом индивидуально. Выбор темы осуществляется студентом из списка рекомендуемых тем курсовых работ (см. далее в этом разделе). Вместе с тем, студенты могут предложить, в порядке исключения, собственную тему (или уточнить редакцию предлагаемой темы) по согласованию с ведущим преподавателем в рамках программы изучаемого курса. Выбранная тема согласовывается с руководителем работы. В том случае, если студент решил в процессе работы изменить тему курсовой работы, необходимо поставить преподавателя в известность. Если согласование не было произведено, студенту может быть отказано в приеме курсовой работы, независимо от качества ее исполнения.

Не допускается, чтобы несколько студентов выбирали одну и ту же тему курсовой работы в случае изучения на практике одного объекта исследований (конкретного предприятия, продукта, рынка).

При выборе темы желательно в самой формулировке (названии) ее отображать проблематику, предполагающую самостоятельность, творческое и новаторское ее решение. Обращаем внимание, что преподаватель вовсе не ждет от студента научных открытий и решения проблем мирового масштаба, однако, инициатива, самостоятельность, творческий подход, любознательность поиска всегда приветствуются и будут оценены по достоинству. Курсовая работа, прежде всего, показывает, насколько хорошо студент умеет подбирать информацию, анализировать ее, работать с литературными источниками, структурировать найденный материал и связно излагать свои мысли.

Обращаем Ваше внимание на тот немаловажный факт, что курсовые работы (темы и оценки) печатаются на вкладыше диплома. Поэтому, желательно выбирать тему, которая пересекается или будет пересекаться с вашей работой и продемонстрирует работодателю ваши познания в нужной области. Кроме того, осознанный выбор темы, возможно, станет первой ступенькой к продолжению работы в данном направлении, послужит основой для более глубокого изучения и детализации ее в дипломной (выпускной, квалификационной) работе. Выберите тему, которая вам хоть немного интересна, пусть даже вы пока не обладаете необходимыми познаниями в ней - вам будет легче и интереснее работать.

РЕКОМЕНДУЕМЫЕ ТЕМЫ КУРСОВЫХ РАБОТ ПО ДИСЦИПЛИНЕ «МАРКЕТИНГ»

1. Перспективные направления развития маркетинговой концепции управления.

2. Исследование окружающей маркетинговой среды предприятия.

3. Маркетинговые средства исследования конкуренции.

4. Разработка обзора конъюнктуры рынка.

5. Разработка программы маркетингового исследования для решения конкретной проблемы компании.

6. Товарный рынок как объект комплексного и системного исследования.

7. Выбор методов проведения маркетинговых исследований.

8. Основные направления и технологии маркетинговых исследований

9. Разработка цепи стратегических решений компании в управлении маркетинговой деятельностью.

10. Планирование, организация сбора и обработки первичной информации в маркетинговых исследованиях.

11. Разработка стратегии маркетинга компании.

12. Разработка плана маркетинга компании, реализующего концепцию социально-этичного маркетинга.

13. Анализ рыночных возможностей компании.

14. Исследование показателей конкурентоспособности товара.

15. Управление жизненным циклом продукта средствами маркетинга.

16. Разработка товарной политики фирмы.

17. Сущность и способы позиционирования товара на рынке.

18. Сегментирование и позиционирование как конкурентные стратегии.

19. Разработка комплекса маркетинга для промышленного предприятия.

20. Создание системы распределения товаров (услуг) компании.

21. Разработка стратегии оптовых продаж.

22. Формирование фирменного стиля товарного ассортимента предприятия.

23. Разработка комплекса маркетинговых коммуникаций компании.

24. Разработка и применение электронной базы клиентов в компании.

25. Исследование каналов воздействия на потребителя в процессе коммуникационной деятельности предприятия.

26. Исследование инструментов привлечения клиентов

27. Разработка рекламной компании для товара (услуги) предприятия и пути повышения ее эффективности.

28. Создание системы управления продажами компании.

29. Основное содержание и проблемы маркетинговой деятельности в сфере услуг (на примере банков, страховых компаний, торговых предприятий; предприятий бытового обслуживания и т.д.).

30. Некоммерческий маркетинг.

31. Разработка маркетингового комплекса для международного бизнеса.

32. Маркетинговые проблемы выхода российских предприятий на внешний рынок.

33. Экспортная политика предприятий и ее маркетинговое обеспечение.

34. Мотивационный анализ и его использование в маркетинге.

35. Разработка системы управления маркетинговой деятельностью компании.

36. Разработка маркетинговой информационной системы предприятия.

37. Создание системы маркетингового аудита и контроля на предприятии.

38. Особенности маркетинга при различных состояниях спроса.

39. Организация службы маркетинга на предприятии.

40. Исследование внутриорганизационной среды маркетинга и корпоративной культуры.

41. Социальные последствия " недобросовестного" маркетинга и пути их преодоления.

42. Использование интернет-технологий в маркетинге.

43. Разработка стратегии маркетинга в организации.

44. Разработка и управление брендом.

45. Аутсорсинг маркетинговых функций.

46. Тенденции рынка труда маркетинговых профессий.

47. Организация непрерывного образования маркетологов: обзор форм и методов обучения.

48. Аналитический обзор интернет-источников маркетинговой информации.

49. Организация и особенности В2В-маркетинга.

50. Маркетинг в сетевой организации бизнеса.

51. Роль маркетинга в условиях кризиса.

52. Обзор отечественного и зарубежного рынка маркетинговых услуг.

53. Аналитический обзор новинок литературы по маркетингу.

54. Программное обеспечение маркетинга.

55. Аналитический обзор современной периодики по маркетингу (основные издания, аудитория, авторы, тематика изданий, современная проблематика статей)

56. Маркетинг отношений: особенности и применение в России.

57. Маркетинг менеджмент – как основа комплексного подхода к управлению предприятием.

58. Кросскультурный маркетинг и его применение в разработке комплекса маркетинга.

59. Виртуальный маркетинг и его применение российскими предприятиями.

60. Совершенствование коммуникативных сетей и процессов в маркетинге.

61. Маркетинговый консалтинг и его применение в России.

62. Консьюмеризм и проблемы социально-этического маркетинга на российских предприятиях

63. Ретроспективный анализ основных концепций маркетинга.

64. Сущность современной концепции маркетинга: маркетинговое мышление.

65. Российская окружающая маркетинговая среда: структура, компоненты, национальные особенности.

66. Промышленный маркетинг и его применение в России.

67. Разработка политики товародвижения на примере конкретного предприятия (товара, услуги).

68. Формирование ценовой политики в отношении конкретного товара.

69. Организация проведения маркетинговых исследований на фирме.

70. Оценка производственно-сбытовых возможностей фирмы в маркетинговой деятельности.

71. Маркетинговое исследование конкурентоспособности товара.

72. Определение уровня конкурентоспособности предприятия.

73. Маркетинг образовательных услуг.

74. Маркетинг персонала (рабочих мест, рабочей силы, карьеры, самомаркетинг) в современных российских условиях.

75. Маркетинг идей (проектов, технологий) на российском рынке.

76. Оценка рыночного положения организации (на примере конкретного предприятия).

77. Доминирующие маркетинговые стратегии в России.

78. Мультимедиатехнологии в системе маркетинговых коммуникаций.

79. Формирование и развитие регионального (муниципального) маркетинга.

80. Цена и ценообразование с позиции покупателя, продавца, конкуренции. Эффективная ценовая политика.

81. Мерчендайзинг – как система поддержки продаж.

82. Интерактивный маркетинг и его применение в России.

83. Латеральный маркетинг: специфика и успешные примеры.

84. Консьюмеризм и проблемы социально-этического маркетинга на российских предприятиях.

85. Анализ влияния окружающей среды маркетинга на рыночную деятельность предприятия.

86. Информационное обеспечение комплексного исследования рынка.

87. Маркетинг товаров новейшей технологии.

88. Сравнительный анализ эффективности каналов сбыта на примере конкретного товара.

89. Маркетинг мест и его применение в России.

90. Маркетинг роскоши на российском рынке.

91. Маркетинговые технологии в обеспечении деловой активности организации.

92. Маркетинговый анализ инвестиционных проектов.

93. Организация маркетинговых исследований в Интернете.

94. Эффективность маркетинговой деятельности: критерии, показатели, технологии расчета

95. Конъюнктура рынка как основа прогнозирования деятельности организации.

96. Моделирование потребительского рынка.

97. Бенчмаркинг как функция маркетинговых исследований.

98. Диагностика конкурентной среды в системе маркетинга.

99. Оценка конкурентного преимущества фирмы как основа для принятия оптимальных маркетинговых решений.

100. Конкурентоспособность продукта в условиях кризиса.

101. Сегментация потребителей как функция в системе маркетинговой деятельности.

102. Повышение уровня удовлетворенности и лояльности потребителей.

103. Формирование привлекательности товарного предложения.

104. Рыночная стоимость торговой марки.

105. Цена и ценность в субъективных восприятиях покупателей.

106. Эффективность использования ценовых скидок (надбавок) в маркетинговой стратегии предприятия.

107. Ценовые стратегии на разноконкурентных рынках.

108. PR-технологии в информационном обществе.

109. Маркетинг услуг в сферах отдыха, туризма и развлечений России и волгоградского региона.

110. Разработка региональных маркетинговых коммуникаций.

111. Влияние общественных явлений на методы осуществление маркетинговых мероприятий, маркетинговую среду и формирование миссии предприятия и стратегических целей.

112. Анализ основных источников маркетинговой информации, методы ее обработки и оптимизация поиска.

113. Сравнительный анализ методов маркетинговых исследований: преимущества, недостатки, эффективность.

114. Аналитический обзор рынка маркетинговой информации.

115. Формы и методы представления результатов маркетинговых исследований.

116. Правовое регулирование маркетинговой деятельности.

117. Инновации в маркетинговой деятельности.

118. Маркетинг личностей, общественных деятелей.

119. Привлечение инвесторов: маркетинговый подход к поиску источников финансирования.

120. Рентабельность инвестиций в маркетинг: методы повышения прибыльности маркетинговых кампаний.

Раздел 2

Раздел 2

Дата добавления: 2015-01-01; просмотров: 87; Мы поможем в написании вашей работы!; Нарушение авторских прав |