КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Инвестиционный проект, принимаемый к реализации, является экономически эффективным, как оценить его влияние на эффективность других проектов данного предприятия.

1.Нужно оценить оба проекта (рассчитать PP, DPP, IRR, MIRR, NPV, PI).

2.Проекты независимые, если решение о принятии одного из них не влияет на решение о принятии другого. Альтернативные – если они не могут быть реализованы одновременно. Проекты, связанные между собой отношениями комплиментарности – если принятие нового проекта способствует росту доходов по одному или нескольким другим проектам. Если принятие нового проекта приводит к некоторому снижению доходов по одному или нескольким действующим проектам, проекты связаны между собой отношениями замещения.

Составьте стратегическую карту инвестиционных решений на разных стадиях конъюнктурных циклов инвестиционного рынка.

| Стадия | Характеристика | Решение | Цель |

| Подъем конъюнктуры | Оживление экономики. Рост объема спроса на объекты инвестирования, повышение уровня цен на них, развитие конкуренции среди инвестиционных посредников. | Покупка объектов инвестрирования | Последующая продажа по более высокой цене |

| Конъюнктурный бум | Резкое возрастание спроса на все объекты инвестирования. Спрос не удовлетворяется предложением. Рост цен. | Продажа объектов инвестирования, пока на них есть спрос | Максимизация дохода, получение прибыли от реализации объекта |

| Ослабление конъюнктуры | Общеэкономический спад. Полное насыщение спроса и избыток предложения. Стабилизация цен, затем их постепенное снижение. | (Возможно) продажа производных финансовых инструментов (фьючерсов, форвардов и т.д.) на определенный срок | Реализация объектов инвестирования в срок истечения контракта по более высокой цене, чем рыночная |

| Конъюнктурный спад | Самый низкий уровень спроса и резкое сокращение объема предложения объектов инвестирования, хотя уровень предложения превышает спрос. Существенное снижение цен. | Покупка объектов инвестирования по самым низким ценам | Последующая продажа на стадии подьема и бума рынка |

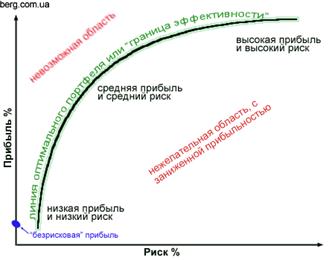

Предложить руководству вариант формирования оптимального портфеля ценных бумаг. Для убедительности покажите на графике.

ВАРИАНТ 1

Принципы формирования оптимального портфеля:

· доходность вложений;

· рост вложений;

· ликвидность вложений;

· безопасность вложений.

Портфели ценных бумаг, построенные по принципу диверсификации, предполагают комбинацию из достаточно большого количества ценных бумаг с разнонаправленной динамикой движения курсовой стоимости (дохода).

Аналитические данные свидетельствуют, что наличие в портфеле 10-15 различных ценных бумаг значительно снижает риск вложений; дальнейшее увеличение количества активов и увеличение степени диверсификации не играет существенной роли при прочих равных условиях для снижения инвестиционного риска и является нецелесообразным, поскольку ведет к эффекту излишней диверсификации.

Оптимальный риск портфеля происходит из современной теории портфеля. Основной факт теории заключается в том, что инвесторы пытаются минимизировать дисперсию (риск), одновременно пытаясь максимизировать свою прибыль.

Согласно этой теории существует идеальная комбинация классов активов. Это точка, где добавление другой единицы риска обеспечит самый предельный доход. Другими словами, имеем точку, в которой получим максимум эффекта (прибыль) за свои деньги (риск). Эта точка находится на кривой эффективной границы.

Исходя из выпуклой природы границы эффективности, становится очевидно, что наиболее выгодное соотношение прибыли к риску находится посередине. Это происходит потому, что при больших возвратах (т.е. прибыли), каждое увеличение возврата сопровождается более быстрому увеличению степени риска. Но с другой стороны, если обратить внимание на менее рисковую область, то становится понятно, что лучше вложить в т.н. «безрисковые» ЦБ (государственные и муниципальные облигации), чем нести риск из-за такой же прибыли.

Итого, график оптимального портфеля и граница эффективности демонстрируют, что:

§ высокая прибыль сопровождается более высоким риском

§ низкая прибыль не должна облагаться риском

Марковитц разработал очень важное для современной теории портфеля ценных бумаг положение, которое гласит: совокупный риск портфеля можно разложить на две составные части. Первая - это систематический риск, который нельзя исключить и которому подвержены все ценные бумаги практически в равной степени. Вторая - специфический риск для каждой конкретной ценной бумаги, которого можно избежать, управляя портфелем ценных бумаг.

Предложение: берем 10-15 компаний (сбер,втб,газпром,лукоил, голубые фишки), находим корреляцию, ковариацию и доходность каждой, и составляем модель допустимых портфелей.

Для определения доходности портфеля, состоящего из N количества ценных бумаг в конце периода n, можно использовать следующую формулу:

, (1)

, (1)

где Di –доля конкретного вида ценных бумаг в портфеле в момент его формирования;

ri –ожидаемая (или фактическая) доходность i-той ценной бумаги;

N - количество ценных бумаг в портфеле.

Риск портфеляизмеряется среднеквадратическим отклонением фактической доходности портфеля от ожидаемой и определяется по формуле:

, (2)

, (2)

где  - среднеквадратическое отклонение портфеля;

- среднеквадратическое отклонение портфеля;

,

,  - доля активов i и j в начальной стоимости портфеля;

- доля активов i и j в начальной стоимости портфеля;

- ковариация (взаимодействие или взаимозависимость) ожидаемых доходностей i-го и j-го активов.

- ковариация (взаимодействие или взаимозависимость) ожидаемых доходностей i-го и j-го активов.

ВАРИАНТ 2

Выбор оптимального портфеля возможен из двух вариантов:

портфель, ориентированный на первоочередное получение дохода за счет процентов и дивидендов (портфели дохода);

портфель, ориентированный на преимущественный прирост курсовой стоимости ценных бумаг, входящих в него (портфель роста).

Установление выгодного для предприятия сочетания риска и доходности портфеля достигается с учетом правила: чем более высокий доход приносит предприятию-инвестору ценная бумага, тем больший потенциальный риск она имеет.

Инвестор может быть агрессивным или консервативным. Если приоритетной целью инвестора является получение высокого дохода, предпочтение отдается агрессивным портфелям, состоящим из низколиквидных и высокорискованных ценных бумаг молодых растущих предприятий. Если инвестор консервативен и стремится обеспечить сохранность и увеличение капитала, в портфель включаются высоколиквидные ценные бумаги, эмитированные известными, надежными компаниями с высоким рейтингом (консервативный портфель).

В сравнении с реальными финансовые инвестиции характеризуются более высоким уровнем ликвидности, хотя этот уровень колеблется в довольно широких пределах. Ликвидность портфеля ценных бумаг предприятия рассматривается, с одной стороны, как способность быстрого превращения содержимого портфеля (или его части) в денежные средства с минимальными затратами на реализацию ценных бумаг, а с другой, — как способность предприятия своевременно погашать свои обязательства перед кредиторами, которые участвовали в формировании портфеля (например, перед владельцами облигаций).

Портфель ценных бумаг имеет более низкий уровень доходности по сравнению с реальными инвестициями. Дивиденды, выплачиваемые даже по самым высокодоходным обыкновенным акциям, составляют лишь 40—60% суммы чистой прибыли, получаемой от реализации реальных инвестиционных проектов, и в большинстве случаев у предприятий отсутствуют возможности реального воздействия на эту доходность (кроме возможности реинвестирования капитала в другие фондовые инструменты). Портфель ценных бумаг имеет относительно низкую инфляционную защищенность.

В сравнении с портфелем реальных инвестиционных проектов портфель ценных бумаг имеет сравнительно легкую управляемость. В связи с изменчивостью конъюнктуры финансового рынка управленческие решения, связанные с формированием портфеля ценных бумаг, носят более оперативный характер.

Дата добавления: 2015-01-05; просмотров: 86; Мы поможем в написании вашей работы!; Нарушение авторских прав |