КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Сумма налога исчисляется по итогам налогового периода (год), как произведение налоговой ставки на налоговую базу.

Ставка налога устанавливается субъектами и не может превышать 2,2.% (по Тул.обл.2,2%)

Налоговая база опред., как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

НО в отношении объектов недвижимого имущества иностранных организаций, не осуществляющих деятельности через постоянные представительства ДО 1 января 2014- по инвентаризационной стоимости, С 1 января по кадастровой стоимости.

Так же с 1 января 2014 по кадастровой стоимости для рос.орган: административно-деловые центры и помещения в них и торговые центры (комплексы) и помещения в них.

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, рассчитывается, как произведение налоговой ставки на налоговую базу за вычетом авансовых платежей за отчетные периоды (квартал, полугодие, 9 месяцев)

Сумма налога, подлежащая уплате в бюджет, исчисляется отдельно:

- в отношении имущества, подлежащего налогообл.по местонах.орган. (месту постановки на учет в нал.органах постоянного представительства иностр.орган),

-в отношении имущества каждого обособленного подразделения орган., имеющего отдельный баланс,

-в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации;

- в отношении имущества, облагаемого по разным налоговым ставкам.

Сумма авансового платежапо налогу исчисляется по итогам каждого отчетного периода в размере 1/4 произведения соответствующей налоговой ставки и средней стоимости имущества, определенной за отчетный период.

Законодательный орган субъекта РФ для отдельных категорий налогоплат. может установить право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода.

Если в течении налогового периода какой-либо объект выбывает, то сумма налога для него рассчитывается с учетом коэффициента(кол-во полных мес. в течении которых объект нах. в собственности/кол-во мес.в налоговом периоде). Точно также для отчетного периода.

Налог уплачивается:1)рос.орган. по месту нахождения орган; 2)иностр.орган с представительсвами – по месту постановки на учет; 3) иностр.орган без представительств – по местонахождению объекта недвиж. Имущ.

Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками в порядке и сроки, которые установлены законами субъектов Российской Федерации.

По Тульской обл.

- сумма авансовых платежей уплачивается не позднее 30 календарных дней с даты окончания соответствующего отчетного периода. В этот же срок предоставляются расчеты по авансовым платежам.

Уплата налога не позднее 30 марта года, следующего за истекшим налоговым период. В этот же срок предоставляется декларация за налоговый период

- Имущественные налоговые вычеты по НДФЛ: назначение, состав, условия и порядок применения.

ст. 220 НК РФ

а) продажа имущества (только если имущество в собственности менее 3-х лет), если имущество принадлежит более 3-х лет то налогом не облагается.

Сумма вычета: при продаже иного имущества (например, автомобиля, гаража, дачи , нежилого помещения) –до 250тыс. руб., при продаже жилого недвижимого имущества - вычет до 1 млн. руб.

Если стоимость проданного имущества не превышает эти пределы, то налог не взимается.

В случае если имущество, находившееся в долевой собственности менее 3 лет, было продано по одному договору купли-продажи, имущественный налоговый вычет в размере 1 млн.руб.распределяется между совладельцами этого имущества пропорционально их доле, либо по договоренности между ними.

б) по расходам на приобретение жилья.

Включаются расходы:

-Строительство или приобретение жилья.

-Покупку земельного участка под строительство

-Выплату процентов по кредитам, выданным на строительство или приобретение недвижимости и выплату процентов по перекредитованию кредитов на строительство и приобретение.

-Работы, связанные с отделкой или ремонтом жилья, на разработку проектной (сметной) документации и приобретение отделочных материалов, проведение на жилой объект электричества, воды, газоснабжения и канализации.

Имущественный налоговый вычет не предоставляется в том случае если:

-Жилая недвижимость была куплена у взаимозависимыхпо отношению к налогоплательщику лиц (супруг, родственники, работодатель и т.д.).

-Строительство (приобретение) жилой недвижимости было оплачено другими лицамиили с использованием бюджетных средств (материнского капитала).

Сумма вычета:

До 2 млн.руб.- расходы на новое строительство или приобретение на территории Российской Федерации жилья, с которой будет исчисляться налоговый вычет. С 1 янв.2014 применяется как для приобретения одного, так и нескольких объектов недвижимости.

До 3 млн.руб. расходы на строительство и приобретение жилья (земли под него) при погашении процентов по целевым займам (кредитам). Действует с 1 января 2014. Суммы процентов включаются в полном объеме, без ограничения по сумме, если жилье приобретено до 1янв2014.

При приобретении имущества в общую долевую собственность до 1 января 2014 года размер вычета распределяется между совладельцами в соответствии с их долей/долями собственности. С 1 января 2014 каждому собственнику.

За каждый год можно вернуть денегне больше, чем было перечислено в бюджет подоходного налога по ставке 13%, но возвращать налог можно в течение нескольких лет до тех пор, пока не будет получена вся сумма целиком.

Ограничений по срокам получениянет, поэтому воспользоваться им можно абсолютно в любой момент времени, даже если недвижимое имущество было приобретено давно, но подоходный налог можно вернуть только за последние три года.

- Социальные налоговые вычеты по НДФЛ: назначение, состав, условия и порядок применения.

ст. 219 НКРФ

1) Благотворительная деятельность. Вычет предоставляется на сумму доходов перечисляемых в виде пожертвований

Сумма вычета = сумме фактически произведенных перечислений, но не более 25% суммы дохода, полученного в налоговом периоде.

2)Оплата обучения.

Сумма вычет=сумме фактически произведенных расходов на обучение, но не более 50 тыс. руб.

Так же оплата обучения родителем за обучение своих детей в возрасте до 18 лет, если ребенок учится на дневной форме обучения - до 24 лет

Сумма вычета = Сумма фактически произведенных расходов на обучение, но не более 50 тыс. руб. на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя)

3) Оплата мед. услуг и дорогостоящего лечения, включает так же оплату по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет в медицинских учреждениях, в размере стоимости медикаментов, назначенных им лечащим врачом, приобретаемых налогоплательщиками за счет собственных средств.

Сумма вычета=сумме фактически произведенных расходов, но не более 120 тыс.руб

4) Расходы на негосударственное пенсионное обеспечение и добровольное пенсионное страхование. Договор может быть заключен так же в пользу супругов, родителей, детей-инвалидов.

Сумма вычета=сумме фактически произведенных расходов, но не более 120 тыс.руб.

5) Расходы на накопительную часть трудовой пенсии.

Сумма вычета=сумме фактически произведенных расходов, но не более 120 тыс.руб.

- Система налоговых вычетов по НДФЛ. Характеристика стандартных налоговых вычетов.

Налоговый вычет – это налоговая льгота, позволяющая вернуть часть денежных средств, которые уплачены государству в виде подоходного налога 13%,

Установлены следующие виды налоговых вычетов:

- стандартные (вычет на детей, для опред. категорий граждан ст. 218 НК РФ);

- социальные (предоставляются в размере сумм, уплаченных, в частности, за обучение и лечение, благотворительные взносы, расходы на НПФ, расходы на накопительную часть пенсии ст. 219 НК РФ);

- профессиональные (в сумме расходов, связанных с выполнением работ (оказанием услуг) по созданию, исполнению произведений науки, литературы и др.ст. 221 НК РФ);

- имущественные (в силу ст. 220 НК РФ этот вычет предоставляется при покупке и продаже жилых помещений - домов, квартир, комнат, дач, садовых домиков, земельных участков и долей в указанном имуществе, а также при продаже иного имущества)

Стандартные налоговые вычеты.

1)Вычет, который предоставляется определённым физическим лицам, например, «чернобыльцам», инвалидам с детства, родителям и супругам погибших военнослужащих и т.д.

Сумма вычета 3 тыс. руб. за каждый месяц- чернобыльцам; 500 руб. за каждый месяц - героям СССР и РФ, участники ВОВ, инвалидам детства, инв. 1и 2 группы, родители и супруги погибших военнослужащих и т.д.

2) Вычет на детей. Предоставляется до достижения ребенком 18 лет, если ребенок учится на дневной форме обучения - до 24 лет.

Вычет предоставляется до тех пор пока совокупная сумма дохода в течении года не достигнет 280 тыс.руб.

Сумма вычета: 1400 руб.- на 1и2 ребенка, 3000 руб.- за 3 и послед детей, так же если ребенок инвалид 1и2 гр.

Налоговый вычет предоставляется в двойном размере единственному родителю (приемному родителю), усыновителю, опекуну, попечителю.

- Состав доходов и расходов, не учитываемых для целей налогообложения прибыли.

Доходы, не учитываемые для целей налогообложения ст. 251 НК РФ.

Некоторые из них

- суммы, полученные в порядке предварительной оплаты товаров (работ, услуг),

- доходы, полученные в форме залога или задатка в качестве обеспечения обязательств;

- средств или иного имущества, которые получены по договорам кредита или займа;

- доходы в виде имущества, полученного государственными и муниципальными учреждениями по решению органов исполнительной власти всех уровней;

- в виде сумм гарантийных взносов в специальные фонды, создаваемые в соответствии с законодательством РФ, предназначенные для снижения рисков неисполнения обязательств по сделкам, получаемых при осуществлении клиринговой деятельности или деятельности по организации торговли на РЦБ.

- в виде полученных грантов на безвозмездной и безвозвратной основе

Расходы, не учитываемые для целей налогообложения ст. 270 НК РФ.

Некоторые их них:

-начисленные дивиденды;

-пени и штрафы подлежащие зачислению в бюджет, взносы в уставный капитал;

-суммы платежей за сверхнормативные выбросы загрязняющих веществ;

-суммы добровольных членских взносов (включая вступительные взносы) в общественные организации, сумм добровольных взносов участников союзов, ассоциаций, организаций (объединений);

-стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей;

- расходы в виде средств, перечисляемых профсоюзным организациям

- в виде расходов на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов);

- Особенности состава доходов и расходов для исчисления коммерческими банками налога на прибыль организаций.

В доходы банка помимо общеустановленных ст. 249, 250 НК РФ, вкл. доходы от банковской деятельности:

В составе доходов банка можно выделить:

- процентные доходы (любые полученные банком проценты: кредиты, займы);

- доходы, связанные с расчетами и кассовым обслуживанием клиентов (в виде платы за открытие и ведение банковских счетов клиентов (в том числе банков - корреспондентов), осуществление расчетов по их поручению, включая вознаграждения за переводные, инкассовые, аккредитивные и другие операции; в виде вознаграждений за оформление и обслуживание платежных карт, за предоставление выписок по счетам и за розыск сумм; доходы от инкассации денежных средств, векселей, платежных и расчетных документов, а также кассового обслуживания клиентов; и т.д)

- доходы по операциям с валютными ценностями (доходы от проведения операций с иностранной валютой; доходы по операциям купли-продажи драгоценных металлов и камней в виде разницы между ценой реализации и учетной стоимостью, а также в виде платы за перевозку и хранение драгоценных металлов и камней; и т.д.)

- суммы полученные из резервов (доходы в виде сумм восстановленного резерва на возможные потери по ссудам, а также доходы в виде сумм восстановленных резервов под обесценение ценных бумаг)

- другие доходы, связанные с банковской деятельностью ( доходы от осуществления форфейтинговых и факторинговых операций; доходы от оказания услуг, связанных с установкой и эксплуатацией электронных систем документооборота между банком и клиентами, в том числе систем "Клиент - банк";)

Расходы банка, учитываемые при налогообложении прибыли

К расходам банка, кроме расходов, предусмотренных ст. 254-269 НК РФ, относятся также специфические расходы, понесенные при осуществлении банковской деятельности.

Расходы банка являются "зеркальным отражением" его доходов.

В составе расходов банка можно выделить:

- процентные расходы (любые уплаченные банком проценты: вклады, облигации);

-расходы, связанные с расчетами и кассовым обслуживанием клиентов (расходы по инкассации денежных средств, ценных бумаг, платежных документов; суммы, уплачиваемые за инкассацию банкнот, монет и других расчетно-платежных документов, а также расходы по упаковке, перевозке, пересылке, доставке ценностей; расходы по ремонту инкассаторских сумок и мешков, а также расходы на приобретение нового инвентаря; расходы по изготовлению и внедрению пластиковых карточек; и т.д)

- расходы по операциям с валютными ценностями. (расходы банков от операций продажи (покупки) иностранной валюты в виде отрицательной разницы между доходами и расходами от этих операций; уплаченные комиссионные сборы при операциях по покупке или продаже иностранной валюты; расходы от операций с валютными ценностями и расходы по управлению и защите от валютных рисков; и т.д)

- суммы отчислений в резервы (суммы отчислений в резерв на возможные потери по ссудам; суммы отчислений в резерв под обесценение ценных бумаг; суммы резерва по сомнительным долгам)

- другие расходы, связанные с банковской деятельностью ( расходы по аренде брокерских мест; расходы, связанные с осуществлением форфейтинговых и факторинговых операций; расходы по гарантиям, поручительствам, акцептам и авалям, предоставляемым банку другими организациями; и тд.)

- Особенности налогообложения доходов иностранных организаций, осуществляющих деятельность в РФ через постоянное представительство.

Ст.307 НК РФ

Объектом налогообложения для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянное представительство, признается:

- доход, полученный иностранной организацией в результате осуществления деятельности на территории РФ через ее постоянное представительство, уменьшенный на величину произведенных этим постоянным представительством расходов.

- доходы иностранной организации от владения, пользования и (или) распоряжения имуществом постоянного представительства этой организации в Российской Федерации за вычетом расходов, связанных с получением таких доходов;

- пр. доходы.

Система налогового учета организуется налогоплательщиком самостоятельно, порядок определения расходов аналогичен, как и для российских организаций.

Налоговая база определяется как денежное выражение объекта налогообложения.

Если иностранная организация осуществляет на территории РФ деятельность подготовительного и (или) вспомогательного характера в интересах третьих лиц, приводящую к образованию постоянного представительства, и при этом в отношении такой деятельности не предусмотрено получение вознаграждения, налоговая база определяется в размере 20 % от суммы расходов этого постоянного представительства, связанных с такой деятельностью.

При наличии у иностранной организации на территории Российской Федерации более чем одного представительства налоговая база и сумма налога рассчитываются отдельно по каждому представ.

Налоговая база по итогам каждого отчетного (налогового) периода на основе данных налогового учета.

Ставки налога на прибыль, применяемые иностранными представительствами.

Иностранные представительства уплачивают налог по ставке 20% (2%- зачисляется в фед.бюджет, 18%- бюджет субъектов).

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль (для отдельных видов дохода. Налог по ним полностью уплачивается в федеральный бюджет.

15% - по доходам, полученным в виде дивидендов от российских организаций иностранными организациями; доходы в виде процентов, полученных владельцами государственных и муниципальных ценных бумаг

9% - по доходам в виде % по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 01.01.2007г., а также по доходам в виде % по облигациям с ипотечным покрытием, эмитированным до 01.01.2007г., и доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 01.01.2007г.

0% - по доходу в виде % по государственным и муниципальным облигациям, эмитированным до 20.01.1997г. включительно, а также по доходу в виде % по облигациям государственного валютного облигационного займа 1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III.

Иностранные представительства уплачивают авансовые платежи и налог в порядке, предусмотренном ст.286 и ст.287 Налогового кодекса.

Налоговая декларация по итогам налогового (отчетного) периода, а также годовой отчет о деятельности в РФ по форме, утверждаемой ФНС, представляются иностранным представительством, в ИФНС по месту нахождения. Она предоставляется 1) не позднее 28 дней со дня окончания соответствующего отчетного периода; 2) не позднее 28 марта года, следующего за истекшим налоговым периодом.

- Налогообложение доходов организаций по операциям с ценными бумагами.

Доходы налогоплательщика от операций по реализации или иного выбытия ценных бумаг (в том числе погашения) определяются исходя из цены реализации или иного выбытия ценной бумаги, а также суммы накопленного процентного (купонного) дохода, уплаченной покупателем налогоплательщику, и суммы процентного (купонного) дохода, выплаченной налогоплательщику Эмитентом. При этом в доход налогоплательщика от реализации или иного выбытия ценных бумаг не включаются суммы процентного (купонного) дохода, ранее учтенные при налогообложении.

Расходы при реализации (или ином выбытии) ценных бумаг определяются исходя из цены приобретения ценной бумаги (включая расходы на ее приобретение), затрат на ее реализацию, размера скидок с расчетной стоимости инвестиционных паев, суммы накопленного процентного (купонного) дохода, уплаченной налогоплательщиком продавцу ценной бумаги. При этом в расход не включаются суммы накопленного процентного (купонного) дохода, ранее учтенные при налогообложении.

Налоговая база по операциям с ценными бумагами определяется налогоплательщиком отдельно, за исключением налоговой базы по операциям с ценными бумагами, определяемой профессиональными участниками рынка ценных бумаг. При этом налогоплательщики (за исключением профессиональных участников рынка ценных бумаг, осуществляющих дилерскую деятельность) определяют налоговую базу по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, отдельно от налоговой базы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг.

Налогоплательщики, получившие убыток (убытки) от операций с ценными бумагами в предыдущем налоговом периоде или в предыдущие налоговые периоды, вправе уменьшить налоговую базу, полученную по операциям с ценными бумагами в отчетном (налоговом) периоде , перенести указанные убытки на будущее.

В течение налогового периода перенос на будущее убытков, понесенных в соответствующем отчетном периоде от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг, и ценными бумагами, не обращающимися на организованном рынке ценных бумаг, осуществляется раздельно по указанным категориям ценных бумаг соответственно в пределах прибыли, полученной от операций с такими ценными бумагами.

Не подлежат налогообложению

Доходы, получаемые от реализации (погашения) долей участия в уставном капитале российских организаций, а также акций российских организаций, при условии, что на дату реализации (погашения) таких акций (долей участия) они непрерывно принадлежали налогоплательщику на праве собственности или ином вещном праве более пяти лет.

Налогоплательщики представляют налоговые декларации не позднее 28 календарных дней со дня окончания соответствующего квартала. Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли, представляют налоговые декларации в сроки, установленные для уплаты авансовых платежей.

Налоговые декларации по итогам года представляются налогоплательщиками не позднее 28 марта года, следующего за истекшим налоговым периодом.

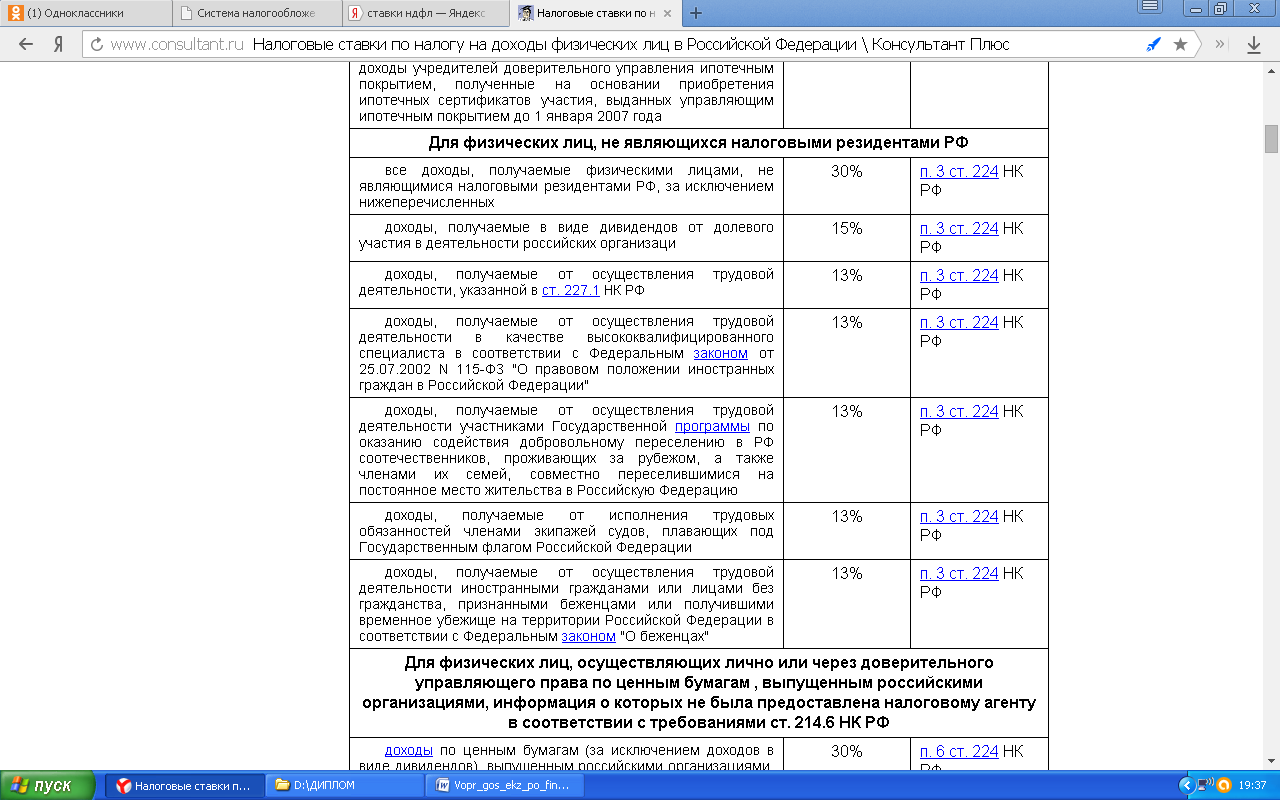

- Налог на доходы физических лиц в Российской Федерации: налогоплательщики, объект налогообложения и налоговая база, налоговые ставки.

НалогоплательщикамиНДФЛ (налогоплательщики) признаются физические лица, являющиеся налоговыми резидентами РФ, а также физические лица, получающие доходы от источников, в Российской Федерации, не являющиеся налоговыми резидентами РФ.

Налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в РФ не прерывается па периоды его выезда за пределы РФ для краткосрочного (менее 6 месяцев) лечения или обучения. Независимо от фактического времени нахождения в РФ налоговыми резидентами РФ признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации.

Объектом налогообложения признается доход, полученный налогоплательщиками:

— от источников в РФ и (или) от источников за пределами РФ — для физических лиц, являющихся налоговыми резидентами РФ;

— источников в РФ — для физических лиц, не являющихся налоговыми резидентами РФ.

Для целей гл. 23 НК РФ к доходам относятся (см.п.1 ст.208 НК РФ):

1) дивиденды и проценты, полученные от российской организации, а также проценты, полученные от российских индивидуальных предпринимателей и (или) иностранной организации в связи с деятельностью ее обособленного подразделения в РФ;

2) страховые выплаты при наступлении страхового случая, в том числе периодические страховые выплаты (ренты, аннуитеты) и (или) выплаты, связанные с участием страхователя в инвестиционном доходе страховщика, а также выкупные суммы, полученные от российской организации и (или) от иностранной организации в связи с деятельностью ее обособленного подразделения в Российской Федерации;

3) доходы, полученные от использования в РФ авторских или иных смежных прав;

4) доходы, полученные от сдачи в аренду или иного использования имущества, находящегося в РФ;

5) доходы от реализации:

— недвижимого имущества, находящегося в РФ;

— в РФ акций или иных ценных бумаг, а также долей участия в уставном капитале организаций;

— в РФ акций, иных ценных бумаг, долей участия в уставном капитале организаций, полученные от участия в инвестиционном товариществе;

— прав требования к российской организации или иностранной организации в связи с деятельностью ее обособленного подразделения на территории РФ;

— иного имущества, находящегося в РФ и принадлежащего физическому лицу;

6) вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в РФ. При этом вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров или иного подобного органа) — налогового резидента РФ, местом нахождения (управления) которой является РФ, рассматриваются как доходы, полученные от источников в РФ, независимо от места, где фактически исполнялись возложенные на этих лиц управленческие обязанности или откуда производились выплаты указанных вознаграждений;

6.1) вознаграждение и иные выплаты за исполнение трудовых обязанностей, получаемые членами экипажей судов, плавающих под Государственным флагом РФ;

7) пенсии, пособия, стипендии и иные аналогичные выплаты, полученные налогоплательщиком в соответствии с действующим российским законодательством или полученные от иностранной организации в связи с деятельностью ее обособленного подразделения в РФ;

8) доходы, полученные от использования любых транспортных средств, включая морские, речные, воздушные суда и автомобильные транспортные средства, в связи с перевозками в РФ и (или) из РФ или в ее пределах, а также штрафы и иные санкции за простой (задержку) таких транспортных средств в пунктах погрузки (выгрузки) в Российской Федерации;

9) доходы, полученные от использования трубопроводов, линий электропередачи (ЛЭП), линий оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети, на территории РФ;

9.1) выплаты правопреемникам умерших застрахованных лиц в случаях, предусмотренных законодательством РФ об обязательном пенсионном страховании;

10) иные доходы, получаемые налогоплательщиком в результате осуществления им деятельности в РФ.

- Система налогообложения для сельскохозяйственных товаропроизводителей: назначение, механизм исчисления и уплаты единого сельскохозяйственного налога, перспективы развития.

Уплата ЕСХН заменяет собой совокупность налогов, подлежащих уплате при применении общей системы налогообложения. Перечень налогов, от которых освобождаются налогоплательщики, перешедшие на уплату ЕСХН, установлен пунктом 3 ст. 346.1 НК РФ.

ЕСХН заменяет собой уплату трех налогов. Первый заменяемый налог - налог на прибыль. Сельскохозяйственные товаропроизводители освобождены от уплаты налога на прибыль от сельскохозяйственной деятельности.

Второй - сельскохозяйственные предприятия не уплачивают налог на имущество.

Третий заменяемый налог - НДС. При переходе на специальный режим налогообложения прекращаются обязательства по уплате НДС.

ИП также освобождаются от обязанности по уплате налога на доходы физических лиц с доходов, полученных от предпринимательской деятельности и от налога на имущество физических лиц, используемое для осуществления предпринимательской деятельности. С НДС ситуация аналогичная - предприниматель освобожден от обязанности уплаты этого налога, кроме случаев ввоза товаров через таможенную границу РФ.

Иные налоги и сборы должны уплачиваться организациями, перешедшими на уплату ЕСХН, в соответствии с общим режимом налогообложения.

Объектом налогообложения ЕСХН признаются доходы, уменьшенные па величину расходов. Порядок определения и признания доходов и расходов определен статьей 346.5 НК РФ.

Из понятия объекта налогообложения вытекает налоговая база. Под ней понимается денежное выражение доходов, уменьшенных на величину расходов.

Налоговая ставка единого сельскохозяйственного налога исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Согласно статье 346.8 НК РФ налоговая ставка установлена в размере 6 %.

Дата добавления: 2015-02-10; просмотров: 239; Мы поможем в написании вашей работы!; Нарушение авторских прав |