КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Государственный и муниципальный долг, его структура. Методы управления государственным и муниципальным долгом.

Государственный долг - это совокупность дефицитов государственного бюджета за определенный период времени. Это экономическое определение государственного долга. В Бюджетном кодексе дано юридическое определение этого понятия как долговых обязательств РФ перед юридическими и физическими лицами, иностранными государствами, международными организациями и иными субъектами международного права.

В объем государственного внутреннего долга (в валюте РФ) относятся:

- долг по ценным бумагам в валюте РФ;

- долг по кредитам в валюте РФ;

- долг по бюджетным кредитам;

- объем обязательств по государственным гарантиям.

В объем внешнего долга включается:

- долг по государственным ценным бумагам номинированный в иностранной валюте;

- долг по кредитам в иностранной валюте;

-сумма обязательств по государственным гарантиям, выраженным в иностранной валюте.

Государственный долг делится на капитальный и текущий. Капитальный долг - это сумма выпущенных и непогашенных долговых обязательств государства, включая проценты. Текущий долг - это расходы по выплате доходов и погашению обязательств.

МУНИЦИПАЛЬНЫЙ ДОЛГ - обязательства, возникающие из муниципальных займов (заимствований),принятых на себя муниципальным образованием гарантий (поручительств), а также принятые на себя муниципальным образованием обязательства третьих лиц.

Для муниципального образования формируется только внутренний долг. Государственные и муниципальные долговые обязательства могут быть краткосрочными (до 1 года), среднесрочными (от 1 года до 5 лет) и долгосрочными (от 5 до 30 лет) для федерального и регионального уровня, и от 5 до 10 лет для муниципального. Также в зависимости от типа кредитора (резиденты м нерезиденты) разделяются на внешний и внутренний долг. По типу заемщика в РФ различают гос. долг РФ, гос. долг субъекта РФ и муниципальный долг (совокупность долговых обязательств муниципального образования).

Управление государственным и муниципальным долгом осуществляют соответственно Министерство финансов, исполнительные органы субъекта РФ и администрация муниципального образования. Обслуживание долга означает выплату доходов по ценным бумагам, своевременную оплату процентов и погашение суммы основного долга по кредитам.

Управление гос. долгом может быть выражен несколькими видами:

1. дефолт – временный отказ гос-ва от выплаты гос. долга.

2. рефинансирование – погашение части гос. долга за счет вновь привлеченных ср-в.

3. реструктуризация – основанное на соглашении прекращение долговых обязательств с заменой указанных долговых обязательств иными долговыми обязательствами, предусматривающих другие условия обслуживания и погашения обязательств.

4. конверсия – изменение доходности займа.

5. консолидация – объединение ранее выпущенных займов в новый займ с более длит. сроком погашения.

6. новация – замена одних обязательств между двумя сторонами по договору на другие обязательства между ними же.

7. отсрочка – консолидация при одновременном отказе гос-ва от выплаты дохода по займам в объявленные сроки.

Государственный и муниципальный долг —долговые обязательства государства и муниципальных образований перед физическими и юридическими лицами, иностранными государствами, международными организациями и иными субъектами международного права, включая обязательства по государственным и муниципальным гарантиям.

В составе государственного и муниципального долга учитываются следующие обязательства:

· основная номинальная сумма долга по государственным и муниципальным ценным бумагам;

· объем основного долга по кредитам;

· объем основного долга по бюджетным ссудам и бюджетным кредитам, полученным от бюджетов других уровней;

· объем обязательств по государственным и муниципальным гарантиям.

Классификация государственного и муниципального долга:

По валюте, в которой выражены долговые обязательства, различают:

· внешний долг — иностранная валюта;

· внутренний долг:

¾ долговые обязательства — валюта РФ (рубль).

¾ целевые долговые обязательства — условная денежная единица учета долговых обязательств (долговой рубль — дор).

Международная классификация государственных долгов определяет внутренний долг как совокупность обязательств перед резидентами, внешний — перед нерезидентами.

Целевые долговые обязательства — это государственный долг РФ, образовавшийся в результате принятия РФ на себя обязанности восстановить сбережения граждан в виде:

· вкладов в Сберегательный банк РФ в период до 20 июня 1991 г.;

· вкладов в организации государственного страхования в период до 1 января 1992 г.;

· вкладов в государственные ценные бумаги (СССР и РСФСР), размещение которых производилось на территории РСФСР в период до 1 января 1992 г.

Номинал целевых долговых обязательств выражается в условных денежных единицах — долговых рублях (дорах): 1 дор равен 1 рублю указанных выше сбережений граждан. Для перевода долгового рубля в валюту РФ определяется коэффициент изменения стоимости необходимого социального набора товаров и услуг. Количество рублей РФ в одном доре равно коэффициенту увеличения стоимости необходимого социального набора по сравнению с 1990 г.

По сроку погашения долговые обязательства могут быть:

· краткосрочными (до одного года);

· среднесрочными (свыше одного года до пяти лет);

· долгосрочными (свыше пяти лет до 30 лет).

Муниципальные образования не могут выпускать долговые обязательства сроком более 10 лет.

По уровню бюджетной системы можно выделить:

· государственный долг РФ;

· государственный долг субъекта РФ;

· муниципальный долг.

Управление государственным и муниципальным долгом представляет собой совокупность финансовых мероприятий и порядок их регулирования государственными органами и органами местного самоуправления по выпуску и размещению долговых обязательств, по организации выплаты доходов по ним, по изменению условий и сроков ранее выпущенных долговых обязательств и их погашению с целью оптимизации объема и условий долга и минимизации расходов на его обслуживание.

В процессе управления государственным и муниципальным долгом преследуются следующие цели:

· минимизация расходов на обслуживание долга;

· обеспечение своевременности погашения долговых обязательств;

· обеспечение стабильности рынка долговых обязательств государства и муниципалитета;

· обеспечение финансовой устойчивости бюджетной системы:

· оптимизация объема заимствований;

· оптимизация сроков заимствований;

· оптимизация условий выплат процентов и основного долга.

Основными методами управления государственным долгом являются:

· досрочный выкуп — при согласии кредитора (если предусмотрено договором — и без его согласия) с целью избежать будущих расходов на обслуживание долга);

· рефинансирование — погашение долга за счет средств от новых заимствований;

· новация — замена одного обязательства другим с согласия кредитора;

· реструктуризация —изменение срока, доходности, объема долга:

¾ конверсия — изменение доходности долга;

¾ пролонгация — увеличение срока погашения долга без дополнительных условий;

¾ отсрочка — увеличение срока погашения долга с дополнительными условиями (обеспечение, выше доходность);

¾ капитализация процентов — замена выплаты процентов увеличением объема долга;

· погашение долга активами —для уменьшения долга при недостатке денежных средств погашение происходит акциями, недвижимостью и др.;

· унификация — приведение нескольких видов обязательств с разными условиями к одному, с целью удобства обслуживания;

¾ консолидация — объединение долгов с разными сроками погашения в один;

· дефолт — приостановка выплат по долгу без отказа от своих обязательств;

· аннулирование — отказ от обязательств в одностороннем порядке;

· списание — уменьшение объема долга с согласия кредитора;

· установление предельных целевых ориентиров — определение в законодательном порядке целевого ориентира для органов, осуществляющих управление долгом (предельный размер долга, предельный объем расходов на обслуживание и погашение долга).

Предельные целевые ориентиры, устанавливаемые в РФ законами о бюджетах:

· Предельный объем государственного внутреннего долга РФ на конец года.

· Предельный объем государственного внешнего долга РФ на конец года.

· Пределы внешних заимствований РФ в очередном году.

· Верхний предел долга субъекта Российской Федерации на конец года (не выше объема доходов бюджета без учета финансовой помощи).

· Верхний предел муниципального долга на конец года (не выше объема доходов бюджета без учета финансовой помощи).

· Размер дефицита федерального бюджета (не больше объема бюджетных инвестиций и расходов на обслуживание государственного долга).

· Размер дефицита бюджета субъекта РФ (не больше 15% объема доходов бюджета без учета финансовой помощи + размер доходов от продажи имущества).

· Размер дефицита местного бюджета (не больше 15% объема доходов бюджета без учета финансовой помощи + размер доходов от продажи имущества).

· Расходы на обслуживание государственного внутреннего долга РФ.

· Расходы на обслуживание государственного внешнего долга РФ.

· Расходы на обслуживание государственного долга субъекта РФ (не выше 15% расходов бюджета).

· Расходы на обслуживание муниципального долга (не выше 15% расходов бюджета).

В России действует единая система учета и регистрации государственного долга. Субъекты РФ и муниципальные образования регистрируют свои долговые обязательства в Министерстве финансов РФ, которое ведет Государственную долговую книгу РФ.

18. Государственный и муниципальный финансовый контроль: содержание, задачи, формы, методы.

Финансовый контроль – регламентированная законодательством совокупность действий контролирующих органов по проверке финансовых и налоговых операций, связанных с образованием, распределением и использованием государственных и муниципальных денежных фондов. Это форма реализации контрольной функции финансов, определяющая назначение и содержание финансового контроля

Задачи финансового контроля:

· Содействие сбалансированности между потребностью в финансовых ресурсах и размерами денежных доходов и фондов н/х;

· обеспечение своевременности и полноты выполнения обязательств перед государственным бюджетом; выявление внутренних резервов роста финансовых ресурсов, в том числе по снижению себестоимости и повышению рентабельности;

· содействие рациональному расходованию материальных ценностей и денежных ресурсов на предприятиях, в организациях и бюджетных учреждениях, а также ведению БУ и отчетности;

· обеспечения соблюдения действующего законодательства и нормативных актов;

· содействия высокой отдачи от внешнеэкономической деятельности, в т. ч. по валютным операциям.

· Правильность формирования и исполнения бюджета и государственных внебюджетных фондов;

· Проверка состояния, целевого и эффективного расходования финансовых ресурсов государства и органов местного самоуправления;

· Проверка законности и рациональности использования государственной и муниципальной собственности;

· Контроль за соблюдением действующего законодательства в области налогообложения, валютной, таможенной и банковской деятельности;

· Правильность ведения бухгалтерского учета и достоверности отчетности

Формы финансового контроля :

а) предварительный контроль осуществляется на стадии смет доходов и расходов, проектов бюджета, учредительных документов. Осуществляется он при проверке обоснованности расчетов прибыли, потребности в источниках финансирования капитальных вложений, т.е. предшествует хозяйственной деятельности;

б) текущий контроль в процессе выполнения финансовых планов, в ходе хозяйственной деятельности. Проверяются нормы и нормативы расходования товароматериальных ценностей и денежных средств, соответствие отпуска средств выполнению плана или выпуска готовой продукции, использование ранее выданных ресурсов. Эта форма финансового контроля предполагает системный факторный анализ деятельности предприятия в целях выявления

полноты и своевременности расчетов с бюджетом;

в) последующий контрольпосле завершения отчетного периода и финансового года в целом. Проверяются целесообразность расходования государственных денежных средств или исполнения бюджета, выполнения финансовых планов, смет учреждений. Оценка проведенных мероприятий по результатам анализа использования материальных, трудовых и финансовых

ресурсов, законности совершаемых хозяйственных операций, проверки бухгалтерских и расходных документов.

Методы финансового контроля (способы):

а) проверка– по отдельным вопросам на основе отчетных балансов и других расходных документов (выявляются нарушения и намечаются мероприятия по их устранению);

б) Обследованиеохватывает отдельные стороны деятельности предприятий, но в отличие от проверки по более широкому кругу показателей и определяет финансовое положение хозяйственных органов. Перспективы развития, необходимости реорганизации, переориентации производства;

в) надзор – контроль за осуществлением финансовых операций в целях приведения в соответствии с нормами и требованиями, предъявляемыми действующим законодательством;

г) ревизия- проверка хозяйственной деятельности за отчетный период. В зависимости от объекта: полные, частичные, тематические, комплексные. Они могут быть плановые, внеплановые, по степени охвата сплошные и выборочные. По характеру материала документарные проверка подлинности документов и записей в учетных регистрах. Для проведения ревизий составляется программа, в которой указывается цель, объект, тема и основные вопросы ревизии.

д) мониторинг (наблюдение) – постоянный контроль за использованием финансовых ресурсов и его финансового состояния;

е)анализдолжен быть системным, он определяется по периодической и годовой отчетности. Анализируя уровень выполнения, соблюдения норм расходования средств, финансового состояния и обеспечения собственным капиталом и эффективности его использования

19. Денежная система: определение, элементы, принципы организации. Особенности денежной системы РФ

Денежная система Российской Федерации - это форма организация денежного обращения, закрепленная национальным законодательством. Она состоит из следующих элементов: денежной единицы, масштаба цен, вида денег, эмиссионной системы, механизма денежно-кредитного регулирования. Правовые основы функционирования денежной системы в России определены Федеральным законом «О Центральном банке Российской Федерации (Банк России)» от 26 апреля 1995 г. На Банк России возложена организация наличного денежного обращения и безналичных расчетов., Он координирует, регулирует и лицензирует расчетные, в том числе клиринговые системы, устанавливает правовые формы и стандарты осуществления безналичных расчетов. Официальной денежной единицей (национальной валютой) является рубль. Законом запрещен выпуск иных денежных единиц и денежных суррогатов, подчеркнута ответственность лиц, нарушающих единство денежного обращения. Официальное соотношение между рублем и золотом или другими драгоценными металлами не устанавливается. Исключительное право выпуска наличных денег, организации обращения и изъятия их из обращения на территории Российской Федерации принадлежит Центральному банку Российской Федерации (ЦБ). Видами денег, имеющими законную платежную силу, являются банковские билеты (банкноты) и металлическая монета, образцы которых утверждаются Банком России. Банкноты и металлическая монета являются безусловными обязательствами ЦБ и обеспечиваются его активами. Они обязательны к приему по их нарицательной стоимости на всей территории Российской Федерации во все виды платежей, а также для зачисления на счета, вклады, аккредитивы и для перевода.

Закон разделил полномочия Правительства РФ и ЦБ в области изготовления денежных знаков. Центральный банк несет ответственность лишь за планирование объемов их производства. В целях организации наличного денежного обращения на него возложены следующие функции:

♦ прогнозирование и организация производства банкнот и металлических монет;

♦ создание резервных фондов банкнот и монет;

♦ определение правил хранения, перевозки и инкассации наличных денег;

♦ установление признаков платежности денежных знаков и порядка замены и уничтожения денежных знаков;

♦ утверждение правил ведения кассовых операций для кредитных организаций.

Для осуществления эмиссионно-кассового регулирования, кассового обслуживания кредитных организаций, а также предприятий, организаций и учреждений в главных территориальных управлениях Центрального банка, расчетно-кассовых центрах имеются оборотные кассы по приему и выдаче наличных денег и резервные фонды денежных билетов и монет.

20. Денежная эмиссия: сущность, виды, механизм

Эмиссия денег — выпуск в обращение новых денег, увеличение обращающейся денежной массы.

Эмиссия — это такой выпуск денег в оборот, который приводит к общему увеличению денежной массы в обращении. Эмиссия бывает наличная и безналичная.

Депозитная эмиссия денег представляет собой увеличение центральным банком своих кредитных вложений путем выдачи ссуд,повышающих остатки на счетах.Безналичные деньги выпускаются в хозяйственный оборот,когда коммерческие банки предоставляют ссуды своим клиентам.

Бюджетная эмиссия денег предстает как выпуск денег на покрытие дефицита госбюджета,государственных расходов путем приобретения центральным банком государственных ценных бумаг при их первичном размещении или размещение на вторичном рынке.

Банкнотная эмиссия денег непосредственно осуществляется центральными банками,казначейская эмиссия денег—казначействами,обладающими эмиссионным правом.

В России действуют следующие принципы (механизмы) эмиссии наличных денег:

· принцип необязательности обеспечения (не устанавливается официальное соотношение между рублем и золотом или другими драгоценными металлами);

· принцип монополии и уникальности (эмиссия наличных денег, организация их обращения и изъятия на территории России осуществляются исключительно Центральным банком России);

· принцип безусловной обязательности (рубль является единственным законным платежным средством на территории России);

· принцип неограниченной обмениваемости (не допускаются какие-либо ограничения по суммам или субъектам обмена; при обмене банкнот и монет на денежные знаки нового образца срок их изъятия из обращения не может быть менее одного года и более пяти лет);

· принцип правового регулирования (решение о выпуске денег в обращение и изъятии их из обращения принимает Совет директоров Банка России).

Если наличные деньги эмитирует только Центральный Банк, то безналичные деньги могут создаваться в частном порядке. Обычно это связано с выдачей кредитов.

Широко известен банковский мультипликатор, который увеличивает денежную массу за счёт выданных кредитов. Но это не единственный вариант безналичной денежной эмиссии. Если вексель начинает использоваться в расчётах за товары или услуги, то такой вексель начинает играть роль дополнительно эмитированных денег.

При возвращении кредитов (погашении векселей) происходит ликвидация дополнительной кредитной эмиссии (кредитное сжатие).

21. Денежный рынок - это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, это сеть институтов, обеспечивающих взаимодействие спроса и предложения денег.

Состояние денежного рынка определяется двумя факторами:

§ 1) потребностью экономики в деньгах (то есть спросом на них) и

§ 2) фактическим поступлением денег в оборот (то есть их предложением).

Если в обороте больше денег, чем требуется хозяйству, то это приведет к обесцениванию денег - понижению их покупательной способности.

Формирование предложения денег и регулирование денежной массы является важнейшей функцией государства.

В формировании денежного предложения принимают участие три субъекта: Центральный банк, система коммерческих банков, население.

Центральный банк регулирует предложение денег через эмиссию (как наличных денег в обращении, так и кредитных). Кроме того, ЦБ регулирует процентную ставку, увеличивая предложение кредитных денег в случае его снижения и сокращая предложение при его повышении.

В предложении денег важную роль играет денежная база - та часть денежного предложения, которую определяет и непосредственно создает Центральный банк.Она обеспечивается активами Центрального банка, важнейшими среди которых являются: золотовалютные резервы, ценные бумаги, кредиты коммерческим банкам.

Входящие в денежную базу обязательные резервы коммерческих банков вместе с наличными деньгами называют деньгами высокой эффективности.Объем денежного предложения находится в прямой зависимости от величины денежной базы и в обратной - от коэффициента депонирования и нормы резервирования. Коэффициент депонирования и норма резервирования (избыточных резервов) являются убывающими функциями от ставки процента (поскольку рост процентной ставки вызывает снижение величины избыточных резервов в силу привлекательности кредита для коммерческих банков). Таким образом, величина денежного предложения складывается под влиянием: размера денежной базы; соотношения резервы - депозиты; соотношения наличность - депозиты.

Спрос на деньги выражает желание экономических субъектов иметь в своем распоряжении в определенный момент времени некоторую величину денег (в соответствия со своими возможностями). анализ денежного спроса отдельными экономистами проводится в соответствии с их концепциями спроса на деньги.Наиболее известны: классическая концепция (выделяет только трансакционный спрос на деньги, то есть спрос со стороны сделок), теория Дж. М. Кейнса, модели У. Баумоля - Дж. Тобина. В двух последних спрос на деньги рассматривается с точки зрения оптимизации денежного запаса экономического субъекта.

Как правило, в настоящее время различают три вида спроса на деньги: спрос на деньги со стороны сделок, спрос на деньги со стороны активов, общий спрос на деньги (объединяющий два первых вида).

Спрос на деньги со стороны сделок (то есть покупок населением товаров и услуг, а предприятий - для оплаты труда, материалов, энергии и т.д.) зависит от того, какое количество денег необходимо для заключения сделок для вышеперечисленных целей.Это количество денег определяется стоимостью ВНП. Спрос на деньги со стороны сделок, таким образом, изменяется пропорционально стоимости ВНП.

На количество денег, необходимых для сделок, также влияет скорость их оборота: чем быстрее деньги оборачиваются, тем большее количество сделок они успевают обслужить, и тем меньше их потребуется для сделок..

Спрос на деньги со стороны активов является по своей сути спросом на деньги как на средство сбережения. Если спрос на деньги для сделок - величина относительно устойчивая и не зависит от процентных ставок (она предопределяется стоимостью ВНП или суммой цен товаров и числом оборотов денежной единицы), то спрос на деньги со стороны активов для сбережений зависит от процентной ставки. Таким образом, третий вид спроса - общий спрос на деньги - зависит от стоимости ВНП (в части спроса для сделок) и от процентной ставки (при опросе со стороны активов).

Денежный рынок объединяет спрос на деньги и их предложение. На рынке устанавливается денежное равновесие. Как и на рынке товаров, пересечение кривой спроса на деньги и линии их предложения определяет цену равновесия, то есть равновесную ставку процента, которая является ценой денег.

| Равновесие на денежном рынке | |

| |

Краткосрочное равновесие на денежном рынке

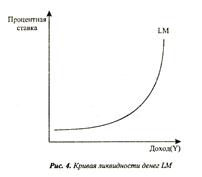

Равновесие на денежном рынке устанавливается, когда спрос на деньги равен их предложению, что может быть достигнуто при определенной банковской процентной ставке. Сохраняться равновесие на денежном рынке будет в том случае, когда процентная ставка будет изменяться в том же направлении, что и доход. Графически данное условие можно изобразить в виде кривой ликвидности денег LM, известной как модель Хансена (рис.).

Увеличение предложения денег в экономике приводит к понижению банковской процентной ставки.

Один из самых распространенных способов государственного воздействия на экономику получил название кейнсианской денежной политики, которая заключается в систематическом нарушении равновесия денежного рынка.Однако активное использование данной политики может привести к попаданию экономики в ликвидную ловушку. (Ликвидная ловушка-эта такая ситуация в экономике, когда процентные ставки находятся на минимально возможном уровне и дальнейшее увеличение предложения денег не способно оказать на них никакого влияния, в результате чего происходит разрыв между товарным и денежным рынками, растет спрос на деньги и усиливается инфляция).

Долгосрочное равновесие денежного рынка. Монетарное правило М. Фридмена

В долгосрочном периоде спрос на деньги не зависит от изменения процентных ставок. Уравнение долгосрочного равновесия на денежном рынке, получившее название денежного (монетарного) правила М. Фридмена, выглядит следующим образом:M = Y + Pe,где М- долгосрочный (среднегодовой) темп увеличения предложения денег;Y - долгосрочный (среднегодовой) темп изменения национального дохода;Ре - темп ожидаемой инфляции.Целью долгосрочной денежной политики является антиинфляционное регулирование. Увеличение предложения денег в экономике приводит к понижению банковской процентной ставки.

Один из самых распространенных способов государственного воздействия на экономику получил название кейнсианской денежной политики, которая заключается в систематическом нарушении равновесия денежного рынка.Однако активное использование данной политики может привести к попаданию экономики в ликвидную ловушку. (Ликвидная ловушка-эта такая ситуация в экономике, когда процентные ставки находятся на минимально возможном уровне и дальнейшее увеличение предложения денег не способно оказать на них никакого влияния, в результате чего происходит разрыв между товарным и денежным рынками, растет спрос на деньги и усиливается инфляция).

Долгосрочное равновесие денежного рынка. Монетарное правило М. Фридмена

В долгосрочном периоде спрос на деньги не зависит от изменения процентных ставок. Уравнение долгосрочного равновесия на денежном рынке, получившее название денежного (монетарного) правила М. Фридмена, выглядит следующим образом:M = Y + Pe,где М- долгосрочный (среднегодовой) темп увеличения предложения денег;Y - долгосрочный (среднегодовой) темп изменения национального дохода;Ре - темп ожидаемой инфляции.Целью долгосрочной денежной политики является антиинфляционное регулирование.

|

Дата добавления: 2015-02-10; просмотров: 48384; Мы поможем в написании вашей работы!; Нарушение авторских прав |