КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Опубликовано в журнале "Маркетинг в России и за рубежом" №1 год - 2011

Швед Д.Е.,

аспирант кафедры маркетинга

РЭУ им. Г.В. Плеханова

Особенности маркетинга в банковской сфере обусловлены прежде всего спецификой банковского продукта. Экономическим продуктом называют все то, что производится, создается и используется в экономике [8, c. 32–33]. Банковский продукт включает непосредственно сам продукт и банковские операции по обслуживанию клиентов. Продажу банковского продукта фиксирует конкретный банковский документ (или свидетельство), который предоставляется банком при продаже продукта и проведении операций по обслуживанию клиентов. Это может быть вексель, чек, банковский процент, депозит, любой сертификат (инвестиционный, депозитный, сберегательный, налоговый) и т. п.

Понятие «банковский продукт» вытекает из более общего понятия «продукт» («экономический продукт»). Термин «экономический продукт» конкретизируется в зависимости от способа производства и области применения. Так, выделяют понятие «продукция», под которым обычно понимают материально-вещественный продукт. Однако наряду с этим можно встретить выражения «научно-техническая продукция» или «рекламно-информационная продукция». Поэтому, вообще говоря, продукцией допустимо называть любой результат, получаемый на выходе производства.

Товаром считают любой экономический продукт, поступающий после производства на рынок. Чаще понятие «товар» относят к производимым материальным предметам и вещам, которые делаются на продажу [2]. Таким образом, банковские продукт и услуга имеют товарную форму [16].

Следует принимать в расчет еще следующее соображение [3]. В специальной литературе на английском языке есть термин product, и проблема его интерпретации как продукта или товара возникла только при переводе книг по маркетингу на русский язык. В то же время в англоязычной литературе по маркетингу, когда идет речь о классификации материальных продуктов, часто используется термин goods, например потребительские товары (consumer goods), товары длительного пользования (durable goods) и др. Часто считается, что предприятия производят продукты. Когда продукты поступают на рынок и им в соответствие ставится цена, то здесь возможно использовать привычный для торговой практики термин «товары» (goods на английском языке). Кроме того, в экономической литературе используется термин «валовой внутренний продукт» и другие подобные термины. Далее, как описывать производственно-сбытовую деятельность какого-то предприятия, выпускающего, скажем, магнитофоны? Характеризуя производство, мы их будем называть продуктом, а характеризуя сбыт – товаром? В английском языке такой проблемы нет, так как преимущественно используется единый термин product.

Рассмотрим более подробно понятие «услуга». Действия, которые принято относить к разряду услуг, довольно разнообразны. Основное назначение услуги – удовлетворить определенную потребность и предоставить клиенту определенные выгоды и пользу в момент получения услуги и после этого.

Существует множество услуг, в большей или меньшей степени содержащих материальную составляющую, поэтому провести четкую границу между товарами в материально-вещественной форме (физическими товарами) и услугами (особенно так называемыми материальными) весьма сложно. (Об этом подробнее речь пойдет ниже.) Так, П. Дойль считает, что «чистые товары и услуги – скорее научная абстракция. Большинство торговых предложений представляют собой различные комбинации осязаемых и неосязаемых элементов» [4].

В специальной литературе можно обнаружить много различных толкований понятия «услуга». Но исчерпывающей, всеобъемлющей и общепринятой формулировки нет. Так, в нормативных документах дается следующее определение: «Услуга – это результат непосредственного взаимодействия исполнителя и потребителя, а также собственная деятельность исполнителя по удовлетворению потребностей потребителя» [5].

Среди определений, сформулированных различными авторами, можно выделить два основных подхода к раскрытию смысла этого понятия [9]:

1) услуга – это действие или процесс, предлагаемые одной стороной другой стороне. Хотя в ходе этого процесса нередко используются физические объекты, выполнение действия, по сути, носит неосязаемый характер и, как правило, не приводит к получению права собственности на что-либо;

2) услуга – вид экономической деятельности, создающей ценность и обеспечивающей определенные преимущества для потребителей в конкретном месте и в конкретное время в результате осязаемых или неосязаемых действий.

Говоря об услугах, необходимо обратить внимание на еще один момент, а именно на разграничение понятий «услуга» и «обслуживание» («сервис») [14]. В научной литературе встречаются следующие определения [12]:

– основные услуги – это услуги, определяющие профиль и специализацию их поставщика;

– дополнительные услуги оказываются для повышения качества и возможности нормального потребления основной услуги.

К. Лавлок разделил дополнительные услуги на услуги, облегчающие использование основных компонентов продукта, и на услуги, усиливающие его привлекательность. Банковский продукт и услугу в реальной действительности сложно отделить друг от друга, поскольку многие банковские операции (услуги) так же, как и приобретение банковского продукта, заканчиваются определенным документом.

С точки зрения разработчика автоматизированной банковской системы, банковский продукт – это любое документально оформленное в виде регламента подмножество банковских функций. В ходе декомпозиции банковской деятельности на отдельные процессы следующим по уровню погружения понятием оказывается «банковская услуга». Под услугой понимается формально отделимый от соседних этап технологического процесса, завершающийся получением некоего логически осмысленного результата. Например, для банковского продукта «вклад до востребования» примерами услуг выступают «открытие вклада наличными деньгами», «регистрация представителей вкладчика», «получение процентов», «пополнение вклада» и т. д. [17].

Сходство банковского продукта и банковской услуги в том, что они призваны удовлетворять потребности клиента и способствовать получению прибыли. Однако в большинстве случаев банковский продукт носит первичный характер, а банковская услуга – вторичный. В то же время в ряде работ банковский продукт и операции по предоставлению услуг клиентам называются одним термином – банковская услуга. В этой связи банковский маркетинг относят к маркетингу в сфере услуг [1].

В современной экономике сферы производства услуг и материальных благ тесно переплетаются между собой; большинство товаров массового потребления, опредмеченных в вещах, продается через сеть оптовой и розничной торговли, которая относится к сфере услуг, а многие виды услуг реализуются с помощью различных материальных носителей, например кредитный договор, оформленный на бумажном носителе.

Исходя из рассмотренного нам представляется, что наиболее обоснованным является использование термина «банковский продукт». Банковские услуги следует понимать как банковские операции по обслуживанию клиентов, которые носят дополнительный характер (обслуживание, сервис). Именно в этом смысле термины «банковский продукт» и «банковская услуга» будут использоваться в данной статье.

К числу основных видов банковских продуктов и услуг относятся [11]:

1. Валютные операции. Валютный обмен – это продажа банком одной валюты, например долларов, за другую, например франки, с взиманием определенной платы за услуги. В настоящее время торговлей иностранной валютой обычно занимаются только крупные банки, поскольку эти операции сопряжены с валютным риском и для их проведения необходим значительный опыт.

2. Учет коммерческих векселей и предоставление кредитов предприятиям. Учитывая коммерческие векселя, банки тем самым по существу предоставляют займы товаропроизводителям, которые продают банку долговые обязательства своих покупателей с целью быстрой мобилизации денежных средств.

3. Сберегательные депозиты. В целях поиска дополнительных средств банки создают сберегательные депозиты. Сам депозит представляет собой банковский продукт, а его обслуживание – банковскую услугу. Депозитные средства – это деньги, внесенные в банк клиентами, частными лицами и компаниями, хранящиеся на их счетах и используемые в соответствии с режимом счета и банковским законодательством. Депозитные средства имеют несомненный приоритет в банковском маркетинге, так как без привлечения ресурсов коммерческий банк функционировать не может.

4. Хранение ценностей. Хранение в банке ценностей своих клиентов (золото, ценные бумаги и др.) представляет собой услугу. При этом расписки или другие документы, удостоверяющие это хранение, представляют собой банковский продукт. Сегодня безопасным хранением ценностей клиента занимается в банке отдел аренды сейфов, который держит ценности клиентов под замком, пока клиенту не понадобится доступ к своей собственности.

5. Кредиты правительства. Это приобретение банками краткосрочных, среднесрочных и долгосрочных государственных облигаций на сумму, составляющую определенную долю всех имеющихся в банке депозитов.

6. Депозиты до востребования (чековые счета). Наиболее важным банковским продуктом является открытие депозита до востребования – чекового счета, который позволяет вкладчику подписывать переводные векселя в уплату за товары и услуги. Эти векселя банк обязан оплачивать немедленно.

7. Потребительский кредит. Этими услугами пользуются в основном физические лица и мелкие предприниматели.

8. Консультационные услуги. Банки традиционно консультируют своих клиентов по вопросам инвестиций, подготовки налоговых деклараций, ведения бухгалтерского учета. Юридическим лицам оказываются услуги по проверке кредитоспособности их возможных контрагентов и помощь в оценке маркетинговых возможностей на рынке внутри страны и за рубежом.

9. Услуги по управлению потоками наличных денежных средств. Они заключаются в том, что банк принимает на себя инкассацию платежей, осуществляет выплаты по операциям фирмы, а также инвестирует избытки наличных денежных средств в краткосрочные ценные бумаги и кредиты, пока эти денежные средства не понадобятся клиенту.

10. Брокерские услуги по операциям с ценными бумагами. Банки осуществляют посреднические услуги по операциям с ценными бумагами, предоставляя своим клиентам возможность покупать акции, облигации и другие ценные бумаги без обращения к брокеру или дилеру, занимающемуся торговлей ценными бумагами.

11. Инвестиционные банковские услуги. К ним относится андеррайтинг – гарантированное размещение или покупка новых ценных бумаг у их эмитентов и последующая их перепродажа другим покупателям с целью получения прибыли от такого акта купли-продажи. К инвестиционным услугам банков относятся также поиск наиболее привлекательных объектов для слияния, финансирование приобретений других компаний.

12. Страховые услуги. Долгое время банки занимались кредитным страхованием жизни клиентов, обеспечивая таким путем гарантированное погашение выданных ссуд в случае смерти или заболевания клиента. Банки, которые уже сегодня предлагают своим клиентам страховые полисы, действуют обычно через совместные предприятия или соглашения о франчайзинге, согласно которым страховая компания открывает в банке киоск по продаже страховых полисов. При этом банк получает определенную долю доходов от таких операций.

13. Финансовые услуги банка. Финансовые услуги включают трастовые, лизинговые и факторинговые услуги, которые предоставляются различным клиентам, а также продажу пенсионных планов.

Традиционным в литературе считалось выделение следующих особенностей услуг в независимости от их типа: нематериальность (неосязаемость), непостоянство качества (неоднородность), неотделимость от производителя (неразделимость), несохраняемость. Применительно к банковским услугам эти особенности можно

прокомментировать следующим образом.

Нематериальность услуги имеет две стороны.

Во-первых, как и другие услуги, банковские услуги неосязаемы: их нельзя ощутить материально, увидеть и оценить до тех пор, пока клиент их не получит. Причина этого заключается в том, что услуги как таковые не имеют материальной основы. В связи с этим потребители проявляют повышенное внимание к видимым элементам обслуживания – банковскому оборудованию, внешнему виду обслуживающего персонала, банковской символике и всему тому, что может дать косвенную информацию относительно характера и качества оказываемых банком услуг.

Во-вторых, особенностью банковских услуг является их сложность для восприятия. В отличие от многих других видов услуг обслуживание в банке требует от потребителей определенного культурного и образовательного уровня. Специфика предлагаемых банком продуктов требует от потребителей довольно высокой экономической культуры, вызывает необходимость разъяснения содержания услуги клиенту, усиливает значение такого фактора, как доверие клиентов. Ведь клиент, доверяя банку свои деньги, вступает в сделку, течение которой он не может контролировать. Следовательно, неосязаемый характер банковской услуги как бы удваивается: это неосязаемые действия с неосязаемыми активами.

Для того чтобы облегчить восприятие услуг клиентами, банк может попытаться установить психологическую ассоциацию банковской услуги с каким-либо осязаемым и более простым для понимания объектом («у нас ваши деньги – в хороших руках», «наш банк надежен как скала» и т. д.) или сфокусировать внимание на аспекте общения банка и клиента, сформировать облик банка как «хорошего соседа», «советчика» и т. п. Положительный результат для продвижения банковских услуг может также принести подчеркивание их выгод для потребителей [6].

Неоднородность (непостоянство качества) услуг. Хотя многие банковские учреждения предлагают клиентам сходный или даже одинаковый набор услуг, тем не менее абсолютной идентичности банковских продуктов (такой как при серийном производстве в промышленности) не достигается. Прежде всего это относится к неавтоматизированным услугам, которые предполагают интенсивное общение клиентов с банковскими сотрудниками, имеющими разный уровень технических и коммуникационных навыков, по-разному относящихся к работе. Более того, один и тот же сотрудник может демонстрировать неодинаковый уровень обслуживания в зависимости от ситуации, настроения, самочувствия и т. д.

Неотделимость услуги от производителя (неразделимость). Услуга не существует отдельно от того, кто ее оказывает, в отличие от товара, который в материальном виде существует независимо от присутствия или отсутствия его источника. Источниками услуг могут быть люди или машины. Традиционно банковские услуги оказывались банковскими служащими, имеющими соответствующую квалификацию. В последнее время, по мере роста уровня развития и технического оснащения современной банковской системы, источником банковских услуг все более становятся машины, у клиентов появилась возможность отдавать распоряжения банку через электронные каналы (банкоматы, модемная связь). Однако персональный контакт и сейчас остается необходимым условием для получения многих банковских услуг, прежде всего сложных индивидуализированных, требующих высокой квалификации. Автоматизация же охватывает прежде всего стандартизированные, рутинные услуги.

Несохраняемость услуг. Банковские услуги не могут храниться, их нельзя «заготовить впрок». Цена них постоянно меняется, и процент может быть различен в разные дни недели и даже в разное время суток. Поэтому в периоды пикового спроса важно заранее планировать, что будет предпринимать банк для того, чтобы не было очередей: привлекать дополнительных работников из других отделов, стимулировать обращение в банк в другое время или пользоваться средствами автоматизации.

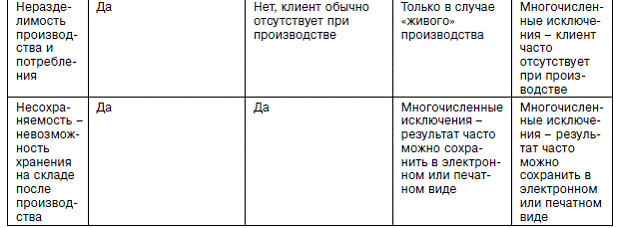

В последние годы появились публикации, в которых было показано, что полным набором указанных характеристик обладает только ограниченное число услуг. В таблице 1 приводятся результаты оценки возможности использования четырех рассмотренных особенностей услуг для описания услуг различного вида [10].

Данные таблицы свидетельствуют о множестве отклонений от традиционного подхода. Еще более показательным является тот факт, что многие услуги обладают одной или двумя противоположными характеристиками, а именно: материальностью, однородностью, разделяемостью и сохраняемостью. На наш взгляд, относительно банковских услуг, которые относятся к категории 4, можно однозначно говорить только об их нематериальности. Что касается неоднородности и неотделимости услуги от производителя, то относительно этих характеристик можно говорить, что они выполняются только частично. Использование современных электронных систем и Интернета обеспечивает высокий уровень стандартизации целого ряда банковских услуг и отделяет их получение от сотрудников банка. Использование пластиковых карт, других современных средств фиксации договорных отношений с банком говорит о том, что характеристика несохраняемости банковских услуг в целом ряде случаев не выполняется.

Помимо изложенных выше традиционных особенностей услуг в работе [6] приводятся следующие дополнительные особенности банковских услуг:

– договорной характер банковского обслуживания;

– связь банковского обслуживания с деньгами;

– протяженность обслуживания во времени;

– вторичность удовлетворяемых банковскими услугами потребностей.

Договорной характер банковского обслуживания. Оказание абсолютного большинства банковских услуг предполагает заключение между их производителем и потребителем гражданско-правовых договоров (хотя это может и не до конца осознаваться клиентом – как при помещении средств во вклад). Это создает дополнительные сложности (а иногда и психологический барьер) для клиентов.

Договорной характер обслуживания вызывает необходимость обстоятельного разъяснения клиенту содержания банковских услуг и договорных условий их оказания. Тем самым маркетинговая деятельность банка приобретает своего рода «просветительский», образовательный характер.

Связь банковских услуг с деньгами. Оказание основных банковских услуг связано с использованием денег в различных формах и качествах (деньги предприятий, деньги коммерческих банков, деньги Центрального банка в форме наличности, бухгалтерских записей или платежно-расчетных документов). А ко всему, что связано с деньгами, люди относятся с особенным вниманием. При открытии депозита и при получении кредита клиент банка пользуется его услугами по наращиванию денег. То есть и банк, и клиент в результате взаимодействия посредством денежных отношений получают денежный прирост. Это ставит деятельность банка в зависимость от доверия клиентов и требует усилий, направленных на укрепление этого доверия.

Протяженность акта купли-продажи во времени. Большинство банковских услуг имеет протяженность во времени: сделка, как правило, не ограничивается однократным актом, устанавливаются более или менее продолжительные связи клиента с банком. Тесная связь с деньгами придает особое значение доверительному характеру взаимоотношений банка и клиента. Например, при открытии счета клиент доверяет банку свои деньги и вступает в сделку, течение которой для него изначально неконтролируемо [11].

Вторичность удовлетворяемых потребностей. Как известно, финансовые потребности, удовлетворяемые банковскими услугами, являются вторичными, производными от первичных производственных и личных потребностей. Что это означает? Разумеется, потребности, удовлетворению которых могут способствовать банковские услуги, весьма многообразны. Это могут быть как производственные потребности (расширение производства на основе банковского кредита, обеспечение бесперебойного функционирования производства с помощью отлаженной системы расчетов с поставщиками и покупателями), так и личные (начиная от удовлетворения физиологических потребностей за счет доходов от активов, находящихся на депозитных счетах или в трастовом управлении банка, обеспечения безопасности денег и других ценностей посредством хранения их на вкладе или в банковском сейфе и кончая удовлетворением потребности в общественном признании и приобретении социального статуса путем обслуживания в «престижном» банке, пользовании «золотой» или «платиновой» кредитной карточкой и т. п.).

Однако все названные потребности не могут быть удовлетворены непосредственно банковскими услугами. Банковские услуги удовлетворяют не первичные производственные и личные потребности, а производные от них финансовые потребности. В результате банковские услуги проигрывают в привлекательности материальным благам и услугам, непосредственно удовлетворяющим нужды потребителей. Это осложняет задачу финансово-банковских институтов по продвижению своих продуктов на рынке в борьбе за деньги потребителей и требует дополнительных маркетинговых усилий.

Таким образом, особенности банковских продуктов и услуг во многом предопределяют содержание банковского маркетинга, направления использования отдельных его инструментов.

Одной из задач банка является оптимизация структуры существующих банковских продуктов, которая должна быть сбалансирована в отношении как их рентабельности, так и их разнообразия, что позволит быстро реагировать на изменение конъюнктуры рынка. Другая задача состоит в определении оптимального сочетания «старых» и «новых» банковских продуктов, говоря иными словами, необходимо добиваться сбалансированности банковского продуктового портфеля.

Используемые источники

1. Баррель Т. и др. Банковское дело : стратегическое руководство / под ред. В. Платонова, М. Хиггинса. – М. : Консалтбанкир, 1998.

2. Бурменко Т.Д., Даниленко Н.Н., Туренко Т.А. Сфера услуг : экономика / под ред. Т.Д. Бурменко. – М. : Кнорус, 2007.

3. Голубков Е.П. Теория и методология маркетинга. – М. : Дело и Сервис, 2008.

4. Дойль П. Менеджмент : стратегия и тактика. – СПб. : Питер, 1999.

5. ИСО 9004.2:1991 «Общее руководство качеством и элементы системы качества. Руководящие указания по услугам»; ГОСТ Р 50646-94 «Услуги населению, термины и определения».

6. Коробов Ю.И. Банковский маркетинг. – Саратов : Саратовская экономическая академия, 1997.

7. Котлер Ф. Основы маркетинга. – СПб. : Питер, 2001.

8. Курс экономики / под ред. Б.А. Райзберга. – 3-е изд., доп. – М. : Инфра-М, 2001.

9. Лавлок К. Маркетинг услуг : персонал, технология, стратегия : пер. с англ. – 4-е изд. – М. : Вильямс, 2005.

10. Лавлок К., Гаммессон Э. Маркетинг услуг – что дальше? В поисках новой парадигмы и свежих веяний // Маркетинг и маркетинговые исследования. – 2006. – № 2, 3.

11. Маркова В.Д. Маркетинг услуг. – М. : Финансы и статистика, 1996.

12. Николаева А.М. Маркетинг товаров и услуг. – М. : Деловая литература, 2001.

13. Симонов К.В. Выставочный маркетинг : экономическое содержание специальных понятий и терминов // Маркетинг в России и за рубежом. – 2010. – № 6.

14. Стаханов В.Н., Стаханов Д.В. Маркетинг сферы услуг. – М. : Экспертное бюро, 2001.

15. Усоскин В.М. Современный коммерческий банк : операции и управление. – М. : Вазар-Ферро, 1994.

16. http://market-pages.ru/bankmark/2.html.

17. http://www.tehnosk.ru/static.html?nav_id=78.

Дата добавления: 2015-04-11; просмотров: 261; Мы поможем в написании вашей работы!; Нарушение авторских прав |