КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Анализ эффективности реальных инвестиций и финансовых вложений

Для оценки эффективности реальных инвестиций или капитальных вложений существует следующая система показателей, по которым можно сравнивать разные (альтернативные) варианты проектов:

— чистый приведенный доход;

— индекс доходности;

— период окупаемости;

— внутренняя норма доходности.

Чистый приведенный доход (КРУ) позволяет получить наиболее обобщенную характеристику результата инвестирования. Он определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами. Величина КРУ вычисляется по формуле (при постоянной норме дисконта К):

Любая программа с NPV > 0 стоит того, чтобы ее осуществить. Кроме того, можно сравнить КРУ различных программ, если они рассчитаны при одной ставке дисконта. Предпочтение должно отдаваться программе с максимальным уровнем чистого приведенного дохода, поскольку чем выше NPV, тем эффективнее проект.

Пример:

Существуют два проекта, требующих таких начальных инвестиций: 1-й проект — 20 000 грн, 2-й проект — 24 000 грн, и дающих при процентной ставке 12% в последующие четыре года такие потоки денежных средств:

В методическом отношении этот показатель напоминает ROI — показатель прибыльности инвестиций (отношение среднегодовой суммы чистой прибыли к объему инвестиций). Вместе с тем, это совершенно иной показатель по экономическому содержанию, т.к. в качестве дохода от инвестиций выступает не чистая прибыль, а денежный поток.

Срок окупаемости (Ток) является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиций. Он определяется минимальным временным интервалом от начала осуществления проекта, за пределами которого интегральный эффект становится положительным и остается таковым в дальнейшем. Иными словами — это период, в течение которого первоначальные вложения и другие затраты, связанные с проектом, покрываются суммарными результатами от осуществления инвестиционного проекта. Показатель срока окупаемости также базируется не на прибыли, а на дисконтированном денежном потоке и определяется по формуле:

Срок окупаемости приведенных затрат — это период времени, в течение которого покрываются первоначальные инвестиции.

Пример:

Фирма планирует вложить деньги в проект с начальными затратами 8500 грн. По оценкам проект должен обеспечить стабильные денежные потоки: за первый год — 1000 грн, за второй — 4500 грн, за третий — 5000 грн, за четвертый — 2000 грн. Можно ли фирме принимать данный проект, если необходимый срок окупаемости 3 года?

Из нее видно, что фирма окупит за два года 5500 грн из 8500 грн. Подсчитаем, какая часть третьего года необходима фирме, чтобы покрыть оставшиеся 3000 грн.

3000/5000-0,6 (42 недели).

Т. е., период окупаемости составит 2 года и 42 недели. Это меньше 3-х лет, проект можно принимать.

Внутренняя норма доходности (IRR) является наиболее сложным и совершенно новым для нас показателем. Она характеризует уровень доходности конкретного инвестиционного проекта, выражаемый дисконтной ставкой. По которой будущая стоимость денежного потока от инвестиций приводится к настоящей (текущей) стоимости инвестируемых средств. IRR представляет собой ту норму дисконта (R), при которой величина приведенных эффектов равна приведенным капиталовложениям (т.е. чистый приведенный доход в процессе дисконтирования приведен к нулю). IRR определяется при решении уравнения:

Внутренняя норма доходности показывает максимальную величину процентной ставки, под которую можно брать кредит. Пример: Фирма имеет ежегодные денежные потоки 500 грн на протяжении 6 лет. Определить ВНД этого проекта, если начальные инвестиции равны 20 555 грн.

Решение: 1. Находим дисконтную ставку, при которой NPV = 0, т. е., сегодняшняя стоимость денежного потока за 6 лет будет равна первоначальным инвестициям. Для этого разделим первоначальные инвестиции на величину денежного потока (учитывая, что поток денежных средств носит равномерный характер).

20555/5000-4,11

По таблице сегодняшней стоимости аннуитета определяем ставку R = 12%

Если граничная ставка < 12%, проект будет принят.

Примечание: для проектов, имеющих разные годовые денежные потоки, процедура расчета IRR более сложная. Их необходимо дисконтировать с учетом различных ставок до тех пор, пока не будет обнаружена ставка, при которой сегодняшняя стоимость будет равна первоначальным инвестициям.

Этот показатель наиболее приемлем для сравнительной оценки. Если расчет NPV инвестиционного проекта дает ответ на вопрос, является ли он эффективным или нет при некоторой заданной норме дисконта (Е), то IRR проекта определяется в процессе расчета и затем сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал.

В случае, когда IRR равен или больше требуемой инвестором нормы дохода на капитал, инвестиции в проект оправданы и может рассматриваться вопрос о его принятии. В противном случае — инвестиции нецелесообразны.

Кроме того, можно установить пороговый или критериальный уровень IRR с учетом своего уровня инвестиционных рисков. Проекты с более низкой внутренней нормой доходности при этом будут автоматически отклоняться как не соответствующие требованиям реальных инвестиций. Такой показатель в практике оценки инвестиционных проектов носит название "предельная ставка внутренней нормы доходности". Практически вычисление IRR проводится с помощью электронных таблиц (в том числе Microsoft Excel) методом последовательного приближения.

Если сравнение альтернативных вариантов инвестиционных проектов по NPV и IRR приводит к противоположным результатам, то предпочтение следует отдавать NPV.

Все рассмотренные выше показатели находятся между собой в тесной взаимосвязи, характер которой приведен на рис. 15.3. Ни один из рассмотренных выше критериев сам по себе не является достаточным для принятия проекта. Решение об инвестировании должно приниматься с учетом значений всех перечисленных критериев и интересов всех участников инвестиционного процесса. Важную роль в этом решении должна играть также структура и распределение во времени капитала, привлекаемого для осуществления проекта, а также другие факторы, часть которых поддается только содержательному учету.

Реализация любых инвестиционных проектов требует отказа от денежных средств сегодня в пользу получения прибыли в будущем. Объектами рассматриваемых в этом разделе инвестиционных вложений могут быть оборудование, здания, земля, недвижимость, природные ресурсы.

Поэтому такой инвестиционный проект оценивается, прежде всего, с точки зрения его технической выполнимости, экологической безопасности и экономической эффективности. При наличии нескольких различных проектов можно получить равный размер прибыли, но эффективность их будет различна, так как на реали

зацию требуются разные затраты. Сравнивая проекты нельзя не учитывать и степень рисков, особенно двух видов: предпринимательские и финансовые (табл. 13.20).

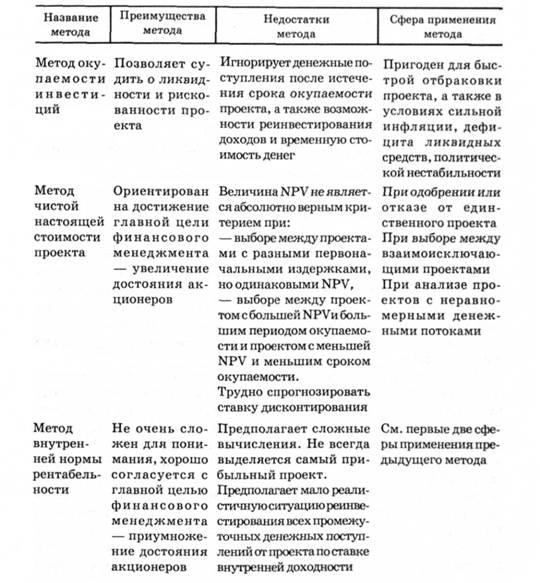

Табл. 13.20. Методы выбора инвестиционных проектов

Пример:

Предприниматель готов сделать инвестицию, исходя из 10% годовых. Это означает" что 1 тыс. грн в начале года и 1,1 тыс. грн в конце года имеют для него одинаковую ценность. При инфляции равной 5% в год, чтобы сохранить покупательную стоимость полученного в конце года денежного поступления 1,1 тыс. грн. Необходимо откорректировать эту величину на индекс инфляции.

В упрощенном виде формула откорректированного на индекс инфляции коэффициента дисконтирования имеет вид:

Дата добавления: 2015-04-16; просмотров: 328; Мы поможем в написании вашей работы!; Нарушение авторских прав |