КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Оценка финансовой устойчивости коммерческого банка

Финансовая устойчивость банка является одним из важнейших характеристик его финансового состояния. Она характеризуется достаточностью ресурсов для продолжения существования банка и выполнения им функции финансового посредника в долгосрочной перспективе.

Финансовая устойчивость определяется внутренними и внешними факторами. К внутренним факторам относятся: уровень ликвидности и платежеспособности банка, стабильность банка (неизменность и положительная динамика показателей финансового состояния с течением времени), достаточностью капитала и др. Внешними факторами являются экономические и политические условия внешней среды, включая и положение банка на финансовом рынке.

Влияние внутренних факторов подлежит количественной оценке путем расчета соответствующих показателей финансовой устойчивости. Оценка же внешних факторов представляет значительные сложности в силу чрезвычайно динамично развивающейся в России ситуации.

Оценка же внешних факторов представляет значительные сложности в силу чрезвычайно развивающейся в России ситуации.

Оценка финансовой устойчивости проводится на основании выводов, сделанных в ходе анализа общей структуры активов и пассивов банка и их согласованности, наличия собственных средств-нетто, ликвидности и платежеспособности банка. Окончательные выводы возможны с учетом анализа коэффициентов покрытия собственного капитала банка, степени покрытия капиталом наиболее рискованных видов активов, коэффициентов иммобилизации, маневренности, автономности (независимости) и др.

Анализ показателей проводится посредством сопоставления расчетных значений коэффициентов устойчивости с рекомендованными значениями или выявления тенденций их изменения в ту или иную сторону.

Оценка надежности банка и его возможности поддерживать структуру пассивов, обеспечивающую устойчивую деятельность производится на основе коэффициента покрытия собственного капитала (  ):

):

где  - фонды банка: уставный (п.26П), резервный (п.27), фонды специального назначения (п.28П), фонд накопления (п.29П), другие фонды (п.30П), руб.;

- фонды банка: уставный (п.26П), резервный (п.27), фонды специального назначения (п.28П), фонд накопления (п.29П), другие фонды (п.30П), руб.;

- прибыль отчетного года и предыдущих лет (п.31П), руб.;

- прибыль отчетного года и предыдущих лет (п.31П), руб.;

- права участия банка (п.23А), руб.

- права участия банка (п.23А), руб.

Значение коэффициента покрытия собственного капитала показывает уровень базисного капитала в составе собственных оборотных средств.

Снижение темпов роста  свидетельствует о том, что темпы роста собственного капитала отстают от темпов роста общего капитала, т.е. речь идет о снижении потенциальных возможностей выполнения принятых обязательств банком.

свидетельствует о том, что темпы роста собственного капитала отстают от темпов роста общего капитала, т.е. речь идет о снижении потенциальных возможностей выполнения принятых обязательств банком.

Обеспечение собственными средствами банка в части доходных активов отражает коэффициент степени покрытия капиталом наиболее рискованных видов активов (  ).

).

где  - активы приносящие доход (р.2А), руб.

- активы приносящие доход (р.2А), руб.

рост показателя свидетельствует о повышении уровня обеспеченности и защищенности банковских операций от неблагоприятного воздействия изменения рыночной ситуации. Снижение  свидетельствует об уменьшении удельного реального обеспечения активов в составе собственных средств, снижении удельного веса базисного капитала в валюте баланса, а также снижении ликвидного обеспечения работающих активов.

свидетельствует об уменьшении удельного реального обеспечения активов в составе собственных средств, снижении удельного веса базисного капитала в валюте баланса, а также снижении ликвидного обеспечения работающих активов.

Степень обеспечения собственными оборотными средствами банка активов, отвлеченных из оборота, показывает коэффициент иммобилизации (  ), он же является обобщающим показателем состояния собственных оборотных средств коммерческого банка.

), он же является обобщающим показателем состояния собственных оборотных средств коммерческого банка.

Увеличение коэффициента иммобилизации означает рост достаточности собственных средств для поддержания сбалансированности баланса за счет свободного остатка собственных средств-нетто.

Понижающая тенденция  - свидетельствует о том, что в банке снижается обеспеченность собственными средствами, а увеличивается иммобилизация. При этом возрастает риск ликвидности, неплатежеспособности и в целом падения надежности банка.

- свидетельствует о том, что в банке снижается обеспеченность собственными средствами, а увеличивается иммобилизация. При этом возрастает риск ликвидности, неплатежеспособности и в целом падения надежности банка.

Также показатель  отражает обеспеченность денежных средств, отвлеченных из непосредственного производительного оборота собственными оборотными средствами. Это соотношение обязательно должно быть больше 0. Его изменение в сторону увеличения свидетельствует о целенаправленной политике банка на улучшение финансового положения. Уменьшение показателя говорит об отвлечении собственных средств из производительного оборота, которое может быть вызвано, в том числе и развитием производственной структуры банка; снижается оперативность распоряжения финансовыми ресурсами банка; возможны осложнения с погашением обязательств. В случае отсутствия в банке собственных средств-нетто, необходимо выявить и устранить причины недостатка средств по данной статье, так как это говорит о том, что банк осуществляет свою деятельность в основном за счет привлеченных средств, а это грозит невозвратом средств вкладчикам.

отражает обеспеченность денежных средств, отвлеченных из непосредственного производительного оборота собственными оборотными средствами. Это соотношение обязательно должно быть больше 0. Его изменение в сторону увеличения свидетельствует о целенаправленной политике банка на улучшение финансового положения. Уменьшение показателя говорит об отвлечении собственных средств из производительного оборота, которое может быть вызвано, в том числе и развитием производственной структуры банка; снижается оперативность распоряжения финансовыми ресурсами банка; возможны осложнения с погашением обязательств. В случае отсутствия в банке собственных средств-нетто, необходимо выявить и устранить причины недостатка средств по данной статье, так как это говорит о том, что банк осуществляет свою деятельность в основном за счет привлеченных средств, а это грозит невозвратом средств вкладчикам.

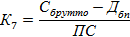

Дополнительным показателем, оценивающим правильность выводов по  является показатель маневренности собственных оборотных средств, который определяется как соотношение собственных средств-нетто и средств-брутто (

является показатель маневренности собственных оборотных средств, который определяется как соотношение собственных средств-нетто и средств-брутто (  ).

).

показывает степень мобильности собственных оборотных средств. Это соотношение обязательно должно быть больше 0. Если

показывает степень мобильности собственных оборотных средств. Это соотношение обязательно должно быть больше 0. Если  равняется 0, то это является свидетельством немобильности действий банка в случае возникновения кредитного, процентного, конъюктурного и др. рисков. При значительных отклонениях от оптимальной величины можно отметить, что темпы роста средств, направляемые на производительные операции, выше темпов роста средств направляемых в оборот.

равняется 0, то это является свидетельством немобильности действий банка в случае возникновения кредитного, процентного, конъюктурного и др. рисков. При значительных отклонениях от оптимальной величины можно отметить, что темпы роста средств, направляемые на производительные операции, выше темпов роста средств направляемых в оборот.

Также возможно увеличение затрат (расходов счет 702), не обеспеченное более эффективным использованием собственных средств и заемных средств. Такой вариант возможен в случае создания филиальной сети банка. Тогда необходимо сопоставить отклонения от оптимальной тенденции (  - 0) с темпами роста активов банка.

- 0) с темпами роста активов банка.

Наряду со структурой собственных средств на общую мобильность банка оказывает влияние размещение заемных средств. Направленное на возможность маневра в случае непредвиденных ситуаций.

Вывод об адекватности собственных и привлеченных средств коммерческого банка и их структурной динамики можно сделать на основе анализа промежуточного коэффициента покрытия (  ) или коэффициента автономности.

) или коэффициента автономности.

где  - привлеченные средства, руб. (р.2П).

- привлеченные средства, руб. (р.2П).

Значение этого показателя отражает уровень покрытия заемных средств собственными средствами.

Рост и высокий уровень этого соотношения свидетельствует о наличии значительных потенциалов роста и развития банка. При замедлении или прекращении темпов роста этого показателя возникает вопрос о способности банка мобилизовать дополнительные средства, обеспеченные его собственными средствами, для представления ссуд и на другие цели.

Рост показателя свидетельствует о повышении устойчивости банка. При снижении или резких колебаниях его устойчивость снижается, т.е. увеличивается зависимость банка от заемных средств. Это обусловлено:

- увеличением иммобилизованных активов;

- увеличением направления средств на развитие банка;

- резкое увеличение доли заемных средств, необеспеченной собственным капиталом банка.

Риск несбалансированной устойчивости банка определяется величиной «долгосрочных» депозитов в составе привлеченных средств показателя  , отражающего привлечение средств, имеющих срочный характер.

, отражающего привлечение средств, имеющих срочный характер.

,

,

где  - срочные депозиты (п.34П+п.35П), руб.;

- срочные депозиты (п.34П+п.35П), руб.;

- корреспондентские счета «Лоро», руб. (п.40.5 П);

- корреспондентские счета «Лоро», руб. (п.40.5 П);

- доходы будущих периодов, руб. (п.32П);

- доходы будущих периодов, руб. (п.32П);

- привлеченные средства, руб. (р.2П).

- привлеченные средства, руб. (р.2П).

Увеличение этого показателя говорит о сбалансированности управления активными и пассивными операциями по срокам, объемам привлечения и размещения денежных ресурсов банка.

Уменьшение значения  ведет к снижению финансовой устойчивости из-за уменьшения доли привлеченных срочных депозитов и остатков на счетах “Лоро”, пассивного партфеля банка.

ведет к снижению финансовой устойчивости из-за уменьшения доли привлеченных срочных депозитов и остатков на счетах “Лоро”, пассивного партфеля банка.

Степень обеспечения собственными средствами заемных средств отражает показатель финансовой напряженности(  ):

):

Уменьшение темпов роста собственных средств банка по сравнению с темпами роста заемных средств ведет к снижению управляемости активными операциями. Падение значения коэффициента в течении анализируемого периода может свидетельствовать об агрессивной кредитной политике и потенциальном кредитном риске.

Соотношение активов приносящих доход по отношению к платным пассивам (депозиты, полученные кредиты) целесообразно поддерживать на уровне более 1.

,

,

где  - кредиты полученные, руб.;

- кредиты полученные, руб.;

- депозиты до востребования, руб.;

- депозиты до востребования, руб.;

- депозиты срочные, руб.

- депозиты срочные, руб.

Дата добавления: 2015-01-01; просмотров: 362; Мы поможем в написании вашей работы!; Нарушение авторских прав |