КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Объединение рисков

Воздействие на риски основано на возможности уменьшить риски предприятия за счет привлечения в качестве партнеров другие юридические и физические лица, располагающие:

* дополнительными финансовыми ресурсами

* информацией о состоянии и особенностях рынка

26. Механизм самострахования в управлении рисками на предприятиях

Самострахование - метод управления риском, предусматривающего создание предприятием собственных резервов для компенсации убытков при непредвиденных ситуациях. Внутренний резервный фонд носит название фонда риска.

Самострахование становится необходимым в следующих случаях:

-очевидна экономическая выгода от его использования по сравнению с другими методами управления риском;

-невозможно обеспечить требуемое снижение или покрытие рисков предприятия в рамках других методов управления риском.

* занимается только чистыми рисками

(возмещает материальный ущерб)

* позволяет перевести неопределенность в определенность

* применимо для независимых, измеряемых и однородных рисков, имеющих большую повторяемость и случайность

Основными формами самострахования являются:

§ формирование резервного (страхового) фонда предприятия. Он создаётся в соответствии с требованиями законодательства и устава предприятия. Цель его создания — покрытие непредвиденных расходов, кредиторской задолженности, расходов по ликвидации хозяйствующего субъекта; на выплату процентов по облигациям и дивидендов по привилегированным акциям в случае недостаточности прибыли для этих целей. На его формирование направляется не менее 5% суммы прибыли, полученной предприятием в отчётном периоде;

§ формирование целевых резервных фондов. Например, фонд страхования ценового риска (на период временного ухудшения конъюнктуры рынка); фонд уценки товаров на предприятиях торговли; фонд погашения безнадёжной дебиторской задолженности по кредитным операциям предприятия и т. п. Перечень таких фондов, источники их формирования и размеры отчислений в них определяются уставом предприятия и другими внутренними нормативами;

§ формирование резервных сумм финансовых ресурсов в системе бюджетов, доводимых различным центрам ответственности. Такие резервы предусматриваются обычно во всех видах капитальных бюджетов и в ряде гибких текущих бюджетов;

§ формирование системы страховых запасов материальных и финансовых ресурсов по отдельным элементам оборотных активов предприятия. Страховые запасы создаются по денежным активам, сырью, материалам, готовой продукции. Размер потребности в страховых запасах по отдельным элементам оборотных активов устанавливается в процессе их нормирования;

§ нераспределённый остаток прибыли, полученной в отчётном периоде. До его распределения он рассматривается как резерв финансовых ресурсов, направляемых в необходимом случае на ликвидацию негативных последствий отдельных рисков.

27. Взаимосвязь стратегии развития предприятия со стратегиями управления рисками

Стратегия развития определяет все стороны функционирования соответствующей фирмы, задавая ее цели и методы их достижения в долгосрочной перспективе. Поэтому стратегия развития фирмы и ее положение на рынке задают особенности системы управления рисками.

К числу основных вариантов управления риском на уровне фирмы можно отнести следующие: - осторожный, - взвешенный, - рискованный.

Выбор соответствующего варианта будет определяться стратегией фирмы. Так, если фирма ориентируется на завоевание рынка, она предпочтет рискованный или взвешенный вариант управления риском. Если же фирма ориентируется на сохранение ее сложившегося положения на рынке и на обеспечение своей финансовой устойчивости, то ее выбор будет в пользу взвешенного или осторожного варианта.

Стратегия фирмы - Вариант управления рисками

Освоение новой рыночной ниши – Рискованный, Взвешенный

Сохранение устойчивого финансового положения – Взвешенный, Осторожный

Взаимосвязь между стратегией развития фирмы и системой управления риском проявляется в наличии обратной связи, а именно: выбор того или иного варианта управления риском может потребовать некоторой корректировки указанной стратегии или предварительного учета определенных рисков при ее создании. Это объясняется наличием специфического влияния риска на такие цели фирмы, как:

- - продолжение операций. Событие, возникшее в результате реализации рисковой ситуации, может быть настолько неблагоприятным, что приведет к прекращению операций фирмы (например, в связи с ее банкротством).

- - стабильность операций и/или денежных потоков. Риски, которые угрожают данной цели фирмы, встречаются чаще, чем в предыдущем случае.

- - прибыльность операций. Хотя для достижения определенных целей фирма может позволить себе относительно короткие периоды убыточной работы, прибыльность операций является необходимым условием ее функционирования в долгосрочной перспективе. Поэтому снижение прибыли вследствие возникновения тех или иных неблагоприятных событий, как правило, означает нарушение нормального функционирования данной фирмы.

- - рост. В последнее время возможности роста компании, которые могут выражаться по-разному (увеличение оборота фирмы, приращение доли рынка, рост капитализации и т.п.), рассматриваются как важный критерий ее оценки (в том числе акционерами/владельцами). Собственно, стратегия развития современной фирмы часто направлена на ее рост.

28. Неопределенность, определенность и риск

Существует три основных фактора, с которыми сталкиваются менеджеры в процессе принятия решений: определенность, риск и неопределенность.

Риск — это возможная опасность потерь, вытекающая из специфики тех или иных явлений природы и видов деятельности человеческого общества. Это историческая и экономическая категория . Таким образом, принятие решений в условиях риска означает выбор варианта решения в условиях, когда каждое действие приводит к одному из множества возможных частных исходов, причем каждый исход имеет вычисляемую или экспертно определяемую вероятность появления . Как экономическая категория риск представляет собой событие, которое может произойти или не произойти. В случае совершения такого события возможны три экономических результата: отрицательный, нулевой, положительный.

Неопределенность — это неполнота или недостоверность информации об условиях реализации решения, наличие фактора случайности или противодействия . Таким образом, принятие решения в условиях неопределенности означает выбор варианта решения, когда одно или несколько действий имеют своим следствием множество частных исходов, но их вероятности совершенно не известны или не имеют смысла . Источниками неопределенности ожидаемых условий в развитии предприятия могут служить поведение конкурентов, персонала организации, технические и технологические процессы и изменения конъюнктурного характера. При этом условия могут подразделяться на социально-политические, административно-законодательные, производственные, коммерческие, финансовые. Неопределенность проявляется в невозможности определения вероятности наступления различных состояний внешней среды из-за их неограниченного количества и отсутствия способов оценки.

Определенность - Ситуация, в которой менеджер может найти правильное решение, потому что ему известные результаты выбора каждого варианта. Идеальным для принятия решений является условие определенности, когда менеджер может принять правильное решение благодаря тому, что ему точно известные последствия выбора каждого из имеющихся вариантов.

29. Экономическое обоснование эффективности страхования и самострахования (метод Хаустона)

Сравнительная оценка экономической эффективности страхования и самострахования основывается на методе, который получил в западной литературе название метода Хаустона .

Суть метода Хаустона заключается в оценке влияния различных способов управления риском на «стоимость предприятия» (vaiue of organization). Стоимость предприятия можно определить через стоимость его свободных активов. Свободные (или чистые) активы предприятия - это разность между стоимостью всех его активов и обязательств. Решения по страхованию или сохранению риска изменяют стоимость предприятия, поскольку затраты на эти мероприятия уменьшают денежные средства или активы, которые организация могла бы направить на инвестиции и получить прибыль. В модели учитываются также возможные изменения стоимости активов в будущем, обусловленные возникновением убытков вследствие наступления страховых случаев.

При страховании предприятие уплачивает в начале финансового периода страховые взносы и гарантирует себе компенсацию убытков в будущем. Стоимость предприятия в конце финансового периода при осуществлении страхования выражается формулой:

S=S-P+r (S-P),

где S/ - стоимость предприятия в конце финансового периода при страховании;

S - стоимость предприятия в начале финансового периода;

Р - размер страховой премии;

r - средняя доходность работающих активов.

При самостраховании предприятие полностью сохраняет собственный риск и формирует специальный резервный фонд - фонд самострахования.

Влияние на величину свободных активов полностью сохраненного риска можно оценить следующей формулой:

SR=S-L+r (S-L-F)+iF,

где SR - стоимость предприятия в конце финансового периода при полностью сохраненном риске;

L - ожидаемые потери при наступлении страховых случаев;

F - величина резервного фонда риска;

i - средняя доходность активов фонда риска.

При самостраховании предприятие терпит два вида убытков - прямые и косвенные. Прямые убытки выражаются в виде ожидаемых годовых потерь L. Кроме ожидаемых потерь L, определенные средства должны быть направлены в резервный фонд F с тем, чтобы обеспечить компенсацию ожидаемых потерь, причем с некоторым запасом. Предполагается, что активы хранятся в резервном фонде в более ликвидной форме, чем активы, инвестированные в производство, поэтому они приносят меньший до-ход.

Сравнение значений S/ и SR позволяет судить о сравнительной экономической эффективности страхования и самострахования.

Следует отметить, что для большей точности расчетов необходимо учитывать дисконтирование денежных потоков, связанное с:

распределением убытков во времени;

задержками в выплате страхового возмещения, связанными с оформлением и предъявлением претензий;

наличием инфляции.

Следует отметить также, что в рамках метода Хаустона можно учесть и введение франшизы в условия страхования.

30. Экспертные методы оценки рисков: виды оценок, процедура оценки

− статистический;

− экспертных оценок;

− анализ чувствительности;

− оценки финансовой устойчивости и платежеспособности;

− оценки целесообразности затрат;

− анализ последствий накопления риска;

− метод использования аналогов;

− комбинированный метод.

Метод экспертных оценок – комплекс процедур, направленных на выявление, ранжирование и качественную оценку вероятных рисков по проекту на основании экспертных мнений людей, обладающих значительным опытом в проектной деятельности. При этом методе предполагаются сбор и изучение оценок, сделанных различными специалистами (данного предприятия или внешними экспертами), касающихся вероятности возникновения различных уровней потерь

Экспертная оценка — это выявленное по специальной методике мнение экспертов по определенному вопросу. Экспертная оценка необходима для принятия решения на этапе подготовки ПТЭО. Но уже в ТЭО количество экспертных оценок должно быть минимальным.

Оценки экспертов подвергаются анализу на непротиворечивость, который выполняется по определенным правилам. Отдельную проблему представляют обоснование и оценки приоритетов. Суть ее состоит в необходимости освободить экспертов, дающих оценку вероятности риска, от оценки важности каждого отдельного события для всего проекта. Эту работу должны выполнять разработчики проекта, а именно та команда, которая готовит перечень рисков, подлежащих оценке. Задача экспертов состоит в том, чтобы дать оценку рисков.

После определения вероятностей по простым рискам (получения средней экспертной оценки) необходимо получение интегральной оценки риска всего проекта. Для этого сначала рассчитываются риски каждой подстадии или композиции стадий: функционирования, финансово-экономической, технологической, социальной и экологической. Затем рассчитываются риски каждой стадии — подготовительной, строительной, функционирования. После этого можно работать с объединенными рисками и дать оценку риска всего проекта. Для получения объединенных рисков используется процедура взвешивания, для которой необходимо определение веса, с которым каждый простой риск входит в общий риск проекта. Важно лишь, чтобы веса удовлетворяли естественному условию неотрицательности, а их сумма была равна единице.

Разновидностью экспертного методаявляется метод Дельфи. Онхарактеризуется анонимностью и управляемой обратной связью. Анонимность членов комиссии обеспечивается путем их физического разделения, что не дает им возможности обсуждать ответы на поставленные вопросы. Цель такого разделения — избежать «ловушек» группового принятия решения, доминирования мнения лидера. После обработки результата через управляемую обратную связь обобщенный результат сообщается каждому члену комиссии. Основная цель такого действия — позволить ознакомиться с оценками других членов комиссии, не подвергаясь давлению из-за знания того, кто конкретно дал ту или иную оценку. После этого оценка может быть повторена.

31. Особенности и показатели оценки рисков статистическими методами

Статистический метод заключается в изучении статистики потерь и прибылей, имевших место на данном или аналогичном предприятии, с целью определения вероятности события, установления величины риска. Величина, или степень, риска измеряется двумя показателями: средним ожидаемым значением и колеблемостью (изменчивостью) возможного результата. Среднее ожидаемое значение связано с неопределенностью ситуации. Оно выражается в виде средневзвешенной величины всех возможных результатов Е (х), где вероятность каждого результата А используется в качестве частоты, или веса, соответствующего значения х. Средняя величина (математическое ожидание) представляет собой обобщенную количественную характеристику и не позволяет принять решение в пользу какого-либо варианта вложения капитала. Для окончательного решения необходимо измерить колеблемость (размах или изменчивость) показателей, т. е. определить колеблемость возможного результата. Она представляет собой степень отклонения ожидаемого значения от средней величины. Для ее определения обычно вычисляют дисперсию или среднеквадратическое отклонение.

Дисперсия представляет собой средневзвешенное из квадратов отклонений действительных результатов от средних ожидаемых.

Коэффициент вариации — это отношение среднеквадратического отклонения к средней арифметической. Он показывает степень отклонения полученных значений.

V=σ /M,

где К— коэффициент вариации, %;

σ — среднее квадратическое отклонение;

M — математическое ожидание.

Коэффициент вариации позволяет сравнивать колеблемость признаков, имеющих разные единицы измерения. Чем выше коэффициент вариации, тем сильнее колеблемость признака. Установлена следующая оценка оэффициентов вариации:

− до 10% — слабая колеблемость;

− 11—25% — умеренная колеблемость;

− свыше 25% — высокая колеблемость.

Вероятностная оценка риска математически достаточно разработана, но опираться только на математические расчеты в предпринимательской деятельности не всегда бывает достаточным, так как точность расчетов во многом зависит от исходной информации.

32. Распределение функциональных задач управления рисками по уровням управления

33. Факторы рисков и их виды

Факторы рисков делятся на внутренние и внешние.

Внешние:

1. Экономические факторы (региональные, общенациональные):

Устойчивость экономической системы. Уровень государственного регулирования. Фаза делового цикла. Монетарная политика государства (дополнительная денежная эмиссия, изменение правил валютного обращения). Налоговая политика государства (изменение налоговых нормативов). Степень достоверности макроэкономической информации. Уровень доходов населения. Предпринимательская активность. Культура бизнеса (привычки, традиции, нормы).

2. Факторы конкуренции: Сокращение объема производства от действия конкурентов.

3. Факторы техногенных ситуаций: Техногенные катастрофы.

4. Природные факторы: Ураган. Наводнение.

5. Политические факторы:

Политическая нестабильность. Наличие этнических или религиозных конфликтов. Уровень преступности. Виды форм собственности в стране. Наличие монополизма. Отношение населения к предпринимательству. Защита конкуренции.

6. Правовые факторы:

Степень совершенства законодательной базы. Степень совершенства арбитражного производства. Ответственность за нарушение контрактных обязательств. Степень защищенности внутреннего рынка. Таможенная политика. Тарифные соглашения. Лицензионная политика. Патентная защищенность.

7. Факторы криминального характера:

Коррупция. Рэкет.

Внутренние:

1. Технологические факторы: устаревшее оборудование; сложная технология.

2. Административно-управленческие факторы:

ухудшение репутации руководства; излишнее давление со стороны руководства; неясная постановка задачи персоналу;

факторы неверных решений руководства:

- ошибочный выбор целей предприятия;

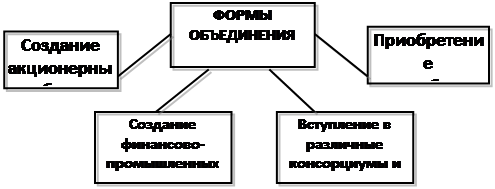

34. Объединение и диверсификация рисков

Воздействие на риски основано на возможности уменьшить риски предприятия за счет привлечения в качестве партнеров другие юридические и физические лица, располагающие:

дополнительными финансовыми ресурсами

информацией о состоянии и особенностях рынка

информацией о состоянии и особенностях рынка

Диверсификация (диссипация) и распределение риска состоят в использовании альтернативных возможностей для:

получения доходов (производство и коммерция, финансовые вложения)

участия в бизнесе (партнерства, кооперирование, аутсорсинг, ко-сорсинг, факторинг, лизинг)

Формы распределение рисков:

распределение рисков во времени

распределение рисков между партнерами

распределение рисков между участника

прочие

35. Лимитирование и распределение рисков

Диверсификация (диссипация) и распределение риска состоят в использовании альтернативных возможностей для:

получения доходов (производство и коммерция, финансовые вложения)

участия в бизнесе (партнерства, кооперирование, аутсорсинг, ко-сорсинг, факторинг, лизинг)

Формы распределение рисков:

распределение рисков во времени

распределение рисков между партнерами

распределение рисков между участника

прочие

Лимитирование рисков предполагает установление системы ограничений как сверху, так и снизу, способствующей уменьшению риска.

Рекомендуемые области применения:

продажа товаров в кредит

предоставление займов

определение сумм инвестирования

определение периода отсрочкиплатежа

прочие

36. Предупреждение и уклонение от рисков

Дата добавления: 2015-01-19; просмотров: 291; Мы поможем в написании вашей работы!; Нарушение авторских прав |