КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Статистика финансовых результатов деятельности организации

Финансы предприятий – это совокупность денежных отношений, возникающий в ходе предпринимательской деятельности, распределения и использования финансовых ресурсов.

Основные источникифинансовых ресурсов предприятий:

1) собственные и приравненные к ним средства (акционерный капитал, боевые взносы, прибыль от основной деятельности, целевые поступления и др.)

2) источник – это поступление от операций ценными бумагами

3) средство, поступающее в порядке перераспределения ( страховое возмещение, бюджетные субвенции)

Основные задачи статистики финансовых предприятий – изучение анализа:

1) состояние и развитие финансовых денежных отношений

2) объем и структура источников формирования финансовых ресурсов

3) формирование и использование денежных средств и их структур

4) финансовые показатели деятельности предприятий (прибыль и рентабельность)

5) финансовые устойчивости и платежеспособность предприятий

6) оборачиваемости оборота средств

Система показателей статистики финансовых предприятий

Показатель: 1) прибыль и рентабельность

2)финансовые устойчивости

3) оборачиваемости оборотных средств

4) ликвидности

Прибыль – это важнейший экономический показатель эффективности работы предприятий. Прибыль является важнейшим источником инвестиций коммерческих организаций, а также материальным стимулированием персонала и социальных выплат.

Прибыль – это результативный показатель, комплексно отражающий хозяйственную деятельность предприятий в форме денежных накоплений.

Виды прибыли:

1) валовая прибыль

2) прибыль от продаж

3) прибыль до налогообложения (бухгалтерская прибыль)

4) чистая прибыль

Рентабельность – это относительный показатель эффективности производства, означающий прибыльность, доходность предприятий или предпринимательской деятельности.

Виды рентабельности:

1) рентабельность затрат

2) рентабельность продаж

3) рентабельность активов

4) рентабельность капиталов

| Показатели | Методика расчета и содержание показателя |

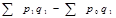

| Валовая прибыль | Разность между выручкой от продажи (работ и услуг) и себестоимости реализованной продукции (работ и услуг): Пвал =  где рq – выручка от реализации продаж

zq – себестоимость от реализации продаж

На величину прибыли оказывают влияние следующие факторы:

- цены на продукцию;

- тарифы на услуги и работы;

- себестоимость продукции(работ, услуг);

- объем и состав реализованной продукции(работ, услуг);

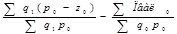

Изменение прибыли за счет цен и тарифов определяется путем сопоставления выручки от реализации продукции текущего периода в фактических и базисных ценах по формуле:

где рq – выручка от реализации продаж

zq – себестоимость от реализации продаж

На величину прибыли оказывают влияние следующие факторы:

- цены на продукцию;

- тарифы на услуги и работы;

- себестоимость продукции(работ, услуг);

- объем и состав реализованной продукции(работ, услуг);

Изменение прибыли за счет цен и тарифов определяется путем сопоставления выручки от реализации продукции текущего периода в фактических и базисных ценах по формуле:  Пвал = Пвал =  или или  где q

где q  - объем продукции натуральном выражении в отчетном периоде

p - объем продукции натуральном выражении в отчетном периоде

p  p p  – цена единицы продукции в отчетном и базисном периодах.

Влияние себестоимости проявляется через показатель затрат на производстве и реализацию продукции.

Изменение прибыли за счет этой формы определяется по формуле: – цена единицы продукции в отчетном и базисном периодах.

Влияние себестоимости проявляется через показатель затрат на производстве и реализацию продукции.

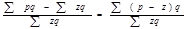

Изменение прибыли за счет этой формы определяется по формуле:

Пz = Пz =  или или  где z z - себестоимость единицы продукции в базисном и отчетном периодах.

Изменение прибыли за счет объема реализации продукции (работ и услуг) определяется по формуле:

где z z - себестоимость единицы продукции в базисном и отчетном периодах.

Изменение прибыли за счет объема реализации продукции (работ и услуг) определяется по формуле:  Пq = Пq =  (Iq – 1) Пвал (Iq – 1) Пвал  где Iq – индекс физического объема продукции (работ и услуг)

Iq =

где Iq – индекс физического объема продукции (работ и услуг)

Iq =  Прирост (снижение) прибыли в результате изменения состава (ассортимента) продукции определяется по формуле:

Прирост (снижение) прибыли в результате изменения состава (ассортимента) продукции определяется по формуле:

Пассорт =( Пассорт =(  ) )

|

| Прибыль от продаж | Разность между валовой прибылью и коммерческими и управленческими расходами Ппрод = Пвал – КР – УР Где КР – коммерческие расходы; УР - управленческие расходы. |

| Прибыль до налогообложения (бухгалтерская прибыль) | Сводный финансовый результат от всех видов деятельности организации: Пбух = Ппрод – Ппол – Пупл + Дуч + Попер/дох – Попер/расх + Вдох – Врасх где Ппол – проценты к получению Пупл – проценты к уплате Дуч – доходы от участия в других организациях Попер/дох – прочие операционные доходы Попер/расх – прочие операционные расходы Вдох – вне реализационные доходы Врасх – вне реализационные расходы Вне реализационные доходы включают: 1) поступления от сдачи имущества в аренду; 2) доходы от долевого участия деятельности других организаций, находящихся на территории РФ и за ее пределами; 3) дивиденды и доходы по акции и другим ценным бумагам, принадлежащим организации; 4) доходы по операциям в иностранной валюте и положительные разницы по валютным счетам 5) прибыль от операции прошлых лет, выявленных в отчетном году; 6) штрафы, неустойки и др. виды санкций за нарушения хозяйственных обстоятельств и условий, присужденные должнику или признаные им; 7) прочие доходы Внереализованным расходам включает: 1) стоимостной ущерб от уценки готовой продукции и производственных запасов; 2) убытки от содержания законсервированных объектов и мощностей; 3) арбитражные и судебные издержки и т.д.; 4) некомпенсационные затраты, связанные с ликвидацией последствий от стихийных бедствий или затраты по их предотвращению; 5) экономические санкции, включая санкции за не выполнение обязательств по поставкам; 6) отрицательные курсовые разницы по операциям с иностранной валютой; 7) прочие расходы |

| Чистая прибыль | Представляет собой часть бухгалтерской прибыли, остающуюся в распоряжении организации после начисления текущего налога на прибыль (Тн.п) с учетом отложенных налоговых активов (Она) и отложенных налоговых обязательств (Оно). Определяется по формуле: Пчист = Пбухг – Тн.п. + Она – Оно |

| Рентабельность затрат | Rзатр = Пбухг или Rзатр = Пчист где С – полная себестоимость реализованной продукции(работ,услуг) |

| Рентабельность продаж предприятия(организации) |

Rпрод = Пбухг или Rпрод = Пчис где  - выручка от продаж продукции - выручка от продаж продукции

Pq Pq  pq (работ,услуг) pq (работ,услуг)

|

| Рентабельность активов(имущества организации) | Rактив = Пбухг или Rактив = Пчис

где

где  – средняя стоимость активов организации.

Отражает эффект деятельности организации, т.к. в числителе представлены финансовые результаты, а в знаменателе – стоимость имущества, которым располагает предприятие. – средняя стоимость активов организации.

Отражает эффект деятельности организации, т.к. в числителе представлены финансовые результаты, а в знаменателе – стоимость имущества, которым располагает предприятие.

|

| Рентабельность уставного капитала | Rуст.кап = Пбух или R = Пчист где УК – уставный капитал УК УК |

| Рентабельность собственного капитала | Rсоб.кап = Пбухг или Rсоб.кап = Пчист

где

где  – средняя сумма собственного капитала.

Отражает уровень эффективности использования собственного капитала организации. – средняя сумма собственного капитала.

Отражает уровень эффективности использования собственного капитала организации.

|

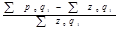

| Рентабельность реальной продукции | Rpеал =  На величину этого показателя влияют следующие факторы: структура реализационной продукции, себестоимость продукции и цены на реализованную продукцию

Абсолютное изменение уровня рентабельности продукции за счет отдельных факторов можно определить следующим образом:

1) влияние изменения в структуре реализованной продукции:

Rстр =

На величину этого показателя влияют следующие факторы: структура реализационной продукции, себестоимость продукции и цены на реализованную продукцию

Абсолютное изменение уровня рентабельности продукции за счет отдельных факторов можно определить следующим образом:

1) влияние изменения в структуре реализованной продукции:

Rстр =  - -  2) влияние изменений себестоимости продукции

Rz =

2) влияние изменений себестоимости продукции

Rz =  - -  3) влияние изменения цен на реализованную продукцию

Rр =

3) влияние изменения цен на реализованную продукцию

Rр =  - -

|

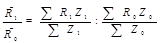

| Относительное и абсолютное изменение среднего уровня рентабельности | Определяется системой индексов:

1) индексом переменного состава;

2) индексом постоянного состава;

3) индексом структурных сдвигов:

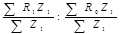

Iпер.сост. =  или I пер.сост. = или I пер.сост. =  ,

Iпост.сост. = ,

Iпост.сост. =  или I пост.сост. = или I пост.сост. =  Iстр.сд. =

Iстр.сд. =  или Iстр.сд. = или Iстр.сд. =  где Z

где Z  Z Z  - затраты на производство и реализацию продукции в отчетном и базисном периоде

d - затраты на производство и реализацию продукции в отчетном и базисном периоде

d  d d  - удельный вес затрат на производство и реализацию отдельных видов продукции в общем их объеме в отчетном и базисном периодах

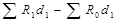

Абсолютное изменение среднего уровня рентабельности - удельный вес затрат на производство и реализацию отдельных видов продукции в общем их объеме в отчетном и базисном периодах

Абсолютное изменение среднего уровня рентабельности

= =   - -   = =  За счет следующих факторов:

- рентабельности отдельных видов рентабельности

За счет следующих факторов:

- рентабельности отдельных видов рентабельности

( R ) = ( R ) =  - структура затрат на производство и реализацию продукции

- структура затрат на производство и реализацию продукции

(d) = (d) =

|

Финансовая устойчивость – это способность предприятий своевременно из собственных средств возмещать затраты, вложенные в основной оборотный капитал, нематериальные активы и расплачивается по своим обязательствам, т.е. быть платежеспособным

| Показатели | Методика расчета и содержание показателя |

| Коэффициент автономии (независимости) | Показывает степень независимости финансового состояния предприятия от заемных источников. Кавт. = Сс > 0,5 Sфин-рес где Сс – собственные средства предприятий Sфин.р – сумма всех источников финансовых ресурсов |

| Коэффициент соотношения заемных и собственных средств(коэффициент финансовой устойчивости) | Кст = Зс 1 Сс Показывает способность организаций привлекать в хозяйственный оборот заемные средства где Зс – заемные средства. Оптимальное значение Коэффициента 1. |

| Коэффициент маневренности | Показывает, какая часть собственного капитала является наиболее мобильной Кман = Сс + ДКЗ – Осв Где ДКЗ – долгосрочные кредиты и займы Оптимальное значение коэффициента >=0,2-0,5. Сс |

| Индекс финансовой напряженности | Кфин.напр = Зс где К - капитал К Чем больше этот показатель, чем рискованнее положение предприятий и меньше возможности расплатиться по своим обязательствам |

| Коэффициент финансовой стабильности | Определяется как отношение собственных средств и заемных средств в сумме всех источников финансовых ресурсов. Кфин.стаб = Сс + Зс Sфин.рес |

Ликвидность предприятий – это способность предприятий покрывать свои обязательства активами, срок превращения которых из иной формы денежную соответствует сроку погашения обязательств.

Показатели ликвидности:

1) коэффициент текущей ликвидности

2) коэффициент срочной ликвидности

3) коэффициент абсолютной ликвидности

Общая схема определения коэффициентов ликвидности – это отношение текущих активов (ТА) к текуцим краткосрочным обязательствам (ТО). Для расчета коэффициентов ликвидности текущие активы подразделяются на группы.

Текущие активы бывают:

1) высоколиквидные (ТА  ) - денежные средства (в кассе, на расчетных, рублевых и валютных счетах) и краткосрочные финансовые вложения

) - денежные средства (в кассе, на расчетных, рублевых и валютных счетах) и краткосрочные финансовые вложения

2) менее ликвидные активы (ТА  ) - расчеты с дебиторами за товары, услуги, векселя и др.

) - расчеты с дебиторами за товары, услуги, векселя и др.

3) низколиквидные активы (ТА  ) - материальные запасы и затраты незавершенное производство.

) - материальные запасы и затраты незавершенное производство.

| Показатели | Методика расчета и содержание показателя |

| Коэффициент текущей ликвидности (коэффициент покрытия) | Показывает, в какой кратности (оборотные) текущие активы покрывают текущие обязательства:

Коб =ТА= ТА  + ТА + ТА  + ТА + ТА  ТО ТО

Нормативное значение коэффициента составляет 1-2.

ТО ТО

Нормативное значение коэффициента составляет 1-2.

|

| Коэффициент срочной ликвидности | Показывает, какая часть текущих обязательств организации может быть погашена не только имеющимися денежными средствами, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги.

Кср = ТА  + ТА + ТА  ТО

Нормативное значение коэффициента составляет единицу и выше.

ТО

Нормативное значение коэффициента составляет единицу и выше.

|

| Коэффициент абсолютной ликвидности | Показывает какую часть краткосрочной задолженности способно предприятия погасить предприятию в ближайшее время (немедленно): Кабс = ТА  ТО

Нормативное значение коэффициента – от 0,1 до 0,5.

ТО

Нормативное значение коэффициента – от 0,1 до 0,5.

|

Дата добавления: 2015-01-19; просмотров: 275; Мы поможем в написании вашей работы!; Нарушение авторских прав |