КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Определение абсолютных показателей финансовой устойчивости 2 страница

Эффективное управление запасами позволяет организации удовлетворять или превышать ожидания потребителей, создавая такие запасы каждого товара, которые максимизируют чистую прибыль.

Запасы обеспечивают оперативную гибкость. Наличие запасов позволяет закупать материалы или производить товары экономически выгодными партиями даже в условиях достаточно постоянного спроса на продукцию системы.

Существует три основных типа запасов: 1) запасы исходных материалов, комплектующих деталей и расходуемых материалов для создания буфера между объёмом закупок и объёмом их потребления в производстве; 2) запасы так называемого незавершённого производства, создающие определённый буфер между последовательными производственными операциями; 3) запасы готовой продукции, которые являются буфером между производительностью операционной системы и скоростью отгрузки или продажи продукции.

Политика управления запасами представляет собой часть общей политики управления оборотными активами предприятия, заключающейся в оптимизации общего размера и структуры запасов ТМЦ, минимизации затрат по их обслуживанию и обеспечению эффективного контроля за их движением.

Разработка политики управления запасами охватывает ряд последовательно выполняемых этапов работ, основными из которых являются:

Анализ запасов ТМЦ в предшествующем периоде. Основной задачей этого анализа является выявление уровня обеспеченности производства и реализации продукции соответствующими запасами ТМЦ в предшествующем периоде и оценка эффективности их использования. Анализ проводится в разрезе основных видов запасов.

Определение целей формирования запасов. Цели могут быть:

обеспечение текущей производственной деятельности (текущие запасы сырья и материалов);

обеспечение текущей сбытовой деятельности (текущие запасы готовой продукции);

накопление сезонных запасов, обеспечивающих хозяйственный процесс в предстоящем периоде

Оптимизация размера основных групп текущих запасов. С этой целью используется ряд моделей. Среди которых наибольшее распространение получила «Модель экономически обоснованного размера заказа» . Она может быть использована как для оптимизации размера производственных запасов, так и запасов готовой продукции. Расчетный механизм этой модели основан на оптимизации совокупных операционных затрат по закупке и хранению запасов на предприятии. Эти операционные затраты предварительно разделяются на две группы:

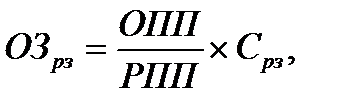

а) сумма затрат по размещению заказов ( включающих расходы по транспортированию и приемке товаров)

где,

ОЗрз - сумма операционных затрат по размещению заказов;

Срз - средняя стоимость размещения одного заказа;

ОПП – объем производственного потребления товаров в рассматриваемом периоде;

РПП – средний размер одной партии поставки товаров.

Из приведенной формулы видно, что при неизменном объеме производственного потребления и средней стоимости размещения одного заказа общая сумма операционных затрат по размещению заказов минимизируется с ростом среднего размера одной партии поставки товаров.

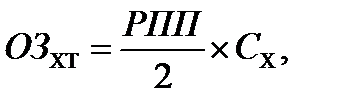

б) сумма затрат по хранению товаров на складе.

где,

ОЗхт - сумма операционных затрат по хранению товаров на складе;

Сх - стоимость хранения единицы товара в рассматриваемом периоде.

Из приведенной формулы видно, что при неизменной стоимости хранения единицы товара в рассматриваемом периоде общая сумма операционных затрат по хранению товарных запасов на складе минимизируется при снижении среднего размера одной партии поставки товаров.

Таким образом с ростом среднего размера одной партии поставки товаров снижаются ОЗрз и возрастают ОЗхт. Данная модель позволяет оптимизировать пропорции между этими двумя группами затрат так, чтобы их совокупная сумма была минимальной.

Определение экономичного (оптимального) запаса

| затраты |

| Оптим. запас |

| Суммарные затраты |

| Затраты на хранение |

| Стоимость выполнения заказа |

| Размер запаса |

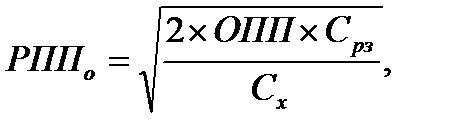

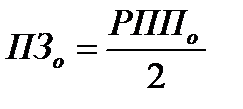

Математически данная модель выражается формулой:  где РППо - оптимальный средний размер партии поставки товаров. Соответственно оптимальный средний размер производственного запаса определяется по формуле:

где РППо - оптимальный средний размер партии поставки товаров. Соответственно оптимальный средний размер производственного запаса определяется по формуле:

Для запасов готовой продукции расчет показателей аналогичен.

Оптимизация общей суммы запасов ТМЦ, включаемых в состав оборотных активов.

Построение эффективных систем контроля за движением запасов на предприятии. Здесь основной задачей является своевременное размещение заказов на пополнение запасов и вовлечение в хозяйственный оборот излишне сформированных их видов.

Оптимизация общей суммы запасов ТМЦ, включаемых в состав оборотных активов

Вопрос 28. Управление финансированием текущей деятельности организации

Ответ 28.Финансирование текущей деятельности предприятия осуществляется в порядке финансирования его текущих финансовых потребностей (ТФП). Существование таких потребностей для работающего предприятия носит постоянный характер. Объем же ТФП, измеряемый в рублях, колеблется и имеет устойчивую тенденцию к возрастанию. Постоянство и изменчивость ТФП определяются внутренними и внешними факторами: особенностями и результатами производственной и финансовой деятельности предприятия, наличием сезонных потребностей, текущих кассовых разрывов в поступлении и расходовании денежных средств, ценами, расчетно-кассовым обслуживанием, платежной дисциплиной, организацией поставок и продаж, валютным курсом рубля, инфляцией и т.п. Последние два фактора выступают в качестве основных причин непрерывного общего возрастания денежных затрат на финансирование текущих финансовых потребностей.

Управление финансированием текущих финансовых потребностей предприятия сильно зависит от проводимой стратегии покрытия потребности в оборотных средствах (оборотном капитале)

В теории финансового менеджмента известны четыре модели финансирования текущих активов, которые различаются между собой с точки зрения роли кредита и других краткосрочных обязательств в текущем финансировании фирмы (табл.).

| Наименование модели управления оборотным капиталом | Роль краткосрочного кредита и кредиторской задолженности | Риск с позиций ликвидности |

| Идеальная | За счет краткосрочных обязательств финансируются полностью все текущие активы, т.е. и их переменная часть | Наибольший риск, особенно если есть вероятность, что нужно одновременно погасить все обязательства перед кредиторами |

| Агрессивная | За счет краткосрочных обязательств покрывается полностью варьирующая часть оборотных активов | Весьма рискованна, т.к. в реальной жизни ограничиться лишь минимумом текущих активов невозможно |

| Компромиссная | Варьирующая часть оборотных активов покрывается на 50% за счет краткосрочных обязательств | Наименьший риск, однако, возможно наличие излишних текущих активов и за счет этого снижение прибыли |

| Консервативная | Варьирующая часть покрывается частично за счет долгосрочных пассивов | Отсутствует риск потери ликвидности, т.к. нет краткосрочной кредиторской задолженности |

Важная роль в управлении оборотным капиталом предприятия принадлежит краткосрочным заимствованиям, использование которых определяется выбранной моделью управления оборотным капиталом. Идеальная модель — слишком теоретическая. Действительно, трудно представить ситуацию, когда все оборотные средства сформированы за счет краткосрочных долгов, в реальной жизни она практически не встречается. В последних трех моделях (агрессивной, консервативной и компромиссной) главная идея состоит в том, что для обеспечения ликвидности предприятия необходимо, чтобы внеоборотные активы в совокупности с системной частью оборотных активов покрывались долгосрочными пассивами.

Роль краткосрочных обязательств и их доля в составе источников финансирования текущей деятельности фирмы возрастает в направлении «консервативная — компромиссная — агрессивная — идеальная модель». Риск нарушения ликвидности фирмы при этом изменяется в том же направлении.

Выбор модели управления оборотным капиталом является ключевым моментом финансового менеджмента, определяющим характер взаимодействия предприятия с кредиторами и дебиторами, объемы и сроки кредитных сделок. Общая линия поведения фирмы в отношении привлечения заемного капитала зависит от ряда объективных причин:

v масштабы деятельности: кредиторы по-разному относятся к крупным и мелким заемщикам, мелкий бизнес менее устойчив, крупные предприятия более инертны, но у них более весомый собственный капитал;

v этап жизненного цикла фирмы: как правило, на этапе становления трудно найти кредиторов, при налаженном стабильном бизнесе — проще;

v отраслевые особенности структуры издержек, определяющие силу операционного рычага и риск заемщика;

v отраслевые особенности кругооборота капитала, скорость его оборота, равномерность поступления выручки, длительность производственно-финансового цикла: наиболее привлекательны для кредиторов предприятия с быстрым оборотом капитала и равномерным поступлением выручки (например, торговое предприятие может позволить себе большие суммы краткосрочной задолженности, не нарушая своей ликвидности);

v сезонность, дискреционность расходов (одномоментные или постоянно осуществляемые).

Оборотный капитал – это капитал, инвестируемый фирмой, компанией, в текущую деятельность на период каждого операционного цикла. иными словами, это средства фирмы, вложенные в текущие активы (оборотные средства).

Оборотный капитал непосредственно участвует в создании новой стоимости, функционируя в процессе оборота всего капитала. Соотношение основного и оборотного капитала влияет на величину получаемой прибыли. Оборотный капитал обращается быстрее, чем основной капитал. Поэтому с увеличением доли оборотного капитала в общей сумме авансированного капитала время оборота всего капитала сокращается, увеличивается возможность роста новой стоимости, т.е.прибыли.

Оборотный капитал – это денежные средства, авансированные в оборотные производственные фонды и фонды обращения, обеспечивающие как процесс производства, так и процесс обращения.

Оборотный капитал (оборотные средства) предприятия, участвуя в процессе производства и реализации продукции, совершает непрерывный кругооборот. При этом средства переходят из сферы обращения в сферу производства и обратно, принимая последовательно форму фондов обращения и оборотных производственных фондов. Проходя последовательно три фазы, оборотные средства меняют свою натурально-вещественную форму.

В первой фазе (Д-Т) оборотные средства, имеющие первоначально форму денежных средств, превращаются в производственные запасы, т.е. переходят из сферы обращения в сферу производства.

Во второй фазе (Т…П…Т) оборотные средства участвуют непосредственно в процессе производства и принимают форму незавершенного производства, полуфабрикатов и готовых изделий.

Третья фаза кругооборота оборотных средств (Т-Д) совершается вновь в сфере обращения. В результате реализации готовой продукции оборотные средства принимают снова форму денежных средств.

Источники формирования оборотного капитала:

Собственные оборотные средства. (Оборотные средства включают: •денежные средства и ценные бумаги; •авансы выданные; •дебиторская задолженность; •запасы: сырья, материалы, незавершенное производство, готовая продукция ) Они обеспечивают имущественную и оперативную самостоятельность фирмы, необходимую для рентабельной предпринимательской деятельности. Собственные оборотные средства свидетельствуют о степени финансовой устойчивости предприятия, его положении на финансовом рынке. Источником собственных оборотных средств являются инвестиционные средства учредителей, а также по мере развития предпринимательской деятельности собственные средства пополняются за счет получаемой прибыли, выпуска ценных бумаг, операций на финансовом рынке.

Заемные средства. Покрывают временную дополнительную потребность предприятия в средствах. Привлечение заемных средств обусловлено характером производства, сложными расчетами. К заемным средствам относятся банковские и коммерческие кредиты, инвестиционный налоговый кредит, займы.

ОК = Запасы +Деб. Задолжность -КЗ

ОК =Тек активы – тек пассивы

Кругооборот обор ср-в: деб. зад-ть à Ден. ср-ва à Произ. запасы à Гот продукция à

Задачи управления ОК:

- ускорение оборач-ти обор ср-в

- выбор типа политики управления ОС

- превращение потр-ти в ОС в отрицательную величину

Период обор-ти ОС – период обор-ти запасов + период обор-ти ДЗ – период обор-ти КЗ, дней

Факторы, влияющие на потр-ть в ОС:

- длит-ть произ и сбытового цикла

- типы роста пр-ва. Чем больше объем пр-ва, тем больше ОС требуется предприятию

- сезонность пр-ва (с\х), сезонность сбыта, закупки сырья

- состояние конъюнктуры, связанной с конкуренцией

- величина и норма доб ст-ти. Чем больше норма доб ст-ти, тем в большей степени комм кредит поставщикам способом компенсировать клиентскую зад-ть

При формировании политики управления предприятием существует следующая классификация оборотных активов: 1) с точки зрения их участия в процессе производства и в сфере обращения, 2) с точки зрения их ликвидности и отражения в учете, 3) с точки зрения их отношения к изменениям объемов производства и случайных факторов, возникающих в процессе деятельности предприятия.

Оборотные активы подразделяются на:

постоянный капитал (системная часть оборотного капитала);

переменная часть оборотных активов (варьирующая часть).

В теории финансового менеджмента существуют 2 трактовки понятия системной части оборотного капитала. Согласно первой трактовки постоянный капитал – эта та часть денежных средств, дебиторской задолженности, производственных запасов, потребность в которых относительно постоянна в течении всего операционного цикла. Это может быть усредненная по временному параметру величина оборотных активов, находящихся в свободном ведении предприятия. Согласно второй трактовки системная часть может быть определена как минимум оборотных активов, необходимый для осуществления текущей деятельности. Это означает, что предприятию необходим минимум денежных ср-в на расчетном счете, как некий аналог резервного капитала.

Варьирующая часть (переменная) возникает в связи с дополнительными потребностями предприятия и формируемыми активами.

Целевой установкой политики управления оборотными активами являются:

определение объема и структуры оборотных активов

определение источников их покрытия,

определение соотношения между источниками покрытия, достаточного для обеспечения долгосрочной производственной и эффективной финансовой деятельности предприятия ,

поддержание оборотных средств в размере, оптимизирующем управление текущей деятельности и, в частности, поддержание определенного уровня ликвидности оборотных активов,

заключается в том, что оборотный капитал, с одной стороны должен быть достаточно доходным, а с другой стороны быстрооборачиваемым.

Основной целью управления оборотным капиталом является достижение компромисса между ликвидностью, доходностью и оборачиваемостью.

Вопрос 29. Показатели рыночной активности акционерного общества

Ответ 29. Рыночная активность акционерного общества является одной из важнейших составляющих его деловой активности и заключается в том, чтобы выбрать оптимальные стратегию и тактику в использовании прибыли, ее аккумулировании, наращивании капитала путем выпуска дополнительных акций, а также влияния на рыночную цену его обыкновенной акции.

Основные показатели, характеризующие рыночную активность (см. таблица)

Относительные показатели рыночной активности организации

| Показатель | Методика расчета | Ед. изм. | Экономическая интерпретация |

| Доход на акцию (Доха). | Отношение, в числителе которого разность между чистой прибылью (ЧП) и суммой дивидендов по привилегированным акциям (Дивпа), в знаменателе – количество обыкновенных акций (Коа):

| Тыс. руб. (руб.) | Характеризует величину прибыли, остающуюся после начисления дивидендов по привилегированным акциям, в расчете на одну обыкновенную акцию. Отражает потенциальную дивидендную доходность обыкновенных акций (величина дивиденда не может быть выше дохода на акцию) |

| Ценность акций (Ца) | Отношение рыночной цены (курса) (РЦа) и дохода на акцию:

| - | Показывает во сколько раз цена (курс) акции превышает ее доход. Повышение показателя свидетельствует о высоком спросе на акции данной компании |

| Рентабельность акции (Ра) | Отношение дивиденда на одну акцию (Дива) и рыночной цены акции (РЦа):

*100 *100

| % | Характеризует рентабельность вложений в акции, показывая процент дохода, получаемого от вложений по рыночной стоимости |

| Дивидендный выход (ДВ) | Отношение дивиденда на одну акцию и дохода на акцию:

| - | Показывает, какая доля чистой прибыли за вычетом дивидендов по привилегированным акциям распределяется в виде дивидендов по обыкновенным акциям |

| Коэффициент котировки акций (Кка) | Отношение рыночной (РЦа) и учетной (в балансовой оценке) цены (УЦа):

| - | Характеризует имидж предприятия на рынке ценных бумаг, показывая, во сколько раз рыночная стоимость акций превышает номинальную |

| Коэффициент устойчивости экономического роста (Куэр) | Отношение, в числителе которого разность между чистой прибылью (ЧП) и суммой выплаченных дивидендов (Див), в знаменателе – собственный капитал (СК):

*100 *100

| % | Показывает, какую долю в собственном капитале занимает реинвестированная прибыль (прибыль, направленная на развитие организации). Характеризует устойчивость и перспективность экономического развития организации, возможности расширения основной деятельности. Отражает, какими темпами увеличивается экономический потенциал. |

Анализ показателей рыночной активности ведется в динамике, в сопоставлении с рекомендуемыми значениями (если они имеются), с планом, с данными других коммерческих организаций - эмитентов ценных бумаг. Его результаты позволяют определить положение фирмы на рынке ценных бумаг. По итогам анализа делается вывод о степени эффективности дивидендной и инвестиционной политик фирмы (наиболее эффективные, в целом эффективные, неэффективные) и соответственно о степени устойчивости его положения на рынке ценных бумаг (абсолютно устойчивое, относительно устойчивое, неустойчивое).

С целью выявления основных причин изменения наиболее значимых показателей рыночной активности фирмы целесообразно построение их факторных моделей.

Прежде всего, это касается ценности обыкновенной акции как наиболее важного показателя рыночной активности фирмы, служащего своего рода индикатором спроса на его обыкновенные акции и характеризующего, соответственно, их инвестиционную привлекательность, который к тому же в отличие от прибыли на акцию можно достаточно эффективно использовать в межхозяйственных сравнениях. Известно, что увеличение прибыли на акцию, как правило, приводит к росту рыночной цены акции. При этом наиболее оптимальной является ситуация, когда увеличение рыночной цены акции опережает увеличение прибыли на акцию, т.е. ценность акции возрастает. Таким образом, важность данного показателя связана с тем, что его увеличение направлено, в конечном итоге, на достижение основной цели финансового менеджмента фирмы - максимизации рыночных цен его обыкновенных акций.

Факторная модель ценности обыкновенной акции строится следующим образом: ЦА = РЦА / ПНА = (РЦА / ДА) х (ДА/ПНА) = КДВ/РА = (ДОА / (ЧП - ДПА)) / РА = ((ДОА /ДПА) / ((ЧП / ДПА) - 1)) / РА =КСД/((КПД-1)хРА), (1)

Где ЦА - ценность обыкновенной акции;

КСД - коэффициент соотношения дивидендов по обыкновенным и привилегированным акциям;

КПД - коэффициент покрытия дивидендов по привилегированным акциям;

КДВ - коэффициент дивидендного выхода;

РА - рентабельность (дивидендная доходность) обыкновенной акции;

РЦА - рыночная цена обыкновенной акции;

ПНА - прибыль на обыкновенную акцию;

ДА - дивиденды по обыкновенной акции;

ДОА - общая сумма дивидендов по обыкновенным акциям;

ДПА - общая сумма дивидендов по привилегированным акциям;

ЧП - чистая прибыль.

Сформулируем экономический смысл полученной факторной модели. Формула (1) отражает достаточно сложную зависимость инвестиционной привлекательности обыкновенных акций фирмы от основных показателей оценки его дивидендной политики: коэффициента соотношения дивидендов по обыкновенным и привилегированным акциям, коэффициента покрытия дивидендов по привилегированным акциям и рентабельности (дивидендной доходности) обыкновенной акции. Очевидно, что рост первого из этих коэффициентов ведет к повышению инвестиционной привлекательности обыкновенных акций фирмы и, соответственно, к росту ценности акции. Что же касается второго коэффициента, то его следует рассматривать в качестве своего рода сдерживающего фактора увеличения ценности акции, однако необходимого, поскольку коэффициент покрытия дивидендов по привилегированным акциям характеризует способность коммерческой организации выплачивать дивиденды по привилегированным акциям, и его снижение может привести к падению рыночных цен привилегированных акций, которое, в свою очередь, может негативно отразиться на рыночных ценах обыкновенных акций. Снижение же третьего коэффициента, как это ни парадоксально, ведет к повышению инвестиционной привлекательности обыкновенных акций и, соответственно, к увеличению ценности обыкновенной акции, однако в том случае, когда уменьшение рентабельности акции вызвано опережающим ростом ее рыночной цены по сравнению с выплачиваемыми дивидендами, что также подтверждает рост инвестиционной привлекательности обыкновенных акций фирмы.

Расчет влияния на отклонение ценности обыкновенной акции изменений определяющих ее факторов ведется способом цепных подстановок. На основе его результатов могут быть сформулированы рекомендации, направленные на повышение ценности обыкновенной акции фирмы и соответственно его инвестиционной привлекательности и улучшения положения на рынке ценных бумаг.

Вопрос 30. Финансовый риск банкротства как основное проявление финансовых рисков

Ответ 30. Основным проявлением финансовых рисков для предприятий-производитслей является угроза банкротства. К этому виду рисков относят финансовые риски неполучения дохода и риски по операциям с ценными бумагами.

Риск банкротствапредставляет собой опасность в результате неправильного выбора способа вложения капитала, полной потери предпринимателем собственного капитала и неспособности его рассчитываться по взятым на себя обязательствам. В результате предприниматель становится банкротом.

Банкротство, несостоятельность, отсутствие средств у должника (физического или юридического лица) и отказ в связи с этим платить по своим долговым обязательствам. Факт банкротства устанавливается решением суда, арбитражного суда и влечет определенные юридические последствия. В Российской Федерации вопросы несостоятельности (банкротства) предприятий регулируются в соответствии с существующим законодательством.

Банкротство является результатом развития кризисного финансового состояния, когда предприятие проходит путь от эпизодической до устойчивой (хронической) неспособности удовлетворять требования кредиторов, в том числе по обязательным платежам в бюджет и внебюджетные фонды.

Масштабы кризисного состояния предприятия определяются на основе проведенной дифференцированной или интегральной оценки угрозы банкротства с целью выбора соответствующего финансового механизма защиты от нее. Практика финансового менеджмента использует при оценке масштабов кризисного состояния предприятия три принципиальных характеристики: а) легкий кризис; б) тяжелый кризис; в) катастрофа.

При необходимости каждая из этих характеристик может получить более углубленную дифференциацию). В таблице 1. приведены критерии формирования таких характеристик, а также наиболее адекватный им способ реагирования (включения защитных финансовых механизмов).

Таким образом, идентификация масштабов кризисного состояния предприятия позволяет определить принципиальное направление используемых форм и методов его финансового оздоровления.

Таблица 1. Масштабы кризисного состояния предприятия и возможные пути выхода из него

| Вероятность банкротства по результатам оценки | Масштаб кризисного состояния предприятия | Способ реагирования | |

| Возможная | Легкий кризис | Нормализация текущей финансовой деятельности | |

| Высокая | Тяжелый кризис | Полное использование внутренних механизмов финансовой стабилизации | |

| Очень высокая | Катастрофа | Поиск эффективных форм санации ( при неудаче-ликвидация) |

Понятие и факторы риска банкротства

Риск невыполнения компанией своих долговых обязательств. Также называется риском дефолта или неплатежеспособности

Банкротство корпорации может наступать в результате целого ряда взаимосвязанных между собой причин. Все эти причины можно сгруппировать в три больших класса

• причины из внешнего окружения корпорации, куда относим политические, внешнеэкономические, технологические и социальные причины. Все перечисленное подлежит специальному PETS-анализу

• рыночные причины — к ним относятся: слабая позиция корпорации на рынке сбыта продукции, высокий уровень конкуренции, неустойчивость и узость занятой рыночной ниши и другие;

• внутриэкономические причины, в число которых входят затратность, ресурсоемкость, неэкологичность производства, морально устаревшие технологии, изношенность основных фондов, неоптимизированное налогообложение, низкая производительность труда и другие;

• финансовые причины — неудовлетворительный уровень дебиторской (кредиторской) задолженности и низкое качество ее обслуживания, дефицит оборотных средств, неудовлетворительный уровень ликвидности, недостаточная автономия — и другие причины, приводящие к нарастанию убытков, штрафных санкций и других отрицательных финансовых результатов;

• управленческие причины, в число которых входят низкий уровень управленческой культуры топ-менеджмента и финансистов корпорации, отсутствие эффективного управленческого учета финансовых операций, ненадлежащее управление финансами, неэффективная рекламная и маркетинговая деятельность соответствующих служб — и другие причины, в итоге получающие свое негативное отображение на уровне всех сфер бизнес-активности корпорации. Связь между группами причин очевидна.

Оценка риска банкротства организации. Все системы прогнозирования банкротства, разработанные зарубежными и российскими авторами, включают в себя несколько (от двух до семи) ключевых показателей, характеризующих финансовое состояние коммерческой организации. На их основе в большинстве методик рассчитывается комплексный показатель вероятности банкротства с весовыми коэффициентами у индикаторов.

Эти методики и модели должны позволять прогнозировать возникновение кризисной ситуации коммерческой организации заранее, ещё до появления её очевидных признаков. Такой подход особенно необходим, так как жизненные циклы коммерческих организаций в рыночной экономике коротки (4-5 лет). В связи с этим коротки и временные рамки применения в них антикризисных стратегий, а в условиях уже наступившего кризиса организации их применение может привести к банкротству. Методики должны позволять использовать различные антикризисные стратегии заранее, ещё до наступления кризиса коммерческой организации, с целью предотвращения этого кризиса.

Дата добавления: 2015-04-18; просмотров: 329; Мы поможем в написании вашей работы!; Нарушение авторских прав |