КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Анализ ликвидности и платежеспособности

Как уже упоминалось выше, ликвидность баланса означает наличие оборотных средств в размере, достаточном для погашения его краткосрочных обязательств. Ликвидность баланса является основой платежеспособности организации. Платежеспособность предприятия – способность своевременно и в полном объеме отвечать по текущим обязательствам, сохраняя при этом способность к продолжению текущей деятельности в прежних объемах.

Характеризовать платежеспособность предприятия можно с использованием различных показателей и методик анализа. Например:

1. Коэффициенты ликвидности.

2. Показатель рабочий капитал.

3. Косвенный метод анализа движения денежных средств.

1. Коэффициенты ликвидности

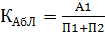

Ø Коэффициент абсолютной ликвидностипоказывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время (немедленно).

.

.

Нормативное значение – ≥ 0,2

Ø Промежуточный коэффициент покрытия (Коэффициент критической (быстрой, срочной) ликвидности)отражает прогнозируемые платежные возможности при условии своевременного проведения расчетов с дебиторами.

.

.

Нормативное значение – ≥ 0,7.

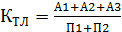

Ø Общий коэффициент покрытия долгов (Коэффициент текущей (общей) ликвидности)характеризует запас прочности, возникающей вследствие превышения стоимости ликвидного имущества над имеющимися обязательствами.

.

.

Нормативное значение – от 1 до 2 (1,5 – для предприятий с высокой степенью оборачиваемости капитала).

Для того чтобы предприятие могло постоянно укладываться в нормативные значения, ему необходимо иметь постоянную структуру оборотных

активов:

· денежные средства + краткосрочные финансовые вложения – 10 %;

· дебиторская задолженность – 25 %;

· остальные текущие активы – 65 %.

Поддерживать постоянную структуру оборотных активов не всегда возможно и экономически целесообразно, так как структура оборотных активов зависит от вида деятельности, политики финансового менеджмента, стадии жизненного цикла предприятия и от внешних факторов. Как следствие возникает вопрос о нормировании показателей ликвидности. По этой причине возникает потребность в определении внутренних нормативов для предприятия.

На практике потребность в оборотных активах определяется с помощью метода нормирования. При расчете нормального уровня коэффициента покрытия также учитывают качество дебиторской задолженности. Нормальный уровень коэффициента должен быть увеличен на величину некачественной

задолженности.

При анализе ликвидности и платежеспособности коэффициент эффективности (Клп) определяется как количество выполнения следующих условий:

А1 ≥ П1;

А2 ≥ П2;

А3 ≥ П3;

А4 ≤ П4.

Кроме того, необходимо соответствие трех значений коэффициентов, описанных выше, классическим нормам. Итого подсчитывается среднее количество совпадений по семи значениям.

2. Расчет показателя «Рабочий капитал»

Рабочий капитал показывает величину собственного капитала, которая является источником покрытия текущих активов.

РК = ТА – ТО,

где ТА – текущие активы;

ТО – текущие обязательства (Кредиторская задолженность (стр. 1520) + Краткосрочные кредиты и займы (стр.1510))

Положительная величина рабочего капитала говорит о следующем:

- текущих активов с избытком хватает для покрытия текущих обязательств (со стороны активов);

- часть текущих обязательств равная рабочему капиталу профинансирована за счет собственного и долгосрочного заемного капитала (со стороны пассивов).

При характеристике платежеспособности важно исследовать причины изменения рабочего капитала. Например, если рабочий капитал увеличился за счет некачественной дебиторской задолженности, нельзя говорить об улучшении состояния предприятия в части платежеспособности.

Необходимо также оценивать влияние отдельных финансово–хозяйственных операций на величину рабочего капитала. В случае оценки влияния на величину рабочего капитала отдельных операций необходимо учитывать следующее:

Ø если операция затрагивает одновременно текущие активы и текущие пассивы, то рабочий капитал не изменится;

Ø если операция перегруппировывает текущие активы и текущие пассивы, то рабочий капитал также не изменится;

Ø рабочий капитал находится в зависимости от тех операций, которые затрагивают лишь один из элементов текущих активов или текущих пассивов или один из элементов долгосрочных активов или долгосрочных пассивов.

Таблица 19

Пример

| Показатели | На начало | На конец | Влияние (+) | Влияние (–) |

| Денежные средства | ||||

| Дебиторская задолженность | ||||

| Запасы | ||||

| Кредиторская задолженность перед поставщиками | ||||

| Кредиторская задолженность по заработной плате | – | – | ||

| Кредиторская задолженность перед бюджетом | ||||

| РК | ||||

| Изменения РК | +10 |

3. Косвенный метод анализа движения денежных средств

Основной задачей косвенного метода анализа движения денежных средств является преобразование финансового результата в изменение денежных средств по балансу. Необходимость такого преобразования заключается в следующем. На практике может иметь место несоответствие величины финансового результата и изменения денежных средств:

· в форме № 2 отражается прибыль, а в балансе – отток денежных средств;

· в форме № 2 отражается убыток, а в балансе – приток денежных средств

Причины несоответствий:

- использование коммерческого кредита;

- использование неденежных расчетов.

Этот метод анализа осуществляется в несколько этапов:

Ø определение изменений по статьям агрегированного баланса;

Ø распределение изменений по видам деятельности (текущая, финансовая,

инвестиционная);

Ø определение влияния изменений на денежные средства предприятия;

Ø формирование итогового расчета или преобразование финансового результата в изменение денежных средств по балансу.

Пример

1. Определение изменений по статьям агрегированного баланса.

| Актив | Начало | Конец | Изменения | Пассив | Начало | Конец | Изменения |

| ВНА | УК | – | |||||

| ОС | ДК* | ||||||

| ДФВл | Нераспределенная прибыль отчетного периода* | ||||||

| Запасы | –121 | Долгосрочная КЗ | |||||

| ДЗ >12 мес. | Краткосрочная КЗ | ||||||

| ДЗ < 12 мес. | –46 | КЗ поставщикам | –240 | ||||

| ДС* | –91 | КЗ по зарплате | –286 | ||||

| КЗ бюджету | |||||||

| Валюта баланса | Валюта баланса |

ДС* – изменение по денежным средствам (контрольное значение) учитывается в итоговом расчете, не учитывается при распределении по видам деятельности.

ДК* – изменение по добавочному капиталу учитывается в итоговом расчете, так как причины его увеличения не известны.

Нераспределенная прибыль отчетного периода* – всегда бывает только на конец периода, учитывается в итоговом расчете (преобразовывается).

2. Распределение по видам деятельности.

3. Определение влияния на денежные средства предприятия.

| Текущая | Инвестиционная | Финансовая |

| (↓) Запасы (+121) | (↑) ВНА (–45) | (↑) Долгоср.КЗ (+132) |

| (↑) ДЗ>12 мес. (–37) | (↑) ОС (–748) | (↑) Краткоср.КЗ (+42) |

| (↓) ДЗ<12 мес. (+46) | (↑) ДФВл. (– 50) | |

| (↓) КЗ пост. (–240) | ||

| (↓) КЗ зарпл. (–286) | ||

| (↑) КЗ бюдж. (+20) | ||

| Итого: (–376) | Итого: (–843) | Итого: (+174) |

Выводы:

- снижение запасов увеличивает денежный поток предприятия (их или продают или списывают в производство);

- снижение дебиторской задолженности увеличивает денежный поток, следовательно, ее увеличение, наоборот, снижает денежный поток;

- снижение кредиторской задолженности уменьшает денежный поток в текущей деятельности, в финансовой, наоборот, увеличение кредиторской задолженности увеличивает денежный поток.

- увеличение внеоборотных активов, основных средств и финансовых денежных вложений в инвестиционной деятельности уменьшает денежный поток.

4. Итоговый расчет.

Изменение денежных средств = 925 (нераспределенная прибыль отчетного периода) –376 (итог по текущей деятельности) – 843 (итог по инвестиционной деятельности) + 174 (итог по финансовой деятельности) + 29 (добавочный капитал) = –91.

В этом примере имеет место несоответствие финансового результата (+925) и изменение денежных средств по балансу (–91). Это несоответствие вызвано следующим:

· масштабная инвестиционная программа (–843);

· погашение текущей задолженности (–526).

В этом случае нельзя говорить о снижении платежеспособности, поскольку предприятие не только обеспечивает текущие платежи, но и имеет возможность осуществлять инвестиции и привлекать заемный банковский капитал.

Дата добавления: 2014-11-13; просмотров: 325; Мы поможем в написании вашей работы!; Нарушение авторских прав |