КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

УДК 620.2 ББК 30.609 А 73 4 44 8 страница

В первом случае предъявленные к платежу финансовые векселя списывают со счета 58 в дебет счета 91 «Прочие доходы и расходы». Полученные по векселю платежи отражают по дебету счетов учета денежных средств и кредиту счета 91.

При оплате процентов по финансовому векселю сверх номинальной цены полученные суммы процентов отражают по дебету счетов учета денежных средств и кредиту счета 91 «Прочие доходы и расходы». Предъявленные затем к оплате финансовые векселя списывают со счета 58 в дебет счета 91. Финансовый результат от операции с финансовыми векселями списывают со счета 91 на счет 99 «Прибыли и убытки».

Финансовые векселя, как и другие ценные бумаги, должны быть описаны в Книге учета ценных бумаг.

14.10. Аналитический учет финансовых вложений

Аналитический учет финансовых вложений должен обеспечить информацию по единицам учета данных вложений и организациям, в которых осуществлены эти вложения. По государственным ценным бумагам и ценным бумагам других организаций в аналитическом учете в обязательном порядке формируется следующая информация: наименование эмитента и название ценной бумаги, номер, серия, номи-

нальная цена, цена покупки, расходы, связанные с приобретение общее количество, дата покупки, продаж или иного выбытия, хранения.

Построение аналитического учета финансовых вложений но также обеспечить возможность получения данных о долгосрочных и краткосрочных вложениях.

Учет финансовых вложений в рамках группы взаимосвязанных организаций, о деятельности которых составляется сводная бухгад. терская отчетность, ведется на счете 58 «Финансовые вложения» обособленно.

Все ценные бумаги, хранящиеся в организации, должны быть описаны в Книге учета ценных бумаг, которая должна иметь следующие реквизиты: наименование эмитента; номинальная цена ценной бумаги; покупная стоимость; номер, серия и др.; общее количество; дата покупки; дата продажи. Книга учета ценных бумаг должна быть сброшюрована, скреплена печатью организации и подписями руководителя и главного бухгалтера, страницы пронумерованы. Исправления в Книгу учета ценных бумаг могут вноситься лишь с разрешения руководителя и главного бухгалтера с указанием даты внесения исправлений.

В случае ведения Книги учета ценных бумаг с помощью средств вычислительной техники информация может формироваться в виде выходного документа на машиночитаемых носителях. Распечатка информации с машиночитаемых носителей осуществляется по мере необходимости или по требованию органов, осуществляющих контроль в соответствии с законодательством Российской Федерации, суда и прокуратуры, но не реже одного раза в год.

Ответственность за организацию хранения Книги учета ценных бумаг несет руководитель организации.

При хранении бланков (сертификатов) ценных бумаг в депозитарии они продолжают числиться в бухгалтерском учете у организации-владельца с указанием в аналитическом учете реквизитов депозитария, которому они переданы на хранение. Начисление расходов по оплате услуг депозитариев отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту счетов учета расчетов, а при перечислении депозитарию указанных сумм - по дебету счетов учета расчетов и кредиту счетов учета денежных средств.

14.11. Инвентаризация финансовых вложений

При инвентаризации финансовых вложений проверяют фактические затраты в ценные бумаги и уставные капиталы других организаций, а также предоставленные другим организациям займы.

При проверке фактического наличия ценных бумаг устанавливается:

· правильность оформления ценных бумаг;

· реальность стоимости учтенных на балансе ценных бумаг;

· сохранность ценных бумаг (путем сопоставления фактического наличия с данными бухгалтерского учета);

· своевременность и полнота отражения в бухгалтерском учете полученных доходов по ценным бумагам.

При хранении ценных бумаг в организации их инвентаризация проводится одновременно с инвентаризацией денежных средств в кассе.

Инвентаризация ценных бумаг проводится по отдельным эмитентам с указанием в акте названия, серии, номера, номинальной и фактической стоимости, сроков гашения и общей суммы. Реквизиты каждой ценной бумаги сопоставляются с данными описей (реестров, книг), хранящихся в бухгалтерии организации.

Инвентаризация ценных бумаг, сданных на хранение в специальные организации (банк-депозитарий, т.е. специализированное хранилище ценных бумаг, и др.), заключается в сверке остатков сумм, числящихся на соответствующих счетах бухгалтерского учета организации, с данными выписок этих специальных организаций.

Финансовые вложения в уставные капиталы других организаций, а также займы, предоставленные другим организациям, при инвентаризации должны быть подтверждены документами.

Выявленные при инвентаризации неучтенные ценные бумаги приходуются по дебету счета 58 «Финансовые вложения» с кредита счета 91 «Прочие доходы и расходы».

Недостачи и потери от порчи ценных бумаг списывают со счета 58 в дебет счета 94 «Недостачи и потери от порчи ценностей». Некомпенсируемые потери ценных бумаг, связанные со стихийными бедствиями, пожарами и т.п., списывают с кредита счета 58 в дебет счета 99 «Прибыли и убытки».

14.12. Раскрытие информации о финансовых вложениях в бухгалтерской отчетности

Сведения о долгосрочных и краткосрочных финансовых вложениях на начало и конец отчетного года по основным их видам (паи и акции других организаций, облигации и другие долговые обязательства, предоставленные займы, прочие финансовые вложения) приведены в разделе 5 «Финансовые вложения» Приложения к бухгалтерскому балансу (ф. № 5).

Кроме того, в отчете о движении денежных средств (ф. № 4) содержатся данные о поступлении денежных средств по дивидендам

11- 8455 Кондраков 321

и процентам по финансовым вложениям и расходе денежных средств

на финансовые вложения и на выплату дивидендов и процентов по

ценным бумагам.

Информация о процентах к получению и уплате и доходах от уч стия в организациях содержится в разделе II «Операционные доходы и расходы» Отчета о прибылях и убытках (ф. № 2).

В соответствии с ПБУ 19/02 в бухгалтерской отчетности финал-совые вложения отражаются с разделением на краткосрочные и долгосрочные.

Кроме того, в бухгалтерской отчетности подлежит раскрытию следующая информация:

• о способах оценки финансовых вложений при их выбытии по группам (видам) и о последствиях изменения способов оценки;

• о стоимости финансовых вложений, по которым можно опреде-лить текущую рыночную стоимость, и о финансовых вложениях, по которым текущая рыночная стоимость не определяется;

• о разнице между текущей рыночной стоимостью на отчетную дату и предыдущей оценкой соответствующих финансовых вложений;

• по долговым ценным бумагам — о разнице между их стоимостью в течение их срока обращения;

• о стоимости и видах ценных бумаг и иных финансовых вложениях, обремененных залогом и переданных другим организациям и лицам;

• по долговым ценным бумагам и предоставленным займам — данные об их оценке по дисконтированной стоимости, величине данной стоимости, способах дисконтирования;

• о резерве под обесценение финансовых вложений с указанием вида финансовых вложений, величины резерва, созданного в отчетном году и признанного операционным доходом отчетного периода, сумм, использованных в отчетном году.

14.13. Задание: записать корреспонденции счетов по операциям финансовых вложений

| № п/п | Операции | Корреспондирующие счета | |

| Дебет | Кредит | ||

| Переданы в счет вклада в уставный капитал | |||

| другой организации основные средства | |||

| в. договорной оценке: | |||

| на согласованную стоимость | |||

| на остаточную стоимость | |||

| на разницу между согласованной | |||

| стоимостью и остаточной | |||

| (первая выше) |

| Операции |

| Дебет Кредит |

Корреспондирующие счета

| 2)Списана амортизация по переданным основным средствам 3)Начислено за доставку основных средств, переданных в счет вклада в уставный капитал 4)Списан финансовый результат от передачи основных средств в счет вклада в уставный капитал другой организации: прибыль убыток 5)Начислен и получен доход от долевого участия в другой организации (по переданным основным средствам) 6)Приобретены государственные облигации по цене выше номинальной стоимости 7)Начислен доход на облигации по окончании года 8)Списана часть разницы между стоимостью приобретения облигаций и номинальной стоимостью 9)Приобретены облигации по цене ниже номинальной 10)Начислен годовой доход по облигациям 11)Доначислена годовая часть разницы между покупной и номинальной ценами 12)Приобретены акции в иностранной валюте 13)Начислены дивиденды по акциям в иностранной валюте 14)Поступили дивиденды по акциям в иностранной валюте 15)Отражена курсовая разница, возникшая вследствие разности рублевой оценки дивидендов на момент начисления и поступления 16)Реализованы акции по продажной цене 17)Списана балансовая стоимость 18)Отражены расходы по продаже акций 19)Списан финансовый результат от продажи акций: прибыль убыток 20)Предоставлены займы другим организациям 21)Начислены проценты по предоставленным займам 22)Возвращены ранее выданные займы 23)Предоставлены займы в натуральной форме 24)Отражен возврат займов в натуральной форме |

Проверка выполнения задания

| Стороны счета | Номера операций | ||||||

| 7 | |||||||

| Дебет | 91,99 | 76,51 | 58,76 | ||||

| Кредит | 01,91 | 99,91 | 91,76 | 76,51 | |||

| Стороны счета | Номера операций | ||||||

| 9 | |||||||

| Дебет | 58,76 | ||||||

| Кредит | 76,51 | ||||||

| Стороны счета | Номера операций | ||||||

| Дебет | 91,99 | ||||||

| Кредит | 51,76 | 99,91 | |||||

| Стороны счета | Номера операций | ||||||

| Дебет | 50,51, 52 | 07, 10, 41 и др. | |||||

| Кредит | 50,51, 52 | 07, 10, 41 и др. |

14.14. Вопросы и задания

1. Что такое финансовые вложения?

2. Каковы условия принятия активов в качестве финансовых вложений?

3. В какой оценке принимают к учету финансовые вложения?

4. По каким видам финансовых вложений определяют текущую рыночную стоимость?

5. По каким видам финансовых вложений текущая рыночная стоимость не определяется?

6. Каким образом оценивают финансовые вложения при их выбытии?

7. На каких счетах учитывают доходы и расходы по финансовым вложениям?

8. Что понимают под обесценением финансовых вложений?

9. Каковы особенности учета вкладов в уставные капиталы других организаций?

10. Каков порядок определения текущей рыночной стоимости по акциям?

11. Назовите основные особенности учета финансовых вложений в займы.

12. Какими бухгалтерскими записями оформляют операции по вкладам и получению доходов участники договора о простом товариществе?

13. Каким образом учитывает участник, ведущий общие дела по договору простого товарищества, имущественные взносы участников?

14. Изложите порядок аналитического учета финансовых вложений.

15. Какая информация по финансовым вложениям подлежит раскрытию в бухгалтерской отчетности?

Глава 15 Учет расчетов

15.1. Безналичные формы расчетов

Денежные расчеты осуществляются организацией либо наличными деньгами, либо в виде безналичных платежей.

Безналичные расчеты осуществляют посредством безналичных перечислений по расчетным, текущим и валютным счетам клиентов в банках, системы корреспондентских счетов между различными банками, клиринговых зачетов взаимных требований через расчетные палаты, а также с помощью векселей и чеков, заменяющих наличные деньги. Безналичные расчеты осуществляются в основном через банковские, кредитные и расчетные операции. Их применение позволяет существенно снизить расходы на денежное обращение, сокращает потребность в наличных денежных средствах, обеспечивает их более надежную сохранность.

Безналичные расчеты осуществляют по товарным и нетоварным операциям. К товарным операциям относят куплю-продажу сырья, материалов, готовой продукции и т.п. Их учитывают на счетах 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 45 «Товары отгруженные» и др.

К нетоварным операциям относят расчеты с коммунальными учреждениями, научно-исследовательскими организациями, учебными заведениями и т.п. Их учитывают на счете 76 «Расчеты с разными дебиторами и кредиторами».

В зависимости от местонахождения поставщика и покупателя безналичные расчеты разделяют на иногородние и одногородние (местные).

Иногородними называют расчеты между организациями, обслуживаемыми учреждениями банка, находящимися в разных населенных пунктах, а одногородними - расчеты между организациями, обслуживаемыми одним или несколькими учреждениями банка, находящимися в одном населенном пункте.

Формы безналичных расчетов определены ст. 862 ГК РФ и Положением ЦБ РФ (37):

• расчеты платежными поручениями;

• расчеты по инкассо;

• расчеты по аккредитиву;

• расчеты чеками.

Формы безналичных расчетов избираются организациями само-оятельно и предусматриваются в договорах, заключаемых органи-пиями с банками. В рамках безналичных расчетов в качестве участников расчетов рассматриваются плательщики и получатели средств (взыскатели), а также обслуживающие их банки и банки-корреспонденты.

Все операции по банковским счетам осуществляются только на основании расчетных документов. Расчетный документ - это оформленное на бумажном носителе или в электронном виде распоряжение:

· плательщика - о списании денежных средств со своего счета

и перечислении их на счет получателя;

· получателя - о списании денежных средств со счета плательщика и перечислении на счет, указанный покупателем.

В Положении ЦБ РФ изложены требования к оформлению расчетных документов на бумажных носителях информации: расчетные документы (кроме чеков) заполняются только на пишущей машинке или ЭВМ шрифтом черного цвета; заполнение чеков производится автоматической ручкой, чернилами черного или синего цвета или на пишущей машинке шрифтом черного цвета; не допускаются исправления, подчистки, помарки, а также использование корректирующих жидкостей; расчетные документы должны содержать обязательные реквизиты, установленные Положением, и др.

Расчетные документы должны быть представлены в банк в течение 10 календарных дней, не считая дня выписки расчетного документа. В банк представляется столько экземпляров расчетных документов, сколько необходимо для всех участников расчетов. Копии расчетных документов могут быть изготовлены с применением копировальной бумаги, множительной техники или ЭВМ.

Первый экземпляр расчетного документа (кроме чека) подписывают два уполномоченных лица (или одно лицо, если в организации отсутствует лицо с правом второй подписи). Кроме того, на документе ставится оттиск печати.

Порядок оформления, приема, обработки электронных расчетных Документов и осуществления расчетов с их использованием регулируется не Положением, а другими нормативными актами ЦБ РФ, а также договорами банков с клиентами.

Расчеты платежными поручениями. Платежным поручением является распоряжение владельца счета (плательщика) обслуживающему его банку перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке.

Расчеты платежными поручениями являются наиболее распространенной формой расчетов.

Платежными поручениями могут производиться перечисления денежных средств:

· за поставленные товары, выполненные работы, оказанные услуги;

· в бюджеты всех уровней и во внебюджетные фонды;

· в целях возврата размещения кредитов и займов, депозитов и уплаты процента по ним;

· по распоряжению физических лиц или в пользу физических лиц;

· в других целях, предусмотренных законодательством или договором.

В соответствии с условиями основного договора платежные поручения могут использоваться для предварительной оплаты товаров работ, услуг или для осуществления периодических платежей. Платежные поручения принимаются банком независимо от наличия денежных средств на счет плательщика. При отсутствии или недоста-точности денежных средств на счете плательщика платежные поручения оплачиваются по мере поступления средств в очередности установленной законодательством.

Расчеты по инкассо - это банковская операция, посредством которой банк по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа.

Расчеты по инкассо производятся на основании платежных требований и инкассовых поручений.

Платежные требования применяются при расчетах за товары (работы, услуги), а также в иных случаях, предусмотренных договором плательщика с его контрагентом.

Платежное требование является расчетным документом, содержащим требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк.

Расчеты посредством платежных требований могут осуществляться с предварительным акцептом и без акцепта плательщика. Срок для акцепта платежных требований определяется сторонами по основному договору (но не менее пяти рабочих дней). При отсутствии в договоре такого срока сроком для акцепта считаются пять рабочих дней.

Плательщик вправе отказаться полностью или частично от акцепта платежного требования по основаниям, предусмотренным в договоре.

Плательщик имеет право отказаться от акцепта счета в полной сумме в случае отгрузки поставщиком продукции незаказанной, недоброкачественной, нестандартной, некомплектной, досрочной поставки товаров или досрочного оказания услуг, предъявления поставщиком бестоварного требования, отсутствия утвержденных или согласованных в установленном порядке цен на товары и услуги и др. Частичный отказ от акцепта может быть при нарушении поставшиком цен, скидок, допущении арифметических ошибок в требовании

или товарно-транспортном документе, поступлении части незаказанной недоброкачественной, нестандартной продукции и др.

Отказ плательщика от оплаты платежного требования оформляется заявлением об отказе от акцепта установленной формы, которое оставляется в трех экземплярах. Первый и второй экземпляры заяв-еняя оформляются подписями соответствующих должностных лиц оттиском печати плательщика.

При полном отказе от акцепта платежное требование в тот же день возвращается банку-эмитенту вместе со вторым экземпляром заявления об отказе от акцепта для возврата получателю средств.

Первый экземпляр заявления вместе с копией платежного требования остается в банке плательщика, а третий экземпляр заявления возвращается плательщику.

При частичном отказе от акцепта платежное требование оплачивается в сумме, акцептованной плательщиком. Первый экземпляр заявления об отказе от акцепта вместе с первым экземпляром платежного требования остаются в банке плательщика, второй экземпляр заявления направляется в банк эмитента, а третий экземпляр возвращается плательщику.

Ответственность за необоснованный отказ от оплаты платежных требований несет плательщик.

При неполучении в установленный срок заявления с отказом от акцепта платежных требований банк плательщика возвращает платежное требование в банк получателя с записью на обратной стороне «Не получено согласие на акцепт».

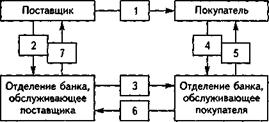

Схема документооборота при расчете платежными требованиями с использованием предварительного акцепта приведена на рис. 15.1.

Достоинством акцептной формы расчетов платежными требованиями является то, что она позволяет плательщику контролировать соблюдение поставщиком условий, предусмотренных договорами. Ее недостаток заключается в сравнительно медленном поступлении средств на счет поставщика (пять дней на акцепт и двойной срок почтового пробега).

Расчеты платежными требованиями, оплачиваемыми в безакцептном порядке, производятся, как правило, на основании соответствующих законов. В этом случае получатель должен указать в платежном требовании номер, дату принятия и название соответствующего закона. Как правило, со счетов плательщика без акцепта оплачивают требования за газ, воду, электрическую и тепловую энергию, канализацию, пользование телефоном, почтово-телеграфные и некоторые Другие услуги.

Расчеты инкассовыми поручениями. Инкассовое поручение является расчетным документом, на основании которого производится

Рис. 15.1. Документооборот при расчете платежными требованиями:

1 - отправка документов, подтверждающих отгрузку товара;

2 - сдача платежного требования в четырех или трех экземпля-

pax на инкассо; 3 - отправка платежного требования в двух

экземплярах учреждению банка плательщика; 4 - извещение

покупателя о поступлении платежного требования-поручения;

5 - отправка покупателю оплаченного платежного требования-

поручения; 6 - извещение об оплате покупателем счета;

7 - перечисление платежа за счет поставщика и извещение об

этом поставщика

списание денежных средств со счетов плательщика в бесспорном порядке.

Инкассовые поручения применяются:

• если бесспорный порядок взыскания установлен соответствующими законами;

• для взыскания по исполнительным документам;

• в случаях, предусмотренных сторонами по основному договору.

Инкассовое поручение составляется по установленной Положением ЦБ РФ (37) форме. В поручении должна быть сделана ссылка на соответствующий закон, исполнительный документ или договор. К поручению должен быть приложен подлинник исполнительного документа или его дубликат.

При отсутствии и недостаточности денежных средств на счете плательщика инкассовое поручение исполняется по мере поступления денежных средств в очередности, установленной законодательством.

Банки приостанавливают списание денежных средств в бесспорном порядке в следующих случаях:

• по решению органа, осуществляющего контрольные функции в соответствии с законодательством, о приостановлении взыскивания;

• при наличии судебного акта о приостановлении взыскания;

• по иным основаниям, предусмотренным законодательством.

При расчетах платежными поручениями и расчетах по инкассо расчеты у поставщиков отражают как продажу продукции, т.е. с применением счетов 45 «Товары отгруженные», 90 «Продажи», 62 «Расчеты с покупателями и заказчиками» и др. Покупатель использует сче-

та 60 «Расчеты с поставщиками и подрядчиками», 51 «Расчетные счета» и др.

Аккредитивная форма расчетов применяется в двух случаях:

когда она установлена договором и когда поставщик переводит покупателя на эту форму расчетов в соответствии с положениями о поставках продукции производственно-технического назначения и товаров народного потребления.

Особенность аккредитивной формы расчетов состоит в том, что оплату платежных документов производят по месту нахождения поставщика сразу после отгрузки им продукции.

Аккредитив - это условное денежное обязательство, принимаемое банком-эмитентом по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку произвести такие платежи.

Банки могут открывать следующие виды аккредитивов:

• покрытые (депонированные) и непокрытые (гарантированные);

• отзывные и безотзывные (могут быть подтвержденными).

При открытии покрытого аккредитива банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива в распоряжение исполняющего банка на весь срок действия аккредитива.

При открытии непокрытого аккредитива банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета в пределах суммы аккредитива в порядке, определенном соглашением между банками.

Отзывным является аккредитив, который может быть изменен или отменен банком-эмитентом на основании письменного распоряжения плательщика без предварительного согласования с получателем средств. Безотзывный аккредитив может быть отменен только с согласия получателя средств.

Порядок расчетов по аккредитиву устанавливается в основном договоре, в котором отражаются основные условия (наименование банков, получатель средств, сумма аккредитива, его вид, сроки действия, способ извещения получателя средств об открытии аккредитива, полный перечень и точная характеристика документов, представляемых получателем средств, и др.).

Аккредитив предназначен для расчетов с одним получателем средств. Условиями аккредитива может быть предусмотрен акцепт Уполномоченного плательщиком лица. Форма аккредитива установлена Положением ЦБ РФ.

Выплаты по аккредитиву производят в течение срока его действия в банке поставщика в полной сумме аккредитива или по частям про-

тив представленных поставщиком реестров счетов и транспорт^, или приемо-сдаточных документов, удостоверяющих отгрузку товапа Реестры счетов должны сдаваться поставщиком в обслуживающее ег0 учреждение банка, как правило, на следующий день после отгрузки(отпуска) товара.

Схема документооборота при покрытом аккредитиве представлена на рис. 15.2.

Аккредитив учитывают на счете 55 «Специальные счета в банках», субсчет 1 «Аккредитивы».

| Поставщик | Покупатель | ||||||||||

Дата добавления: 2014-11-13; просмотров: 204; Мы поможем в написании вашей работы!; Нарушение авторских прав |