КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Источники получения прибыли

В условиях рыночных отношений предприятие должно стремиться к такой величине прибыли, которая позволила бы ему не долько удерживать свои позиции на конкурентном рынке, но и обеспечивать динамичное развитие его производства. Это предполагает определение источников формирования прибыли и нахождение методов ее лучшего использования.

Имеются три основных источника получения прибыли.

Первый источник образуется за счет монопольного положения предприятия по выпуску продукции или уникальности продукта. Но для того, чтобы держать этот источник получения прибыли на высоком уровне, необходимо постоянно обновлять продукцию.

Здесь следует учитывать антимонопольную политику государства и растущую конкуренцию других предприятий.

Второй источник непосредственно связан с производственной и предпринимательской деятельностью предприятия. Эффективность его использования зависит от знания конъюнктуры рынка и проведения соответствующего маркетинга. Величина прибыли в данном случае зависит, во-первых - от правильности выбора производственной направленности предприятия по выпуску продукции; во-вторых - от создания конкурентоспособных условий продажи своей продукции и оказания услуг (цена, сроки поставки, послепродажное обслуживание и т.д.); в-третьих - от объемов производства продукции и затрат на ее производство и реализацию.

Третий источник определяется инновационной деятельностью предприятия, которая предполагает постоянное обновление выпускаемой продукции, обеспечивая ее конкурентоспособность, рост объемов реализации и увеличение массы прибыли.

5. Финансы предприятия. Собственный и заемный капитал. Финансовый механизм предприятия.

Финансы - это денежные отношения, возникающие в процессе распределения и перераспределения стоимости валового общественного продукта и части национального богатства в связи с формированием денежных доходов и накоплений у субъектов хозяйствования и государства, и использование их на развитие материальной и нематериальной сферы, решение социальных проблем и других потребностей государства и субъектов хозяйствования, населения.

Сущность финансов проявляется с помощью двух функций: распределительной и контрольной.

Через распределительную функцию реализуется общественное назначение финансов - обеспечение каждого хозяйствующего субъекта необходимыми ему финансовыми ресурсам

С помощью контрольной функции отслеживаются:

. пропорции в распределении денежных средств; . своевременность поступления финансовых ресурсов в

распоряжение субъектов хозяйствования; . экономичность и эффективность использования финансовых ресурсов.

В основе организации финансов предприятий лежат следующие принципы: -

самостоятельность в области финансово-хозяйственной деятельности; -

самофинансирование; -

заинтересованность в результатах деятельности; -

ответственность за результаты деятельности; -

образование финансовых резервов; -

разделение средств на собственные и заёмные; -

первоочерёдность выполнения обязательств перед бюджетом и государственными внебюджетными фондами; -

финансовый контроль за деятельностью предприятия.

Финансовые отношения функционируют в финансовой системе

на всех существующих уровнях. Например: •

предприятие - государство: уплата налогов, сборов, пошлин, образование бюджетных и внебюджетных фондов, получение кредитов, субсидий, дотаций; •

предприятие - предприятие: формирование уставных фондов, оплата стоимости продукции, страхование, формирование страховых фондов, получение банковских ссуд, погашение ссуд и уплата процентов, прямые и портфельные инвестиции; •

предприятие - население: выплата заработной платы, доходов работникам предприятия, получение средств при реализации продукции; •

предприятие - вышестоящая управленческая структура («вертикальные» взаимосвязи в интегрированных нефтегазовых компаниях): перераспределение финансовых ресурсов внутри ВИНК и других объединений предприятий.

Перечисленные виды финансовых отношений составляют содержание финансов предприятий

Состав финансовых ресурсов (финансового капитала) предприятия представлен на рис. 9.2.

Собственный капитал предприятия состоит из взносов учредителей (уставный или складочный капитал) и накопленных предприятием финансовых резервов.

Формирование уставного капитала может сопровождаться получением дополнительного капитала, состоящего из эмиссионного дохода, полученного при продаже акций по курсовой стоимости, превышающей номинальную, и резервом от переоценки долгосрочных материальных активов.

Накапливаемый собственный капитал формируется за счет трех источников. Основной - прибыль от производственной и финансовой деятельности, накапливаемая в виде резервного капитала, нераспределенной прибыли предшествующего и отчетного периодов и фондов накопления. Второй источник - амортизационные отчисления. Третий источник - увеличение стоимости основного капитала при переоценке основных фондов, что формирует величину добавочного капитала.

Резервный фонд (резервный капитал) создается из прибыли для покрытия убытков предприятия, а также для погашения облигаций и выкупа собственных акций, если отсутствуют иные средства для этих целей.

Заемный капитал предприятия образуется за счет кредитов государственных и региональных органов, долгосрочных кредитов банков и других инвестиционных организаций, а также облигационных займов.

Основными видами заемных средств краткосрочного назначения являются краткосрочные кредиты банков и других кредитных организаций и коммерческие кредиты, оформленные в виде простых векселей.

Основным источником финансовых ресурсов на действующих предприятиях выступает стоимость реализованной продукции (оказанных услуг), различные части которой в процессе распределения выручки принимают форму денежных доходов и накоплений.

Финансовые ресурсы формируются главным образом за счет прибыли (от основной и других видов деятельности) и амортизационных отчислений.

Финансовые ресурсы предприятия расходуются на следующие цели:

1) платежи финансово-банковским организациям по выполнению финансовых обязательств по уплате налогов, банков- ских процентов за пользование кредитами, погашение ссуд, страховые платежи; 2)

инвестирование собственных средств в капитальные затраты, связанные с расширением производства, техническим перевооружением, переходом на новые прогрессивные технологии; 3)

инвестирование финансовых ресурсов в ценные бумаги, приобретаемые на финансовом рынке, акции и облигации других эмитентов, государственные займы и ценные бумаги; 4)

выплата дивидендов по акциям и процентов по облигациям; 5)

направление финансовых ресурсов на образование денежных фондов поощрительного и социального характера; 6)

использование финансовых ресурсов на благотворительные цели, спонсирование различных мероприятий.

Важнейшая сторона финансовой деятельности предприятий - формирование и использование различных денежных фондов.

ПЕРВАЯ ГРУППА денежных фондов предприятия - фонды собственных средств. Они играют решающую роль в его деятельности, т.к. требования по их объему и организации достаточно однозначны.

1.Уставный капитал основной источник собственных средств предприятия. Сумма уставного капитала акционерного общества отражает сумму выпущенных им акций

2. Добавочный капитал, который включает

результаты переоценки основных фондов, т.е. их дооценку;

эмиссионный доход акционерного общества (доход от продажи акций сверх их номинальной стоимости за вычетом расходов на их продажи);

безвозмездно полученные денежные и материальные ценности на производственные цели;

ассигнования из бюджета на финансирование капитальных вложений;

поступления на пополнение оборотных средств.

3. Резервный капитал образуется за счет отчислений от прибыли в размере, определенном уставом.

4. Инвестиционный фонд, являясь источником увеличения уставного капитала, увеличивает имущество предприятия.

Инвестиционный фонд предназначен для развития производства. В нем концентрируются:

, • амортизационный фонд, предназначенный для простого воспроизводства основных фондов; •

фонд накопления, образуемый за счет отчислений от прибыли и предназначенный для развития производства; •

заемные и привлеченные источники.

5.Валютный фонд формируется на предприятиях, получающих валютную выручку от экспортных операций и покупающих валюту для импортных операций.

ВТОРАЯ ГРУППА денежных фондов предприятия - фонды заемных средств.

ТРЕТЬЯ ГРУППА денежных фондов - фонды привлеченных средств - носят двойственный характер: с одной стороны, эти средства находятся в обороте предприятия; с другой - они принадлежат его работникам (дивиденды и фонд потребления).

Фонд потребления - денежный фонд, образуемый за счет чистой прибыли и используемый на удовлетворение материальных и социальных потребностей работников предприятия. При формировании этого фонда предприятие должно учитывать одну очень важную закономерность: темпы роста балансовой прибыли должны быть выше темпов фонда потребления, включая заработную плату.

Оперативные денежные фонды предприятия, образующие ЧЕТВЕРТУЮ ГРУППУ денежных фондов, создаются им периодически. Это фонд для выплаты заработной платы и фонд для платежей в бюджет различных налогов.

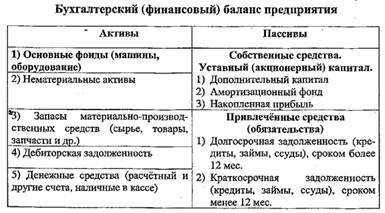

Бухгалтерский баланс - это денежное выражение средств предприятия по состоянию на определенный момент времени. В нем отражаются на первое число конкретного периода в стоимостном выражении состав и размещение средств предприятия (актив баланса) и источники их образования (пассив баланса). По своему строению бухгалтерский баланс представляет собой двустороннюю таблицу, левая сторона которой актив, правая - пассив. Сумма статей активов равна сумме статей пассивов, т.к. в балансе представлены одни и те же средства, но рассматриваемые с различных точек зрения. Активы - это чем являются средства предприятия, пассивы - кто вложил средства в предприятие. Баланс предприятия позволяет судить о структуре ресурсов предприятия и их использовании.(cм. таблицу)

Платежеспособность предприятия - это способность расплачиваться по своим обязательствам. Предприятия могут расплачиваться денежными средствами, вырученными от продажи имущества и запасов.

Финансовый механизм - это система финансовых рычагов воздействия на организацию, планирование и стимулирование использования финансовых ресурсов, включающая в себя финансовые методы, финансовые рычаги, правовые, нормативное и информационное обеспечение (табл. 9.5).

Финансовые методы - это способы воздействия финансовых отношений на хозяйственный процесс по двум направлениям: по линии управления движением финансовых ресурсов и по линии рыночных отношений, связанных с соизмерением затрат и результатов, с материальным стимулированием и ответственностью за эффективное использование денежных средств.

Действие финансовых методов проявляется в образовании и использовании денежных фондов.

Финансовые рычаги - приемы действия финансовых методов.

Правовое обеспечение включает в себя законодательные акты, постановления, приказы и другие правовые документы.

Нормативное обеспечение - инструкции, нормы и нормативы, тарифные ставки, методические указания и разъяснения и др.

Информационное обеспечение - это различного вида экономическая, коммерческая, финансовая и другая информация. К финансовой информации относятся сведения о финансовой устойчивости и платежеспособности партнеров и конкурентов, о ценах, курсах, дивидендах, процентах на товарном, фондовом, валютном рынках, о положении дел на биржевом и внебиржевом рынках, о финансовой и коммерческой деятельности хозяйствующих субъектов.

Финансовый механизм

Одно из направлений управления финансами предприятия - это эффективное управление потоками денежных средств.

Существуют такие понятия, как «движение денежных средств» и «поток денежных средств».

Под движением денежных средств понимаются все валовые денежные поступления и платежи предприятия. Поток денежных средств связан с конкретным периодом времени и представляет собой разницу между всеми поступившими и выплаченными предприятиями денежными средствами за этот период.

денежные потоки связаны с притоками и оттоками денежных средств.

В результате анализа денежных потоков предприятие должно получить ответ на главные вопросы: откуда поступают денежные средства? Какова роль каждого источника? На какие цели они используются? Выводы следует делать как в целом по предприятию, так и по каждому виду его деятельности: основной, инвестиционной и финансовой, а отсюда - об источниках и об обеспеченности каждого вида деятельности необходимыми денежными средствами. В результате принимаются решения по поводу превышения поступления денежных средств над платежами, источников оплаты текущих обязательств и инвестиционной деятельности, достаточности получаемой прибыли и т.д.

Дата добавления: 2015-01-01; просмотров: 386; Мы поможем в написании вашей работы!; Нарушение авторских прав |