КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Капитал и процент

В самом общем и абстрактном виде капитал можно определить как ценность, приносящую поток дохода. Это означает, что какой угодно элемент богатства, приносящий его владельцу регулярный доход на протяжении длительного времени, можно рассматривать в качестве капитала.

Данное определение отражает экономическую строну капитала. С натурально вещественной точки зрения в экономической науке принято различать: физический капитал, включающий в себя машины, здания, сооружения, средства передвижения, инструменты, запасы сырья и полуфабрикатов; человеческий капитал, состоящий из зданий и навыков; денежный капитал, представляющий сумму денег, когда он выполнен еще в не инвестированных финансах; фиктивный капитал, представленный ценными бумагами (акциями, облигациями). Взгляды на капитал разнообразны, как разнообразна его структура. Но в целом, физический капитал можно было определить как инвестиционные ресурсы, используемые в производстве товаров и услуг.

Физический капитал, функционирующий в процессе производства несколько лет и обслуживающий несколько производственных циклов, носит название основного капитала. Капитал, который расходуется полностью за один производственный цикл и воплощается в производимой продукции, называется оборотным капиталом. Это - сырье, материалы, энергия, труд и др. Оборотный капитал потребляется в течение одного цикла производства, и его стоимость включается в издержки производства целиком в отличие от основного капитала, стоимость которого учитывается в издержках по частям.

Основной каптал служит в течение нескольких лет и подлежит замене по мере его физического и морального износа. Степень физического износа прямо пропорциональна продолжительности использования основного капитала. Моральный износ означает обесценение основного капитала, вызванное удешевлением его удельной мощности или началом выпуска машин и оборудования принципиального нового качества, что делает использование старого основного капитала технически и экономически невыгодным.

Финансирование инвестиций на воспроизводство изношенных основных фондов осуществляется за счет амортизационных отчислений. Амортизационные отчисления - это часть стоимости основного капитала, который ежегодно входит в стоимость произведенной продукции. Величина годового амортизационного фонда зависит от двух факторов:

n стоимости основного капитала

n нормы амортизации

Норма амортизации определяется как отношение годовой суммы амортизационных отчислений к стоимости основного капитала, выраженное в процентах. Например, если станок стоит 10 млн руб. и служит 10 лет, то при равномерном списании его стоимости ежегодные амортизационные отчисления будут равны 1 млн. руб., а норма амортизации 10%. Государство в законодательном порядке может увеличивать норму амортизации.

Для создания и увеличения капитала необходимы вложения денежных средств - инвестиций. Инвестирование - это процесс создания или пополнения запаса капитала. Обычно под процессом инвестирования понимают приток нового капитала в данном году. Различают валовые и чистые инвестиции. Валовые инвестиции - это общее увеличение запаса капитала. Валовые инвестиции соотносятся с процессом возмещения. Возмещение - это процесс замены изношенного основного капитала. Чистые инвестиции - это валовые инвестиции за вычетом средств, идущих на возмещение.

Валовые инвестиции - Возмещение = Чистые инвестиции

Если валовые инвестиции больше возмещения, то чистые инвестиции положительны. Наблюдается расширенное воспроизводство. Если валовые инвестиции меньше возмещения, то чистые инвестиции отрицательны: “продается” имеющийся капитал. И, наконец. Если валовые инвестиции равны возмещению, то запас капитала остается на прежнем уровне в тех же самых масштабах (простое воспроизводство).

Производство усложняется и оснащается современным оборудованием для того, чтобы получить большее количество продукции и больший доход после ее реализации, таким образом, затраты на средства производства в настоящем времени трансформируются в выпуск продукции в некотором обозримом будущем.

Капитал обладает чистой производительностью, которая выражается в избытке выпускаемой продукции над затратами, направленными на замену использованных в процессе производства производственных фондов. Чистая производительность капитала - это выраженный в процентах доход на инвестированный капитал. Чистая производительность капитала имеет тенденцию к понижению. По мере роста инвестиционных средств снижается придельный продукт капитала (прирост дохода отнесенный к приросту капитала). Итак, капитал пользуется спросом, потому что и до тех пор. пока он производителен. Субъектами спроса на капитал выступают предприниматели. На рынке предприниматели предъявляют спрос на инвестиционные средства, необходимые для покупки капитала в его физической форме (средств производства). Это содержание спроса на капитал как фактор производства. Но внешнее спрос на капитал представляет как спрос на определенную сумму денег. Это форма проявления данного спроса. Следовательно, спрос на капитал в его денежной форме и спрос на деньги, предъявляемый, например, домашними хозяйствами, не связанными с предпринимательской деятельностью, - это разные явления. Графически спрос на капитал можно представить в виде:

Рис. 8.1. Спрос на капитал

Кривая спроса на капитал имеет отрицательный наклон, что связанно с законом убывающей доходности капитала. Научно-технический прогресс, который проявляется в новых технологиях, рождении новых товаров, в новых источниках сырья, содействует изменению спроса на капитал. Кривая спроса на капитал сдвигается вправо. Сдвиг кривой спроса на капитал под влиянием НТП приводит к тому, что расширение инвестиционного спроса приводит не к снижению, а к повышению чистой производительности капитала. Но в каждый данный момент времени чистая производительность капитала может быть выражена как отношение увеличения будущего выпуска продукции к его сокращению в настоящий момент. В экономической практике удобнее выражать отношение предельного продукта капитала к вложенному капиталу в процентах. Это и есть уровень дохода на капитал. И если мы говорим, что уровень дохода на капитал при каком-либо его использовании составляет 10%, то это означает, что увеличение капитала на 1000 руб. увеличивается будущий доход на 100 рублей в год.

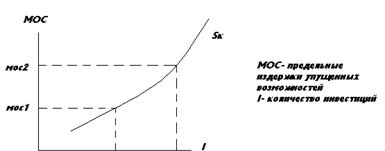

Субъектами предложения капитала выступают домашние хозяйства, предлагая на рынке инвестиционные средства, т.е. денежные суммы, которые бизнес использует для приобретения производственных фондов, или денежный капитал. Тем самым они оказываются от самостоятельного его альтернативного применения. Чем большая сумма капитала предлагается в ссуду, тем больше его предельная альтернативная стоимость, или предельные издержки упущенных возможностей. И если закон убывающей доходности снижает объем придельного физического продукта, отнесенного к вложенному капиталу, то принцип убывающей предельной полезности действует в противоположном направлении и повышает предельную альтернативную стоимость приобретения капитала. Поэтому графически предложение капитала можно представить в виде кривой, имеющей положительный наклон:

Рис. 8.2. Предложение капитала

Увеличивая объем капитала, необходимо сократить текущее производство товаров. Это повышает предельную полезность товаров, произведенных в настоящее время. Но в будущем количество производимых товаров с помощью новых инвестиций должно возрасти, а значит, сократится их предельная полезность. То есть, предельная альтернативная стоимость капитала как отношение предельной полезности товаров не производственных сегодня, к предельной полезности товаров, которые будут произведены в будущем, возрастает по мере увеличения капитала. Кривая предложения капитала свидетельствует о том, что субъекты предложения капитала отказываются от его текущего потребления и представляют другим субъектам возможность сегодняшнего, текущего его использования. Но в силу того, что экономическое поведение рыночных субъектов определяется временным предпочтением, согласно которому сегодняшние блага люди оценивают выше будущих благ, субъекты, которые получают возможность использовать сегодня капитал, должны заплатить за это владельцу капитала, определенную цену.

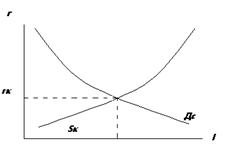

Таким образом, уровень дохода на капитал определяет самую высокую цену, которую предприниматель мог бы заплатить за капитальный товар, а временные предпочтения, субъектов, предлагающих инвестиционные средства, выраженные в процентах к сумме предлагаемого капитала, определяют цену предложения капитала. Если совместить на графике кривую предложения капитала, то можно определить равновесие на рынке капитала и установить равновесную цену.

Рис. 8.3. Спрос и предложение на рынке капитала

В точке пересечения кривых спроса и предложения предельный прирост объема продукции, которая будет произведена в будущем, равен временным предпочтениям хозяйствующих субъектов, т.е. в точке пересечения кривых происходит совпадение предельной доходности капитала и предельных издержек упущенных возможностей. Спрос на ссудный капитал при этом совпадает с его предложением, а уровень процента предстает как равновесная цена на рынке капиталов. Для собственника капитала процент - это факторный доход. Для субъекта спроса на капитал, процент выступает как издержки, которые несет заемщик капитала.

Ставкой или нормой процента называется отношение дохода на капитал, представленный в ссуду, к размеру ссужаемого капитала, выраженное в процентах.

На уровень ставки процента влияет инфляция. В связи с этим различают номинальную и реальную процентную ставку. Номинальная ставка - это текущая рыночная ставка процента без учета темпов инфляции. Реальная ставка - это номинальная ставка за вычетом ожидаемых темпов инфляции. Уровень риска того или иного инвестиционного решения также определяет уровень ставки процента. Чем выше риск при представлении ссуды, тем выше должна быть ставка процента.

Сравнение уровня дохода на капитал с процентной ставкой - это один из способов обоснования эффективности инвестиционных решений. Если уровень дохода на капитал больше ставки процента, то имеет смысл инвестировать. Если уровень дохода на капитал равен ссудному проценту, то достигается оптимальный уровень инвестирования. Другой способ оценки инвестиционных проектов - это процедура дисконтирования.

Процедура дисконтирования заключается в вычислении сегодняшней стоимости будущей суммы денег. Суть этой процедуры заключается в сопоставлении сегодняшних затрат и будущих доходов.

Формула дисконтирования имеет следующий вид:

Vt

Vp = --------------

R) t

где

Vp -текущая стоимость будущей суммы денег,

Vt -будущая стоимость сегодняшней суммы денег,

t -количество лет,

r -ставка процента.

Эта формула помогает осуществить рациональный экономический выбор всем субъектам, обладающим определенной сумой денег и имеющих желание рационально ими распорядится. Она показывает, что чем ниже ставка процента и меньше период времени, тем больше дисконтированная величина будущих доходов.

Все хозяйствующие субъекты и отдельные индивиды, получающие и представляющие ссуды и займы, являются субъектами рынка ссудного (денежного) капитала.

Дата добавления: 2014-11-13; просмотров: 374; Мы поможем в написании вашей работы!; Нарушение авторских прав |