КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

єдиний податок.

3. збір за провадження деяких видів підприємницької діяльності;

4. збір за місця для паркування транспортних засобів;

5. туристичний збір[2].

2. За суб’єктом оподаткування:

A. податки з юридичних осіб (податок на прибуток і т. ін.);

Б. податки з фізичних осіб (прибутковий податок, податок на промисел і т. ін.);

B. змішані – податки, що допускають як платника і юридичних, і фізичних осіб (податок з власників транспортних засобів, плата за землю і т. ін.). При цьому змішані податки можна розділити на:

- податки, що визначаються наявністю певних матеріальних благ (транспортні засоби, ділянка землі);

- податки, що визначаються діяльністю платників (податок на додану вартість, акцизний податок) [14, с.270].

3. Залежно від способу стягнення:

А. Часткові (кількісні) – розмір податку встановлюють для кожного платника окремо, з урахуванням його майнового стану і можливості сплати. Загальна величина податку формується як сума платежів окремих платників.

Б. Розкладкові (репартіаційні) – податки, що нараховуються на цілу корпорацію платників, що самостійно здійснюють між собою остаточний розподіл податкового тягаря. Історично це перша форма стягнення податків, що проходила кілька етапів: перший – установлення загальної суми потреби держави в доходах; другий – розподіл цієї суми між територіальними одиницями; третій – розподіл її між платниками [2].

4. Залежно від характеру використання:

А. Загального призначення – податки, що використовуються на загальні цілі (без конкретизації).

Б. Цільові податки – податки, що зараховуються до позабюджетних цільових фондів і призначені для цільового використання.

5. Залежно від періодичності стягнення:

А. Разові – податки, що сплачуються один раз протягом певного часу (найчастіше – податкового періоду) при здійсненні певних дій (податок з власників транспортних засобів; податок з майна, що переходить у порядку спадкування чи дарування). Цей різновид податків має переважно характер зборів.

Б. Систематичні (регулярні) – податки, що стягуються регулярно, через певні проміжки часу і протягом усього періоду володіння чи діяльності платника (щомісячно, поквартально) [7,с.80].

6. Залежно від каналу надходження.

Відповідно до бюджетної системи України податкові платежі надходять до бюджетів різних рівнів, на підставі чого податкові платежі можна розділити на закріплені та регульовані[1].

А. Закріплені податки безпосередньо і повністю надходять до конкретного бюджету чи позабюджетного фонду. Серед закріплених податків виділяють податки, що надходять до державного бюджету, місцевого бюджету, позабюджетного фонду.

Б. Регулюючі (різнорівневі) податки надходять одночасно до бюджетів різних рівнів у пропорціях відповідно до бюджетного законодавства. Суми відрахувань по таких податках, зараховані безпосередньо до державного бюджету і бюджетів інших рівнів, визначаються при затвердженні кожного бюджету.

Можна дещо деталізувати цю групу податків, диференціювавши їх на такі:

- державні – податки, що повністю надходять до державного бюджету;

- місцеві – податки, що повністю надходять до місцевих бюджетів;

- пропорційні – податки, що розподіляються між державним і місцевим бюджетами у певній пропорції;

- позабюджетні — податки, що надходять до певних фондів (у деяких випадках, щоправда, вони повинні все-таки пройти через бюджет) [2].

7. За методом встановлення податкових ставок:

А. Прогресивні – податки, у яких середня податкова ставка підвищується зі збільшенням рівня доходу. Таким чином, якщо доход агента збільшується, то росте й податкова ставка. Якщо ж, навпаки, падає величина доходу, то ставка так само падає.

Б. Регресивні– податки, чия середня ставка податку знижується при збільшенні рівня доходу. Це означає, що при збільшенні доходів економічного агента, ставка падає, і, навпаки, росте, якщо доход зменшується

В. Пропорційні податки – податки, ставка яких не залежить від величини оподатковуваного доходу [13, с.270].

Таблиця 1.1.

Переваги та недоліки прямих та непрямих податків

| Переваги | Недоліки | |

| Непрямі податки | 1. Збільшення доходів держави при зростанні доходів населення та його добробуту; 2. Регулярність і швидкість надходжень до бюджету; 3. Вирівнювання міжрегіонального розподілу; 4. Стримуючий вплив на споживання товарів, шкідливих для здоров’я і підвищення моральності населення; 5. Можливість впливу держави на виробництво і сферу послуг; 6. Зручність | 1. Властивий інфляційно утворюючий елемент; 2. Бідніше населення несе більший тягар; 3. В умовах конкуренції обмежують розмір прибутку підприємства, так як не завжди можливе підвищення ціни на величину непрямого податку. |

| Прямі податки | 1. За допомогою них держава впливає на економічні процеси; 2. Дають можливість встановлення прямої залежності між доходами платника та його відрахуваннями в бюджет; 3. Розподіляють податковий тягар(хто має більше доходу – платить до бюджету більше). | 1. Потребують складного механізму бухгалтерського обліку 2. Стягнення потребує високого рівня контролю; 3. Більше широкі можливості для ухилення |

8. Залежно від форми оподаткування:

А. Прямі (прибутково-майнові) – податки, що стягуються в процесі придбання та акумуляції матеріальних благ, визначаються розміром об’єкта обкладання, включаються в ціну товару і сплачуються виробником або власником. Прямі податки, у свою чергу, розділяються на:

а) особисті – податки, що сплачуються платником податків за рахунок і залежно від отриманого ним доходу (прибутку) і з урахуванням його платоспроможності;

б) реальні (англ. rеаl – майно) – податки, що сплачуються з майна, в основі яких лежить не реальний, а передбачуваний середній доход1.

Б. Непрямі (на споживання) – податки, що стягуються у процесі витрати матеріальних благ, визначаються розміром споживання, включаються у вигляді надбавки до ціни реалізації товару і сплачуються споживачем. При непрямому оподаткуванні формальним платником є продавець товару (робіт, послуг), що виступає посередником між державою і споживачем товару (робіт, послуг). Споживач товару (робіт, послуг) є платником реальним[2].

Кожний з цих видів має свої переваги та недоліки (таблиця.1.1) :

Отже, існує велика кількість видів податків. Податкова система не може базуватись тільки на одному виду податків, тому ефективна податкова система країни повинна бути збалансована між всіма видами податків.

Водночас, податки є активним інструментом державного регулювання економіки, яке здійснюється за допомогою зміни: виду податків, податкових ставок, встановлення податкових пільг, підвищення або зниження загального рівня оподаткування, відрахувань до бюджет. Все це призводить до збільшення або зменшення податкового навантаження на платників податків, що несе за собою низку наслідків.

Посилення податкового навантаження в загальному випадку є чинником, який стримує економічну активність і процеси нагромадження, а також створює умови для прискореного розвитку тіньової економіки. Разом з тим, високий рівень оподаткування може бути прийнятний у випадку ефективного використання бюджетних коштів на загальнонаціональні економічні й соціальні програми. Зниження загального рівня податкового навантаження в загальному випадку сприяє пожвавленню всіх економічних процесів і зменшення частки тіньової економіки, однак супроводжується тимчасовим скороченням дохідної частини бюджету на період до відповідного збільшення податкових баз.

РОЗДІЛ 2 АНАЛІЗ ПОДАТКОВИХ НАДХОДЖЕНЬ ТА ПІЛЬГОВЕ ОПОДАТКУВАННЯ В УКРАЇНІ ЗА 2011 – 2013 РОКИ

2.1 Аналіз податкових надходжень зведеного бюджету України

Проблеми оподаткування мають сьогодні особливу гостроту й актуальність. Склад доходів бюджетів усіх рівнів та видів, форми мобілізації грошових коштів до бюджету залежить від системи та методів господарювання, які застосовуються в країні, а також вирішуваних суспільством економічних завдань.

За економічною природою доходи бюджету – це частка централізованих ресурсів держави, які потрібні для виконання нею відповідних функцій [8, с.160]. Згідно Бюджетного кодексу України, класифікація доходів бюджету призначена для чіткого розмежування доходів бюджетів різних рівнів за об’єктивними характерними ознаками з детальним розподілом їх на такі розділи: податкові надходження; неподаткові надходження; доходи від операцій з капіталом; трансферти [1].

Податкові надходження – це встановлені законами України загальнодержавні та місцеві податки та збори (обов’язкові платежі) [1].

Таблиця 2.1

Доходи зведеного бюджету України (млрд.грн)

| Всього доходів | 398,6 | 445,6 | 442,8 |

| Податкові надходження | 334,7 | 360,7 | 353,9 |

| Неподаткові надходження | 63,9 | 84,9 | 88,9 |

Податкові надходження посідають провідне місце серед різних методів мобілізації бюджетних ресурсів та інструментів державного регулювання економіки, вони є найбільш адекватним і об’єктивним відображенням стану національної економіки (економічного зростання або спаду).

Рис. 2.1 Структура доходів зведеного бюджету України за 2013 рік

Отож, розглянемо структуру податкових надходжень зведеного бюджету України за досліджуванні роки [дод. А].

Таблиця 2.2.

Доходи зведеного бюджету України за видами податкових надходжень

(млн. грн.)

| Доходи | Абсолютне відхилення | Відносне відхилення | |||||||

| 2011/2012 | 2012/2013 | 2011/2012 | 2012/2013 | ||||||

| Податкові надходження у. т. ч. | 334691,90 | 360567,2 | 353968,1 | 25875,3 | -6599,1 | 7,7 | -1,8 | ||

| Податок на доходи | 115321,5 | 123885,4 | 127144,9 | 8563,9 | 3259,5 | 7,4 | 2,6 | ||

| Податки на власність | 673,6 | 685,1 | 576,7 | 11,5 | -108,4 | 1,7 | -15,8 | ||

| Збори та плата за спеціальне використання природних ресерсів | 14826,4 | 17537,3 | 28862,9 | 2710,9 | 11325,6 | 18,2 | 64,5 | ||

| Внутрішні податки на товари і послуги | 164012,9 | 177255,5 | 164937,4 | 13242,6 | -12318,1 | 8,0 | -6,9 | ||

| Продовження таблиці 2.2 | |||||||||

| Податки на міжнародну торгівлю | 13186,5 | 13342,5 | 1412,5 | 11,9 | 1,1 | ||||

| Рентна плата, збори за паливно-енергетичні ресурси | 21145,5 | 17654,3 | 5700,2 | -3491,2 | -11954,1 | -16,5 | -67,7 | ||

| Місцеві податки і збори | 2549,8 | 5456,9 | 2097,1 | 1857,1 | 114,01 | ||||

| Інші податки і збори | 4387,9 | 4909,9 | 6089,1 | 1179,2 | 11,89 | ||||

Як видно з таблиці 2.2 податкові надходження до державного бюджету у 2011 році дорівнювали 334691,90 млн.грн, у 2012 році 360567,2 млн.грн що більше ніж у попередньому році на 25875,3 млн. грн, або на 7,7 % , а у 2013 році дорівнювали 353968,1 млн.грн., що менше ніж у попередньому році на -6599,1 млн. грн., або на -1,8 %.

Таким чином, у 2012 р. порівняно з 2011 р. податок на доходи збільшився на 8563,9 млн.грн, або на 7,4%; податки на власність – на 11,5 млн.грн, або на 1,7%; надходження від зборів та плату за спеціальне використання природних ресерсів – на 2710,9 млн.грн., або на 18,2%; податки на міжнародну торгівлю – на 1412,5 млн.грн., або на 11,9%; місцеві податки і збори на 2097,1 млн. грн., або на 114,01 %; інші податки і збори – на 522 млн.грн, або на 11,89 %; надходження від рентної плати зменшились на 3491,2 ммлн.грн. або на 16,5%.

Відповідно у 2013 р. порівняно з 2012 р податок на доходи збільшився на 3259,5 млн.грн, або на 2,6 %; податок на власність зменшився на 108,4 млн.грн., або на 15,8%; надходження від зборів за спеціальне використання природних ресурсів збільшились на 11325,5 млн.грн, або на 64,5 %; внутрішні податки і збори зменшилися на 12318,1, або на 6,9 %; податки на міжнародну торгівлю зросли на 156 млн.грн, або на 1,1%; надходження від рентної плати зменшилися на 11954,1 млн.грн., або на 67,7%, місцеві податки і збори зросли на 1857,1 млн.грн, або на 34%, надходження від інших податків і зборів збільшилися на 1179,2 млн.грн, або на 24%.

Так як податки є головним джерелом забезпечення держави ресурсами, то вони відіграють величезну роль в економіці країни. Для того щоб простежити значення податків для економіки, проаналізуємо надходження від трьох податків, які приносять Державному бюджету України найбільше надходжень.

Згідно Податкового кодексу України, податок на додану вартість – це форма універсального акцизу, багаторівневий податок, що стягується на всіх стадіях руху товарів від виробника до кінцевого споживача, де кожен учасник процесу виробництва та реалізації сплачує податок, відповідно, до того на скільки він збільшує вартість матеріальних ресурсів, що надійшли до нього. З 31 травня 1995 року в Україні ставка ПДВ складає 20 % [2].

Таблиця 2.3.

Питома вага ПДВ в структурі податкових надходжень та доходах за 2011-2013 рр.

(млн.грн)

| Показник | Роки | ||

| ПДВ | 130093,7 | 138826,8 | 128269,3 |

| Податкові надходження | 334691,9 | 360567,2 | 353968,1 |

| Всього доходів | 398553,5 | 445525,2 | 442788,6 |

| Питома вага в податкових надходженнях,% | 38,8 | 38,5 | 36,2 |

| Питома вага в доходах держбюджету,% | 32,6 | 31,1 | 26,9 |

Із таб. 2.3 можна побачити, що ПДВ займає велику частку в податкових надходженнях, і відповідно в доходах бюджету. Зокрема, ці показники за 2011 – 2013 рр. становлять 130093,7 млн.грн, 138826,8 млн.грн та 128269,3 млн.грн., відповідно. А питома вага даного податку в обсязі податкових надходжень та в доходах Державного бюджету України, за досліджуваний період, спадає. З 38,8% у податкових надходженнях та 32,6% у доходах державного бюджету у 2011 році до 36,2% та 26,9% у 2013 році Детальніше це прослідковується на рис. 2.2.

Питома вага ПДВ в Питома вага ПДВ в . . податкових надходженнях доходах держбюджету

Рис. 2.2. Динаміка питомої ваги ПДВ в системі доходів Державного бюджету за 2011-2013 р.р.

Отже, питома вага ПДВ в 2012 та 2013 роках зменшилась порівняно з 2010 роком, але тим не менш, надходження від податку надалі зростають. Але незважаючи на це, відіграє ключову роль у формуванні доходів Державного бюджету.

На другому місці за питомою вагою в доходах Державного бюджету є податок на прибуток підприємств.

Податок на прибуток підприємств є одним з бюджетоформуючих податків в Україні. Водночас, він є найбільш прибутковим серед прямих податків в Україні. Саме він є основним і найвагомішим засобом впливу держави на підприємства і виробництва загалом. Саме за допомогою нього держава може як стимулювати виробництво, так і скорочувати його. Надходження від цього податку – певний індикатор економічного розвитку держави. Але надходження повинні збільшуватись якісно, тобто збільшенням обсягів виробництва та появою нових підприємств, а не підвищенням ставок та загалом податкового тиску на підприємства. Саме така політика і є фактором, який призводить до позитивного економічного клімату всередині держави. Проаналізуємо детальніше надходження від цього виду податку [дод. А].

Таблиця 2.4.

Питома вага податку на прибуток в структурі податкових надходжень зведеного бюджету України за 2011-2013 рр.

(млн.грн)

| Показник | Роки | ||

| Податок на прибуток | 115321,5 | 123885,4 | 127144,9 |

| Податкові надходження | 334691,9 | 360567,2 | 353968,1 |

| Всього доходів | 398553,5 | 445525,2 | 442788,6 |

| Питома вага в податкових надходженнях,% | 34,4 | 34,3 | 35,9 |

| Питома вага в доходах держбюджету,% | 28,9 | 27,8 | 28,7 |

Незважаючи на зниження ставки податку на прибуток, зменшення надходжень від цього податку не відбулося.

За даними таблиці 2.5, видно що ці показники складають 115321,5 млн.грн у 2011 році, 123885,4 млн.грн. у 2012 році, та 121744,9 млн. грн. у 2013 році. Питома вага даного податку у доходах держбюджету коливається у межах 16,74 % за 2010 рік, 20,47 % за 2011 рік та 18,78 % за 2012 рік.

Питома вага податку на прибуток Питома вага податку на прибуток . в податкових надходженнях доходах держбюджету

Рис. 2.3. Динаміка питомої ваги податку на прибуток в системі доходів зведеного бюджету за 2011-2013 р.р.

Отже, з рис. 2.3. видно, що питома вага податку на прибуток щороку коливається. Такі коливання пов’язані з зміною ставки на даний вид податку, яка передбачена Податковим кодексом України.

Наступним по кількості надходжень йде акцизний податок .

Акцизний податок – це непрямий податок на споживання підакцизних товарів (продукції), що включається до ціни таких товарів (продукції).

Акцизний податок також виступає активним інструментом регулювання економіки держави та сфери споживання. Здебільшого, акцизи встановлюються на шкідливі для здоров’я споживача товари, тому за допомогою механізму ціноутворення держава може активно впливати та регулювати споживання підакцизних товарів населення.

Розглянемо детальніше місце надходжень від акцизного податку в доходах державного бюджету.

Таблиця 2.5

Питома вага акцизного податку із вироблених в Україні та ввезених в Україну підакцизних товарів в структурі податкових надходжень та доходах зведеного бюджету за 2011-2013 рр.

| Показник | Роки | ||

| Акцизний податок із вироблених в Україні підакцизних товарів | 26097,1 | 28660,9 | 27721,3 |

| Акцизний податок із ввезених на територію України підакцизних товарів | 9767,7 | 8946,8 | |

| Податкові надходження | 334691,9 | 360567,2 | 353968,1 |

| Всього доходів | 398553,5 | 445525,2 | 442788,6 |

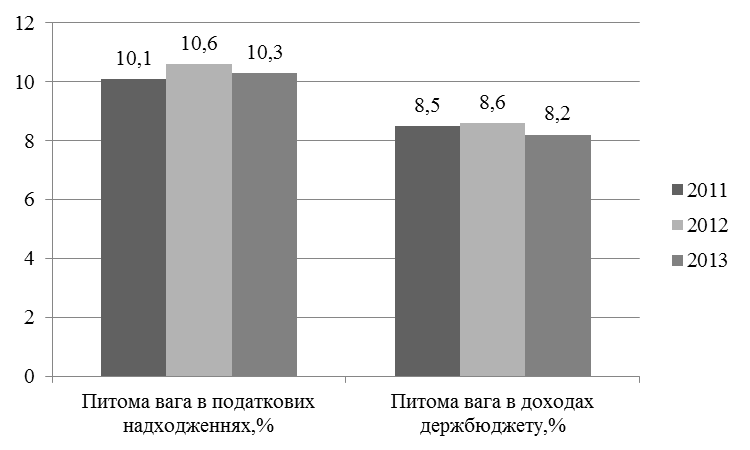

| Питома вага в податкових надходженнях,% | 10,1 | 10,6 | 10,3 |

| Питома вага в доходах держбюджету,% | 8,5 | 8,6 | 8,2 |

Як можна побачити з таблиці 2.5 питома вага акцизного податку є досить високою. У 2011 році доходи бюджету від акцизного податку становили 33919,1 млн.грн, у 2012 році – 38428,6 млн. грн. та 36668,1млн.грн у 2013 році. Розглянемо тенденцію на рис.2.3

Питома вага акцизного податку Питома вага акцизного податку . в податкових надходженнях в доходах держбюджету

Рис. 2.3. Динаміка питомої ваги надходжень від акцизного податку в системі доходів зведеного бюджету за 2011-2013 років

Отже, податки виступають важливим інструментом регулювання державної економіки. Так як вони займають найбільшу вагу в доходах Державного бюджету, то збільшення надходжень від них прямо пропорційно впливає на розмір доходів Державного бюджету, що в свою чергу, дозволяє державі активніше здійснювати економічні та соціальні реформи, підвищувати добробут населення, розвивати економіку шляхом інвестування більших обсягів кошт, що надійшли від податків.

2.2 Аналіз пільгового оподаткування в Ураїні за 2011-2013 р.р.

Відповідно до ст. 30 Податкового Кодексу України податкова пільга – передбачене податковим і митним законодавством звільнення платника податків від обов'язку щодо нарахування та сплати податку та збору, сплата ним податку та збору в меншому розмірі. Підставами для надання податкових пільг є особливості, що характеризують певну групу платників податків, вид їх діяльності, об'єкт оподаткування або характер та суспільне значення здійснюваних ними витрат. Податкова пільга надається шляхом: податкового вирахування (знижки), що зменшує базу оподаткування до нарахування податку та збору; зменшення податкового зобов'язання після нарахування податку та збору; встановлення зниженої ставки податку та збору; звільнення від сплати податку та збору.

В різні роки пільги обліковувались за різними методиками: протягом 2011-2013 рр. було визначено класифікацію податкових пільг відповідно до бюджетних втрат за певними категоріями: А – не призводять до втрат бюджету; В – призводять до втрат бюджету, Н – переваги в оподаткуванні, що за економічною суттю не є фінансовою підтримкою платника та Z – зменшують надходження. Розглянемо показники наданих державою пільг.

Таблиця 2.6

Показники витрат зведеного бюджету від надання пільг у 2011-2013 рр. [26]

(млрд.грн)

| ВВП | 1 302 | 1 411,2 | 1 454,9 |

| Податкові надходження | 334,7 | 360,5 | 353,9 |

| втрати від надання пільг | 59,2 | 48,7 | 70,4 |

| співвідношення пільг до податкових надходжень | 17,7 | 13,5 | 19,9 |

Витрати від надання податкових пільг у 2013 році дорівнюють 70,4 млрд.грн, цей показник є найбільшим за всі досліджувані роки. Втрати від надання пільг у 2013 році більші за втрати 2012 року на 44,5%, а у порівнянні з 2011 роком на 18,9%. Для кращого розуміння розглянемо рис. 2.4

(млрд.грн)

2011 2012 2013

Рис. 2.4 Витрати зведеного бюджету від надання пільг у 2011-2013 р.р.

Для того щоб краще розуміти значення пільг, необхідно розглянути, розміри податкових пільг по різних податках.

Таблиця 2.7

Розподіл втрат від податкових пільг за видами податків, [26,27]

(млн..грн)

| Вид податку | |||

| Податок на прибуток підприємств | 15366,8 | 15108,8 | 10227,3 |

| % до валового обсягу пільг | 26,2 | 31,1 | 14,5 |

| Плата за землю | 256,8 | 359,2 | 365,2 |

| Податок на додану вартість | 41018,2 | 30271,4 | |

| Продовження таблиці 2.7 | |||

| % до валового обсягу пільг | 69.8 | 62,2 | 81,1 |

| Акцизний податок із вироблених в Україні товарів | 2011,1 | 2765,5 | 2500,1 |

| Акцизний податок із ввезених на митну територію України підакцизних товарів (продукції) | 114,1 | 154,2 | 204,7 |

| Усього | 48659,1 | 70423,3 |

Згідно з таблицею 2.7 бачимо що найбільше податкових пільг припадає на ПДВ та податок на прибуток підприємств. Податкові пільги з ПДВ у 2011 році дорівнюють 41018,2 млн.грн., тобто 69,8 від загального обсягу пільг; у 2012 році – 30271,4 млн.грн та 62,2%; у 2013 році – 57126 млн. грн. та 81,1% відповідно. Податкові пільги з податку на прибуток підприємств у 2011 році дорівнюють 15366,8 млн.грн., тобто 26,2 % від загального обсягу пільг; у 2012 році – 15108,8 млн.грн та 31,1 %; у 2013 році – 10227,3млн. грн. та 14,5% відповідно. Розглянемо на рисунку 2.5

Рис. 2.5 Структура втрат бюджету внаслідок пільг у розрізі податків протягом 2011-2013 рр.

Рис. 2.5 Структура втрат бюджету внаслідок пільг у розрізі податків протягом 2011-2013 рр.

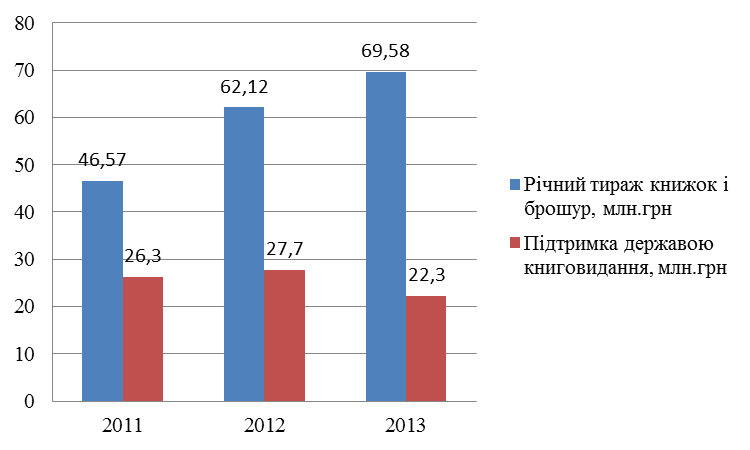

Однією з галузей економіки яке отримує податкові пільги є книговидання.

Таблиця 2.8

Динаміка обсягів видавництва та підтримка державою книговидання протягом 2011-2013 рр [26, 27]

| Річний тираж книжок і брошур, млн.грн | 46,57 | 62,12 | 69,58 |

| Підтримка державою книговидання, млн.грн | 26,30 | 27,70 | 22,30 |

Як видно з таблиці 2.8 річний тираж книжок і брошур збільшується незважаючи на зменшення державної підтримки. З 46,57 млн.грн у 2011 році, до 69,58 млн.грн у 2013 році.

Рис. 2.6 Динаміка обсягів видавництва та підтримки державою книговидання протягом 2011-2013 рр.

Податкова пільга – передбачене податковим і митним законодавством звільнення платника податків від обов'язку щодо нарахування та сплати податку та збору. За допомогою податкових пільг держава може, та впливає на розвиток економіки. В Україні найбільше використовуються пільги по ПДВ та податку на прибуток підприємств.

РОЗДІЛ 3

ШЛЯХИ РЕФОРМУВАННЯ СИСТЕМИ ОПОДАТКУВАННЯ ЯК ОСНОВНОГО ІНСТРУМЕНТУ ДЕРЖАВНОГО РЕГУЛЮВАННЯ ЕКОНОМІКИ

3.1 Досвід оподаткування зарубіжних країн

Системи оподаткування в різних країнах світу відрізняються одна від одної за структурою, набором податків, зборів та обов'язкових платежів, методами їх стягнення, податковими ставками (нормативами), фіскальними повноваженнями органів різних рівнів влади, податковою базою та податковими пільгами. Це закономірно, оскільки податкові системи формувалися та формуються сьогодні під впливом різних економічних, політичних і соціальних факторів.

Вивчення досвіду боротьби із злочинами у сфері оподаткування розвинутих країн показало, що система оподаткування є основним інструментом регулювання економіки. Оподаткування – це не тільки джерело великої частини доходів держави, але й один з найважливіших важелів державного впливу на сферу бізнесу.

Розглянемо податкові системи деяких країн світу.

Головне місце у федеральній податковій системі США посідають три податки: індивідуальний прибуток; на соціальне страхування; на прибуток корпорацій. Федеральний індивідуальний прибутковий податок стягується з усього працездатного населення США. Ним оподатковуються практично всі види доходів, які можуть бути одержані населенням: заробітна плата і допомога; прибуток від приватної підприємницької діяльності; відсотки за внесками в кредитно-ощадні установи; дивіденди; рента; допомога по безробіттю, що виплачується приватними компаніями. Не підлягають оподаткуванню доходи від відсотків, які отримують утримувачі деяких видів цінних паперів, що випускаються урядами штатів. Частково оподатковуються пенсії та допомога із соціального страхування.

Після того, як платник податків зробив усі дозволені законом вирахування зі свого валового річного доходу, сума, яка залишилася, безпосередньо оподатковується прибутковим податком. Другим за значенням із федеральних податків є податок на соціальне страхування, що стягується лише з доходів від заробітної плати і дарування (тому його іноді називають податком на заробітну плату). Цей податок має ряд специфічних рис. Перш за все він стягується в рівних частинах з робітників, наймодавців та підприємців. Це означає, що підприємець сплачує за кожного зайнятого в нього на підприємстві суму, яка дорівнює розміру податку, що стягується з даного робітника. До того ж податком на соціальне страхування оподатковується не вся зарплата, а лише частина її до певного рівня, встановленого в законодавчому порядку (податкова база).

Третім великим федеральним податком є податок на прибуток корпорації. Ним оподатковується валовий перерозподільний прибуток корпоративного бізнесу. Прибуток у розмірі 50 тис. дол. оподатковується за максимальною ставкою – 34% [20].

Канада – це країна з розвиненою ринковою економікою. За минуле десятиліття, після періоду деякого спаду, економіка Канади зростає швидкими темпами, їй властивий низький рівень безробіття й великі суми коштів дохідної частини федерального бюджету. Система оподаткування Канади в сучасних умовах представлена трьома рівнями: федеральним (48% державних доходів), провінційним (42%) та місцевим (10%).

Оригінальною рисою канадської податкової системи є те, що держава вимагає сплати податків з будь-яких доходів, у тому числі й нелегального походження, одержаних, наприклад, від торгівлі наркотиками чи проституції. Тому слідчі органи, крім самого факту злочинної діяльності, в усіх випадках з’ясовують й розмір одержаного доходу.

Ось, до прикладу, податок на дохід корпорацій справляється з чистого доходу (прибутку) за пропорційними диференційованими по провінціях ставками в межах від 14% до 17%. При цьому Квебек застосовує трьохступеневу структуру ставок: 3% – на малий бізнес; 5,5% – на підприємства в галузях виробництва, переробки, будівництва, видобутку природних ресурсів; 13% – на доходи інших корпорацій [21].

У Федеративній Республіці Німеччини базою прибуткового податку є сукупний дохід фізичної особи. Податок сплачується на основі декларації або стягується безпосередньо з джерела доходу. Так, податок із заробітку найманих працівників утримується роботодавцем. В основу оподатковування покладено принцип рівного податку на рівний дохід незалежно від його джерела. Всі, хто отримує доходи з декількох джерел, подають податкову декларацію.

У Німеччині традиційно існує так звана класова система оподаткування, де в основу класифікації платників на класи покладений їх соціально-громадянський статус:

І ) неодружені працюючі без дітей;

ІІ) неодружені, розлучені, овдовілі;

ІІІ) одружені, при умові, що в сім’ї працює один із подружжя; а якщо працюють обоє, то один із них може за спільною згодою перейти до V класу;

ІV) працюють обоє з подружжя, але оподатковуються нарізно;

V) одружені працюючі, один із них оподатковується за умовами ІІІ класу;

VІ) працюючі, котрі одержують заробітну плату в декількох місцях.

Наявність податкових класів за соціальною ознакою створює додаткові можливості користування пільгами шляхом переходу з класу в клас. Наприклад, працююче подружжя може саме собі створити пільгу таким чином: один із них переходить з третього в п’ятий клас, в такому разі їх сукупний дохід ділиться на дві рівні частини, податок справляється з кожної половини доходу окремо за зниженою в силу прогресивної шкали податковою ставкою, а потім подвоюється. В результаті сума двох податкових зобов’язань, взятих окремо, буде меншою, ніж оподаткування сукупного доходу[23].

Серед прямих податків Італії основним є прибутковий податок з громадян, який стягується за шедулярною формою, тобто обкладається кожна частина доходу окремо в залежності від джерела доходу. Прибутковий податок з фізичних осіб резиденти сплачують із усіх видів доходів, одержаних в Італії і за кордоном, нерезиденти – лише з доходів, одержаних в Італії. Залежно від свого походження джерела доходів поділені на п’ять категорій, кожній з яких властиві свої особливості оподаткування: нерухоме майно (земля і будівлі); капітал; підприємництво; трудові доходи від роботи за наймом і в порядку самозайнятості осіб вільних професій; інші джерела. Під одною назвою по суті справляються п’ять різних податків.

Податок на нерухоме майно справляється на основі кадастрових оцінок, котрі переглядаються кожні 10 років. Норми оподаткування диференційовані залежно від характеру експлуатації майна. Так, здані в оренду, належні державі, зайняті під будівництво землі не оподатковуються. Якщо земельна ділянка або будівля не використовуються за призначенням, кадастрова оцінка збільшується за встановленою системою коефіцієнтів (максимально до 300%).

Прибутковий податок на капітал справляється в момент і по місцю одержання доходу. Він поширюється на депозитні рахунки в банках, проценти по позиках, доходи від цінних паперів, лотерейні виграші. Проценти по банківських рахунках оподатковуються за ставкою 25%; по облігаціях, бонах і кредитних сертифікатах – 12,5%; по іноземних позиках – 30% [19].

УВеликобританії,податок на прибуток– фіскально й соціально найбільш важливий податок. Він передбачає низку пільг:

- неоподатковуваний мінімум складає 3445 фунтів стерлінгів на рік;

- для осіб старших 64 років – 4200 фунтів стерлінгів;

- для осіб старших 74 років – 4370 фунтів стерлінгів;

- неповним сім’ям, які мають дітей віком до 16 років;

- неповним сім’ям, діти яких навчаються у вищих навчальних закладах денної форми навчання;

- оподатковуваний дохід зменшується на суму витрат, пов’язаних з одержанням доходу (спецодяг, обладнання для роботи), а також на суми внесків до пенсійних і благодійних фондів, медичної страховки для старших 65 років, процентних платежів по позиках на придбання житла та власності (максимум 30 тис. фунтів стерлінгів);

До цього ж у Великобританії існує дещо інший принцип (на відміну від інших кран Європи) побудови та нарахування податку на прибуток, який розподіляє дохід на певні групи (шедули) в залежності від джерела отриманого доходу. Діє всього 5 груп, кожна така група оподатковується за особливим принципом і названа в порядку англійського алфавіту: A, C, D, E, F.

Отже, в розглянутих розвинутих країнах світу основними об’єктами оподаткування є прибутки великих корпорацій. Але фізичні особи також сплачують значні внески до державного бюджету. При цьому, незважаючи на значний податковий тягар, інтенсивність податкових надходжень до державного бюджету є значною. Все це, на мою думку, могло бути спричинене ментальністю населення, високим рівнем політичної стабільності та рейтингу довіри до влади, а також значною прозорістю та демократичністю діяльності органів державної влади.

3.2 Проблеми та шляхи удосконалення податкової системи в Україні

Діюча сьогодні в Україні система оподаткування формувалась протягом останнього десятиріччя. Вона відіграла свою позитивну роль на етапі становлення України як незалежної держави. Однак подальший розвиток ринкових відносин та поглиблення ринкових перетворень все більше підкреслюють наявні в ній недоліки.

Податкова система в кожній країні є основою економічної системи. Вона, з одного боку, забезпечує фінансову базу держави, а з іншого – виступає головним важелем реалізації державної економічної політики. В умовах формування ринкової економіки виконання доходної частини Державного бюджету України є одним із актуальних завдань, успішне вирішення якого створює сприятливі умови для суспільного розвитку.

Отож, на сучасному етапі однією з проблем податкової системи України є значна складність нормативно-правових актів у сфері оподаткування. Велика кількість платників податків недостатньо освідомленні про свої права. Все це підсилюється забюрократизованістю у процесах справляння податків. Але, слід зауважити, що із прийняттям Податкового кодексу спостерігаються позитивні тенденції у вирішенні цієї проблеми. За результатами опитування регіональними органами Державної Податкової Служби 18590 жителів України, 82% з них відмітили, що, у зв’язку з введенням у дію Податкового кодексу, податкове законодавство стало більш зрозумілим [17].

Головною проблемою у сфері оподаткування нашої країни, на нашу думку, є майже відсутність стимулів для сплати податків. Тому в державі виникає таке явище як «зарплата в конвертах». Велика кількість роботодавців сплачують офіційно лише мінімальну заробітну плату працівникам, а «на руки» видають решту, а бувають й такі, що працюють взагалі неофіційно (в результаті перевірки у 2011 році було виявлено 76 тис. працівників, які працюють без трудових угод. Ще 34 тис. громадян здійснювали підприємницьку діяльність без державної реєстрації. Порушення трудового законодавства виявлені майже на 95% перевірених підприємствах. Кожний п’ятий роботодавець сплачує заробітну плату нижче прожиткового мінімуму). Все це робиться для того, щоб уникнути стягнення податків. Звісно ж, стимули є : хто сплачує внески – той буде соціально захищеним в майбутньому. Але постійна політична і законодавча нестабільність та значний рівень корупції в державі негативно вплинув на свідомість населення. Все це призводить до зменшення податкових надходжень до державного бюджету [18].

Ще одним недоліком податкової системи України є спрямування її на погашення дефіциту державного бюджету, шляхом вилучення доходів господарюючих суб’єктів. Спостерігається відсутність чіткого взаємозв’язку податкової системи з розвитком економіки і діяльністю безпосередніх її суб’єктів. Це, у свою чергу, призвело до того, що податкова система розвивається відірвано від безпосередніх суб’єктів оподаткування. Підприємства зацікавлені в отриманні мінімального прибутку, щоб уникнути надмірного податкового тиску.

Існують і позитивні зрушення. Так, за результатом податкової реформи 2011 року Світовий банк вніс Україну до переліку трьох країн регіону, які за останні 8 років найбільш істотно скоротили кількість часу, необхідного для виконання податкових зобов’язань. Так, за показником «витрати часу на податкову звітність» експерти Світового банку констатували скорочення з 657 годин у минулому році до 491 годин у цьогорічному рейтингу. Скороченню витрат часу на виконання податкових формальностей сприяли масштабні заходи із популяризації та вдосконалення систем електронної звітності, спрощення процедури реєстрації нових платників ПДВ, удосконалення декларацій та податкових розрахунків. Скоротити час на адміністрування податку на прибуток (на сьогодні це 19 годин на рік) дозволить запровадження з 1 січня 2013 року сплати цього податку на підставі річної податкової декларації для платників, доходи яких перевищують 10 млн. грн.[25]

Отже, метою реформування податкової системи України має бути створення податкової системи, сприятливої для економічного зростання всіх галузей економіки країни. На нашу думку, основними шляхами вирішення проблем у сфері податкової політики в Україні повинні бути такі дії:

· підвищення фіскальної ефективності податків за рахунок розширення податкової бази, покращення адміністрування;

· формування нового інституційного середовища оподаткування, що, у свою чергу, забезпечить сприятливе для реалізації принципу рівності всіх платників перед законом;

· формування відповідального ставлення платників до виконання своїх податкових зобов’язань;

· недопущення будь-яких проявів податкової дискримінації;

· підвищення регуляторного потенціалу податкової системи на основі запровадження інноваційно-інвестиційних преференцій з податку на прибуток підприємств.

· зменшення масштабів ухилення від сплати податків;

Підсумовуючи вищесказане, можна зробити висновки, що податкова система України перебуває на етапі активних реформ. Важливо саме зараз сформувати стабільну та збалансовану податкову систему, яка б заклала фундамент для подальшого ефективного розвитку економіки нашої країни. Водночас, потрібно не забувати про податковий тягар на кожного платника податків. Необхідно створити розгалужену систему стимулювання платників податків до подальшого їх розвитку, активного вивчення податкового законодавства та самостійного виведення їх операцій з тіні. Також, важливим є створення стабільного та позитивного політичного клімату, який дозволив би збільшити довіру населення до органів державної влади та зменшити так званий «фіскальний синдром» у платників податку.

Безумовно, створити ідеальну податкову систему, яка б задовольняла інтереси і держави, і платників держави, досить складно. Однак існують певні принципи, ігнорування яких може взагалі завести податкову систему у глухий кут. Перш за все це такі основні принципи, як соціальна справедливість, рівнонапруженість, економічна ефективність, стабільність, гнучкість. В Україні ж ці принципи на сучасному етапі як свідомо, так і несвідомо ігноруються, що породжує проблеми визначення розміру, кількості податків, способу їх стягнення.

ВИСНОВКИ

Отже, після проведення досліджень, можна зробити висновок, що теорія оподаткування пройшла неабиякий шлях свого розвитку і розглядалася багатьма вітчизняними та зарубіжними вченими.

В умовах ринкової економіки фінансова політика держави базується на системі фінансових регуляторів. Такими фінансовими регуляторами є насамперед податки, які забезпечують вилучення і перерозподіл створеного валового внутрішнього продукту і формування централізованих фондів грошових ресурсів держави. Податки – це обов’язковий елемент економічної системи держави незалежно від того, яку модель економічного розвитку вона вибирає, які політичні сили перебувають при владі. Відсутність податків паралізує фінансову систему держави в цілому, робить її недієздатною і в кінцевому підсумку – позбавленою будь-якого сенсу.

За економічною сутністю податки є обов’язковими платежами, що вилучаються державою з доходів юридичних чи фізичних осіб до відповідного бюджету для фінансування витрат держави передбачених її конституцією та іншими законодавчими актами. Більшість економістів, які займалися вивченням сутності терміну «податок», вважають, що він виконує такі 2 основні функції: фіскальну та розподільчо-регулюючу.

Залежно від різних класифікаційних ознак податки поділяються на різні види: на загальнодержавні та місцеві, прямі та непрямі, закріплені та регулюючі та інші. Слід зауважити, що податки відіграють важливу роль серед державних доходів, оскільки вони становлять понад 85% дохідної частини бюджету. Податкові надходження - це доходи, що акумулюються в формі загальнодержавних і місцевих податків, зборів та платежів і залучаються до складу державного бюджету.

Проведений аналіз свідчить, що податкові надходження щорічно зростають. У цьому випадку можна сказати, що відбуваються позитивні зрушення в системі оподаткування нашої країни, адже ці надходження збільшуються за рахунок прибутків підприємств та реєстрації нових платників податків, а не за рахунок підвищення податкових ставок. Яскравим прикладом цього є один з найбільш бюджетоформуючих податків – податок на прибуток підприємств.

Протягом останніх років спостерігалося постійне збільшення кількості пільг, надання яких часто було невиправданим. Проте формальне скасування більшості податкових пільг не вирішить проблеми втрат бюджету, оскільки пільги є вагомим інструментом для забезпечення соціального захисту населення та підтримки розвитку економіки. Для того щоб вони повною мірою виконували свої функції, необхідно провести низку реформ: уточнити дефініцію поняття «податкова пільга», провести узагальнення, класифікацію пільг із визначенням критеріїв ефективності та обґрунтування права на їх існування на умовах системності та взаємопов’язаності; обґрунтувати методику обліку втрат бюджету від пільг; узгодити та систематизувати нормативно-правову базу, яка визнача є та регулює надання пільг; перейти від застосування звільнення від оподаткування до пільгових ставок оподаткування (як у країнах ЄС). Доцільно імплементувати зарубіжний досвід щодо зменшення податкових зобов’язань підприємства на частину інвестиційно-інноваційних витрат, понесених у відповідному податковому періоді. Звільнення від оподаткування має застосовуватися з метою симулювання інвестиційних процесів, підтримки інноваційної діяльності, розвитку економіки.

Надання пільг має носити не випадковий характер, а бути інтегрованим у стратегічні плани розвитку економіки, мати підтримку з боку держави щодо джерел фінансування. Та насправді ключові очікування інвесторів лежать не у фіскальній, а в адміністративній площині: необхідно руйнувати корупційні схеми, формувати зрозумілі, прозорі умови введення бізнесу і рівні умови роботи на ринку. Пошук шляхів вирішення вищеокреслених проблем має бути об’єктом окремого дослідження.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Бюджетний кодекс України/ [Електронний ресурс] : офіц. текст : за станом на 26 жовтня 2014 р. – Режим доступу : http://zakon2.rada.gov.ua/laws/show/2456-17

2. Податковий кодекс України/ [Електронний ресурс] : офіц. текст : за станом на 8 листопада 2014 р. – Режим доступу : http://zakon2.rada.gov.ua/laws/show/2755-173. Закон України Про внесення змін до Податкового кодексу України щодо перегляду ставок деяких податків і зборів [Електронний ресурс] : закон України від 22 грудня 2011 р. № 4235-VI – Режим доступу : http://zakon4.rada.gov.ua/laws/show/4235-17.4. Доповідь про хід виконання Державного бюджету України у 2010 році / [Електронний ресурс] – Режим доступу : http://w1.c1.rada.gov.ua/pls/zweb2/webproc34?id=&pf3511=39205&pf35401=1796565. Артус М.М. Бюджетна система України [Текст] : навч. посіб. / М. М. Артус, Н. М. Хижа - К.: Видавництво Європейського університету, 2005. – 220 c.

6. Бечко П. К. Основи оподаткування [Текст] : навч. посіб. / П. К. Бечко – К.: Центр учбової літератури, 2010. - 168 c

7. Бех Г. В. Податкове право[Текст]: підручник/ Г. В. Бех, О. О. Дмитрик, Д. А. Кобильнік–К.: Юрінком Інтер, 2011. — 400 с.

8. Благун І.Г. Фінанси [Текст]: навч. посіб. / І.Г Благун, [та ін.] – К .: Знання, 2011. - 247 с.

9. Коваленко О.Л. Місцеві податки і збори у забезпеченні фінансової самостійності органів місцевого самоврядування [Текст] / О.Л. Коваленко // Фінанси України. – 2012.-№5. – С. 5-10.

10. Клець Л. Є. Бюджетний менеджмент : навч. посіб. [Текст] / Л. Є. Клець – К.: Центр учбової літератури, 2007. – 640 с.

11. Круш П. В. Гроші та кредит [Текст]/ П. В. Круш – К.: Центр учбової літератури, 2010. – 270 с.

12. Мельник П. В. Історія оподаткування [Текст]: навчальний посібник. / П. В. Мельник, [та ін.] – Ірпінь: Національна академія ДПС України, 2004. – 242с.

13. Пасічник Ю.В. Бюджетна ситема України та зарубіжних країн [Текст] : навч. посіб. / Ю. В. Пасічник – К.: Знання-Прес, 2002. – 495 с.

14. Поддєрьогін А. М. Фінанси підприємств [Текст]: Підручник / А.М. Поддєрьогін, М.Д. Білик, Л.Д. Буряк та ін.; – К.: КНЕУ, 2005. – 546 с.

15. Тарасюк Г.М. Планування діяльності підприємства [Текст] : навч. посіб. / Тарасюк Г.М., Шваб Л.І – К .:"Каравела", 2010. – 432 с.

16. Філімоненков О.В. Фінанси підприємств: навч. посіб. [Текст] / О.В. Філімоненков– К.: МАУП, 2009. – 328 с.

17. Всеукраїнське опитування платиків податків на тему: «Податковий кодекс України – перший рік застосування» / [Електронний ресурс]. – Режим доступу : http://sts.gov.ua/media-tsentr/novini/56877.html

18. Більше 95% роботодавців порушують трудове законодавство, а кожний п’ятий платить нижче прожиткового мінімуму/ [Електронний ресурс]. – Режим доступу : http://sts.gov.ua/media-tsentr/novini/56438.html

19. Світовий досвід оподаткування: Італія [Електронний ресурс] // Режим доступу: http://sts.gov.ua/modernizatsiya-dps-ukraini/mijnarodniy-dosvid-rozvitk/svitovui-dosvid/italy/

20. Світовий досвід оподаткування: США [Електронний ресурс] // Режим доступу: http://sts.gov.ua/modernizatsiya-dps-ukraini/mijnarodniy-dosvid-rozvitk/svitovui-dosvid/usa/

21. Світовий досвід оподаткування: Канада [Електронний ресурс] // Режим доступу: http://sts.gov.ua/modernizatsiya-dps-ukraini/mijnarodniy-dosvid-rozvitk/svitovui-dosvid/canada/

22. Світовий досвід оподаткування: Великобританія [Електронний ресурс] // Режим доступу: http://sts.gov.ua/modernizatsiya-dps-ukraini/mijnarodniy-dosvid-rozvitk/svitovui-dosvid/uk/

23. Світовий досвід оподаткування: Німеччина[Електронний ресурс] // Режим доступу: http://sts.gov.ua/modernizatsiya-dps-ukraini/mijnarodniy-dosvid-rozvitk/svitovui-dosvid/germany/

24. Світовий досвід оподаткування: Норвегія[Електронний ресурс] // Режим доступу: http://sts.gov.ua/modernizatsiya-dps-ukraini/mijnarodniy-dosvid-rozvitk/svitovui-dosvid/norway/

25. Українська податкова система у тренді/ [Електронний ресурс]. – Режим доступу : http://sts.gov.ua/media-tsentr/novini/76702.html

26. Офіційний сайт Державної фіскальної служби України [Електронний ресурс] – Режим доступу : http://sfs.gov.ua/

27. Офіційний сайт державної служби статистики України [Електронний ресурс] – Режим доступу : http://www.ukrstat.gov.ua/

Дата добавления: 2015-01-19; просмотров: 720; Мы поможем в написании вашей работы!; Нарушение авторских прав |