КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Представительные (законодательные) органы всех уровней власти создают свои контрольные органы.

На федеральном уровне таким органом является Счетная палата РФ, созданная в соответствии с положениями Федерального закона от 11 января 1995 г. № 4–ФЗ «О Счетной палате Российской Федерации», на региональном уровне – представительными (законодательными) органами власти субъектов РФ создаются собственные контрольно—счетные палаты, деятельность которых регулируется законодательством соответствующего субъекта. Органами местного самоуправления создаются муниципальные органы контроля в соответствии с требованиями, закрепленными в Федеральном законе «Об общих принципах организации местного самоуправления в Российской Федерации» и нормативных правовых актах соответствующих органов местного самоуправления.

Бюджетный контроль осуществляют органы исполнительной власти и органы местного самоуправления: Федеральная служба финансово—бюджетного надзора, Федеральное казначейство, финансовые органы субъектов РФ и муниципальных образований, главные распорядители, распорядители бюджетных средств. Формы и порядок осуществления контроля органами исполнительной власти, органами местного самоуправления устанавливаются Бюджетным кодексом РФ, иными актами бюджетного законодательства и нормативными правовыми актами РФ, субъектов РФ и органов местного самоуправления.

Федеральная служба финансово—бюджетного надзора и Федеральное казначейство действуют в соответствии с Положением о Федеральной службе финансово—бюджетного надзора (утв. постановлением Правительства РФ от 15 июня 2004 г. № 278) и Положением о Федеральном казначействе (утв. постановлением Правительства РФ от 1 декабря 2004 г. № 703).

Контрольные органы исполнительной власти субъектов РФ создаются в соответствии с законодательством соответствующего субъекта РФ (законы и кодексы субъекта РФ, нормативные правовые акты высших должностных лиц исполнительных органов власти), а контрольные органы местного самоуправления – в соответствии с нормативными правовыми актами муниципальных образований.

Главными распорядителями и распорядителями бюджетных средств являются органы исполнительной власти и иные прямые получатели средств бюджета, которые осуществляют внутриведомственный финансовый контроль. Названный контроль проводится в подведомственных учреждениях и организациях контрольно—ревизионными отделами министерств и ведомств, соответствующими управлениями исполнительных органов власти. Контрольные функции названными органами осуществляются в соответствии с нормативными правовыми актами соответствующего уровня, определяющими порядок работы указанны

Финансовое право:

1. Финансовые правоотношения:

- Понятие и субъекты финансовых правоотношений. Финансовые правоотношения - это урегулированные нормами финансового права общественные отношения, участники которых выступают как носители юридических прав и обязанностей, реализующие содержащиеся в этих нормах предписания по образованию, распределению и использованию государственных и муниципальных денежных фондов и доходов. Субъект - физические, юридические лица, государственные (РФ и ее субъекты) и муниципальные образования.

- Основания возникновения, изменения и прекращения финансовых правоотношений. Они происходят при наличии четко определенных в правовых нормах условий, или юридических фактов, т. е. предусмотренные нормами финансового права действия (бездействие) или события, вызывающие возникновение, изменение или прекращение у отдельных юридических или физических лиц финансовых прав и обязанностей.

Возникновение финансово-правовых отношений обычно осуществляется на основании правового нормативного или индивидуального юридического акта. Такой нормативный акт в области финансовой деятельности государства — закон о федеральном бюджете, который принимается ежегодно. Индивидуальный нормативный акт — извещение финансовым органом гражданина о необходимости уплатить какой-либо налог.

Изменение финансовых правоотношений не может быть произведено по волеизъявлению их участников. Оно совершается на основе нормативного акта в связи с изменением предусмотренных в нем фактов и событий. Например, факт увеличения или уменьшения размера бюджетных ассигнований вызывает изменение данного правоотношения.

Прекращение финансовых правоотношений наступает во многих случаях. Из них наиболее часто встречаются следующие:

погашение финансового обязательства в результате уплаты суммы в срок или взыскания недоимки (просроченного платежа); выполнение задания по государственным доходам по бюджету или внебюджетным фондам; использование выданных бюджетных ассигнований; осуществление компетентными органами права взыскания недоимки по налогам; прекращение правоотношений по налогам с населения происходит по достижении определенного возраста, предусмотренного законом, например, в связи с переходом на пенсию, призывом в армию и т. д.

- Нормативно-правовые акты, регулирующие финансовые правоотношения. Основным источником финансового права в Российской Федерации является нормативный правовой акт.

Нормативный правовой акт — это официальный документ, созданный компетентными государственными органами и содержащий общеобязательные юридические нормы (правила поведения).

Нормативный правовой акт имеет следующие признаки:

• издается уполномоченным государственным органом;

• обладает определенной юридической силой;

• регулирует отношения, имеющие постоянный и типичный характер;

• имеет конкретную сферу применения;

• охраняется от нарушений правоохранительными органами государства;

• обладает реквизитами, придающими документу индивидуально-правовую характеристику.

2. Правовые основы финансового контроля:

- Понятие и виды финансового контроля. Финансовый контроль – регламентированная нормами финансового права деятельность государства и муниципальных образований по проверке правильности финансового планирования, полноты и своевременности поступления доходов, обоснованности произведенных расходов и т.д.

Виды финансового контроля:

1.Контроль законодательных (представительных) органов, которые имеют право на:

а) получение от органов исполнительной власти, органов местного самоуправления необходимых сопроводительных материалов при утверждении бюджета;

б) получение от органов, исполняющих бюджеты, оперативной информации об их исполнении;

в) утверждение (не утверждение) отчета об исполнении бюджета;

г) создание собственных контрольных органов для проведения внешнего аудита бюджетов;

д) вынесение оценки деятельности органов, исполняющих бюджеты;

2) контроль исполнительных органов:

а) осуществляемый Министерством финансов РФ внутренний контроль за использованием бюджетных средств главными распорядителями, распорядителями и получателями бюджетных средств;

б) осуществляемый Федеральным казначейством предварительный и текущий контроль за ведением операций с бюджетными средствами главных распорядителей, распорядителей и получателей бюджетных средств, кредитных организаций, других участников бюджетного процесса по исполняемым бюджетам и бюджетам государственных внебюджетных фондов, взаимодействует с другими федеральными органами исполнительной власти в процессе осуществления указанного контроля и координирует их работу;

в) осуществляемый главным распорядителем, распорядителем бюджетных средств – финансовый контроль за использованием бюджетных средств получателями бюджетных средств в части обеспечения целевого использования и своевременного возврата бюджетных средств, а также представления отчетности и внесения платы за пользование бюджетными средствами.

Значение финансового контроля – обеспечение законности в финансовых правоотношениях.

- Формы финансового контроля.

1.предварительный – контроль, осуществляемый до проведения финансовой деятельности, например, в ходе обсуждения и утверждения проектов законов (решений) о бюджете и иных проектов законов (решений) по бюджетно-финансовым вопросам;

2.текущий – контроль, осуществляемый непосредственно в ходе проведения финансовых мероприятий, например, в ходе рассмотрения отдельных вопросов исполнения бюджетов на заседаниях комитетов, комиссий, рабочих групп законодательных (представительных) органов, представительных органов местного самоуправления, в ходе парламентских слушаний и в связи с депутатскими запросами;

3.последующий – контроль, осуществляемый по завершении определенных финансовых действий, по результатам их проведения, например, в ходе рассмотрения и утверждения отчетов об исполнении бюджетов.

- Методы финансового контроля.

1.наблюдение – направлено на ознакомление с состоянием финансовой деятельности проверяемого субъекта.

2.обследование;

3.проверка – метод, в ходе которого используются балансовые, отчетные и расходные документы в целях выявления нарушений финансовой дисциплины и устранения их последствий.

4.анализ – метод, который направлен на выявление нарушений финансовой дисциплины с помощью различных аналитических приемов.

5.ревизия – основной метод, который используется с целью установления законности финансовой дисциплины на конкретном объекте:

а) камеральная (документальная); б) фактическая; в) полная; г) выборочная; д) комплексная; е) тематическая.

3. Правовые основы страхования:

- Понятие, виды и формы страхования. Страхование - это отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов. Исходя из общего гражданско-правового определения обязательства в силу страхового обязательства одна сторона (страхователь) обязуется уплатить установленный законом или договором взнос (страховую премию), а другая сторона (страховщик) обязуется при наступлении предусмотренного события (страхового случая) произвести выплату страхового возмещения (при имущественном страховании) или страхового обеспечения — страховой суммы (при личном страховании). Выделяются две формы страхования — обязательное и добровольное. Такое деление обусловлено соответствующими юридическими фактами. Обязательное страхование возникает независимо от волеизъявления его участников в силу закона. Добровольное страхование основано исключительно на соглашении сторон.

При обязательном страховании законом на указанных в нем лиц возлагается обязанность страховать:

а) жизнь, здоровье и имущество других лиц на случай причинения вреда;

б) риск гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц либо нарушения договоров с другими лицами.

Закон прямо запрещает возлагать на гражданина обязанность страховать свою жизнь или здоровье (п. 2 ст. 935 ГК). По смыслу п. 1 этой статьи гражданина или юридическое лицо нельзя также принудить страховать и имущество, принадлежащее им на праве собственности, иначе это противоречило бы их правовому статусу собственника.

Обязательное страхование бывает двух видов: государственное и негосударственное.

Обязательное государственное страхование осуществляется за счет средств государственного бюджета.

- Нормативные акты, регулирующие страхование.Гражданский Кодекс РФ Глава 59. "Обязательства вследствие причинения вреда". К важнейшим нормативным актам, регулирующим страхование, помимо Конституции, относятся: ГК РФ (ст. 929 - 970); Закон РФ "Об организации страхового дела в Российской Федерации" от 27 ноября 1992 г. (с изм. 31.12.97 г.), Закон РФ "О медицинском страховании граждан в Российской Федерации" от 28 июня 1991 г., Федеральный закон "Об основах обязательного социального страхования" от 16 июля 1999 г. Нормы, посвященные страховым отношениям, содержатся также в Законах "О залоге", "Об охране окружающей среды", Кодексе торгового мореплавания (глава XII - о страховании от имущественных потерь). Страхование банковских вкладов регулируется ст. 38 и 39 Закона "О банках и банковской деятельности" от 3 февраля 1996 г.; страхование пенсий - Законом "О государственных пенсиях" и др. Важное значение для правового регулирования страхования имеют Указы Президента РФ, постановления Правительства РФ, инструкции Минфина РФ, нормативные акты Банка России. Продолжают действовать инструкции Федеральной службы России по надзору за страховой деятельностью (Росстрахнадзора). Отношения по страхованию регламентируются также правилами об отдельных видах страхования, изданных до начала 90-х годов Министерством финансов СССР. Эти правила могут использоваться для регламентации отношений между участниками страхования в настоящее время, но только по обоюдному согласию. На территории страны действуют некоторые международные договоры о страховании, заключенные Российской Федерацией. Например, "Соглашение о партнерстве и сотрудничестве", заключенное между нашей страной и Европейским союзом на острове Корфу 24 июня 1994 г., вступившее в силу с июля 1999 г.

4. Обязательное государственное страхование:

- Категории граждан, подлежащих обязательному государственному страхованию. Согласно ст. 969 ГК РФ «Обязательное государственное страхование» государственные учреждения обязаны являться страхователями жизни и здоровья следующих лиц:

военнослужащих;

граждан, призванных на военные сборы;

лиц рядового и начальствующего состава органов внутренних дел РФ;

сотрудников учреждений и органов уголовно-исполнительной системы;

сотрудников федеральных органов налоговой полиции;

сотрудников, военнослужащих и работников Государственной противопожарной службы.

Все названные категории лиц обеспечиваются страховыми гарантиями в силу специальных законов.

- Нормативные акты, регулирующие обязательное государственное страхование. Закон РФ «Об организации страхового дела в РФ» от 27 ноября 1992 г. (в редакции 2004 года) заложил новую основу страхования. Действие данного Закона распространяется на все виды страхования, за исключением государственного социального страхования. Действующее страховое законодательство в Российской Федерации активно развивается, главным образом, по линии разработки материалов, а также изменений и дополнений, вносимых в основные страховые законы.

- Общая характеристика обязательного социального страхования. Обязательное социальное страхование – часть государственной системы социальной защиты населения, спецификой которой является осуществляемое в соответствии с федеральным законом страхование работающих граждан от возможного изменения материального или социального положения, в том числе по независящим от них обстоятельствам.

Обязательное социальное страхование представляет собой систему создаваемых государством правовых, экономических и организационных мер, направленных на компенсацию или минимизацию последствий изменения материального или социального положения работающих граждан, а в случаях, предусмотренных законодательством РФ, иных категорий граждан вследствие признания их безработными, трудового увечья или профессионального заболевания, инвалидности, болезни, травмы, беременности и родов, потери кормильца, а также наступления старости, необходимости получения медицинской помощи, санаторно-курортного лечения и наступления иных установленных законодательством РФ социальных страховых рисков, подлежащих обязательному социальному страхованию.

5. Правовые основы валютного регулирования:

- Понятие и элементы валютного регулирования. Валютное регулирование - форма осуществления государством его валютной политики.

Правовую основу валютного регулирования составляет Федеральный закон от 10.12.2003г. № 173-ФЗ «О валютном регулировании и валютном контроле». Элементы валютного регулирования:

установление порядка проведения валютных операций - если порядок осуществления валютных операций, порядок использования счетов (включая установление требования об использовании специального счета) не установлены органами валютного регулирования, валютные операции осуществляются, счета открываются и операции по счетам проводятся без ограничений. При установлении требования об использовании специального счета органы валютного регулирования не вправе вводить ограничения, не предусмотренные законом;

валютный резерв страны: условия и порядок его формирования;

валютные фонды юридических и физических лиц;

валютный контроль.

- Правовые акты, регулирующие валютные правоотношения. Закон Российской Федерации «О валютном регулировании и валютном контроле» от 9 октября 1992 г., который устанавливает принципы осуществления валютных операций в Российской Федерации, полномочия и функции органов валютного регулирования и валютного контроля, права и обязанности юридических и физических лиц в отношении владения, пользования и распоряжения валютными ценностями, ответственность за нарушение валютного законодательства.

- Субъекты и объекты валютных правоотношений. Виды субъектов валютных отношений (в зависимости от их места жительства или местонахождения, а также оттого, в соответствии с российским или иностранным законодательством они созданы и действуют):

резиденты:

а) физические лица, являющиеся гражданами РФ, за исключением граждан РФ, признаваемых постоянно проживающими в иностранном государстве в соответствии с законодательством этого государства;

б) постоянно проживающие в Российской Федерации на основании вида на жительство, предусмотренного законодательством РФ, иностранные граждане и лица без гражданства;

в) юридические лица, созданные в соответствии

с законодательством РФ;

г) находящиеся за пределами территории РФ филиалы, представительства и иные подразделения резидентов - юридических лиц;

д) дипломатические представительства, консульские учреждения РФ и иные официальные представительства РФ, находящиеся за пределами территории РФ, а также постоянные представительства РФ при межгосударственных или межправительственных организациях;

е) Российская Федерация, субъекты РФ, муниципальные образования;

нерезиденты:

а) физические лица, не являющиеся резидентами;

б) юридические лица, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории РФ;

в) организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории РФ;

г) аккредитованные в Российской Федерации дипломатические представительства, консульские учреждения иностранных государств и постоянные представительства указанных государств при межгосударственных или межправительственных организациях;

д) межгосударственные и межправительственные организации, их филиалы и постоянные представительства в РФ;

е) находящиеся на территории РФ филиалы, постоянные представительства и другие обособленные или самостоятельные структурные подразделения нерезидентов - юридических лиц;

ж) иные лица, не являющиеся резидентами.

- Объекты валютных отношений:

валюта РФ: наличная (денежные знаки в виде банкнот, монет, казначейский билетов) и безналичная (средства на банковских счетах и банковских вкладах);

ценные бумаги в валюте РФ. Ценная бумага - документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. Виды ценных бумаг:

а) внутренние - эмиссионные ценные бумаги, номинальная стоимость которых указана в валюте РФ и выпуск которых зарегистрирован в России, иные ценные бумаги, удостоверяющие право на получение валюты РФ, выпущенные на территории России;

б) внешние - ценные бумаги, в том числе в бездокументарной форме, не относящиеся к внутренним ценным бумагам;

иностранная валюта: наличная и безналичная;

валютные ценности - иностранная валюта и внешние ценные бумаги.

- Валютный контроль. Основы валютного контроля закреплены в Федеральном законе от 10.12.2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле». Валютный контроль в РФ осуществляется Правительством РФ, органами и агентами валютного контроля. Органы валютного контроля в РФ:

-Центральный банк РФ; -федеральный орган (федеральные органы) исполнительной власти, уполномоченный (уполномоченные) Правительством РФ. В настоящее время федеральная служба финансово-бюджетного надзора. Агенты валютного контроля: -уполномоченные банки, подотчетные ЦБ РФ; -не являющиеся уполномоченными банками профессиональные участники рынка ценных бумаг.

6. Правовые основы организации безналичного денежного обращения и расчетов:

- Понятие и формы безналичных расчетов в РФ. Безналичные расчеты – денежные расчеты, проводимые путем записей на счетах в банках. При этом деньги списываются на счетах плательщика и зачисляются на счет покупателя. Вся совокупность безналичных расчетов, совершаемых за определенный промежуток времени, образует безналичный платежный оборот. Участниками безналичных расчетов является огромное число юридических и физических лиц. Формы безналичных расчетов:

расчеты платежными поручениями; расчеты по аккредитиву; расчеты чеками; расчеты по инкассо.

Формы безналичных расчетов избираются клиентами банков самостоятельно и предусматриваются в договорах, заключаемых ими со своими контрагентами.

Банки осуществляют операции по счетам на основании расчетных документов.

7. Виды профессиональной деятельности на рынке ценных бумаг в соответствии с Федеральным законом «О рынке ценных бумаг» от 22.04.1996 г. № 39-ФЗ (с изменениями и дополнениями).

Подготовлены редакции документа с изменениями, не вступившими в силу.

Документ применяется с учетом положений Федерального закона от 18.07.2009 N 181-ФЗ (пункт 2 статьи 11 Федерального закона от 18.07.2009 N 181-ФЗ).

В этой главе дается исключительный перечень видов деятельности, которые законодатель относит к профессиональной деятельности на рынке ценных бумаг:

- брокерская деятельность; - дилерская деятельность; - деятельность по управлению ценными бумагами;

- деятельность по определению взаимных обязательств (клиринг); - депозитарная деятельность; деятельность по ведению реестра владельцев ценных бумаг; - деятельность по организации торговли на рынке ценных бумаг.

Налоги:

по дисциплине «Налоги и налогообложение»:

1.Понятие налога и сбора. Экономическая сущность налогов.

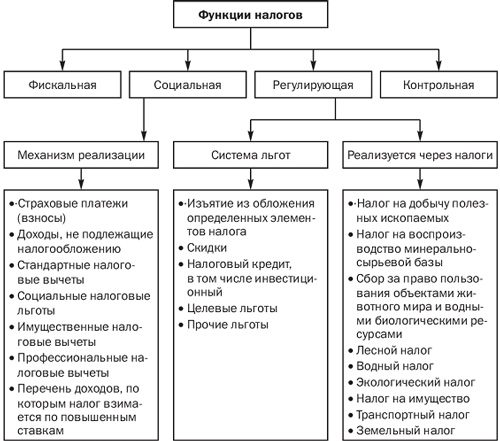

- Функции налогов. Роль налогов в рыночной экономике.

С принятием НК РФ и БК РФ налоги и сборы как правовые категории были отграничены от неналоговых платежей. В частности, БК РФ закрепил в ст. 41 «Виды доходов бюджетов» положение о том, что доходы бюджетов образуются за счет налоговых и неналоговых видов доходов, а также за счет безвозмездных и безвозвратных перечислений. БК РФ отнес к налоговым доходам все предусмотренные налоговым законодательством федеральные, региональные и местные налоги и сборы, а также пени и штрафы. Термином «налоговые доходы» охватываются два вида обязательных бюджетных платежей – налоги и сборы.

Налог – индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований (ст. 8 НК РФ).

Сущность налога состоит в отчуждении государством в свою пользу принадлежащих частным лицам денежных средств. Посредством налогообложения государство в одностороннем порядке изымает в централизованные фонды определенную часть ВВП для реализации публичных задач и функций. При этом часть собственности налогоплательщиков – физических лиц и организаций – в денежной форме переходит в собственность государства.

Налогоплательщик не вправе распоряжаться по своему усмотрению той частью своего имущества, которая в виде определенной денежной суммы подлежит взносу в казну, и обязан регулярно перечислять эту сумму в пользу государства, так как иначе были бы нарушены права и охраняемые законом интересы других лиц, а также государства. Взыскание налога не может расцениваться как произвольное лишение собственника его имущества, оно представляет собой законное изъятие части имущества, вытекающее из конституционной публично-правовой обязанности (постановления КС рФ от 17 декабря 1996 г. № 20-П, от 11 ноября 1997 г. № 16-П).

Налог устанавливается государством в форме закона.

Сбор – обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу лицензий (ст. 8 НК РФ).

Сущность сбора. Уплата сборов подразумевает индивидуально-возмездные отношения плательщика с государством. Сбор уплачивается в связи с публично-правовой услугой, но не за саму услугу. Уплатив сбор, последний вправе требовать от государства совершения в свою пользу юридически значимых действий, обжаловать отказ от их совершения, в том числе и в судебном порядке.

При уплате сборов большое значение имеет свободное усмотрение плательщика, его мотивация, стремление вступить в публично-правовые отношения с государством.

Налог именуется платежом, а сбор – взносом. Сбор может быть внесен различными способами.

Цель налогообложения – покрытие совокупных расходов публичной власти. Цель сбора – компенсировать дополнительные издержки государства на оказание плательщику индивидуально-конкретных услуг публично-правового характера.

1)

Дата добавления: 2015-04-18; просмотров: 235; Мы поможем в написании вашей работы!; Нарушение авторских прав |