КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Трастовые (доверительные) операции банка

Услуги банков, связанные с отношениями по доверенности. Банки действуют по поручению клиентов на правах доверенного лица и осуществляют операции, связанные в основном с управлением собственностью, а также выполняют другие услуги. Банки совершают доверительные операции для частных лиц, предприятий и фирм, благотворительных компаний (фондов) и прочих учреждений.

Формирование рынка трастовых услуг обусловлено тем обстоятельством, что у организаций и граждан возникла потребность доверить ведение их финансовых и юридических дел профессионалам, гарантирующим сохранность собственности, выполнение обязательств и высокий доход. Основную часть рынка в развитых странах составляют услуги по управлению денежными средствами клиента, его "портфелем" ценных бумаг.

Доверительные операции можно разделить на три вида:

1) управление наследством;

2) выполнение операций по доверенности и в связи с опекой;

3) агентские услуги.

В рамках трастовых отношений могут образовываться фонды погашения задолженности. Из такого фонда по контракту может осуществляться (в зависимости от условий контракта):

1) уплата процентов и погашение долгов;

2) освобождение заложенного имущества;

3) распоряжение фондом погашения (который создается для выкупа облигаций);

4) ведение учета и составление отчетов для держателей облигаций компании-эмитента, регулирующих органов и фондовой биржи.

Помимо этих услуг банк имеет право на хранение ценных бумаг, он может выступать в качестве агента по передачи права собственности на акции фирмы, по обмену ценных бумаг в соответствии с имеющейся договоренностью, а также осуществлять консультации по вопросам оценки, покупки, продажи ценных бумаг и недвижимости.

Оказывая трастовые операции физическим лицам по управлению денежными средствами на лицевых счетах (депозитах) банк может осуществлять по доверенности, которая оформляется на срок не более трех лет на получение денежных средств, на распоряжение – доверенность оформляется не в банке, а у нотариуса. По управлению денежными средствами по завещанию банк может составить завещание, но выплаты будут осуществляться наследником только после выдачи нотариусом свидетельства о праве на наследство по завещанию. Если завещание оформлено до 1998 года наследники получают завещанный вклад по предъявлению только свидетельства о смерти.

Комерческий банк как агент налогового контроля. Организация денежного оборота в коммерческом банке. Режим кассовой дисциплины для предприятий и организаций.

21.1

Под налоговым контролем законодатель понимает деятельность уполномоченных органов по контролю за соблюдением налогоплательщиками, налоговыми агентами и плательщиками сборов законодательства о налогах и сборах (п. 1 ст. 82 НК РФ).

Согласно пункту 2 статьи 86 НК РФ, налоговые органы вправе истребовать у банка определенные документы в отношении налогоплательщика в рамках проведения ими налогового контроля. Банк обязан выдать налоговому органу следующие справки об организациях (индивидуальных предпринимателях):

- о наличии счетов в банке;

- об остатках денежных средств на счетах;

- выписки по операциям на счетах организаций (индивидуальных предпринимателей).

Банк обязан подготовить и представить в налоговые органы справку в течение 5 дней со дня получения мотивированного запроса.

Такая справка должна быть предоставлена налоговым органам в следующих случаях:

- при проведении мероприятий налогового контроля;

- после вынесения решения о взыскании налога;

- при принятии решения о приостановлении операций или об отмене приостановления операций по счетам организации.

В соответствии с НК РФ банки несут ответственность за ряд нарушений при выполнении ими налогового контроля. Мера ответственности банков в зависимости от характера нарушений следующая:

1)открытие банком счета предприятию (ИП) без предъявления ими свидетельства о постановке на учет в налоговом органе (10 000 рублей)

P.S Причем налоговым законодательством не установлено, каким образом происходит взыскание штрафа - за каждый непредставленный документ или за пакет документов в целом. Налоговые органы, используя такую неопределенность, накладывают на банки взыскания в размере 10 000 рублей за каждый непредставленный документ.

2) не предоставление банком об открытии / закрытии счета предприятием (ИП) – штраф 20 000 рублей. Банки обязаны в течение 5 дней со дня открытия/ закрытия счета сообщить об этом в налоговый орган.

3)нарушение установленного НК РФ срока исполнения поручения налогоплательщика или налогового агента о перечислении налога или сбора (пеня в размере 1/150 части от учетной ставки ЦБ, но не более 0,2 % за каждый день просрочки.)

При отсутствии надлежащего обоснования в мотивировочной части запроса банк вправе отказать налоговому органу в предоставлении соответствующей информации.

Конституционный Суд РФ разъяснил, что не исключается право банка отказаться от исполнения требования налогового органа о представлении справок по операциям и счетам, если их необходимость не подтверждается целями и задачами налогового контроля.

Для юридических лиц, имеющих задолженность по уплате налогов и взносов в государственные внебюджетные фонды открываются счета-недоимщика – один из расчетных (текущих) счетов, с которых производятся все расчеты по погашению задолженности и которые регистрируются органами налоговой службы.

21.2

Налично-денежный оборот осуществляется через расчетно-кассовые центры и кассы коммерческого банка.

Коммерческий банк создает для расчетов кассовый узел, который должен включать в себя :

· Кассы различного назначения;

- Хранилище ценностей;

- Помещение по приему-выдаче денег инкассаторам;

- Комната для депозитных операций;

- Хранилище ценностей клиентов;

- Кладовая для хранения расчетных документов.

В зависимости от размеров и уровня обслуживания клиентов банки могут создать следующие виды специализированных кассовых подразделений:

- Приходные кассы;

- Расходные кассы;

- Приходно-расходные кассы;

- Вечерние кассы;

- Кассы пересчета

РКЦ ЦБ РФ контролирует кассовую работу банков и налично-денежный оборот страны, производит кассовое обслуживание банков на договорной основе, разрабатывает и представляет в территориальное управление ЦБ РФ прогноз по эмиссионному результату на предстоящий квартал по обслуживанию территории. РКЦ устанавливает лимит кассы для каждого коммерческого банка, осуществляет проверки достоверности отчетности о кассовых оборотах, составляет на основе данных КБ календарь выдач им наличных денег на оплату труда, предоставляет календарь в территориальное учреждение ЦБ, производит также проверки в банках соблюдения порядка кассовых операций.

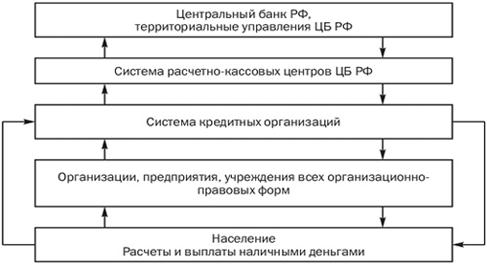

Рассмотрим схему налично-денежного оборота РФ:

Согласно этой схемы, можно сделать краткие выводы о том, что:

* импульсом, запускающим механизм движения денежной наличности, является ЦБ РФ;

* наличные деньги переводятся из резервных фондов в оборотные кассы РКЦ (поступают в обращение);

* из оборотных касс РКЦ наличные деньги направляются в операционные кассы коммерческих банков (кредитных учреждений)

* деньги выдаются юр. и физ. лицам, обслуживаемым в данном КБ.

Население использует наличные деньги для взаиморасчетов, но большая часть расходуется на выплату налогов, квартплаты и коммунальных платежей, покупку товаров и оплату услуг, выплату страховых, арендных платежей и проч.

Соответственно деньги от населения поступают либо в кассы предприятий торговли, Госкомсвязи России, а также предприятий, оказывающих услуги населению, либо непосредственно в операционные кассы коммерческих банков.

21.3

Согласно Положению ЦБ РФ от 12 октября 2011 г. № 373-П «О порядке ведения кассовых операций» (далее - Положение) с 1 января 2012 года отменяются старые правила ведения кассы и вступают новые:

1)Организации больше не обязаны оборудовать кассовые комнаты. Руководство организации само:

-выбирает место, где проводятся наличные расчеты;

-определяет перечень мер для защиты кассы и сохранности наличности;

-определяет порядок и сроки проверок наличия денег в кассе;

-само устанавливает лимит наличных денег в кассе (и согласовывать с банком его не нужно), т.е. объем наличности, который можно не сдавать в банк и хранить в кассе;

-решает на какой срок устанавливать кассовый лимит и может при необходимости его пересмотреть.

2)Лимит остатка наличных денег в кассе:

-лимит определяется на конец рабочего дня после выведения остатка в кассовой книге;

-об установленном лимите в обязательном порядке необходимо издать распорядительный документ (приказ, распоряжение);

-наличие денег сверх лимита допускается не только в дни зарплаты, но и в выходные дни, если в этот день организация осуществляет кассовые операции

3)организация работы по ведению кассовых операций:

-кассовые операции могут вести назначенные кассиры или сам руководитель

4)кассовые операции оформляются на основе следующих документов:

-кассовая книга-для обобщения информации о кассовых операциях;

-приходный ордер-оформление поступления в кассу наличных денег;

-расходный ордер-оформление выдачи из кассы наличных денег;

-расчетно-платежная ведомость-учет отработанного времени, начислений и выплат работникам компании;

-платежная ведомсть-учет выданной работникам зарплаты и других выплат.

Кассовые документы и книги следует хранить не менее 5 лет при условии проведения проверки (ревизии).

Никто не уполномочен проверять порядок соблюдения кассовой дисциплины, т.к. Положение ЦБ РФ от 5.01.98 №14-П и прежний порядок введения кассовых операций, которые возлагали эту обязанность на банки- ОТМЕНЕНЫ!

Дата добавления: 2015-04-18; просмотров: 274; Мы поможем в написании вашей работы!; Нарушение авторских прав |