КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Учет операций по расчетному счету

Безналичные расчеты осуществляются в основном через банковские, кредитные и расчетные операции. Их применение позволяет существенно снизить расходы на денежное обращение, сокращает потребность в наличных денежных средствах, обеспечивает их более надежную сохранность.

Основным документом является положение ЦБ РФ «О безналичных расчетах в РФ» от 8 сентября 2000г №120-П. По положению каждое предприятие может открыть расчетный счет в любом банке (даже несколько счетов).

Необходимо предоставить следующие документы:

· заявление на открытие счета;

· свидетельство о регистрации предприятия;

· копию устава и учредительного документа;

· два экземпляра банковских карточек с образцами подписи и оттиском печати, заверенных нотариусом;

· справку о постановке на учет в налоговой инспекции и органах статистики;

· договор на банковское обслуживание, где указываются обязанности сторон.

На основании этих документов предприятию присваивается номер расчетного счета и открывается лицевой счет для учета движения его денежных средств.

Основные банковские документы.

1 Наличные расчеты оформляются:

· объявление на взнос наличных;

· чек денежный.

2 Безналичные расчеты:

· платежное поручение;

· аккредитивы;

· чеки;

· расчеты по инкассо (платежные требования и инкассовые поручения);

· выписка из лицевого счета.

Объявление на взнос наличных из кассы на расчетный счет

Объявление на взнос наличных выписывается кассиром (в 1экз.), когда из кассы вносятся на расчетный счет наличные денежные средства. Объявление состоит их 3-х частей:

само объявление – остается в банке;

талон к объявлению – прикладывается к выписке;

квитанция – выдается на руки кассиру и служит оправдательным документом.

Чек денежный

Чек денежный служит для получения наличных денежных средств с расчетного счета лицу, указанному в чеке. Чековые книжки выдаются в банке по заявлению организации (25 или 50 листов). На каждом листе проставляется полное название организации. Чек действителен в течение 10 дней, исправления и подчистки не допускаются. Чек заполняется в одном экземпляре и состоит из 2-х частей:

чек, который отдается в банк;

корешок чека, который остается в чековой книжке на предприятии, в нем расписывается лицо, получившее чек.

Расчеты платежными поручениями

Платежное поручение представляет собой поручение организации обслуживающему банку о перечислении определенной суммы со своего счета на счет указанного плательщиком лица. В современной хозяйственной практике указанная форма расчетов является основной.

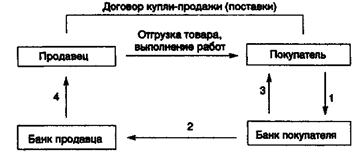

Схема расчетов платежными поручениями приведена на Рисунке 2.1.

В день принятия банком от клиента платежного поручения у банка возникает обязательство перед клиентом перечислить денежные средства по назначению, при соблюдении клиентом следующих условий: (а) правильного указания реквизитов плательщика, получателя денежных средств, обязательных для осуществления операции по перечислению средств; (б) наличия на его счете денежных средств в сумме, достаточной для исполнения принятого документа.

Кредитная организация в день принятия платежного поручения от клиента списывает средства с его счета и перечисляет их со своего счета не позднее следующего дня, если иное не предусмотрено в договоре банковского счета.

Платежное поручение действительно в течение 10 дней, начиная со дня, следующего за днем выписки. В отдельных случаях используются безотзывные поручения, действующие в течение неопределенного времени

.

1 — выписка платежного поручения в соответствии с требованиями договора и предъявление поручения в банк;

2— списание средств со счета покупателя и зачисление на счет продавца;

3 — выписка с расчетного счета покупателя о списании средств;

4 — выписка с расчетного счета продавца о зачислении средств.

Рисунок 2. 1 - Схема расчетов платежными поручениями

Расчеты аккредитивами

Аккредитив представляет собой условное денежное обязательство, принимаемое банком (банк-эмитент) по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (исполняющий баше) произвести такие платежи.

Содержание аккредитивной формы расчетов заключается в том, что плательщик и поставщик передают банкам, в которых они обслуживаются, функции по контролю за соблюдением условий договора в части сумм и сроков оплаты. В банке поставщика открывается специальный счет, на котором депонируются средства плательщика. Указанные средства бронируются на определенный срок, который устанавливается в основном договоре. После того как поставщик убеждается в том, что необходимые средства зарезервированы, он отгружает продукцию или выполняет соответствующие услуги или работы. Документы, свидетельствующие об отгрузке товаров или выполнении работ, представляются поставщиком в банк. Исполняющий банк проверяет соответствие отгрузки условиям аккредитива, и в случае полного соблюдения контракта денежные средства списываются непосредственно на счет поставщика. Документы, свидетельствующие об отгрузке продукции, исполняющий банк пересылает банку-эмитенту» откуда они попадают к покупателю. Выплаты с аккредитива могут осуществляться только в безналичной форме.

Аккредитивная форма расчетов имеет несомненные достоинства. Поставщик получает дополнительные гарантии по своевременному получению оплаты от покупателя, поскольку, как правило, отгрузка товара или выполнение каких-либо работ поставщиком производится уже после получения извещения об открытии аккредитива. С другой стороны, банковское учреждение контролирует действия поставщика; несмотря на то, что соответствующие денежные средства забронированы, поставщик сможет получить их только при условии добросовестного исполнения договора в полном объеме и в соответствующие сроки.

В современной практике используются несколько видов аккредитивной формы расчетов:

при депонированном, или открытом, аккредитиве банк плательщика (банк-эмитент) перечисляет в банк получателя (исполняющий банк) соответствующую сумму со счета плательщика или за счет средств предоставленного ему кредита. Таким образом, необходимые денежные средства списываются со счета плательщика еще до момента исполнения поставщиком обязательств по договору.

при непокрытом, или гарантированном, аккредитиве средства, списанные с расчетного счета покупателя, непосредственно в банк поставщика не перечисляются, а депонируются на специальном счете. Выплата поставщику по аккредитиву производится за счет средств на корреспондентском счете банка покупателя в банке поставщика. В этом случае сроки расчетов между контрагентами сокращаются.

Возможны и другие классификации аккредитивной формы расчетов, однако различия между ними в основном носят технический характер:

отзывный аккредитив может быть изменен банком-эмитентом без предварительного уведомления организации — получателя средств. Соответственно после получения извещения об отзыве исполняющий банк платежи не производит. Возможность отзыва аккредитива без уведомления поставщика не дает поставщику достаточных гарантий получения платежа. На практике он почти не применяется.

безотзывным признается аккредитив, который может быть отменен или изменен только с согласия поставщика. В этом случае исполняющий банк обязуется осуществить платеж поставщику при выполнении им условий аккредитива.

На практике существуют и другие вариации аккредитивной формы расчетов. Например, при посреднических операциях применяется переводнойаккредитив. В случае периодических поставок или выполнения работ по этапам используется возобновляемыйаккредитив.

Порядок расчетов по аккредитиву устанавливается в основном договоре между поставщиком и покупателем. Схема документооборота при использовании покрытого аккредитива приведена на Рисунке 2. 2.

1 - предоставление в 6анк аккредитива по установленной форме;

2 - списание средств со счета покупателя и перечисление в исполняющий банк для платежей по аккредитиву;

3 - уведомление продавца об открытии аккредитива;

4 - отгрузка продукции, выполнение работ, услуг;

5 - предоставление в обслуживающий банк документов, свидетельствующих об отгрузке в соответствии с условиями аккредитива;

6 - контроль исполняющего банка за соблюдением условий контракта и зачисление средств на счет продавца;

7 - уведомление банка-эмитента об использовании аккредитива вместе с документами, свидетельствующими об отгрузке;

8 - уведомление покупателя об использовании аккредитива вместе с документами, свидетельствующими об отгрузке.

Рисунок 2.2 - Схема расчетов с использованием покрытого аккредитива

Расчеты чеками

Чеком признается ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя обслуживающему его банку произвести платеж указанной в чеке суммы чекодержателю.

В хозяйственной практике выделяют два вида чеков: денежные (чеки, предназначенные для выплаты чекодержателю наличных денежных средств) и расчетные (чеки, используемые для расчетов между юридическими лицами). В данном разделе речь пойдет о расчетных чеках.

Расчетные чеки представлены депонированными и гарантированными чеками. Различия между ними заключаются в том, что при оформлении депонированной чековой книжки клиент предварительно перечисляет на отдельный лицевой счет соответствующую сумму, что обеспечивает гарантию платежа по данным чекам, т. е. одновременно с заявлением о выдаче чековой книжки в банк представляется платежное поручение. Именно депонированные чеки получили наибольшее распространение в современной отечественной практике.

Гарантированная чековая книжка предварительного депонирования средств не предусматривает. Покрытием чека выступают средства чекодателя на расчетном счете в пределах соответствующей суммы гарантии, установленной банком при выдаче чековой книжки. При временном отсутствии средств на счете плательщика банк может произвести оплату за счет собственных средств в пределах установленной суммы (овердрафт), если данная услуга установлена соглашением между банком и клиентом.

Чек должен быть предъявлен к оплате в течение 10 дней, не считая дня его выдачи. Выдача чека не погашает обязательства чекодателя, в исполнение которого он выдан.

Общая схема расчетов депонированными чеками приведена на Рисунке 2.3.

1 — заявление покупателя в банк о предоставлении чековой книжки вместе с платежным поручением о депонировании денежных средств;

2 — депонирование средств на специальном счете;

3 — выдача чековой книжки;

4 — отгрузка продукции, выполнение работ, услуг;

5 — выписка чека и передача его поставщику;

6 — предоставление в обслуживающий банк чеков вместе с реестром чеков;

7 — предъявление реестра чеков в банк покупателя для оплаты;

8 — перечисление соответствующих сумм с лицевого счета чековой книжки.

Рисунок 2.3 - Схема расчетов с использованием депонированной чековой книжки

.

Расчеты по инкассо

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк берет на себя обязательства по получению от плательщика платежа на основании представленных на инкассо документов. Суть указанной операции заключается в том, что распоряжение о списании средств со счета плательщика оформляется не самим плательщиком, а получателем в рамках предоставленного ему права.

Расчеты по инкассо могут осуществляться с акцептом, т. е. когда плательщик подтверждает представленные в его банк документы на списание денежных средств, так и без акцепта, в случаях, установленных законодательством (как правило, это относится к списанию по исполнительным и приравненным к ним документам).

В современной практике инкассовая форма расчетов осуществляется на основании платежных требований и инкассовых поручений. Указанные документы предъявляются получателем средств (взыскателем) к счету плательщика через банк, обслуживающий получателя.

Платежное требование-поручение используется, как правило, в коммерческом обороте и представляет собой расчетный документ, который содержит требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк. Расчеты платежными требованиями-поручениями могут осуществляться с акцептом или без акцепта плательщика. При расчетах между коммерческими организациями платежные требования без акцепта используются только в случае, если данное условие установлено основным договором между контрагентами

Порядок документооборота при расчетах платежными требованиями-поручениями с предварительным акцептом плательщика приведен на Рисунке 2.4.

1 — отгрузка товара, выполнение работ, услуг;

2 — выписка и направление в банк-эмитент платежного требования-поручения, реестров требований и сопроводительных документов;

3,4—передача указанных документов в исполняющий банк и направление требования покупателю;

5 — акцепт или отказ от акцепта вместе с соответствующим заявлением;

6 — перечисление средств в случае акцепта или возврат документов вместе с заявлением об отказе акцепта;

7 — зачисление средств на счет продавца (в случае акцепта и оплаты);

8 — извещение поставщика о поступлении средств либо передача документов, свидетельствующих о полном или частичном отказе от акцепта.

Рисунок 2. 4 - Схема расчетов с использованием платежных требований-поручений, подлежащих акцепту плательщика

Инкассовые расчеты могут осуществляться также и на основании инкассовых поручений. В соответствии с действующим законодательством списание денежных средств по инкассовым поручениям производится только в бесспорном порядке. Положением о безналичных расчетах предусмотрены случаи применения инкассовых поручений, а именно:

• в случаях, когда бесспорный порядок взыскания установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции;

• при взыскании по исполнительным листам.

В сложившейся практике расчеты с использованием инкассовых поручений применяются в основном для принудительного взыскания денежных средств соответствующими государственными контролирующими органами.

Выписка с расчетного счета – второй экземпляр лицевого счета, в котором отражается движение денежных средств за каждый рабочий день, и к нему прикладываются подтверждающие (оправдательные) документы: платежные требования, поручения, расчеты по чекам, аккредитивам и т.п. Данные документы поступают в бухгалтерию, где подвергаются обработке, т.е. на каждом документе проставляется корреспонденция счетов, штамп «Погашено» и информация заносится в регистры бухгалтерского учета.

При недостаточности денежных средств на счете списание денежных средств со счета осуществляется в последовательности, определенной Гражданским кодексом РФ:

· выплаты по исполнительным документам для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, требования по выплате алиментов;

· выплата заработной платы, выходных пособий, выплата вознаграждений по авторским договорам;

· выплаты, предусматривающие платежи в бюджет и во внебюджетные фонды;

· выплаты по прочим исполнительным документам;

· выплаты по прочим платежным документам в порядке календарной очередности.

Синтетический учет операций по расчетному счету ведется на счете 51 «Расчетный счет». Это активный счет, по дебету которого записывается остаток свободных денежных средств предприятия на начало месяца, поступления наличных денег из кассы предприятия, денежные средства, зачисленные от покупателей продукции, заказчиков, дебиторов, полученные суды. По кредиту этого счета отражаютсяденежные средства,перечисленные в погашение задолженности поставщикам материальных ценностей, подрядчикам за выполненные работы, бюджете, банку за полученные кредиты, органам социального страхования и прочим кредиторам и т.п.

Обороты по кредиту расчетного счета записываются в журнал-ордер №2, а обороты по дебету – в ведомость №2. Основанием для записи являются проверенные и обработанные выписки с расчетного счета с приложенными документами. Суммы с одноименными корреспондирующими счетами каждой выписки складываются и записываются в журнал-ордер и в ведомость итогами.

Обязательное условие для заполнения регистров – использование одной строки для каждой выписки независимо от того, за какой период она составлена. Количество занятых строк журнала-ордера №2 и ведомости №2 за месяц должно быть одинаковым и равно количеству полученных за этот период выписок из банка.

Корреспонденция счетов по счету 51 «Расчетный счет»:

Д 51 К 50 – Зачислены деньги из кассы на расчетный счет

Д 51 К 62 – Поступили средства на расчетный счет от покупателей

Д 51 К 75 – Зачислены средства на расчетный счет от учредителей

Д 51 К 66 (67) – На расчетный счет зачислен краткосрочный (долгосрочный) кредит

Д 51 К 99 – Зачислены штрафы, пени, неустойки полученные

Д 50 К 51 – Деньги с расчетного счета поступили в кассу

Д 60 К 51 - С расчетного счета перечислено поставщикам

Д 66(67) К 51 – С расчетного счета перечислены кредиты или % по кредитному займу

Д 68 К 51 – С расчетного счета перечислены налоги в бюджет

Д 69 К 51 – С расчетного счета перечислен единый социальный налог

Д 26,44 К 51 – Оплачены банковские услуги

Расчеты по аккредитивам и особым счетам учитываются на счете 55 «Специальные счета в банках». Зачисление денежных средств отражается по дебету счета 55, по мере использования средств суммы списывают с кредита счета 55. Неиспользованные средства возвращают в организацию на восстановление того счета, с которого они были ранее перечислены. В зависимости от форм расчетов, используемых организацией, к счету 55 «Специальные счета в банке» могут быть открыты субсчета:

· Счет 55/1 «Аккредитивы»

· Счет 55/2 «Чековые книжки»

· Счет 55/3 «Депозитные счета» и др.

Корреспонденция счетов по счету 55 «Специальные счета в банке»:

Д 55/1 К 51 – Открыт аккредитив за счет собственных средств

Д 60 К 55/1 – Оплата поставщикам через аккредитив

Д 51 К 55/1 – Возвращен неиспользованный аккредитив

Д 55/1 К 66 – Аккредитив открыт за счет кредита банка

Дата добавления: 2014-11-13; просмотров: 357; Мы поможем в написании вашей работы!; Нарушение авторских прав |