КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Статистика финансов предприятий

Объектом статистики финансов предприятий является финансовая деятельность хозяйствующих субъектов, которая заключается в образовании, распределении и использовании фонда денежных средств (финансов) в процессе производства, реализации товаров, выполнения работ и оказания различных услуг, осуществляемых в процессе взаимоотношений данного хозяйствующего субъекта с другими экономическими единицами (включая государство). Финансы предприятий составляют основу финансовой системы страны. На предприятиях (в организациях) формируется подавляющая часть финансовых средств, от которых во многом зависит общее финансовое положение страны.

Как и государственные финансы, финансы предприятий выполняют распределительную и контрольную функции. Однако круг деятельности финансов предприятий значительно шире круга деятельности государственных финансов. Государственные финансы осуществляют функции в основном на стадии вторичного распределения доходов в процессе формирования и исполнения бюджета, в то время как финансы предприятий — как на стадии образования и первичного распределения доходов, так и вторичного распределения доходов.

Предметом статистики финансов предприятий является количественная сторона финансово-денежных отношений хозяйствующих субъектов с другими экономическими единицами с учетом их качественных особенностей, обусловленных образованием, распределением и использованием финансовых ресурсов, выполнением обязательств хозяйствующих субъектов друг перед другом, перед финансово-банковской системой и государством.

Основными задачами статистики финансов предприятий являются:

• изучение состояния и развития финансово-денежных отношений хозяйствующих субъектов;

• измерение объема и структуры источников формирования финансовых ресурсов;

• определение направлений использования денежных средств;

• анализ уровня и динамики прибыли, рентабельности (доходности) и факторов их изменения;

• оценка финансовой устойчивости и состояния платежеспособности;

• оценка выполнения хозяйствующими субъектами финансово-кредитных обязательств.

В статистике финансов предприятий применяется система показателей, отражающих финансовое положение хозяйствующих субъектов, поступление, распределение и характер использования денежных средств, размеры и структуру задолженности (в том числе просроченной) и др.

При статистическом изучении основных закономерностей финансового состояния предприятий широко используются методы группировок, структурного анализа, регрессионного и корреляционного анализа, рядов динамики, индексный метод и др.

В органах российской государственной статистики формируется важная составляющая статистики финансов — статистика финансов нефинансовых организаций.

К нефинансовым организациям относятся хозяйствующие субъекты (предприятия и организации), основным видом деятельности которых является производство рыночных товаров или нефинансовых услуг. Система федерального государственного статистического наблюдения за финансами предприятий базируется на единых методологических принципах сбора и обработки данных, характеризующих финансово-хозяйственную деятельность предприятий. Разработка всей статистической информации о финансах предприятий базируется на методологии бухгалтерского учета.

В настоящее время статистическое наблюдение за финансами предприятий на основе форм федерального государственного статистического наблюдения осуществляется по следующим направлениям:

• финансовое состояние — сальдированный финансовый результат, различные виды кредиторской и дебиторской задолженности; задолженность по полученным кредитам и займам; выручка от продажи товаров (продукции, работ и услуг) за вычетом налога на добавленную стоимость, акцизов и иных аналогичных обязательных платежей; себестоимость проданных товаров (продукции, работ и услуг);

• финансовые вложения — долгосрочные и краткосрочные финансовые вложения, осуществленные предприятием, в активы других предприятий (в том числе в паи и акции, облигации и др.);

• использование денежных средств — расходы на развитие и совершенствование производства, на социальное развитие, выплаты социального характера работникам, на благотворительные цели, отчисления в отраслевые и внебюджетные фонды научно-исследовательских и опытно-конструкторских работ);

• движение денежных средств в иностранной валюте — движение средств в иностранной валюте на транзитных, текущих валютных счетах; средства предприятий на валютных счетах за рубежом; информация об обязательной продаже валюты;

• иностранные инвестиции в Россию из-за рубежа и инвестиции из России — прямые инвестиции (в том числе взносы в капитал; денежные средства, финансовый лизинг; кредиты, полученные от зарубежных совладельцев предприятий), портфельные инвестиции (в том числе в акции и паи, долговые ценные бумаги, прочие портфельные инвестиции) и прочие инвестиции (в том числе торговые кредиты, прочие кредиты, банковские вклады, использование средств, поступивших из-за рубежа в форме иностранных инвестиций);

• состояние расчетов за отгруженную продукцию, выполненные работы и услуги — объем отгруженной и оплаченной продукции, в том числе наличными и безналичными денежными средствами, векселями, ценными бумагами, переуступкой прав собственности, взаимным зачетом требований, по прямому товарообмену (бартеру), прочими видами расчетов.

На основе статистического наблюдения формируются базовые показатели статистики финансов предприятий, характеризующие финансовые результаты их деятельности, главными из которых являются выручка от продаж и прибыль. На основе базовых показателей определяются производные (аналитические) показатели, отображающие различные аспекты финансового положения предприятия.

Основными формами статистической отчетности, отражающими инвестиционную и финансовую деятельность хозяйствующих субъектов, являются формы № П-2 «Сведения об инвестициях» и № П-3 «Сведения о финансовом состоянии организации».

Форма № П-2 «Сведения об инвестициях» представляется полезной с точки зрения обобщения информации об инвестициях предприятий.

Форма № П-3 «Сведения о финансовом состоянии организации» характеризует не столько финансовое состояние хозяйствующих субъектов, сколько его изменение за отчетный период по некоторым видам финансовых инструментов, а также величину активов.

Статистика финансов предприятий включает систему показателей, призванную охарактеризовать финансовые ресурсы и финансовое состояние хозяйствующих субъектов.

Финансовые ресурсы — это денежные средства (собственные и привлеченные) хозяйствующих субъектов, находящиеся в их распоряжении и предназначенные для выполнения финансовых обязательств и осуществления затрат для производства.

На вновь создаваемых предприятиях независимо от организационно-правовой формы объединения (акционерное общество, кооператив и т.д.) финансовым источником является уставный капитал, т.е. сумма вкладов учредителей (в том числе иностранных) в виде основного и оборотного капитала, зафиксированная в соответствующих юридических документах. К вкладам в уставный капитал относятся также имущественные права учредителей на пользование землей, интеллектуальной собственностью, природными ресурсами, патентами, лицензиями, торговыми марками и прочие вложения в нематериальной форме (нематериальные активы). Помимо денежных средств в процесс производства могут быть инвестированы финансовые ресурсы отрасли (в условиях функционирования ведомственно-отраслевых структур), паевые и иные взносы кооперативов, банковский кредит, бюджетные средства и т.д.

На действующих предприятиях важнейшими источниками формирования финансовых ресурсов являются прибыль от реализованной продукции, выполненных работ и оказанных услуг, амортизационные отчисления, поступления, мобилизуемые на финансовом рынке (продажа акций, облигаций и других ценных бумаг), дивиденды и проценты по ценным бумагам других эмитентов, венчурный капитал (рисковые инвестиции, т.е. инвестиции в новые сферы деятельности, связанные с большим риском, в расчете на быструю окупаемость вложенных средств), краткосрочные и долгосрочные кредиты, займы, доходы от продажи имущества, бюджетные ассигнования, страховые возмещения и т.д. Немаловажным источником финансовых средств является привлечение на акционерной основе или на долевых началах денежных ресурсов других предприятий и организаций.

Для осуществления внешнеэкономической деятельности у предприятий формируется валютный фонд, объем которого определяется валютной выручкой от посреднических и банковских операций, экспорта товаров и услуг, а также прибылью и валютными поступлениями на благотворительные цели.

Рассмотрим наиболее важные показатели финансовой деятельности предприятий, применяемые для изучения источников формирования и направлений использования финансовых ресурсов.

Прибыль — экономическая категория, комплексно отражающая хозяйственную деятельность предприятия в форме финансового результата хозяйственной деятельности. В отечественной экономической литературе, посвященной теоретическим и практическим вопросам организации финансов предприятий, применяется следующая система показателей, отражающих разные виды прибыли и их состав: балансовая прибыль, валовая прибыль, прибыль от реализации, прибыль от реализации основных фондов и иного имущества, внереализационные доходы и расходы.

Наряду с абсолютными показателями объема прибыли в статистике финансов широко применяется относительный показатель — рентабельность, который в общем виде характеризует финансовую эффективность (прибыльность) функционирования хозяйствующего субъекта. Этот показатель представляет собой своего рода синтез различных качественных и количественных показателей: роста объема производства и производительности, снижения себестоимости и др. Различают три показателя рентабельности: общая рентабельность, рентабельность реализованной продукции и рентабельность капитала. Общая рентабельность определяется по формуле

,

,

где Пб — общая сумма балансовой прибыли; Ф — среднегодовая стоимость основных средств, нематериальных активов и материальных оборотных средств.

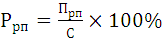

Показатель рентабельности реализованной продукции отражает эффективность текущих затрат (в отличие от показателя общей рентабельности, характеризующего эффективность авансированного капитала) и исчисляется как отношение прибыли от реализации продукции к полной себестоимости реализованной продукции:

,

,

где Прп — прибыль от реализации продукции; С — полная себестоимость реализованной продукции.

Рентабельность конкретного вида продукции зависит от цен на сырье, качества продукции, производительности труда, материальных и других затрат на производство. Рентабельность фондов зависит не только от этих факторов, но и от эффективности использования производственного потенциала. Следовательно, показатель рентабельности реализованной продукции детализирует общий показатель рентабельности. В частности, изучаются состояние, динамика основного и оборотного капитала, эффективность его использования, обеспеченность запасами товарно-материальных ценностей — в целом, по группам и источникам образования.

Деловая активность предприятий в финансовом отношении определяется с помощью показателя общей оборачиваемости капитала (Ок), который рассчитывается по формуле:

,

,

где В — выручка от реализации продукции (услуг); К — капитал предприятия (основной капитал, материальные оборотные средства, нематериальные активы и фонды обращения).

Общая оборачиваемость капитала может увеличиваться в результате не только ускорения кругооборота имущества предприятия, но и относительного уменьшения капитала в анализируемом периоде, роста цен из-за инфляции.

Финансовое состояние предприятия — это комплексное понятие, отражающее результат взаимодействия всех элементов финансовых и кредитных отношений, которые возникают у предприятия в процессе его хозяйственной и коммерческой деятельности. В зарубежной практике применяется система показателей, характеризующих финансовое состояние фирмы: коэффициент концентрации собственного капитала; коэффициент концентрации привлеченного капитала; коэффициент финансовой зависимости; коэффициент маневренности собственного капитала; коэффициент структуры долгосрочных вложений; коэффициент структуры привлеченного капитала; коэффициент соотношения собственного и привлеченного капитала. В отечественной учетно-аналитической практике для характеристики финансового состояния предприятия используется ряд аналитических показателей, отражающих наличие, размещение и использование оборотных средств и финансовых ресурсов:

• степень финансовой автономности предприятия;

• величина оборотного рабочего капитала;

• наличие собственных и приравненных оборотных средств, их динамика и обеспеченность сохранности;

• полнота соответствия фактического наличия всех оборотных средств (собственных и заемных) стоимости фактических запасов и затрат, отраженных во втором разделе актива баланса;

• степень ускорения (или замедления) оборачиваемости оборотных средств;

• наличие финансовых ресурсов предприятия, их динамика, состав и структура, степень целевого использования;

• степень мобильности наличных запасов товарно-материальных ценностей и произведенных затрат;

• реальность дебиторской и кредиторской задолженности;

• степень деловой активности предприятия и ее влияние на финансовое положение предприятия;

• возможность оптимизации объема производства, прибыли и издержек;

• оценка ликвидности баланса предприятия.

Под финансовой устойчивостью понимается способность хозяйствующего субъекта своевременно из собственных средств возмещать затраты, вложенные в основной и оборотный капитал, нематериальные активы, и расплачиваться по своим обязательствам, то есть быть платежеспособным. Для оценки изменения финансовой устойчивости хозяйствующего субъекта применяются коэффициент автономии, коэффициент соотношения заемных и собственных средств, коэффициент маневренности и коэффициент ликвидности.

Коэффициент автономии (Ка) показывает степень независимости финансового состояния предприятия от заемных средств и определяется по формуле:

,

,

где Сс — собственные средства; Sз/фр — суммарные затраты фи-нансовых ресурсов.

Рост коэффициента автономии свидетельствует об уменьшении финансовых затруднений в будущем и увеличении собственных резервов для погашения финансовых обязательств предприятия (организации). Исходя из практического опыта, если Ка > 0,6, то хозяйствующий субъект в состоянии все платежи произвести за счет собственных средств.

Коэффициент соотношения собственных и заемных средств (коэффициент финансовой устойчивости) используется в том случае, если необходимо определить, может ли предприятие (организация) привлекать в хозяйственный оборот внешние источники (заемные средства). Оптимальным считается вариант, если Куст= 1. Если Куст > 1, то собственных средств явно недостаточно для покрытия заемных средств. Коэффициент финансовой устойчивости определяется по формуле:

где КР — кредиторская задолженность и другие заемные средства (без кредитов банков и займов).

Коэффициент маневренности (Км) отражает, в какой степени предприятие способно маневрировать собственными средствами в мобильной форме и рассчитывается по формуле:

,

,

где ДКЗ — долгосрочные кредиты и займы; ВА — основные средства и иные внеоборотные активы (нематериальные активы, долгосрочные финансовые вложения, расчеты с учредителями и прочие внеоборотные активы).

Рост коэффициента маневренности означает, что финансовое состояние хозяйствующего субъекта стабильно.

Финансовое состояние предприятия характеризуется также величиной оборотного (рабочего) капитала, определяемого как разница между суммой текущих активов и суммой текущих финансовых обязательств.

К текущим активам принято относить денежные средства, краткосрочные финансовые вложения, дебиторскую задолженность, векселя к получению и запасы. Состав текущих финансовых обязательств включает кредиторскую задолженность, краткосрочные банковские кредиты и прочие кредиты, подлежащие выплате в текущем периоде. Величина оборотного капитала означает наличие у предприятия свободных ресурсов, не связанных с обязательствами. Если величина текущих финансовых обязательств больше величины текущих активов, то у предприятия возник дефицит оборотного капитала, отрицательно влияющий на его финансовое состояние.

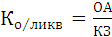

Для прогнозирования платежеспособности предприятия с учетом своевременности расчетов с дебиторами определяется коэффициент общей ликвидности (Ко/ликв):

,

,

где OA — денежные средства, вложения в ценные бумаги, запасы товарно-материальных ценностей, дебиторская задолженность; КЗ — краткосрочная задолженность.

Снижение коэффициента ликвидности означает, что даже при условии своевременного проведения расчетов с дебиторами платежеспособность предприятия (организации) ухудшилась. В дополнение к коэффициенту общей ликвидности обычно рассчитывается коэффициент абсолютной ликвидности:

,

,

где Ак/л — активы, наиболее ликвидные (денежные наличные средства, деньги в пути, деньги на счетах, краткосрочные финансовые вложения, например в ценные бумаги).

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие (организация) способно погасить в ближайшее время. Отметим, что к характеристике финансового положения предприятия относится и соблюдение условий валютной самоокупаемости. Положительное сальдо поступлений и расхода валюты означает, что у хозяйствующего субъекта имеются потенциальные возможности для увеличения объема валютного фонда. Валютную устойчивость отражает коэффициент валютной самоокупаемости, который рассчитывается как отношение величины поступлений иностранной валюты к ее израсходованной сумме.

Оценка финансового положения предприятия не может быть полной без анализа размеров и структуры дебиторской и кредиторской задолженности.

Дебиторская задолженность — это задолженность по расчетам с покупателями за товары, работы и услуги, с бюджетом, дочерними предприятиями и другими дебиторами (например, задолженность подотчетных лиц, авансы, выданные поставщикам и подрядчикам). При превышении дебиторской задолженности над кредиторской следует привлекать дополнительные денежные средства, поэтому из общей дебиторской задолженности отдельно учитывается задолженность свыше трех месяцев. Из общей задолженности покупателей указывается задолженность по полученным векселям и задолженность государственных заказчиков по оплате за поставленную продукцию.

При проведении статистического анализа дебиторской задолженности прежде всего рассчитываются коэффициент оборачиваемости дебиторской задолженности и коэффициент среднего срока одного оборота. Коэффициент оборачиваемости дебиторской задолженности определяется по формуле:

,

,

где В — выручка от реализации; ДЗ — дебиторская задолженность (средняя за рассматриваемый период).

Снижение коэффициента оборачиваемости дебиторской задолженности означает ухудшение состояния расчетов с покупателями. Коэффициент среднего срока одного оборота (среднего периода погашения дебиторской задолженности) определяется как отношение календарных дней периода к коэффициенту оборачиваемости дебиторской задолженности. Сокращение времени погашения дебиторской задолженности свидетельствует о положительных тенденциях в финансовом состоянии предприятия (организации).

Кредиторская задолженность — это задолженность по расчетам с кредиторами за товары, работы и услуги, с дочерними пред-приятиями, с рабочими и служащими по оплате труда, с бюджетными и внебюджетными фондами, с подрядчиками и поставщиками за поступившие материальные ценности и с другими кредиторами. Систематическое превышение кредиторской задолженности над дебиторской означает, что предприятие (организация) неплатежеспособно. Из всей суммы кредиторской задолженности указывается задолженность длительностью свыше трех месяцев, а также по на-правлениям: поставщикам за товары (работы, услуги), бюджету (в том числе федеральному) и т.д. Для определения оборачиваемости кредиторской задолженности также применяются коэффициенты оборачиваемости и среднего срока оборота. Схема расчета аналогична ранее рассмотренной (в знаменателе формулы, естественно, указывается сумма кредиторской задолженности). Увеличение коэффициента оборачиваемости кредиторской задолженности свидетельствует об ускорении погашения задолженности хозяйствующим субъектом (то же самое означает, если уменьшается период погашения кредиторской задолженности). Особо актуальным является вопрос о просроченной задолженности, не погашенной в установленные договором сроки, в частности о просроченной задолженности по выдаче заработной платы.

К показателям, влияющим на финансовые процессы и финансовое состояние хозяйствующих субъектов, относится и оборачиваемость оборотных средств по числу оборотов и среднему сроку одного оборота. Этот показатель характеризует скорость движения оборотных средств предприятий (организаций) и определяется по формуле:

где Ко(о6.с) — коэффициент оборачиваемости оборотных средств (число оборотов, совершаемых оборотными средствами за рассматриваемый период — месяц, квартал, год); В — выручка от реализации продукции; ОС — средний (за рассматриваемый период) остаток оборотных средств.

Оборачиваемость оборотных средств исчисляется как в целом по их сумме, так и по отдельным элементам (материальные запасы, незавершенное производство, расходы будущих периодов, готовая продукция, предназначенная для реализации). Это позволяет выявить, на какой стадии кругооборота оборотных средств происходит ускорение или замедление общей оборачиваемости средств.

Важное место в системе показателей, характеризующих финансовое состояние хозяйствующих субъектов, занимают показатели баланса предприятия. Современная структура активов и обязательств (пассивов) определяется бухгалтерским балансом.

Структура активов и обязательств (пассивов) бухгалтерского баланса, применяемого в российской практике, имеет определенные отличия от международных стандартов по бухгалтерскому учету (в интерпретации содержания и методов исчисления собственного капитала, классификации активов и обязательств, содержании отдельных финансовых инструментов).

Комплексный анализ на основе системы показателей финансовой статистики предприятий (организаций) позволяет хозяйствующим субъектам, во-первых, всесторонне характеризовать состояние и потребность в денежных средствах, а во-вторых, прогнозировать финансовую стратегию в условиях рыночной экономики.

Задача. Имеются следующие данные по акционерному обществу

| Про- | Объем продукции, тыс. руб. | Себестоимость единицы продукции, руб. | Оптовая цена единицы продукции, руб. | |||

| дукция | базис-ный год p0q0 | отчет-ный год p1q1 | базисный год z0 | отчетный год z1 | базисный год p0 | отчетный год p1 |

| А | ||||||

| Б | ||||||

| В | - | - | - |

Определить:

1) уровень затрат на 1 руб. продукции в базисном и отчетном периодах;

2) индекс фактического снижения затрат на 1 руб. продукции.

Решение

Введём обозначения:

z0, z1 – себестоимость единицы продукции в базисном и отчётном периоде, руб.;

p0, p1 – оптовая цена единицы продукции в базисном и отчётном периоде, руб.;

q0, q1 – физический объём продукции в базисном и отчётном периоде, тыс.шт.

Тогда p0q0, p1q1 – денежный объём продукции в базисном и отчётном периоде, тыс.руб.

1) Уровень затрат на 1 руб. продукции:

У0=Σz0q0:Σp0q0=(Σz0∙(p0q0)/p0):Σp0q0=(350∙700/476+550∙760/845):(700+760)=1009,380:1460=0,691 (руб.)=69,1 (коп.) – в базисном периоде;

У1=Σz1q1:Σp1q1=(Σz1∙(p1q1)/p1):Σp1q1=(342∙780/477+556∙690/859+420∙510/469):(780+690+510)= =1462,574:1980=0,739 (руб.)=73,9 (коп.) – в отчётном периоде.

Таким образом, уровень затрат на 1 рубль продукции вырос в отчётном периоде на 4,8 коп. по сравнению с базисным.

2) Рассмотрим только сравнимую продукцию А и Б (продукцию В не рассматриваем, так в базисном периоде она не производилась).

Iz=Σz1q1:Σz0q1=(Σz1∙(p1q1)/p1):(Σz0∙(p1q1)/p1)=(342∙780/477+556∙690/859):(350∙780/477+550∙690/859)= =1005,858:1014,120=0,992 (99,2 %) – в отчётном периоде.

То есть, при неизменном физическом объёме затраты (в расчёте на 1 рубль продукции) снизились бы на 0,8 %.

Предприятие получало кредиты на внедрение новой техники:

| № кредита | Дата получения кредита | Сумма кредита, ден. ед. | Срок, на который выдал кредит | Процентная ставка но кредиту, % |

| 10.06.11 | ||||

| 15.09.11 | 13 000 | |||

| 20.12.11 | 14 000 |

Определить:

1) средний размер кредита; 2) средний срок, на который выдан кредит; 3) валовой доход, который получит банк за предоставление кредитов всего и в том числе в 2011 г. и в 2012 г.

Решение:

Средний размер кредита определяется по формуле среднеарифметической взвешенной.

где  – средний размер кредита;

– средний размер кредита;  – размер

– размер  -й кредита;

-й кредита;

– срок

– срок  -й кредита (длительность пользования).

-й кредита (длительность пользования).

Средний срок кредита вычисляется по формуле:

где i1, i2…im – простые процентные ставки, под которые взяты соответственно суммы Р1, Р2…Рm на сроки n1, n2…nm.

Рассчитаем валовой доход, который получит банк за предоставление кредитов всего и в том числе за 2011 г. и 2012 г.

Рассчитаем по формуле простых процентов объем платежей заемщика по кредиту:

где Оп- объем платежей заемщика по кредиту; Д- долг; Ск - срок кредита в годах или отношение периода пользования кредитом в днях к 360 или 365 дням; Пс - процентная ставка.

6000*(1+5*0,05)+13000*(1+12*0,07)+14000*(1+13*0,13)=69080

Сумма кредитов, выданных банком = 6000+13000+14000=33000

Валовой доход посчитаем как разницу между суммой платежей заемщика по кредиту и суммой кредитов, выданных банком.

Валовой доход=69080-33000=36080

Посчитаем по формуле простых процентов объем платежей заемщика по кредиту за 2011 год

6000*(1+5*0,05) = 75000

13000*(1+3*0,07) = 15730

Валовой доход за 2011 год = (7500-6000)+(15730-13000) = 4230

Посчитаем по формуле простых процентов объем платежей заемщика по кредиту за 2012 год

13000*(1+9*0,07)=21190

14000*(1+12*0,13)=35840

Валовой доход за 2012 год = (21190-13000)+(35840-14000)=30030

Задача 2.Имеются данные по видам кредитов:

| Виды кредитов | Процентная ставка | Объем кредитных услуг | ||

| базисный период (S0) | отчетный период (S1) | базисный период (К0) | отчетный период (К1) | |

| краткосрочные | 4,7 | 4,6 | ||

| долгосрочные | 12,3 | 8,4 | ||

| Итого |

Определить:

1.Валовой доход от реализации кредитов.

2.Абсолютное и относительное изменение валового дохода всего и в том числе за счет:

а) изменения процентных ставок;

б) физического объема кредитов.

3. Динамику и абсолютное изменение средней процентной ставки всего и по факторам:

а) процентная ставка по видам кредитов;

б) структуры кредитных услуг;

в) общего объема кредитных услуг.

Решение:

1. Валовой доход от реализации кредитов определяется по формуле: P = ΣSiKi,

где Si – процентные ставки по видам кредитов, выраженные в долях; Ki – объемы кредитных услуг по видам кредитов;

Для базисного периода:

P0 = ΣS0K0 = 0,047 ∙ 380 + 0,123 ∙ 600 = 91,66 ден. ед.

Для отчетного периода:

P1 = ΣS1K1 = 0,046 ∙ 420 + 0,084 ∙ 560 = 66,36 ден. ед.

2. Абсолютное изменение валового дохода за счет изменения процентных ставок:

ΔPS = ΣS1K1 – ΣS0K1 = 66,36 – (0,047 ∙ 420 + 0,123 ∙ 560) =

= 66,36 – 88,62 = -22,26 ден. ед.

Относительное изменение валового дохода за счет изменения процентных ставок (индекс процентных ставок):

Следовательно, за счет уменьшения процентных ставок валовой доход снизился на 22,26 ден. ед. (-25,1%).

Абсолютное изменение валового дохода за счет изменения физического объема кредитов:

ΔPK = ΣS0K1 – ΣS0K0 = 88,62 – 91,66 = -3,04 ден. ед.

Относительное изменение валового дохода за счет изменения физического объема кредитов (индекс физического объема) равно:

Следовательно, за счет уменьшения объем кредитных услуг валовой доход снизился на 3,04 ден. ед.(-3,3%).

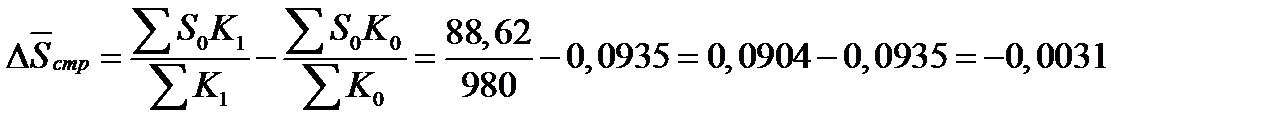

3. Абсолютное изменение средней процентной ставки:

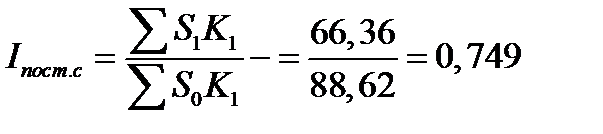

Относительное изменение средней процентной ставки (индекс переменного состава):

Абсолютное изменение средней процентной ставки за счет изменения структуры кредитных услуг:

Относительное изменение средней процентной ставки (индекс структурных сдвигов):

Абсолютное изменение средней процентной ставки за счет изменения процентных ставок по видам кредитов:

Относительное изменение средней процентной ставки (индекс постоянного состава):

Вывод: средняя процентная ставка снизилась на 2,58% (на 27,6 пунктов в относительном выражении). При этом за счет снижения процентных ставок по отдельным видам кредитов это уменьшение составило – 2,27% (25,1пунктов в относительном выражении), а за счет изменяя структуры кредитов – на 0,31% (3,3пунктов в относительном выражении).

Дата добавления: 2014-11-13; просмотров: 758; Мы поможем в написании вашей работы!; Нарушение авторских прав |