КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Статистика страхования и страхового рынка

В общественных отношениях, складывающихся в процессе производства, обращения, обмена и потребления, страховое дело реализует важные экономические социальные функции. Процесс воспроизводства сопряжен со всевозможными рисками, имеющими в основном объективный характер, поэтому страховая защита, как экономическая категория, представляет собой определенную систему отношений, включающих в себя формирование целевых финансовых ресурсов и их использование на возмещение ущерба при наступлении страховых случаев.

Страхование всех отраслей экономики и социальной сферы –необходимая составляющая современного общества в условиях рынка. Эффективно организованное страховое дело положительно характеризует состояние экономики страны, ее инвестиционный потенциал.

Страхование с древних времен является важнейшим способом сохранения безопасности и защиты материального благополучия от всевозможных рисков. Основное содержание страхования состоит в минимизации потерь при наступлении неблагоприятных событий.

Сущность страхования состоит в создании специальных резервных фондов для возмещения возможных потерь и ущерба от неблагоприятных событий и форсмажорных обстоятельств. Страхуются различные объекты и риски: жизнь и здоровье, имущество предприятий и граждан, транспорт, грузы и многие другие.

Страхование может осуществляться в том случае, если риски имеют случайный характер, т.е. то или иное событие имеет вероятностный характер и вероятность эта может быть определена, измерена и учтена.

Страховая деятельность основывается на отношениях, связанных с оценкой страхового риска, определением баланса доходов и расходов страховщиков.

Предложение и спрос на страховые услуги формирует страховой рынок. К особенностям страхового рынка относятся:

- вероятностный характер наступления страхового случая и связанные с этим риски;

- количественная оценка ущерба с помощью денежных измерителей;

- возвратность средств страхового фонда на возмещение ущерба в установленных размерах и в определенные сроки.

Совокупность отношений, складывающихся на страховом рынке, предполагает наличие определенных категорий страхового рынка.

Страховщик – организация, производящая страхование и принимающая на себя за плату материальное возмещение за страховые события, возникшие у застрахованного лица.

Страхователь(полисодержатель) – юридическое или физическое лицо, осуществляющее страховые взносы страховщику, за передачу ему рисков.

Страховой случай – фактически происшедшее негативное событие или иное другое заранее оговоренное событие, в результате наступления которого может быть выплачена страховая сумма.

Страховой полис – документ, свидетельствующий о страховании имущества или личного страхования.

Страховая сумма – сумма денежных средств, на которую застраховано имущество, жизнь, здоровье.

Страховая премия– плата за страхование, которую должен осуществить страхователь (выгодоприобретатель) исходя из страховой суммы и страхового тарифа.

Страховой риск – вероятность наступления страхового случая.

Страховая стоимость – оценка стоимости объекта для целей страхования.

Страховые резервы – денежные средства, предназначенные для выполнения обязательств страховщика перед страхователем.

Страховой тариф – плата страхователя за страховую услугу со ста рублей страховой суммы или процентная ставка от общей страховой суммы или брутто-ставка, которая состоит из нетто-ставки (цена страхового риска) и нагрузки – расходы страховщика по организации и ведению страхования.

Уровень выплат – процентное отношение суммы выплат к поступившим страховым платежам.

Перестрахование – экономические отношения, когда страховщик принимая на страхование риски, передает часть ответственности по ним другим страховщикам с целью обеспечения собственной финансовой устойчивости.

Схема формирования брутто-ставки представлена на рисунке 9.1.

| Брутто – ставка |

| Нетто-ставка |

| Нагрузка |

Н

| Прибыль |

| Отчисления в запасный фонд |

| Покрытие расходов по организации страхования |

Рис. 9.1 Структура брутто-ставки

В соответствии с Законом РФ «Об организации страхового дела в РФ» объектами страхования могут быть имущественные интересы, которые связаны:

- с владением, пользованием и распоряжением имуществом;

- с причинением вреда жизни, здоровью граждан, оказанием им медицинских услуг;

- с достижением граждан до определенного возраста, со смертью, с наступлением иных событий в жизни граждан;

- с обязанностью возместить причиненный другим лицам вред;

- с осуществлением предпринимательской деятельности.

Страхование классифицируется по различным классификационным признакам: по отрасли, по видам, разновидности, формам, системам страховых отношений.

По отраслям страхования выделяют следующие: личное страхование и имущественное страхование.

По видам страхования: страхование жизни, страхование от несчастных случаев и болезней, медицинское страхование, страхование имущества, страхование ответственности, страхование предпринимательских и финансовых рисков.

По разновидности страхования каждый вид страхования подразделяется на разновидности. Например, страхование имущества подразделяется на:

- страхование средств наземного транспорта;

- страхование железнодорожного транспорта;

- страхование средств воздушного транспорта;

- страхование средств водного транспорта;

- страхование грузов;

- сельскохозяйственное: страхование урожая, сельскохозяйственных культур, многолетних насаждений, животных;

- страхование имущества граждан, за исключением транспортных средств и сельскохозяйственного страхования.

По формам страхования выделяют обязательное и добровольное.

По системе страховых отношений: страхование, сострахование, двойное страхование, перестрахование, самострахование.

В современной России страховой рынок возник относительно недавно и напрямую связан с формированием в стране системы инфраструктуры рыночных отношений. В условиях командной экономики на страховое дело существовала государственная монополия. Госстрах и Ингосстрах практически полностью покрывали страховое поле страны. С переходом на рыночные условия хозяйствования монополия государства на страхование была разрушена и в начале 90-х годов начал формироваться новый рынок страхования.

Страховой рынок представляет собой особую сферу денежных отношений, где объектом спроса и предложения выступает специфичная услуга – страховая защита от всевозможных рисков.

В настоящее время страховой рынок находится еще в стадии формирования и его развитие сопровождается многими противоречиями и трудностями. На начальной стадии страховой рынок рос высокими темпами, значительно опережающими все остальные отрасли. Стихийный рост этого рынка далеко не всегда сопровождался соответствующей защитой интересов страхователей и предложением качественного страхового продукта. Это было связано с тем, что многие страховые компании не располагали достаточными объемами резервных денежных средств для того, чтобы обеспечить гарантии выполнения принятых обязательств по договорам страхования.

К основным законодательным актам, регламентирующим страховое дело необходимо отнести: Гражданский Кодекс Российской Федерации (глава 48), ФЗ «Об организации страхового дела в Российской Федерации», ФЗ «Об основах обязательного социального страхования», ФЗ «О промышленной безопасности опасных производственных объектов», ФЗ «Об обязательном пенсионном страховании в Российской Федерации», ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» и ряд других законодательных актов, регламентирующих страхование в отдельных отраслях экономики.

Рынок страховых услуг является своеобразным индикатором состояния экономики страны. Вялый, пассивный страховой рынок свидетельствует о стагнации и упадке в экономике; активный, развивающийся страховой рынок свидетельствует, что в экономике наблюдается оживление и формируется устойчивая база роста. Процессы, происходящие на рынке страхования, отражают положение дел не только в одном из важнейших сегментов финансового рынка, но и в экономике страны в целом. В настоящее время удельный вес страхования в ВВП России составляет 2,8%, в США - 9,7%, в Японии – 11,1%, а у Великобритании – 13,7%.

На начальной стадии формирования рынок страхования демонстрировал высокие темпы роста, значительно превышающие динамику роста всех остальных отраслей экономики. Приросты объемов страховых операций превышал 40%. Страхование имущества и страхование ответственности стало обязательным требованием во многих сферах деятельности. Принятие ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» дало дополнительный импульс для увеличения объема и сферы страхования. В этой связи в общем объеме страхования увеличивается удельный вес имущественного страхования и страхования ответственности.

В 90-е годы появилось до двух тысяч страховых компаний с различной специализацией, уставными капиталами и целевыми установками. После периода становления на страховом рынке осталось не более 700 страховых кампаний. В таблице 9.1 представлены основные характеристики страхового рынка России с 2005 по 2009 годы.

За пять лет число страховых компаний сократилось на 30%, страховые премии увеличились почти в два раза, выплаты увеличились в 2,4 раза, а убыточность страховых операций выросла на 14,4%.

Международная классификация структуры финансового сектора экономики и финансовых инструментов относит страховые компании к сектору финансовых корпораций к подсектору небанковских финансовых учреждений.

Таблица 9.1

Основные характеристики страхового рынка России с 2005- 2009 гг.

| Общее количество страховых компаний | |||||

| Уставный капитал, млрд. руб. | 142,0 | 149,4 | 156,5 | 158,7 | 150,7 |

| Количество заключенных договоров, млн. | 138,1 | 133,4 | 147,2 | 157,8 | 120,0 |

| Страховые премии, млрд.. руб. | 506,2 | 614,0 | 775,1 | 954,7 | 979,1 |

| Страховые выплаты, млрд. руб. | 308,5 | 356,9 | 486,6 | 633,2 | 739,9 |

| Процент выплат | 60,9 | 58,1 | 62,8 | 66,3 | 75,6 |

К основным признакам деятельности страховых компаний относятся:

- вероятностный характер наступления страхового случая;

- возможность денежной оценки нанесенного ущерба;

- необходимость возмещения ущерба в случае наступления страхового случая;

- возвратность средств страхового фонда в определенном размере и в определенные сроки.

Статистика страхования, соответственно, представляет отрасль финансовой статистики, проводящей анализ деятельности субъектов страхового рынка. Статистика страхования изучает тенденции и закономерности страховых рисков и возможности их компенсации страхованием.

Страхование как часть финансовой системы предполагает накопление и перераспределение собранных со страхователей премий между ними, чьи имущественные интересы пострадали в результате наступление страховых случаев. Важная задача статистики страхования заключается в возможно точном определении страхового тарифа. Эта задача может быть решена только с помощью статистической методологии, примененной к исчерпывающей статистической информации о предмете исследования.

После формирования страхового фонда следует этап оптимального его расходования, когда выплаты из него обеспечивают страховую защиту застрахованных по договору страхования. Здесь возникает необходимость статистического анализа закономерностей наступления страховых случаев. Такой анализ возможен только в увязке с законом больших чисел, на который опирается теория вероятностей и математическая статистика.

Основной страховой операцией является страховая премия – сумма выплаченная страхователем за гарантии, которые представляют страховые компании за страховые риски. Страховая премия должна покрывать возможные риски, административные издержки и формирование страховых резервов.

Государственный надзор за страховой деятельностью в Российской Федерации осуществляет Росстрахнадзор, который выдает лицензии страховым компаниям на осуществление страховой деятельности, устанавливает правила формирования и размещения страховых резервов, показатели и формы учета страховых операций и отчетности о страховой деятельности, контролирует обоснованность страховых тарифов и финансовую устойчивость страховых компаний.

Росстрахнодзор также ведет единый Государственный реестр страховщиков, их объединений, реестр страховых брокеров и разрабатывает нормативные и методические документы по вопросам страховой деятельности, собирает и обобщает информацию о деятельности страховщиков на страховом рынке.

В целом статистика страхования предполагает организацию сбора и обработки статистической информации о всех аспектах, связанных со страховым делом. Особую роль играет получение исчерпывающей информации о событиях приносящих ущерб. Такая информация может быть получена в ходе систематического наблюдения за массовыми явлениями в страховом деле.

В информационном обеспечении статистического изучения страховой компании, как субъекта страхового рынка, важную роль играет договор страхования, где закреплены экономические и правовые отношения страхователя и страховщика; в договоре содержатся информация о страховой сумме, размер и периодичность уплаты взносов, лимит ответственности, время, территория на которой действует договор страхования.

Источниками статистической информации о страховом деле является статистическая отчетность на основе итоговых показателей статистического и бухгалтерского учета.

Основными источниками информации о деятельности страховых организаций являются следующие формы отчетности.

1. Годовая и ежемесячная бухгалтерская отчетность (форма №1- страховщик, форма №2- страховщик, форма №3 – страховщик, форма №3 – страховщик, форма №4 – страховщик, форма №5 – страховщик).

2. Формы статистической отчетности, предоставляемые в порядке надзора в Министерство финансов РФ (форма №6 – страховщик, форма №7 – страховщик, форма №7 – страховщик, форма №8 – страховщик, форма №9 – страховщик, форма №10 – страховщик).

Кроме того в зависимости от отчетного периода статистическая отчетность может быть ретроспективной и оперативной.

В анализе страховых организаций важное место занимает анализ показателей убыточности по каждому виду и однородным объектам страхования. Это осуществляется для проверки действующих тарифных ставок и контроля финансовой устойчивости страховых компаний.

Общая оценка деятельности страховых компаний осуществляется с помощью абсолютных, относительных и средних показателей. К абсолютным статистическим показателям относятся:

- размер уставного капитала и собственных средств страховых компаний;

- поступления страховых премий по видам страхования;

- страховые выплаты по видам страхования;

- размер тарифных ставок;

- размер страховых резервов;

- прибыль.

На базе абсолютных показателей рассчитываются относительные:

- отношение собственных средств к общей сумме взносов;

- отношение чистой прибыли к собственному капиталу;

- отношение показателей расходов на ведение дела к прибыли;

- отношение резервов к предстоящим выплатам;

- отношение показателей расходов на ведение дела к премии и др.

Средние показатели образуют группу показателей, которые представляют усредненные величины различных сторон страхования:

- средняя прибыль на 1 рубль собранной премии;

- средние расходы на 1 рубль собранной прибыли;

- средний размер выплат на 1 рубль собранной прибыли.

В соответствии с ведомственным государственным статистическим наблюдением (форма № 1-с) все виды страховых услуг подразделяются на:

Добровольное страхование

- страхование жизни;

- личное страхование (кроме страхования жизни);

- имущественное страхование (кроме страхования ответственности);

- страхование ответственности.

Обязательное страхование

- личное страхование пассажиров (туристов, экскурсантов);

- государственное личное страхование Государственной налоговой службы РФ;

- государственное страхование военнослужащих и приравненных к ним в государственном страховании лиц;

- страхование гражданской ответственности владельцев транспортных средств;

- обязательное медицинское страхование.

Отдельные виды страхования имеют общие и свои специфические показатели. Наиболее распространенным является имущественное страхование и здесь выделяют следующие абсолютные показатели:

- общая численность застрахованных объектов, N;

- количество страховых случаев, m;

- численность объектов, пострадавших в результате страховых случаев, n;

- страховая сумма всех застрахованных объектов,  ;

;

- страховая сумма пострадавших объектов,  ;

;

- сумма поступивших страховых платежей,  ;

;

- сумма выплат страхового возмещения, W;

К относительным статистическим показателям в имущественном страховании относятся:

1. Убыточность страховой суммы (на 100 рублей страховой суммы);

2. Уровень выплат страхового возмещения (на 100 рублей поступивших платежей);

3. Доля пострадавших объектов (на 100 застрахованных объектов);

4. Охват объектов страхованием (на 100 объектов);

5. Частота страховых случаев;

6. Опустошительность страховых случаев;

7. Полнота уничтожения (в %).

Средние показатели в имущественном страховании образуют отдельную группу показателей:

- средняя страховая стоимость застрахованных объектов,

- средняя страховая стоимость пострадавших объектов,  ;

;

- средний размер выплаченного страхового возмещения,  и ряд других показателей.

и ряд других показателей.

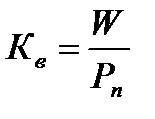

На базе абсолютных, относительных и средних показателей рассчитываются аналитические показатели:

- уровень выплат страховых сумм,  ;

;

- степень охвата страхового поля,  ;

;

- частота страховых случаев,  ;

;

- коэффициент тяжести страховых событий,  ;

;

- коэффициент убыточности,  ;

;

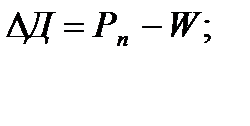

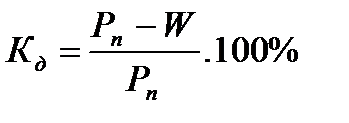

- абсолютная сумма доходов страховщиков,

- относительная доходность (в процентах),  .

.

Страховой рынок формируется под влиянием всех действующих страховщиков, сила влияния которых определяется удельным весом их страховых премий в структуре страховых премий на рынке. Таким образом, основным показателем рыночной силы отдельных страховщиков является объем страховых премий, собранных ими на страховом рынке. Так, в частности на долю таких страховщиков как Росгосстрах, Ингосстрах, СОГАЗ приходится до 25% страхового рынка. Кроме того, на рынке действуют значительное число страховщиков с недостаточными собственными средствами для покрытия всех принимаемых на себя рисков и широко представлены страховые компании с различной специализацией, уровнем и качеством страховых услуг.

Задача. Имеются данные о работе страховой компании в течение года в тыс. рублей:

| Виды страхования | Поступившие

страховые

платежи,

| Выплаты по страховым случаям, W | Страховая

сумма

пострадавших

объектов,

|

|

Определить:

1. Уровень выплат страховых сумм по каждому виду страхования и в среднем по всем видам страхования;

2. Коэффициент убыточности по каждому виду страхования и в среднем по всем видам страхования;

3. Показатели вариации уровня выплат страховых сумм и коэффициента убыточности.

Решение:

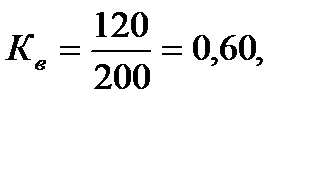

1. Уровень выплат страховых сумм  :

:

по первому виду  ,

,

по второму виду

по третьему виду

по четвертому виду

по пятому виду

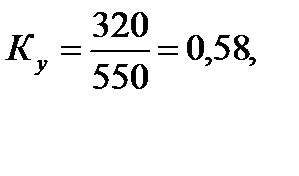

в среднем по страховой компании  .

.

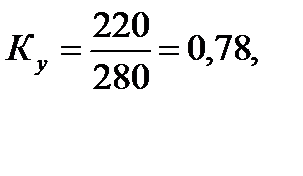

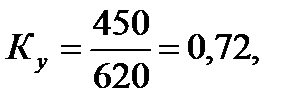

2. Коэффициент убыточности

по первому виду

по второму виду

по третьему виду

по четвертому виду

по пятому виду

в среднем по страховой компании

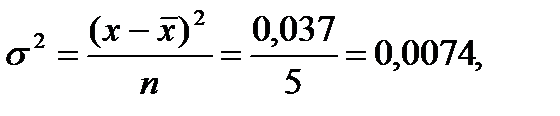

3. Показатели вариации:

по уровню выплат страховых сумм

=0,56,

=0,56,  ,

,  ,

,

по коэффициенту убыточности

=0,67,

=0,67,

,

,

Вариация уровня выплат страховых сумм и коэффициента убыточности небольшая, однако следует заметить, что коэффициент убыточности по вариации в два раза выше, чем показатели уровня выплат страховых сумм.

Дата добавления: 2014-11-13; просмотров: 418; Мы поможем в написании вашей работы!; Нарушение авторских прав |