КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Амортизация основных производственных фондов

Процесс переноса стоимости основных производственных фондов на продукцию происходит в течение срока полезного использования оборудования и называется амортизацией.

Различные виды основных фондов по-разному участвуют в материальном производстве: одни непосредственно (машины, оборудование и т.п.), другие лишь создают условия для производственного процесса (здания, сооружения и др.). Очевидно, что активная часть фондов изнашиваются быстрее, интенсивнее, чем пассивная , и поэтому норма их амортизации больше. В энергетике доля активных фондов соотносится с пассивными как 3:1 или 4:1. Это требует постоянного обновления основных фондов, особенно их активной части.

Норму амортизации на полное восстановление (реновацию)(На) определяют по формуле:

;

;

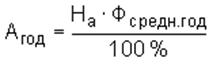

Сумма амортизационных отчислений в год определяется по формуле:

,

,

где Фл – ликвидационная стоимость ОФ;

Та – срок полезного использования (амортизационный период основных фондов), лет.

В соответствии со ст. 258 НКРФ амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Сроком полезного использования - это период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика.

Сегодня срок полезного использования определяется предприятиями и организациями самостоятельно на дату ввода в эксплуатацию данного объекта с учетом классификации основных средств.

Классификация основных средств, включаемых в амортизационные группы, установлена постановлением Правительства №1.

В соответствии с указанной Классификацией амортизируемое имущество объединяется в десять групп однородных объектов с соответствующими сроками полезного использования.

Предприятия могут увеличить срок полезного использования объекта основных средств после даты ввода его в эксплуатацию, если после реконструкции, модернизации или технического перевооружения данного объекта произошло увеличение его стоимости и как следствие - срока полезного использования.

До 1 января 1998 г. действовал только один способ начисления амортизации – линейный, начисление амортизации при котором осуществлялось в соответствии с Едиными нормами амортизационных отчислений на полное восстановление основных фондов народного хозяйства, утвержденными Советом Министров СССР от 22 октября 1990 г. № 1072 (далее – Единые нормы амортизационных отчислений).

В настоящее время существуют некоторые расхождения между порядком начисления амортизации основных средств, применяемым для целей бухгалтерского учета, и порядком начисления амортизации, применяемым для целей налогообложения.

Так в соответствии с ПБУ 6/01 начисление амортизации объектов основных средств может производиться с помощью 4 способов: линейным способом, способом уменьшаемого остатка, списания стоимости пропорционально объему продукции (работ), списания стоимости по сумме чисел лет срока полезного использования.

В соответствии же со статьей 259 НК РФ, предприятия или организации могут начислять амортизацию только двумя способами: линейным или нелинейным.

В этой связи, очевидно, что большинство предприятий и организаций приняли в своей учетной политике линейный способ начисления амортизации, как для целей бухгалтерского учета, так и для целей налогообложения.

Хотя в некоторых случаях применение нелинейного способа начисления амортизации наиболее рационально с позиции оптимизации налогообложения.

Поэтому, перед тем как в учетной политике предприятия указать тот или иной способ начисления амортизации, следует провести тщательный анализ финансово-хозяйственной деятельности предприятия. Для этого необходимо проанализировать способы начисления амортизации, являющиеся наиболее приемлемыми для организации, как с позиции бухгалтерского учета, так и налогообложения, просчитать возможную экономию налогов и выявить налоговые последствия.

Таблица 1.1.

Методы начисления амортизации

| Амортизационная группа | Срок полезного использования имущества, лет | Метод расчета сумм амортизации |

| I | 1-2 | Линейный или нелинейный метод (по выбору) |

| II | 2-3 | |

| III | 3-4 | |

| IV | 5-7 | |

| V | 7-10 | |

| VI | 10-15 | |

| VII | 15-20 | |

| VIII | 20-25 | Линейный метод |

| IX | 25-30 | |

| X | Свыше 30 |

При расчете амортизации линейным методом используется формула

На = (1/n) * 100%;

где: Н а – норма амортизации в процентах к первоначальной (восстановительной) стоимости имущества

n - срок полезного использования имущества, месяцев.

Начисление амортизации нелинейным методом производится по формуле

На = (2/n) * 100%;

где: Н а – норма амортизации в процентах к остаточной стоимости имущества.

Дата добавления: 2015-01-01; просмотров: 319; Мы поможем в написании вашей работы!; Нарушение авторских прав |