КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

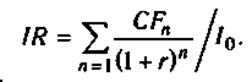

Важным показателем, используемым для оценки и прогнозирования эффективности инвестиций, является

индекс рентабельности, основанный на дисконтировании денежных поступлений. Расчет его производится по формуле

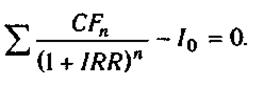

Очень популярным показателем, который применяется для оценки эффективности инвестиций, является внутренняя норма доходности (IRR). Это та ставка дисконта, при которой дисконтированные доходы от проекта равны инвестиционным затратам. Внутренняя норма доходности определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника. Ее значение находят из следующего уравнения:

Экономический смысл данного показателя заключается в том, что он показывает ожидаемую норму доходности или максимально допустимый уровень инвестиционных затрат в оцениваемый проект. IRR должен быть выше средневзвешенной цены инвестиционных ресурсов:

Если это условие выдерживается, инвестор может принять проект, в противном случае он должен быть отклонен.

Для нахождения IRR можно использовать финансовые функции программы калькуляции электронной таблицы Excel или финансового калькулятора. При отсутствии возможности их использования определить его уровень можно методом последовательной итерации, рассчитывая NPV при различных значениях дисконтной ставки (г) до того значения, пока величина NPV не примет отрицательное значение, после чего значение IRR находят по формуле

При этом должны соблюдаться следующие неравенства:

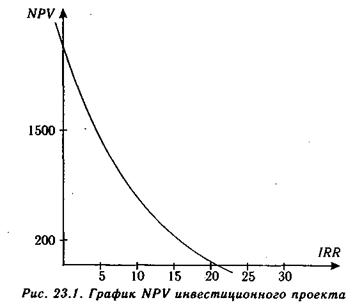

Внутреннюю норму доходности можно найти и графическим методом, если рассчитать NPV для всех ставок дисконтирования от нуля до какого-либо разумного большого значения (рис. 23.1). По горизонтальной оси откладывают различные ставки дисконтирования, а по вертикальной оси — соответствующие им значения NPV. График пересечет горизонтальную ось, где NPV = 0, при ставке дисконтирования, которая и является внутренней нормой доходности.

Показатели NPV и IRR взаимно дополняют друг друга. Если NPV измеряет массу полученного дохода, то IRR оценивает способность проекта генерировать доход с каждого рубля инвестиций. Высокое значение NPV не может быть единственным аргументом при выборе инвестиционного решения, так как оно во многом зависит от масштаба инвестиционного проекта и может быть связано с достаточно высоким риском. Поэтому менеджеры предпочитают относительные показатели, несмотря на достаточно высокую сложность расчетов.

Если имеется несколько альтернативных проектов с одинаковыми значениями NPV, IRR, то при выборе окончательного варианта инвестирования учитывается длительность инвестиций (duration).

Дюрация (D) — это средневзвешенный срок жизненного цикла инвестиционного проекта, где в качестве весов выступают текущие стоимости денежных потоков, получаемых в период t. Она позволяет привести к единому стандарту самые разнообразные по своим характеристикам проекты (по срокам, количеству платежей в периоде, методам расчета причитающегося процента).

Ключевым моментом этой методики является не то, как долго каждый инвестиционный проект будет приносить доход, а прежде всего то, когда он будет приносить доход и сколько поступлений дохода будет каждый месяц, квартал или год на протяжении всего срока его действия.

Дюрация (средневзвешенный срок погашения) измеряет среднее время жизни инвестиционного проекта или его эффективное время действия. В результате менеджеры получают сведения о том, как долго окупаются для компании инвестиции доходами, приведенными к текущей дате.

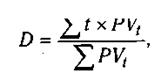

Для расчета дюрации (D) используется обычно следующая формула:

где PVt — текущая стоимость доходов за п периодов до окончания срока действия проекта; t — периоды поступления доходов.

Предположим, что два инвестиционных проекта одинаковой стоимости по 10 млн руб., рассчитанные на 3 года, приносят одинаковый текущий доход при ставке дисконта 12% годовых. Первый проект имеет единственный денежный поток в конце третьего года в размере 16,86 млн руб., текущая стоимость которого будет равна 12 млн руб. (16,86/1,123). Второй проект приносит денежный доход ежегодно по 5 млн руб. и имеет такую текущую стоимость:

Однако дюрация для первого проекта будет равна три года, а для второго — 1,93 года.

Следовательно, второму проекту следует отдать предпочтение.

Важным моментом при оценке эффективности инвестиционных проектов является анализ чувствительности рассматриваемых критериев на изменение наиболее существенных факторов: уровня процентных ставок, темпов инфляции, расчетного срока жизненного цикла проекта, периодичности получения доходов и т.д. Это позволит определить наиболее рисковые параметры проекта, что имеет значение при обосновании инвестиционного решения.

После принятия инвестиционного решения необходимо спланировать его осуществление и разработать систему послеинвестиционного контроля (мониторинга). Успех проекта желательно оценивать по тем же критериям, которые использовались при его обосновании.

Послеинвестиционный контроль позволяет убедиться, что затраты и техническая характеристика проекта соответствуют первоначальному плану; повысить Уверенность в том, что инвестиционное решение было тщательно продумано и обосновано; улучшить оценку последующих инвестиционных проектов.

Дата добавления: 2015-04-18; просмотров: 231; Мы поможем в написании вашей работы!; Нарушение авторских прав |