КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Анализ движения денежных средств

Для целей как внутреннего, так и внешнего анализа платежеспособности необходимо знать, каким образом и из каких источников предприятие получает денежные средства и каковы основные направления их расходования. Главная цель такого анализа — оценить способность предприятия зарабатывать денежные средства в размере и в сроки, необходимые для осуществления планируемых расходов.

Для того чтобы обеспечить пользователей бухгалтерской информации данными об исторических изменениях денежных средств предприятия и их эквивалентов в разрезе основных видов его деятельности, в международной практике используется отчет о движении денежных средств. Начиная с 1996 г. одноименный отчет введен в состав российской отчетности в виде формы № 4.

Отчет о движении денежных средств должен раскрывать информацию о денежных потоках организации, характеризующую источники поступления денежных средств и направления их расходования.

Отчет содержит информацию, в которой заинтересованы как собственники, так и кредиторы. Собственники, располагая информацией о денежных потоках, имеют возможность более обоснованно подойти к разработке политики распределения и использования прибыли. Кредиторы могут составить заключение о достаточности средств у потенциального заемщика и его способности зарабатывать денежные средства, необходимые для погашения обязательств.

В отчете о движении денежных средств должна быть представлена информация о потоках денежных средств и их эквивалентов за период в разрезе операционной, инвестиционной и финансовой деятельности.

Раскроем содержание указанных ключевых терминов.

Денежные средства включают деньги в кассе и те средства на счетах в банке (банках), которыми организация может свободно распоряжаться. Информация о средствах, замороженных на счетах организации, или иных средствах, которыми организация не может распорядиться самостоятельно, раскрывается в приложениях к отчету с тем, чтобы обеспечить взаимную увязку данного отчета и бухгалтерского баланса, отражающего полную величину денежных средств организации.

К денежным средствам приравниваются денежные эквиваленты — краткосрочные высоколиквидные инвестиции предприятия, свободно обратимые в денежные средства и незначительно подверженные риску изменения рыночной цены. Таким образом, конкретный вид краткосрочных финансовых вложений организации может быть признан эквивалентом денежных средств при условии, что у составителя отчета есть уверенность в свободном обращении данной ценной бумаги в деньги без существенной потери в сумме, отраженной в бухгалтерском балансе.

Иногда на практике эквиваленты денежных средств ошибочно отождествляют со статьей бухгалтерского баланса "Краткосрочные финансовые вложения". Приведенное определение денежных эквивалентов указывает на неправомерность этого. Данный момент необходимо учитывать как при составлении отчета о движении денежных средств, так и при расчете показателя абсолютной ликвидности (см. раздел 4.1).

Трудности, связанные с однозначным определением эквивалентов денежных средств, на практике делают необходимым отдельное раскрытие информации о них в примечаниях к отчету.

Чистый денежный поток (чистые денежные средства) — разность между поступлениями и платежами отчетного периода. Чистый денежный поток может быть как положительным, так и отрицательным. Положительное значение чистого денежного потока свидетельствует о наращении денежных средств или их притоке, отрицательное - об их оттоке.

Операционная (текущая) деятельность — основная деятельность, направленная на получение дохода, а также иная деятельность организации, которая не относится к инвестиционной и финансовой деятельности.

Инвестиционная деятельность связана с приобретением (созданием) основных средств, приобретением нематериальных активов, осуществлением долгосрочных финансовых вложений, а также реализацией долгосрочных (внеоборотных) активов. Инвестиционная

деятельность характеризуется увеличением активов, которые, как ожидается, будут приносить доход длительное время.

Финансовая деятельность - деятельность, приводящая к изменениям в собственном и заемном капитале организации в результате привлечения финансовых средств.

Определения указанных терминов соответствуют общему подходу, которого придерживаются в международной практике, в частности МСФО, при составлении отчета о движении денежных средств.

Потоки денежных средств от операционной деятельности являются, как правило, результатом хозяйственных операций, влияющих на определение чистой прибыли (убытка) организации. К ним относятся:

денежные поступления от продажи продукции, выполнения работ и оказания услуг, а также в виде авансов от покупателей и заказчиков;

поступления от аренды;

прочие поступления, включая возврат средств от поставщиков, из бюджета, от подотчетных лиц, поступления от страховых компаний, комиссионные, суммы, полученные по решению суда, и другие поступления;

денежные платежи поставщикам и прочим контрагентам;

оплата труда и иные выплаты работникам в денежной форме;

отчисления в государственные внебюджетные фонды;

расчеты с бюджетом по причитающимся к уплате налогам и сборам, не относящиеся к операциям по инвестиционной или финансовой деятельности;

краткосрочные финансовые вложения;

выплата процентов по кредитам, если только привлекаемые кредитные ресурсы не используются для долгосрочных инвестиций;

выплаченные дивиденды;

прочие выплаты, включая перечисления страховым компаниям, выдачу средств подотчетным лицам и др.

Одним из условий, позволяющих отнести те или иные операции по движению денежных средств к операционной деятельности, является невозможность их включения в инвестиционную или финансовую деятельность.

Значение раздела отчета, в котором отражаются денежные потоки от операционной деятельности, определяется тем, что в нем раскрывается информация об основных поступлениях и платежах организации. Поэтому при использовании информации отчета о движении денежных средств ключевым показателем является чистый денежный поток (нетто-результат поступлений и платежей) от операционной деятельности. На основании данных о величине и динамике этого показателя в их сочетании с другой информацией могут быть сделаны выводы относительно способности организации создавать денежные средства в результате своей основной деятельности в размере и сроки, необходимые для расчета по обязательствам и осуществления инвестиционной деятельности.

Именно поэтому в отчете важно отделить денежные средства, создаваемые в результате операционной деятельности, от денежных средств, привлекаемых со стороны в виде кредитов, дополнительных вкладов собственников и т. п.

Общее изменение денежных средств за период может быть положительным, предприятие может иметь удовлетворительные значения коэффициентов ликвидности, в то же время величина чистого денежного потока от операционной деятельности будет отрицательной. Это означает, что результатом основной деятельности предприятия является отток денежных средств, а их прирост за период обеспечен за счет финансовой или реже инвестиционной деятельности. Если подобная ситуация для данного предприятия повторяется из периода в период, нужно понимать, что наступит момент, когда оно будет не в состоянии погасить свои финансовые обязательства, поскольку основным стабильным источником погашения внешних обязательств является приток денежных средств от операционной деятельности.

Потоками денежных средств от инвестиционной деятельности являются:

денежные поступления от продажи основных средств, нематериальных активов, прочих внеоборотных активов;

денежные поступления от продажи долевых и долговых ценных бумаг других организаций,

возврат займов, предоставленных организациям на срок более 12 месяцев;

возврат средств, связанный с заключенными договорами простого товарищества, иные аналогичные поступления;

денежные средства, поступающие в виде дивидендов, полученных от участия в капитале других организаций;

денежные средства, направленные на приобретение (создание) внеоборотных активов, включая капитальные вложения, увеличивающие стоимость основных средств и нематериальных активов; долгосрочные финансовые вложения.

В составе вводимых в эксплуатацию основных средств могут быть объекты, затраты по созданию (сооружению) которых производились как в отчетном, так и в предшествующих периодах. Поскольку указанные расходы сопровождались оттоком денежных средств в более ранних периодах, они должны быть исключены из расчета чистого денежного потока от инвестиционной деятельности отчетного Периода.

В международной практике в разделе отчета, характеризующем денежные потоки от финансовой деятельности, принято отражать притоки и оттоки денежных средств, связанные с использованием внешнего финансирования (собственного и заемного).

Изменения собственного капитала, рассматриваемые в разделе финансовой деятельности, обычно представлены денежными поступлениями от эмиссии акций, а также полученным эмиссионным доходом. Изменение собственного капитала в результате получения чистой прибыли или убытка в разделе финансовой деятельности не учитывается, поскольку расходы и доходы, связанные с формированием финансового результата, отражаются в операционной деятельности.

Денежными потоками от финансовой деятельности являются:

денежные поступления от выпуска акций и других долевых инструментов, а также дополнительных вложений собственников;

поступления от выпуска облигаций, займов, долгосрочных и краткосрочных кредитов;

целевые финансирование и поступления;

перечисления средств в погашение основной суммы долга по полученным кредитам и займам;

средства, направленные на выкуп собственных акций.

В качестве общего подхода в международной практике кредиты и займы отражаются в разделе финансовой деятельности. Исключение составляют банковские овердрафты, которые в некоторых странах принято относить к рычагам управления денежными средствами, и в этом случае они рассматриваются в составе операционной деятельности.

Такой подход, предусматривающий отделение кредитов от операционной деятельности, с точки зрения интерпретации информации важен как для кредитора, так и для аналитика предприятия.

Кредитор стремится увидеть отдельно суммы, привлекаемые предприятием на возвратной основе, и суммы денежных средств, являющиеся результатом операционной деятельности, имея в виду, что возврат долга должен быть обеспечен за счет основной деятельности. В данном случае речь идет об общем правиле, а не о частных случаях решения проблемы платежеспособности путем покрытия одних обязательств за счет возникновения новых, рефинансирования долга и т. д.

Внутренний аналитик нуждается в информации о величине изменения денежных средств в результате операционной деятельности предприятия, с тем чтобы решить вопросы о выборе инвестиционной политики, использовании прибыли на нужды потребления и др. Указанные расходы должны планироваться в первую очередь исходя из собственных возможностей предприятия.

Важно обратить внимание на то, что хотя погашение суммы основного долга по предоставленному кредиту рассматривается в составе денежных потоков от финансовой деятельности, уплата процентов по кредиту, как правило, включается в раздел операционной деятельности, поскольку расходы на оплату процентов по предоставленным заемным средствам участвуют в формировании финансового результата (для целей формирования финансовой отчетности).

Принципиально важным является то, что согласно международным стандартам перемещение между отдельными статьями денежных средств и их эквивалентов рассматривается не как движение денежных средств, а как способ управления ими. Поэтому такое перемещение не включается в расчет оттоков и притоков денежных средств.

Именно этого подхода придерживаются при составлении аналитического отчета о движении денежных средств, поскольку он соответствует целевой направленности отчета: предоставить пользователям бухгалтерской отчетности информацию о величине финансовых потоков, поступающих и выбывающих в процессе осуществления организацией своих операций.

Например, внутренние перемещения денежных средств с расчетного на валютный счет и наоборот не рассматриваются в качестве притоков (оттоков) денежных средств, отражаемых в отчете.

В общем случае в составе отчета выделяют три основных раздела: движение денежных средств от операционной, инвестиционной и финансовой деятельности.

Совокупный результат, характеризующий изменение денежных средств на предприятии, складывается из суммы результатов их движения по каждому виду деятельности (операционной, инвестиционной, финансовой).

В зарубежной практике возможно составление более детального отчета о движении денежных потоков, согласно которому особо выделяется движение денежных средств в разрезе операционной деятельности, налогообложения (уплата налогов), обслуживания финансов (уплата и получение процентов, дивидендов), инвестиционной и собственно финансовой деятельности.

В зависимости от целей составления, а также возможности доступа к информации денежные потоки от операционной деятельности могут быть представлены с помощью двух основных методов: прямого и косвенного. Денежные потоки от инвестиционной и финансовой деятельности отражаются прямым методом.

При использовании прямого метода в разделе операционной деятельности отражаются суммы денежных поступлений и платежей, имевшие место в отчетном периоде.

Существуют следующие способы составления отчета прямым методом:

основной способ, предполагающий использование учетных данных об оборотах по статьям денежных средств. Напомним, что внутренние обороты, т. е. движение между счетами денежных средств, например с расчетного счета в кассу и наоборот, не рассматриваются в качестве притоков (оттоков) денежных средств;

способ корректирования каждой статьи отчета о прибылях и убытках. Например, для того чтобы получить сумму поступления денежных средств от покупателей в отчетном периоде, величина выручки от продаж должна быть скорректирована на сумму изменения остатков по статье дебиторской задолженности покупателей и заказчиков.

Если объем продаж за период составил 1 000 000 руб., дебиторская задолженность покупателей на начало периода — 350 000 руб., на конец периода — 450 000 руб., то сумма поступлений от покупателей будет равна 900 000 руб. (350 000 + 1 000 000 - 450 000).

Отметим, что непосредственное использование данных российской отчетности для составления отчета рассматриваемым корректировочным методом осложняется, в частности, тем, что в отчете о прибылях и убытках показывается нетто-выручка (очищенная от суммы налога на добавленную стоимость), в то время как в балансе задолженность покупателей включает причитающийся от покупателей НДС. Это требует дополнительной корректировки, связанной с очищением величины дебиторской задолженности в балансе от суммы включенного в ее состав НДС.

В отличие от прямого метода, раскрывающего информацию о поступлениях и платежах, т. е. использующего учетные данные о денежных потоках, косвенный метод представления информации о денежных потоках от операционной деятельности рассматривает не только статьи денежных средств, но и все остальные статьи активов и пассивов, изменение которых влияет на финансовые потоки организации.

Чистый денежный поток от операционной деятельности представлен в отчете, составленном косвенным методом, как результат использования всех экономических ресурсов организации, что позволяет оценить управленческие решения, относящиеся к денежным потокам, в первую очередь с точки зрения достаточности получаемой прибыли для осуществления планируемых платежей.

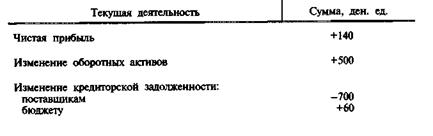

При представлении информации о денежных потоках косвенным методом в разделе операционной деятельности отражается чистый финансовый результат организации (чистая прибыль или убыток) с учетом необходимых корректировок, позволяющих перейти от величины чистого финансового результата к величине чистого денежного потока от операционной деятельности за период.

В качестве чистого финансового результата для целей составления отчета косвенным методом можно использовать чистую (нераспределенную) прибыль (убыток) отчетного периода, отражаемую в отчете о прибылях и убытках.

Величина изменения денежных средств отличается от полученного финансового результата в силу следующих причин.

1. Финансовый результат, отражаемый в отчете о прибылях и убытках, формируется в соответствии с допущением временнбй определенности фактов хозяйственной деятельности (расходы и доходы признаются в том учетном периоде, в котором они были начислены, вне зависимости от реального движения денежных средств). В этой связи можно выделить следующие моменты:

величина выручки, отражаемой в отчете о прибылях и убытках, отличается от суммы поступлений от покупателей на величину остатков дебиторской задолженности покупателей;

наличие расходов будущих периодов приводит к тому, что реальная сумма платежей отличается от себестоимости продукции;

начисленные в отчетном периоде расходы, сопровождающиеся возникновением кредиторской задолженности, увеличивают себестоимость, не меняя при этом сумму денежных средств организации;

на величину финансовых результатов оказывают влияние расходы, не сопровождающиеся оттоком денежных средств, например амортизация основных средств и нематериальных активов.

2. Приобретение активов долгосрочного характера предполагает получение от них доходов в течение длительного времени. Соответственно этому и расходы, связанные с их приобретением, будут распределены на весь период их полезного использования (через амортизацию). Однако суммы платежей за приобретенные основные средства, не влияя на величину финансового результата данного периода, окажут существенное влияние на денежные потоки.

3. Источником увеличения денежных средств не обязательно является прибыль (к примеру, приток денежных средств может быть обеспечен за счет их привлечения на заемной основе). Точно так же отток денежных средств не всегда связан с уменьшением финансового результата.

4. На расхождение финансового результата и величины изменения денежных средств влияют изменения статей оборотных активов и краткосрочных обязательств. Увеличение остатков по статьям оборотных активов приводит к дополнительному оттоку денежных средств, сокращение — к их притоку. Деятельность предприятия, накапливающего запасы товарно-материальных ценностей, неизбежно сопровождается оттоком денежных средств; однако до того момента, пока запасы не будут отпущены в производство или проданы, величина финансового результата не изменится.

Отток денежных средств, связанный с закупкой товарно-материальных ценностей, определяется характером расчетов с кредиторами (см. раздел 5.1). Наличие кредиторской задолженности позволяет предприятию использовать запасы, которые еще не оплачены. Следовательно, чем больше период погашения кредиторской задолженности, тем большая сумма неоплаченных запасов находится в обороте предприятия и тем значительней расхождения между объемом материальных ценностей, отпущенных в производство (и включенных в себестоимость), и размером платежей кредиторам.

Анализируемое предприятие в отчетном периоде получило чистую прибыль в размере 1 465 000 руб. (по данным отчета о прибылях и убытках). В то же время в балансе зафиксировано увеличение денежных средств предприятия к концу года на 32 500 руб. (73 100 — — 40 600). Задачей управления финансовыми потоками в этой связи становится выяснение причин данных расхождений. С этой целью проводится анализ движения денежных средств косвенным методом с привлечением информации бухгалтерского баланса, отчета о прибылях и убытках, приложения к балансу, Главной книги. С ее помощью отдельно определяется движение денежных средств в рамках операционной, инвестиционной и финансовой деятельности. При этом немаловажно, что отчет о движении денежных средств может быть составлен косвенным методом даже при отсутствии другой информации, кроме данных форм № 1 и № 2. В этом дополнительное преимущество данного метода для внешних пользователей бухгалтерской отчетности.

При формировании данных о денежных потоках за период косвенным методом финансовый результат преобразуется с помощью ряда корректировочных процедур в величину чистого денежного потока от операционной деятельности.

Для устранения расхождений в формировании чистого финансового результата и чистого денежного потока производятся корректировки чистой прибыли или убытка с учетом:

изменений в запасах, дебиторской задолженности, краткосрочных финансовых вложениях, краткосрочных обязательствах, исключая займы и кредиты, в течение периода;

неденежных статей: амортизация внеоборотных активов; курсовые разницы; прибыль (убыток) прошлых лет, выявленная в отчетном периоде; списанная дебиторская (кредиторская) задолженность; начисленные, но невыплаченные доходы от участия в других организациях и др.;

иных статей, которые должны найти отражение в инвестиционной или финансовой деятельности.

В методических целях можно выделить определенную последовательность осуществления таких корректировок.

На первом этапе устраняется влияние на чистый финансовый результат операций неденежного характера.

В первую очередь к таким операциям следует отнести операции начисления амортизации по долгосрочным активам. Бухгалтерские операции начисления амортизации заключаются, как известно, в отнесении на себестоимость продукции доли амортизационных отчислений. Поскольку уменьшение финансового результата вследствие этих операций не сопровождается сокращением денежных средств, для определения чистого денежного потока суммы начисленной за период амортизации долгосрочных активов должны быть добавлены к финансовому результату.

Корректировки, устраняющие влияние прочих неденежных операций на конечный финансовый результат, в зависимости от характера их влияния (либо увеличивают, либо уменьшают результат) состоят во включении в расчет чистого денежного потока от операционной деятельности сумм по таким операциям соответственно либо со знаком "минус", либо со знаком "плюс".

Выбытие объектов основных средств и нематериальных активов вызывает учетный убыток в размере их остаточной стоимости, который фиксируется на счете 91 "Прочие доходы и расходы" и затем списывается на уменьшение финансового результата (счет 99 "Прибыли и убытки"). Вполне понятно, что никакого воздействия на величину денежных средств операции списания с баланса остаточной стоимости имущества не оказывают, поскольку связанный с ними отток средств произошел значительно раньше — в момент его приобретения. Следовательно, сумма убытка в размере недоамортизи-рованной стоимости должна быть добавлена к величине чистой прибыли.

Кроме того, как известно, операции выбытия долгосрочных активов влияют на конечный финансовый результат, являющийся исходной базой для расчета чистого денежного потока от операционной деятельности. В то же время операции продажи объектов внеоборотных активов рассматриваются в составе инвестиционной деятельности. Во избежание двойного учета влияния одной и той же операции на денежные потоки (один раз — в составе операционной деятельности, другой — инвестиционной деятельности) положительный результат выбытия долгосрочных активов, т. е. прибыль, должен быть показан со знаком "минус", отрицательный результат, т. е. убыток, - со знаком "плюс". Тем самым результат выбытия долгосрочных активов при расчете чистого денежного потока от операционной деятельности исключается из общего финансового результата (чистой прибыли или непокрытого убытка отчетного периода).

В аналогичном порядке в данном разделе отчета должны быть исключены и иные статьи доходов и расходов, которые находят отражение в составе инвестиционной деятельности, например доходы от участия в других организациях.

На втором этапе корректировочные процедуры выполняются с учетом изменений в статьях оборотных активов и краткосрочных обязательств. Расчет предполагает оценку изменений по каждой статье оборотных активов (исключая статьи денежных средств) и краткосрочных обязательств. Цель проведения корректировок состоит в том, чтобы показать, за счет каких статей оборотных активов и краткосрочных обязательств произошло изменение суммы денежных средств в конце отчетного периода по сравнению с его началом.

Говоря об изменении статей оборотных активов, имеют в виду статьи неденежного характера. Изменение статей денежных средств является результирующей величиной. Цель составления отчета — показать, за счет каких статей произошло изменение денежных средств.

Увеличение статей оборотных активов характеризуется использованием средств и, следовательно, расценивается как отток денежных средств. Уменьшение статей оборотных активов характеризуется высвобождением средств и расценивается как приток денежных средств.

Для того чтобы оценить реальный приток денежных средств на предприятие от его покупателей, рассмотрим механизм отражения бухгалтерских операций на примере счета 62 "Расчеты с покупателями и заказчиками". Сальдо этого счета представляет собой задолженность покупателей на начало (конец) периода, оборот по дебету — возникновение (увеличение) задолженности, оборот по кредиту — ее погашение. (Механизм расчетов с покупателями и заказчиками на условиях предварительной оплаты и его влияние на денежные потоки организации будут рассмотрены ниже.)

Очевидно, что движение денежных средств возникает лишь при операциях, отражаемых по кредиту счета 62 (поступление денежных средств). Как и для любого активного счета, для счета 62 действует принцип определения конечного сальдо по формуле

Если в течение отчетного периода задолженность покупателей увеличилась (С > С), делают вывод о том, что реальный приток средств на предприятие был ниже зафиксированного в отчете о прибылях и убытках на величину разности конечного и начального остатков, и, значит, эта разность должна быть исключена из величины чистой прибыли.

Запись по дебету счета 62 "Расчеты с покупателями и заказчиками" предполагает кредитование счета 90 "Продажи". Следователь-

но, приток денежных средств на предприятие будет определяться суммой продаж и изменением величины дебиторской задолженности. По данным анализируемого предприятия, выручка от продаж (на условиях последующей оплаты) составила 11 830 600 руб. Тогда реальный приток денежных средств на предприятие равен 10 552 400 руб. [11 830 600 - (3 873 200 - 2 595 000)]. Это означает, что на сумму 1 278 200 руб. чистая прибыль, отраженная в отчете о прибылях и убытках, была завышена в сравнении с реальным поступлением денежных средств (должна быть исключена из нее).

Следовательно, для расчета чистого денежного потока от операционной деятельности прирост дебиторской задолженности за период должен быть показан в отчете со знаком "минус".

Напротив, уменьшение дебиторской задолженности означает превышение поступлений денежных или иных платежных средств над выручкой, отраженной в отчете о прибылях и убытках. Следовательно, для расчета чистого денежного потока от операционной деятельности сокращение дебиторской задолженности за период должно быть показано в отчете со знаком "плюс".

Аналогичным будет механизм корректировок, учитывающий изменение балансовой статьи "Авансы выданные". В настоящее время учет выданных поставщикам авансов ведется на счете 60 "Расчеты с поставщиками и подрядчиками" на отдельном субсчете.

Движение денежных средств при этом отражается по дебету счета (при перечислении средств в счет предстоящей поставки продукции или оказания услуг), поступление продукции от поставщиков (или возврат средств) — по кредиту. Поскольку нас интересуют операции, связанные с движением денежных средств, то можем записать:

Если за отчетный период происходит увеличение остатков по этому счету (С2 > Cj), можно сделать вывод о том, что реальный отток денежных средств с предприятия занижен (денег из предприятия ушло больше, чем было получено материальных ценностей). Следовательно, чтобы увязать величину полученного финансового результата и реальное движение денежных средств на предприятии, сумма увеличения остатка субсчета (увеличения суммы выданных авансов к концу периода по сравнению с началом) должна быть исключена из конечного финансового результата, показанного в отчете о прибылях и убытках.

Напротив, сокращение к концу периода суммы выданных авансов говорит о завышении оттока денежных средств — величина уменьшения прибавляется к чистой прибыли (непокрытому убытку). Влияние на финансовый результат операций, связанных с приобретением товарно-материальных ценностей (счета 10 "Материалы", 41 "Товары"), характеризуется тем, что увеличение их остатков в балансе означает использование денежных средств, или их отток. Соответственно сумма уменьшения остатков по указанным статьям означает высвобождение средств, или их приток.

Поясним сказанное на примере счета 10 "Материалы". Хозяйственные операции, отражаемые по дебету этого счета, связаны с поступлением материальных ценностей на предприятие; оборот по кредиту счета характеризует их выбытие (в первую очередь отпуск в производство или продажу). Очевидно, что движение средств связано с поступлением материальных ценностей (их оплатой), а операции их выбытия (кредитовый оборот) формируют себестоимость продажи. Тогда, используя формулу

можем утверждать, что если С2 > Cj (происходит увеличение запасов), то О > Ок. Это означает, что если в течение отчетного периода производственные запасы увеличились (в нашем примере на 880 000 руб.), то реальный отток денежных средств будет на эту величину выше, чем сумма расходов на приобретение материалов, учтенных в себестоимости проданной продукции. По этой причине прибыль является завышенной и должна быть уменьшена на эту же величину.

Следует, однако, иметь в виду, что оборот по дебету счета 10 "Материалы" включает и поступление материальных ценностей, не связанное с расходованием денежных средств. Речь идет о возврате неиспользованных материалов из производства, оприходовании окончательно забракованной продукции по цене возможного использования, а также поступлении материалов, остающихся после ликвидации основных средств. Тогда оборот по дебету счета 10 "Материалы" можно разделить по операциям поступления материальных ценностей на предприятие: 1) сопровождающимся оттоком денежных средств и 2) не сопровождающимся оттоком денежных средств. Поскольку в контексте анализа взаимосвязи движения денежных средств предприятия и его чистой прибыли нас интересует лишь движение материальных ценностей, которое связано с оттоком (притоком) денежных средств, ранее составленное соотношение запишем в виде

Без такой корректировочной процедуры реальный отток денежных средств был бы завышен на величину внутреннего оборота (на себестоимость списано больше, чем реально истрачено). Следовательно, величина внутреннего оборота должна быть исключена из себестоимости или, что то же самое, добавлена к финансовому результату.

Общая величина внутреннего оборота по счету 10 "Материалы" может быть определена по данным Главной книги (оборот по дебету счета 10 в корреспонденции со счетами 20 "Основное производство", 23 "Вспомогательные производства", 28 "Брак в производстве".

Разумеется, такую корректировочную операцию можно произвести только при наличии соответствующей информации о внутренних оборотах по счетам. Учитывая, что речь идет о данных внутреннего учета, часто недоступных внешним пользователям бухгалтерской информации, при составлении отчета о движении денежных средств последние могут использовать лишь информацию бухгалтерского баланса. В этом случае отчет будет менее точным, но, как правило, вполне адекватно отражающим реальную картину движения денежных средств.

У операций, отражаемых на пассивных счетах, механизм воздействия на движение денежных средств обратный. Рост остатков по статьям текущих обязательств свидетельствует о том, что большая часть активов предприятия и производимых им затрат остается неоплаченной. В то же время расходы предполагают увеличение себестоимости и, следовательно, уменьшение финансового результата. В данном случае реальные расходы денежных средств оказываются меньше учтенных в себестоимости.

В качестве примера можно рассмотреть изменение остатков кредиторской задолженности поставщикам. Увеличение остатков говорит о том, что поставленные материальные ценности или оказанные услуги остаются неоплаченными, в то время как предприятие продолжает расходовать материальные ценности и списывать их стоимость на себестоимость выпускаемой продукции.

Другой пример — изменение остатков по статье "задолженность перед персоналом организации". Увеличение задолженности в рассматриваемом периоде означает, что реально было начислено и включено в себестоимость больше, чем выплачено работникам.

И в первом, и во втором примерах, а такие примеры могут быть составлены для каждой пассивной статьи, действует общее правило: при увеличении остатков кредиторской задолженности величина себестоимости оказывается завышенной в сравнении с реальным уходом денег из предприятия, а финансовый результат - заниженным. И наоборот, при сокращении остатков по статьям текущих пассивов финансовый результат завышен по сравнению с фактическим расходованием денежных средств.

Изменения по статьям "Резервы предстоящих расходов" и "Доходы будущих периодов" учитываются в механизме корректировочных процедур в общем для текущих пассивов порядке.

Все приведенные рассуждения предполагают осуществление следующих корректировочных процедур при расчете величины чистого денежного потока от операционной деятельности: увеличение остатков по статьям оборотных активов должно быть исключено (показано в отчете со знаком "минус"), уменьшение — прибавлено к показателю чистой прибыли или убытка (показано со знаком "плюс"); увеличение остатков по статьям текущих пассивов должно быть прибавлено к финансовому результату (показано со знаком "плюс"), уменьшение - исключено (показано со знаком "минус").

Совокупное влияние рассмотренных процедур, корректирующих величину чистой прибыли, должно привести к определению величины чистого денежного потока от операционной деятельности.

И прямому, и косвенному методам представления денежных потоков от операционной деятельности присущи определенные преимущества и недостатки.

Одно из преимуществ прямого метода состоит в том, что он позволяет оценить общие суммы поступлений и платежей и обращает внимание пользователя на те статьи, которые формируют наибольший приток и отток денежных средств.

Знание конкретных источников поступлений и направлений расходования средств является полезным при оценке структуры денежных потоков с позиции их стабильности, т. е. возможности повторения в будущем. Поэтому информация, полученная при использовании данного метода, может быть полезна при прогнозировании денежных потоков. Данные о величине поступлений и платежей от операционной деятельности являются более информативными, чем данные только о нетго-ре-зультате операционной деятельности (как при косвенном методе), при оценке способности организации обеспечить такой приток денежных средств, который позволяет погасить обязательства перед кредиторами, осуществлять инвестиционную деятельность и выплачивать дивиденды.

В качестве главного недостатка прямого метода обычно выделяют его трудоемкость.

Кроме того, отражая информацию о валовых суммах поступлений и платежей за период, прямой метод не раскрывает взаимосвязи полученного финансового результата и величины изменения денежных средств на счетах организации.

Косвенный метод фокусирует внимание на различиях между чистым финансовым результатом и чистым денежным потоком организации. При этом косвенный метод выполняет контрольную функцию, поскольку позволяет оценить сбалансированность показателей бухгалтерского баланса, отчета о прибылях и убытках и отчета о движении денежных средств. Косвенный метод прост технически, и его достоинством является также возможность построения отчета без привлечения внутренних данных об оборотах по счетам денежных средств организации.

Вместе с тем важно учитывать, что надежность информации отчета о движении денежных средств, построенного косвенным методом, непосредственно зависит от достоверности отраженного в отчете о прибылях и убытках финансового результата.

Таким образом, и прямой, и косвенный методы обеспечивают пользователей отчета потенциально важной информацией. С одной стороны, отчет концентрирует в себе значительную часть данных из других бухгалтерских отчетов: бухгалтерского баланса и отчета о прибылях и убытках (косвенный метод). С другой стороны, он содержит детально раскрытую информацию о валовых суммах поступлений и платежей, что позволяет создать целостную картину финансовых потоков организации.

В качестве предпочтительного варианта можно рекомендовать применение прямого метода с последующей сверкой чистого финансового результата и чистого денежного потока от операционной деятельности, что позволяет воспользоваться преимуществами обоих методов.

Отметим, что составляемый в российской практике отчет о движении денежных средств (ф. № 4) формируется именно прямым методом. Вместе с тем требования к составлению отчета о движении денежных средств, рекомендуемого МСФО, и формы № 4, имеющей то же название, существенно различаются. В мировой практике составления данного отчета при определенных отличиях применяются общие концептуальные подходы к пониманию целей составления отчета, основных требований к нему, способов раскрытия информации. В этом можно убедиться, сравнивая требования к составлению отчета о движении денежных средств, установленные в международных стандартах IAS, GAAP USA, SAAP UK. Общими в них являются понимание операционной, инвестиционной и финансовой деятельности, необходимость исключения внутренних оборотов денежных средств и другие принципиальные положения.

Наиболее существенные отличия отечественной формы отчета при формальном выделении операционной, инвестиционной и финансовой деятельности связаны с разделением потоков от операционной и финансовой деятельности. В форме № 4 финансовая деятельность сводится к движению денежных средств в результате краткосрочных финансовых вложений: выпуска облигаций и иных ценных бумаг краткосрочного характера, выбытия ранее приобретенных на срок до 12 месяцев акций и других операций, учитываемых на счете "Финансовые вложения". Такой подход нарушает требование к составлению отчета, заложенное в МСФО 7, согласно которому финансовая деятельность рассматривается как внешнее финансирование. С точки зрения возможности использования отчета для целей прогнозирования денежных потоков соблюдение данного требования является важным, поскольку это позволяет разделить чистый денежный поток, который был создан в результате операционной деятельности организации, от результата привлечения средств от собственников или заимодавцев.

Существуют и иные отличия формы № 4 и отчета о движении денежных средств, рекомендуемого МСФО. Так, одним из критериев отнесения статьи к операционной деятельности является ее участие в формировании доходов и расходов от основной деятельности. Согласно этому такая статья, как оплата труда работников, будучи неотъемлемым элементом себестоимости, должна быть включена в операционную деятельность. В форме № 4 данная статья включается лишь в общий итог по всем видам деятельности, в результате чего сумма платежей по операционной деятельности занижается, а величина чистого денежного потока соответственно завышается.

Другим отличием является то, что согласно МСФО 7 перемещение между отдельными статьями денежных средств и их эквивалентов рассматривается как способ управления ими и поэтому не включается в расчет оттоков и притоков денежных средств. Форма № 4 не предусматривает исключения внутреннего движения денежных средств, что в значительной степени снижает ее аналитичность.

Кроме того, для большего удобства работы в форме отчета следовало бы предусмотреть итоговые показатели изменения денежных средств от операционной, инвестиционной, финансовой деятельности.

К отчету о движении денежных средств должны быть даны комментарии. В частности, из-за специфики расчетов российских предприятий в современных условиях (взаимозачеты, товарообменные (бартерные) операции и т. д.) такие неденежные операции должны быть раскрыты в пояснениях к отчету.

В комментариях к отчету в обязательном порядке должны быть отражены изменения в составе денежных средств, связанные с курсовыми разницами. Хотя операции по учету курсовых разниц влияют как на финансовый результат, так и на величину денежных средств, реальным движением средств они не сопровождаются. В этой связи возникает необходимость раскрытия такой информации с целью уточнения величины чистого денежного потока.

С целью повышения аналитичности отчета и возможности его использования для прогнозирования будущих потоков денежных средств в нем должна найти отражение информация о денежных потоках, связанных с действием чрезвычайных событий. Такая информация может быть представлена либо в виде самостоятельной строки в отчете, либо в примечаниях к нему.

В качестве рекомендуемого может быть назван подход, предполагающий выделение денежных потоков, возникающих в результате чрезвычайных событий, в виде отдельной строки отчета, составленного прямым методом, и текстовое раскрытие информации о чрезвычайных обстоятельствах и последствиях их влияния на конечный финансовый результат организации при составлении отчета косвенным методом.

Потоки денежных средств, связанные с действием чрезвычайных событий, в зависимости от характера операции могут рассматриваться в составе операционной, инвестиционной или финансовой деятельности.

Значительное количество вопросов при составлении отчета косвенным методом возникает в том случае, если в составе финансового результата отчетного периода присутствует прибыль от продаж, осуществляемых путем товарообменных или взаимозачетных операций.

Суть вопроса сводится к следующему: нужно ли корректировать итоговый финансовый результат на сумму указанной прибыли для определения чистого денежного потока за анализируемый период?

Рассмотрим следующую ситуацию. Допустим, укрупненный баланс организации имеет следующий вид, ден. ед.:

В данном примере вся сумма полученной чистой прибыли связана с продажей продукции, расчеты за которую осуществляются в неденежной форме. Как следует из баланса, изменения денежных средств в отчетном периоде не произошло. Рассчитаем величину чистого денежного потока отчетного периода косвенным методом, имея в виду, что иных операций, кроме рассмотренной, не было.

Как видим, отчет о движении денежных средств показал тот же результат, что и бухгалтерский баланс. Факт получения прибыли от операции учитывается при корректировке статей оборотных активов и краткосрочных обязательств, поэтому дополнительных корректировок в этом случае делать не нужно.

Анализ движения денежных потоков по данным составленного отчета начинают с рассмотрения операционной деятельности, имея в виду, что она является основным стабильным источником покрытия возникающей краткосрочной и долгосрочной потребности в денежных средствах.

Ключевыми вопросами анализа при этом становятся следующие: качество полученного финансового результата, используемый способ начисления амортизации по долгосрочным активам, политика предприятия в управлении оборотными активами и текущими пассивами.

Имея в виду, что исходной базой для расчетов при построении отчета о движении денежных средств косвенным методом является показатель финансового результата, прежде всего необходимо убедиться в его надежности. С учетом этого нуждаются в раскрытии доходы и расходы, отражаемые, как правило, в составе внереализационных, которые влияют на финансовый результат, но не затрагивают денежных средств. Примеры таких статей: прибыль прошлых лет, выявленная в отчетном году; списанная ранее и погашенная дебиторская задолженность; выявленные в результате инвентаризации недостачи и потери и др. На величину указанных доходов и расходов производятся корректировочные процедуры, аналогичные корректировкам по начисленной амортизации, результату от выбытия долгосрочных активов. Как уже было отмечено, при определении чистого денежного потока от операционной деятельности обязательной является корректировка величины полученного финансового результата на сумму начисленной амортизации долгосрочных активов. Таким образом, амортизационная политика становится важным фактором при формировании денежных потоков. Это связано с тем, что каждый конкретный способ начисления амортизации преследует свои цели и по-разному влияет на денежные потоки. Ускоренные методы амортизации (способ уменьшаемого остатка и способ списания стоимости по сумме чисел лет срока полезного использования) своей основной задачей ставят обеспечение наибольшего притока денежных средств в первые годы использования активов.

Способ списания стоимости пропорционально объему продукции (работ), или производственный способ, позволяет увязать величину начисляемой амортизации и интенсивность использования основных средств. Чем интенсивнее использование основных средств, тем больший приток денежных средств необходимо обеспечить для того, чтобы иметь возможность производить дополнительные расходы по содержанию и эксплуатации оборудования.

Линейный способ начисления амортизации может быть целесообразен при условии, что предприятие заинтересовано в стабильных денежных потоках и именно данный подход закладывает в свою финансовую стратегию в отношении амортизационной политики.

При анализе изменений по статьям оборотных активов следует сопоставить их изменение с изменением выручки. Если рост оборотных активов опережает прирост выручки, это может свидетельствовать либо о замедлении оборачиваемости активов и, как следствие этого, о проблемах с ликвидностью и платежеспособностью, либо об изменении политики руководства в отношении управления активами. Вторая ситуация нуждается в дальнейшем уточнении с позиции рациональности выбранной политики, а также с точки зрения ее стабильности (будет ли она сохранена, и если да, то как долго).

Если оборотные активы сократились, необходимо выяснить, является ли это следствием недостаточности полученной выручки или результатом сознательной политики, направленной на ускорение оборачиваемости и высвобождение средств. В этой связи следует иметь в виду, что тенденция к сокращению оборотных активов может рассматриваться как временное явление и, если предприятие не планирует прекращения своей деятельности, вряд ли данный источник высвобождения средств будет стабильным.

Если анализ выявил рост по статьям текущих пассивов, следует выяснить, связан ли он с увеличением выручки (прирост выручки, как правило, сопровождается ростом оборотных активов, и, как следствие этого, возрастает кредиторская задолженность) или увеличение краткосрочных обязательств предприятия связано с проблемой платежеспособности.

Если имеет место тенденция к сокращению кредиторской задолженности, целесообразно выяснить, является это следствием сокращения выручки или изменения политики управления текущими пассивами.

При анализе денежных потоков от инвестиционной деятельности прежде всего исходят из того, что долгосрочные инвестиции в отличие от платежей, связанных с операционной деятельностью, могут быть смещены во времени в зависимости от наличия необходимых средств. Поэтому рассмотрение денежных потоков данного раздела отчета должно производиться во взаимосвязи с полученными результатами анализа денежных средств от операционной деятельности.

Анализ финансовой деятельности должен выявить суммы поступлений и платежей анализируемого периода с тем, чтобы оценить способность предприятия погасить обязательства по привлеченным кредитам и займам в будущем. В этой связи также следует сопоставить результаты операционной и финансовой деятельности, учитывая, что основным стабильным источником погашения обязательств является прирост средств от основной деятельности.

Рассмотрим методику составления отчета о движении денежных средств прямым и косвенным методами. Для этого используем данные бухгалтерского баланса (приложение 1), отчета о прибылях и убытках (приложение 2), а также необходимые дополнительные данные по анализируемому предприятию.

Дополнительные данные.

1.Часть выручки от продажи продукции получена в виде материальных ценностей (по бартеру) на сумму 552 200 руб. На эту сумму была уменьшена сумма платежа поставщикам.

2. Начисленная амортизация внеоборотных активов — 657 900 руб.

3. Поступления от продажи основных средств — 235 000 руб.; первоначальная стоимость проданных объектов основных средств -150 000 руб.; амортизация, начисленная на проданные объекты основных средств, - 15 000 руб.

4. Расходы на приобретение основных средств - 876 200 руб. Капитальные вложения по строящемуся объекту в отчетном периоде - 273 800 руб.

Приобретение нематериальных активов - 216 700 руб.

5. Приобретены акции с целью их перепродажи в текущем году на сумму 50 000 руб.

6. На сумму чистой прибыли, направленной на финансирование капитальных вложений, в размере 800 000 руб. увеличен добавочный капитал.

7. Получен краткосрочный кредит в размере 3 650 000 руб. Возврат полученных ранее кредитов - 2 190 000 руб.

8. Внереализационные доходы организации включают: положительные курсовые разницы в сумме 690 000 руб.; штрафы и неустойки полученные в сумме 200 000 руб. Внереализационные расходы организации включают штрафы

и неустойки уплаченные в сумме 49 813 руб.

9. Получено возмещение по страхованию от пожара в сумме 9252 руб. (рассматривается как чрезвычайное обстоятельство).

Составим отчет о движении денежных средств прямым методом (табл. 5.8).

Для справки: на величину чистого финансового результата и, следовательно, чистого финансового потока повлияло получение доходов чрезвычайного характера, связанное с поступлением возмещения по страхованию от пожара в размере 9252 руб.

На величину расчетного значения чистого денежного потока отчетного года оказали влияние положительные курсовые разницы в размере 690 000 руб., возникшие в результате пересчета счета "Валютные счета".

В отчетном периоде организация осуществляла расчеты как в денежной, так и неденежной форме. Данные о расчетах организации в неденежной форме, а также о полной величине финансовых потоков отчетного периода представлены в табл. 5.9.

На основании информации отчета, составленного прямым методом, могут быть сделаны следующие выводы.

Отток денежных средств в результате операционной деятельности предприятия составил 357 061 руб. Сумма поступлений от рассматриваемого вида деятельности - 13 604 413 руб., из них поступления от покупателей - 10 494 060 (10 000 200 + 493 860), т. е. примерно 77 % от общей суммы притока денежных средств от операционной деятельности. Соответственно около 23 % поступлений денежных средств от операционной деятельности носили случайный, разовый характер. В составе поступлений имелись поступления чрезвычайного характера в сумме 9252 руб., связанные с получением возмещения по страхованию имущества от пожара.

Наибольшие суммы оттока денежных средств в анализируемом периоде были связаны с перечислением средств поставщикам (6 239 730 руб. на условиях последующей оплаты производственных запасов и оказанных услуг и 3 000 020 руб. на условиях предварительной оплаты).

Общий недостаток денежных средств для текущих расчетов предприятия (357 061 руб.) был покрыт за счет привлечения финансовых ресурсов на заемной основе.

Отток денежных средств от инвестиционной деятельности составил 1 070 439 руб. (296 261-1 366 700). Прирост основных средств (по балансу 2 023 000 руб.) был связан с влиянием двух факторов: поступлением основных средств на сумму 2 173 000 руб. (из них 876 200 руб. — сумма приобретенных основных средств, 1 296 800 руб. - сооружаемые основные средства, введенные в эксплуатацию в отчетном периоде) и их выбытием (150 000 руб.).

В составе введенных в эксплуатацию основных средств имеется объект, строительство которого велось как в отчетном, так и в предшествующих периодах. По данным рассматриваемого баланса, вложения в незавершенное капитальное строительство на начало периода составили 1 023 000 руб. Поскольку указанные расходы сопровождались оттоком денежных средств в более ранних периодах, они не включаются в расчет денежных потоков анализируемого периода. В рассматриваемом примере отток денежных средств, связанный с расходами на приобретение и сооружение основных средств, составил 1 150 000 руб. {876 200 + 273 800).

Приток от инвестиционной деятельности был связан с продажей объектов основных средств (235 000 руб.) и полученным доходом от участия в капиталах других организаций (61 261 руб.).

Чистое увеличение денежных средств в результате финансовой деятельности составило 1 460 000 руб. Совокупное увеличение денежных средств за период составило 32 500 руб.

Как видим, на предприятии сложилась опасная ситуация, когда в результате операционной деятельности произошло сокращение (отток) денежных средств. При этом предприятие инвестирует средства во внеоборотные активы, что стало возможным за счет дополнительного привлечения финансовых ресурсов на заемной основе. В этих условиях финансовое состояние предприятия в будущем будет зависеть от того, сумеет ли оно изменить сложившееся положение таким образом, чтобы соотношение поступлений и платежей в рамках операционной деятельности обеспечило увеличение денежных средств, достаточное для осуществления платежей по привлеченным заемным ресурсам.

Для того чтобы объяснить причины расхождения полученного в отчетном периоде финансового результата (чистая прибыль в размере 1 465 000 руб.) и прироста денежных средств в размере 32 500 руб., составляется отчет о движении денежных средств косвенным методом.

Отметим, что в бухгалтерском балансе отражена величина нераспределенной прибыли в размере 665 000 руб., поскольку 800 000 руб. средств чистой прибыли, направленной на финансирование капитальных вложений, было отнесено на увеличение добавочного капитала (см. п. 6 дополнительных данных). Учитывая, что такое перераспределение средств по статьям собственного капитала организации не сопровождается оттоком денежных средств (отток, связанный с капитальными вложениями, учитывается в инвестиционной деятельности), в расчете чистого денежного потока от операционной деятельности участвует сумма чистой прибыли 1 465 000 руб.

По данным организации, сумма начисленной за анализируемый период амортизации основных средств и нематериальных активов составила 657 900 руб. (п. 2 дополнительных данных). Поэтому для того чтобы рассчитать полную сумму чистого денежного потока от операционной деятельности, к чистой прибыли 1 465 000 руб. следует прибавить сумму начисленной амортизации.

У анализируемого предприятия (п. 3 дополнительных данных) результат продажи объектов основных средств составил 100 000 руб. [235 000 - (150 000 - 15 000)].

Доходы от участия в других организациях следует включить в состав инвестиционной деятельности. Поскольку указанные доходы участвуют в формировании финансового результата, величина которого используется при определении чистого денежного потока от операционной деятельности, доходы от участия в других органи-

зациях в сумме 61 261 руб. должны быть исключены из расчета чистого денежного потока от операционной деятельности и включены в состав денежных потоков от инвестиционной деятельности.

Для расчета изменений по статьям оборотных активов и краткосрочных обязательств используется вспомогательная таблица (табл. 5.10).

Приобретение краткосрочных ценных бумаг (не являющихся эквивалентами денежных средств) вызвало отток денежных средств в размере 50 000 руб.Составим отчет о движении денежных средств косвенным методом (табл. 5.11).

По данным отчета, составленного косвенным методом, могут быть сделаны следующие выводы.

Основной причиной расхождения полученного чистого финансового результата и чистого потока денежных средств явилось увеличение дебиторской задолженности покупателей (1 312 700 руб.) и производственных запасов (1 292 500 руб.), повлекшее отток денежных средств.

Дополнительный приток денежных средств в рамках операционной деятельности был обеспечен за счет увеличения кредиторской задолженности (934 300 руб.).

Полученная чистая прибыль в сумме 1 465 000 руб. практически вся была направлена на финансирование возросших оборотных активов. Финансирование инвестиционной деятельности осуществлялось в основном за счет привлечения долгосрочных заемных средств. Данные бухгалтерского баланса организации свидетельствуют о том, что в течение отчетного периода величина ее долгосрочных обязательств составляла 1 250 000 руб.

Данные табл. 5.8 и 5.11 содержат ценную управленческую информацию, в которой заинтересованы как руководство предприятия, так и его акционеры (инвесторы). С ее помощью руководство предприятия может контролировать его текущую платежеспособность, принимать оперативные решения по ее стабилизации, оценивать возможность дополнительных инвестиций. Кредиторы могут составить заключение о достаточности средств у предприятия-должника и его способности генерировать денежные средства, необходимые для платежей. Акционеры (инвесторы), располагая информацией о движении денежных потоков на предприятии, имеют возможность более обоснованно подойти к разработке политики распределения и использования прибыли. Однако в этом случае информация, представленная в табл. 5.8 и 5.11 (являющихся, по сути, рабочими таблицами), может оказаться излишне детализированной.

Обобщенная информация о движении денежных средств на анализируемом предприятии приведена в табл. 5.12 и 5.13.

В балансе предприятия в отчетном периоде не было сумм по статьям "задолженность участникам (учредителям) по выплате доходов" и "задолженность участников (учредителей) по взносам в уставный капитал". Учет влияния выплат собственникам путем корректировочных процедур осуществляется исходя из таких соображений: выплаты дивидендов уменьшают и чистую прибыль, и величину чистого денежного потока организации и, следовательно, показываются со знаком "минус". Для интерпретации изменений по статье "задолженность участников (учредителей) по взносам в уставный капитал" должны быть сделаны дополнительные корректировочные процедуры, как это будет показано на примере предприятия АБВ.

Для составления отчета о движении денежных средств предприятия АБВ используем данные его бухгалтерского баланса (табл. 5.14) и отчета о прибылях и убытках.

По данным отчета о прибылях и убытках убыток отчетного пери- , ода — 63 000 руб. Сумма начисленной амортизации - 1 760 000 руб. Выбытия основных средств не было.

Составим отчет о движении денежных средств косвенным методом (табл. 5.15).

При составлении отчета о движении денежных средств косвенным методом у внешнего аналитика могут возникнуть сложности, связанные с отсутствием информации о величине начисленной амортизации по долгосрочным активам.

Проблема решается легко, если отчет составляется за год, поскольку в этом случае используются данные формы № 5, раскрывающие суммы начисленной амортизации.

Для составления квартального отчета внешнему пользователю необходимо либо получить дополнительную информацию, либо игнорировать величину амортизации, т. е. отказаться от проведения корректировочной процедуры при расчете чистого денежного потока от операционной деятельности, а величину изменения денежных средств от инвестиционной деятельности определять исходя из данных об остаточной стоимости долгосрочных активов.

Вместе с тем следует иметь в виду, что последний способ приведет к значительным искажениям структуры изменений денежных средств по видам деятельности. На сумму неучтенной амортизации долгосрочных активов будет занижен приток денежных средств от операционной деятельности и занижен отток от инвестиционной деятельности. Несмотря на то что арифметически сумма общего изменения денежных средств не изменится, содержание отчета и его ключевой показатель - чистый денежный поток от операционной деятельности — будут искажены. В этом смысле исключение из бухгалтерского баланса справочных статей о первоначальной стоимости долгосрочных активов и начисленной амортизации затрудняет проведение анализа движения денежных средств, проводимого внешним пользователем бухгалтерской информации. Величина оттока денежных средств в результате инвестиционной деятельности определяется по данным баланса на основе расчета изменения первоначальной стоимости долгосрочных активов. Данный момент является важным, поскольку величина долгосрочных инвестиций определяется именно первоначальной стоимостью долгосрочных активов. При составлении отчета необходимо использовать информацию о движении долгосрочных активов. Для этого внешний пользователь привлекает данные формы № 5. При составлении отчета о движении денежных средств за квартал внешний пользователь столкнется с уже отмеченной проблемой недостатка информации.

Для предприятия АБВ сумма начисленной амортизации по долгосрочным активам за анализируемый период составила 1 760 000 руб. С учетом этого изменение первоначальной стоимости данных объектов составило 2 586 000 руб. (71 561 000 - 70 735 000 + + 1 760 000). Расчет, приведенный в скобках, является излишним при составлении отчета внутренним аналитиком, располагающим данными как о первоначальной величине активов, так и о сумме начисленной по ним амортизации.

Следует обратить вним

Дата добавления: 2015-04-18; просмотров: 774; Мы поможем в написании вашей работы!; Нарушение авторских прав |