КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Управление активами-пассивами является одной из главнейших задач коммерческого банка.

Целью управления является максимизация прибыли при технологических ограничениях банковской деятельности и с учетом банковских и общерыночных экономических. Конкурентная позиция банка на рынке банковских услуг в значительной степени зависит от уровня автоматизации операций банка.

Автоматизация банковских технологий в новых рыночных условиях стала складываться в начале 1990-х годов, когда появились коммерческие банки. Создание и функционирование автоматизированных банковских технологий основаны на системотехнических принципах, отражающих важнейшие положения теоретической базы, которая включает ряд смежных научных дисциплин и направлений. К ним относятся экономическая кибернетика, общая теория систем, теория информации, экономико-математическое моделирование банковских ситуаций и процессов, анализ и принятие решений.

Развитие автоматизированных банковских систем (АБС) прошло ряд этапов (табл.6.1).

Таблица 6.1. Основные признаки поколений АБС

| Поколение АБС | Годы | Основные признаки |

| I | 1990-1992 | Автономные рабочие места |

| II | 1991-1995 | Ориентация на единый операционный день. Составление сводного баланса |

| III | 1992-1998 | Интегрированные системы банковского учета |

| IV | 1994-2003 | Мультифункциональные системы управления банковской деятельностью |

| V | 1998-по настоящее время | Распределенные комплексные адаптивные системы управления банковской деятельностью |

1. Первые серийные АБС работали на автономных персональных компьютерах, не объединенных в локальную сеть. Операционисты выполняли проводки непосредственно по лицевым счетам клиентов. В конце операционного дня данные со всех компьютеров переносили на дискетах на один - главный компьютер, на котором рассчитывался баланс.

Начальный этап автоматизации был основан на использовании автономных рабочих мест банковских специалистов; этап характеризуется относительной простотой реализации, возможностью быстрого внедрения, малочисленностью команды разработчиков, практической независимостью от коммуникаций.

2. Переход к единому операционному дню - естественный шаг на пути к формированию единой банковской бухгалтерии, ориентированный на отчетность.

В 1992 г. во многих банках внедрялось второе поколение АБС на основе локальных сетей с размещением всех рабочих файлов на ее сервере. Это упрощало консолидацию баланса, однако создавало новые проблемы. Когда несколько пользователей с нескольких рабочих станций одновременно обращались к данным, в локальной сети возникали «конфликты». Сеть довольно скоро перегружалась, и требовалось увеличивать мощность сервера и пропускную способность активного сетевого оборудования. Системы, сделанные на технологической базе «персональных» СУБД, перестали удовлетворять многие банки, и, прежде всего, крупные: для них важна была эффективная работа в локальной сети. Одни стали закупать западные разработки, другие пытались создать АБС своими силами... Новые решения начали предлагать и российские фирмы- разработчики. Некоторые, ориентируясь на Запад, делали ставку на «тяжелые технологии» - мощные центральные компьютеры, работающие в режиме «клиент-сервер», и профессиональные системы Управления базами данных (СУБД).

3. Потребности в расширении возможностей анализа деятельности банка и его клиентов привели к созданию интегрированных систем банковского учета, нацеленных на расширение аналитических возможностей в многофилиальном банке, в том числе и возможности анализа клиентской базы.

Первые отечественные системы четвертого поколения на базе профессиональных СУБД появились в связи с укрупнением банков, зарождением финансовых сетей, что обусловило новые требования к АБС. В многофилиальном банке АБС поддерживают распределенную обработку информации с использованием телекоммуникационных средств и адекватной технологии.

4. Развитие АБС, направленных на интегрированность в отношении возможностей анализа отчетности и на многофункциональность системы управления банковской деятельностью.

Создание интегрированных АБС (ИАБС), ориентированных на использование распределенных, комплексных, адаптивных систем управления банковской деятельностью. Характерными чертами таких систем являются формирование единого информационного пространства, адаптируемость в зависимости от изменяющихся требований и внешних условий (включая изменения законодательства и нормативов, расширение номенклатуры услуг), комплексность решений, основанных на системах проектирования информационных систем.

5. Современные банковские технологии как инструмент поддержки и развития банковского бизнеса создаются на базе рада основополагающих принципов:

-комплексного подхода в охвате широкого спектра банковских функций с их полной интеграцией;

-модульного принципа построения, позволяющего легко конфигурировать системы под конкретный заказ с последующим наращиванием;

-открытости технологий, способных взаимодействовать с различными внешними системами (системами телекоммуникации, финансового анализа и др.), обеспечивать выбор программно-технической платформы и переносимость ее на другие аппаратные средства;

-гибкости настройки модулей банковской системы и адаптации их к потребностям и условиям конкретного банка;

-масштабируемости - расширения и усложнения функциональных модулей системы по мере развития бизнес-процессов (например, поддержки работы филиалов и отделений банка, углубления анализа и т.д.);

-многопользовательского доступа к данным в реальном времени и реализации функций в едином информационном пространстве;

-моделирования банка и его бизнес- процессов, возможности алгоритмических настроек бизнес-процессов; непрерывного развития и совершенствования системы на основе реинжиниринга бизнес-процессов.

На российском рынке АБС предложения формируют преимущественно отечественные производители. С одной стороны, это объясняется тем, что российские пользователи не привыкли платить большие деньги за зарубежные программы и их сервисное обслуживание. С другой стороны, в процессе развития банковской системы в России в автоматизацию было вложено достаточно много сил и средств, в результате чего сегодня российские разработчики выпускают вполне конкурентоспособные АБС.

6. Перспективное направление развития автоматизированных банковских технологий как у нас в стране, так и за рубежом - шестое поколение АБС.

Главные особенности: аппаратная платформа - гетерогенная сетевая среда; СУБД - профессиональные реляционные с открытым интерфейсом (возможно одновременно несколько разных СУБД); базовый элемент технологии - сделка или документ; структура АБС - логические АРМы, динамически формируемые по компонентной технологии, сильно связанные по данным и функциям в пределах всей сети Интранет.

Создание или выбор АБС связаны с планированием всей системной инфраструктуры информационной технологии банка.

Под инфраструктурой АБС понимается совокупность, соотношение и содержательное наполнение отдельных составляющих процесса автоматизации банковских технологий. В инфраструктуре кроме концептуальных подходов выделяются обеспечивающие и функциональные подсистемы.

Рис. 6.1. Инфраструктура АБС

Структурная схема комплексной автоматизации банкавключает следующие модули:

• активно-пассивных операций;

• автоматизации учетных операций;

• анализа и формирования отчетности;

• оказания интерактивных услуг.

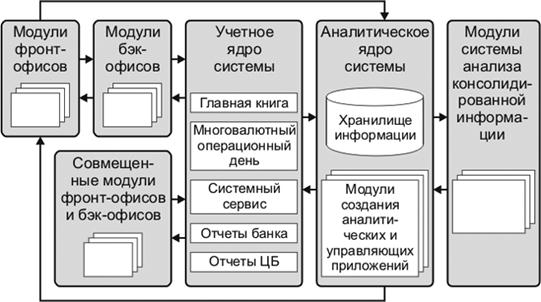

Состав и функции модулей автоматизации учетных операций приведены на рис. 6.2.

Все банковские информационные системы можно разделить на две большие группы: разработанные на основе технологии файл-сервер и клиент-сервер. Последняя стала фактически стандартом.

Она имеет такие очевидные преимущества, как высокая скорость обработки информации, слабо зависящая от численности пользователей и объема обрабатываемых данных, развитые возможности защиты информации, гибкость в отношении выборки и анализа данных, хотя такая технология предъявляет повышенные требования к аппаратно-техническому обеспечению кредитной организации, прежде всего к серверному и сетевому оборудованию, на которые ложится большая часть нагрузки при обработке данных.

Преимущества реализации клиент-серверной системы в полной мере проявляются при обработке значительных объемов информации большой численностью одновременно работающих пользователей.

Рис. 6.2 Функции модулей автоматизации учетных операций

АБС создаются в соответствии с современными представлениями об архитектуре банковских приложений, которая предусматривает разделение функциональных возможностей на три уровня (рис. 6.3).

Верхний уровень (front-office) образуют модули, обеспечивающие быстрый и удобный ввод информации, ее первичную обработку и любое внешнее взаимодействие банка с клиентами, другими банками. ЦБ, информационными и торговыми агентствами и т.д.

Средний уровень (back-office) представляет собой приложения по разным направлениям внутрибанковской деятельности и внутренним расчетам (работу с кредитами, депозитами, ценными бумагами, пластиковыми картами и т.д.).

Нижний уровень (accounting) - базовые функции бухгалтерского учета, или бухгалтерское ядро. Именно здесь сосредоточены модули, обеспечивающие ведение бухгалтерского учета по всем пяти главам нового плана счетов.

Разделение банка на верхний и средний уровень основывается не столько на функциональной специфике обработки банковских операций (сделок) и принятия решений (обобщения и анализа), сколько на самой природе банка как системы, с одной стороны, фиксирующей, а с другой - активно влияющей на экономическое взаимодействие в финансово-кредитной сфере.

При работе банка со своими филиалами можно выделить следующие направления автоматизации взаимодействия:

• обеспечение межфилиального и межрегионального документооборота;

• получение консолидированной ежедневной и аналитической отчетности;

• предоставление филиалами информации обо всех клиентах банка и остатках на их счетах;

• контрольные и регламентирующие деятельность филиала функции.

В системах интерактивного обслуживания клиентов активно используются следующие устройства:

• автоматические телефонные справочные системы;

• информационные интеллектуальные принтеры;

• мультимедиа-киоски;

• веб-серверы сети Интернет.

Рис.6.3. Архитектура банковских приложений

Наработанный в России опыт создания АБС к настоящему времени имеет ряд особенностей. Прежде всего, это ориентация системы на работу с проводками.

Высокотехнологичная АБС - это эффективное средство контроля над настоящим и прогнозирование будущего развития финансово-кредитной деятельности банка. В любом западном банке такая система является жизненно необходимой составляющей в каждом звене банковской деятельности.

Базовый комплекс АБС позволяет организовать быстрое и качественное обслуживание клиентов по широкому спектру услуг. Основные функциональные модули системы реализуют:

• расчетно-кассовое обслуживание юридических лиц;

• обслуживание счетов банков-корреспондентов:

• кредитные, депозитные, валютные операции;

• любые виды вкладов частных лиц и операции по ним;

• фондовые операции;

• расчеты с помощью пластиковых карт;

• бухгалтерские функции;

• анализ, принятие решений, менеджмент, маркетинг и др.

Современная банковская система - это сфера многообразных услуг, предоставляемых клиентам: от традиционных денежно-ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инструментов, используемых банковскими структурами (лизинг, факторинг т.д.).

Рис.6.4. Примерная структура АБС

Основные функции АБС:

1. Автоматизация всех ежедневных внутрибанковских операций, соблюдение бухгалтерии и составление сводных отчетов.

2. Система коммуникации с филиалами и иногородними отделениями.

3. Система автоматизированного взаимодействия с клиентами («банк-клиент»),

4. Аналитические системы, включающие анализ всей деятельности банка и выбор оптимальных в данной ситуации решений.

5. Автоматизация розничных операций, в том числе применение банкоматов и кредитных карт.

6. Системы межбанковских расчетов.

7. Системы автоматизации работы банка на рынке ценных бумаг

8. Информационные системы. Возможность быстрого получения необходимой информации, влияющей на финансовую ситуацию.

Дата добавления: 2015-02-09; просмотров: 334; Мы поможем в написании вашей работы!; Нарушение авторских прав |