КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Финансовые, реальные инвестиции

Традиционно различают два вида инвестиций: финансовые и реальные.

Финансовые — это вложения в долгосрочные активы — ценные бумаги — паи, акции, облигации:3 Реальные — в развитие материально-технической базы производственной и непроизводственной сфер. За реальными инвестициями в Российском законодательстве закреплен термин "капитальные вложения", под которым понимаются инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и др. Реальные инвестиции, как правило, оформляются в виде так называемого инвестиционного проекта - документа, содержащего: а) обоснование экономической целесообразности,

1 Устойчивый - не подверженный колебаниям, постоянный, стойкий, твердый // Ожегов С. И. Словарь русского языка. М., 1989. С. 838.

2 Стабильный - прочный, устойчивый, постоянный // Там же. С. 759.

3 В 1998 г. объем инвестиций составил всего лишь 26% от уровня 1991 г.

объема и сроков осуществления капитальных вложений, проектно-сметную документацию, разработанную в соответствии с законодательством РФ и утвержденную в установленном стандартами (нормами и правилами) порядке; б) описание практических действий по осуществлению инвестиций (бизнес-план).

Все инвесторы имеют равные права на осуществление инвестиционной деятельности, самостоятельное определение объемов и направлений капитальных вложений, владение, пользование и распоряжение объектами капитальных вложений и результатами инвестиций, а также осуществление других прав, предусмотренных договором и государственным контрактом в соответствии с законодательством РФ. Вместе с тем инвесторы несут ответственность за нарушение законодательства РФ и обязаны в установленном порядке возместить убытки в случае прекращения или приостановления инвестиционной деятельности, осуществляемой в форме капитальных вложений.

Государство не только регулирует инвестиционную деятельность, но и гарантирует всем субъектам инвестиционной деятельности независимо от форм собственности: а) обеспечение равных прав при осуществлении инвестиционной деятельности; б) гласность в обсуждении инвестиционных проектов; в) право обжаловать в суд решения и действия (бездействия) органов государственной власти, органов местного самоуправления и их должностных лиц; г) защиту капитальных вложений.

Представленные правовые аспекты важны, поскольку определяют основания инвестиционной деятельности, равные права и ответственность ее субъектов. От обоснованности правовой системы, как и правительственной политики, зависит эффективность инвестирования.

В ходе рыночных преобразований в нашей стране механизмы инвестирования, сложившиеся в КАСУ, были разрушены. В новых условиях произошла трансформация как финансовых, так и реальных инвестиций.

Прежде всего важно отметить, что с переходом к рыночным отношениям в России, по аналогии с Западом, начал формироваться рынок ценных бумаг, являющийся одним из важнейших инвестиционных институтов. Значение этого инвестиционного института в Российской экономике огромно, однако реальные позиции пока что недостаточно велики, не отвечают потребностям современного развития.

Основными современными инвестиционными источниками выступают:

1) собственные средства предприятий (прибыль, амортизация, средства, полученные от реализации собственного оборудования);

2) заемные средства;

3) средства Федерального бюджета;

4) средства местных бюджетов;

5) средства населения;

6) иностранные инвестиции.

Множественность и многоканальность источников, с одной стороны, является позитивным фактором, ориентирующим на значительность поступлений, с другой - сбои могут быть также весьма значительными.

В отношении реальных инвестиций (в основной капитал)1 важно заметить, что в период 1991-1998 гг. произошло значительное снижение важнейших макроэкономических показателей экономического роста и инвестиционной деятельности. В частности, ВВП снизился в 4 раза, объем инвестиций за счет всех источников финансирования снизился в 3,5 раза.

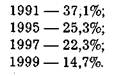

По годам динамика такова (рис. 12.3).

С 1999 г. ситуация изменяется, объем инвестиций начинает увеличиваться.

Отрицательные последствия снижения объема инвестиционных ресурсов:

1) образование большого объема обесцененных основных производственных фондов. С 1995 по 1998 г. постоянно происходило снижение коэффициента обновления основных производственных фондов;

2) ограниченное развитие важнейших, в том числе наукоемких, социальных структур, необходимых для эффективного развития национальной экономики.

В силу значительного разрыва прибыльности при инвестировании реального и финансового капитала произошел отток капитала из производства в финансовый сектор экономики.

Огромное негативное влияние на инвестиционный процесс оказало сокращение государственных капиталовложений.

За период с 1992 по 1999 г. удельный вес государственных капитальных вложений в ВВП снизился с 2,95 до 0,2%. Соответственно уменьшилась их доля в общем объеме инвестиций в основной капитал (с 28,6 до 1,1%).

1Наряду с инвестициями в основной капитал исследователи выделяют две дополнительные группы реальных инвестиций: 1) на изменение запасов материальных оборотных средств; 2) на приобретение ценностей (драгоценных металлов, антиквариата и др.), их удельный вес, особенно второй группы, мал, значимость не велика, поэтому они не являются объектом исследования.

Для сопоставления, в Германии она составила 22%, в Японии — 30%.

Наряду с отмеченным негативное влияние на развитие инвестиционного процесса оказало стабилизировавшееся до 1999 г. снижение удельного веса валового накопления1 в валовом внутреннем продукте:

По существующим оценкам, в России во второй половине 80-х гг. норма накопления находилась на уровне 30-33%. В последнем десятилетии XX в. имела место понижательная динамика:

Резкий спад нормы накопления до 14,7% приходится на период дефолта.

В последующий период норма накопления постепенно начинает расти, достигнув 21-22% в 2001-2002 гг. В 2003 г. превысила 22%. Однако и этот показатель остается более низким, чем в советский период, при котором норма накопления находилась на уровне 24-26%.

При сопоставлении с международной отчетностью наблюдается следующая картина.

Согласно статистическим данным МВФ среднемировая (определяемая отношением совокупных валовых накоплений к совокупной величине валового внутреннего продукта) норма накопления в последние два десятилетия XX в. находилась на уровне 23-24%. В развитых странах на 1-2% ниже.

В нынешнем десятилетии, по прогнозам, картина изменится несущественно.

В 2005-2008 гг. среднемировая норма накопления должна составить около 20%. При этом с учетом традиционной разницы: в США на 1,5% ниже — 18,5%; в зоне "евро" — 21%; в Японии и развитых странах — 24%; в развивающихся странах — 29% (за счет стран Юго-Восточной Азии, Китая, Вьетнама).

Вместе с тем трансформационные процессы, связанные с динамикой нормы прибыли в конце XX в. в России, в совокупности с другими процессами оказались не соответствующими интересам национальной экономики.

В 1999-2002 гг. происходит перелом в динамике всех макроэкономических показателей. В частности, в 1999 г. впервые с 1991 г. имеет место рост ВВП — на 5,4%, объема инвестиций — на 5,3%, промышленного производства — на 11%. Намечается переход к устойчивому экономическому росту.

Таким образом инвестиционный процесс, "пережив" понижательную динамику, вновь начинает проявлять тенденцию к росту.

Дата добавления: 2015-02-10; просмотров: 247; Мы поможем в написании вашей работы!; Нарушение авторских прав |