КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Порядок обложения таможенными пошлинами и налогами

Статьей 110 ТК РБ определено, что при перемещении товаров через таможенную границу РБ и в других случаях, установленных Кодексом, уплачиваются таможенные платежи.

Классификация таможенных платежей:

1. Налоговые таможенные платежи: таможенные пошлины, акцизы, НДС, таможенные платежи с физических лиц;

2. Неналоговые таможенные платежи: таможенные сборы за таможенное оформление, таможенные сборы за хранение товаров, таможенные сборы за таможенное сопровождение товаров, плата за информирование и консультирование, плата за принятие предварительного решения, плата за участие в таможенных аукционах, сборы за осуществление таможенными органами мер по защите прав на объекты интеллектуальной собственности, сборы за выдачу марок, идентификационных знаков или иных знаков для обозначения товаров, сборы за выдачу квалификационного аттестата специалиста по таможенному оформлению и возобновление действия аттестата;

3. Прочие обязательные платежи: суммы обеспечения уплаты таможенных платежей, сборы за включение в Реестр банков и небанковских кредитно-финансовых организаций гарантов уплаты таможенных платежей, пени, штрафы, проценты за предоставление отсрочки либо рассрочки таможенных платежей, средства от реализации конфискатов;

4. Другие налоги и сборы: налог на доходы иностранных юридических лиц от реализации товаров, ввезенных для демонстрации на выставках-продажах, ярмарках.

Основными являются: таможенные сборы за таможенное оформление, таможенная пошлина, акциз, НДС.

I. Таможенные сборы за таможенное оформление.

1. Порядок исчисления:

В случае декларирования нескольких наименований товаров с использованием одной ГТК подлежащая уплате сумма сборов определяется как наибольший из размеров таможенных сборов за таможенное оформление, установленных в отношении товаров, оформляемых по одному таможенному разрешению.

2. Товары, освобождаемые от уплаты:

· Товары, предназначенные для официального использования иностранными дипломатическими и приравненными к ним представительствам либо личного пользования дипломатических и административно-технических работников этих представительств (включая проживающих вместе с ними членов семей), если они не являются гражданами РБ,

· Товары, ввозимые в качестве иностранной безвозмездной помощи, направляемой на цели, определенные законодательством,

· Товары, таможенная стоимость которых не превышает 100 евро, в отношении которых не уплачиваются пошлины и налоги, не применяются меры экономической политики,

· Бланки книжек МДП перемещаемые БАМАП и МСАТ,

· Карнеты АТА или их часть,

· Товары, ввозимые с применением карнета АТА, при условии их полного освобождения от обложения пошлинами и налогами,

· Товары, ввозимые/вывозимые с целью ликвидации последствий аварий, катастроф, стихийных бедствий,

· Акцизные марки и идентификационные знаки,

· Иные товары, предусмотренные законами РБ или в силу международных договоров.

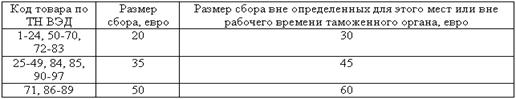

3. Ставки (в зависимости от ТН ВЭД)

Рис.6.1.Ставки таможенных сборов за таможенное оформление

II. Таможенная пошлина.

1. Объект обложения:

· Товары, ввозимые на таможенную территорию РБ,

· Товары, вывозимые за пределы таможенной территории РБ

2. Основа для исчисления:

· Таможенная стоимость товара – при исчислении по адвалорной ставке:

Тпип=ТС*Спи1,

Где Тпип – сумма, подлежащая к уплате ввозной таможенной пошлины,

ТС – таможенная стоимость товара,

Спи1 – ставка ввозной таможенной стоимости, установленная в процентах от таможенной стоимости товара

· Количество товара в натуральном выражении – при исчислении по специфическим ставкам:

Тпип2=В*Сип2*Кевро,

где Тпип2 - сумма, подлежащая к уплате ввозной таможенной пошлины,

В – количество товара в единицах измерения, в которых установлены ставки,

Сип2 – ставка ввозной таможенной пошлины в евро за единицу товара,

Кевро – курс евро, установленный Национальным банком на дату принятие декларации

Товары, освобождаемые от уплаты: см. предыдущий вид платежа.

3. Ставка – согласно Постановлению Совета Министров РБ от 28.06.2002 №865 «Об утверждении ввозных таможенных пошлин» и № 864 – «Об утверждении ставок вывозных таможенных пошлин»

III. Акциз.

1. Объект обложения:

· Спирт гидролизный технический,

· Спиртосодержащие растворы (за исключением растворов с денатурированными добавками, лекарственных и парфюмерно-косметических средств),

· Алкогольная продукция,

· Пиво,

· Табачная продукция,

· Автобензины и дизельное топливо, масло для двигателей и иное топливо,

· Микроавтобусы и легковые автомобили (за исключением автомобилей для инвалидов)

2. Основа для исчисления:

· Таможенная стоимость товара, увеличенная на подлежащие уплате сумму таможенных сборов за таможенное оформление и сумму таможенной пошлины – исчисление по адвалорной ставке:

Ас1=НБ*А%,

где Ас1 - сумма акцизов,

НБ – налоговая база по товарам, подлежащим обложению акцизами,

А% - адвалорная ставка акцизов.

НБ=ТС+Сто+Тпип,

где Сто – сумма таможенных сборов за таможенное оформление.

При оформлении товаров нескольких наименований сумма таможенных сборов за оформление, приходящаяся на каждое наименование по таможенному разрешению, рассчитывается путем деления ставки таможенных сборов за оформление на количество наименований товаров по таможенному разрешению.

· Объем товара в единицах измерения, установленных для исчисления акциза – специфические ставки:

Ас2=Ст2*Кт* Кевро,

где Ас2 - сумма акцизов,

Ст2 – ставка акцизов в евро за единицу товара,

Кт – количество товара в единицах измерения, в которых установлены ставки акцизов.

3. Ставки устанавливаются Президентом РБ.

4. Товары, освобождаемые от уплаты те же.

Дополнительно: некоторые автотранспортные средства, установленные Указом Президента №546.

VI. Налог на добавленную стоимость.

1.Объект обложения – товары, ввозимые на таможенную территорию РБ. В соответствии с Соглашением с Правительством РФ, таможенные органы взимают НДС только при заявлении таможенного режима временного ввоза (за исключением договоров лизинга, предусматривающих последующий переход в собственность резидента РБ).

2. Основа для исчисления: сумма таможенной стоимости товаров, подлежащей к уплате таможенной пошлины, таможенных сборов за оформление и акциза:

НДС=(ТС+Тпип+Сто+Ас)*Св,

где Св – ставка налога

3. Товары, освобождаемые от уплаты:

· Товары, подлежащие обращению в собственность государства (режим отказа в пользу государства),

· Бланки книжек МДП перемещаемые БАМАП и МСАТ,

· Карнеты АТА или их часть,

· Белорусские рубли, иностранная валюта, акцизные марки, ценные бумаги,

· Технические средства для реабилитации инвалидов, которые не могут быть использованы иначе,

· Печатные издания по международному книгообмену,

· Художественные ценности в качестве дара организациям культуры,

· Товары, предназначенные для официального использования иностранными дипломатическими представительствами и консульскими учреждениями.

4. Ставки:

10% - при ввозе на таможенную территорию и реализацию продовольственных товаров и товаров для детей по перечню Президента,

18% - все остальные товары.

Рис. 6.2. Случаи взимания основных таможенных платежей.

Дата добавления: 2015-02-10; просмотров: 291; Мы поможем в написании вашей работы!; Нарушение авторских прав |