КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Современное состояние банковской системы Республики Беларусь и факторы, влияющие на ее развитие

Банки играют значительную роль в экономике любой страны. Поэтому правительство Республики Беларусь осуществляет постоянный контроль за функционированием национальной банковской системы, ее постоянным развитием. Рассмотрим итоги работы банковской системы Республики Беларусь.[14]

По итогам февраля 2014 г. золотовалютные резервы Республики Беларусь в определении ССРД МВФ сократились на 80,0 млн. долларов США и, по предварительным данным, на 1 марта 2014 г. составили 6 147,8 млн. долларов США в эквиваленте.

В национальном определении объем золотовалютных резервов сократился на 81,9 млн. долларов США и на 1 марта 2014 г. составил 6 724,5 млн. долларов США в эквиваленте, на 1 сентября - 7,269 млрд долларов.

На снижение объема золотовалютных резервов оказало влияние погашение Правительством и Национальным банком Республики Беларусь внешних и внутренних обязательств в иностранной валюте в полном объеме. Поддержанию объема золотовалютных резервов в феврале текущего года в основном способствовал рост цены на золото на международном рынке драгоценных металлов.[15]

По состоянию на 1 июля 2014 года совокупный капитал банков Беларуси составил 58 457 750 млн рублей. Таким образом, прирост совокупного капитала белорусских банков за 2 квартал 2014 года составил 2,58%.

Подробная информация о состоянии капитала банков Беларуси представлена в таблице ниже.

Таблица 2.1 – Состояние капитала банков Беларуси

| Банк | Капитал на 1.07.2014, млн. руб. | Доля банка в банковской системе на 1.07.2014, % | Темпы прироста капитала по сравнению с 1 кв.2014 г., % |

| 1.Беларусбанк | 22 632 511 | 38,72 | 1,72 |

| 2.Белагропромбанк | 11 310 628 | 19,35 | 3,60 |

| 3.БПС-Сбербанк | 3 665 124 | 6,27 | 2,03 |

| 4.Банк БелВЭБ | 3 190 664 | 5,46 | 4,89 |

| 5.Белинвестбанк | 3 139 816 | 5,37 | 0,27 |

| 6.Приорбанк | 3 042 960 | 5,21 | 6,67 |

| 7.Белгазпромбанк | 2 699 449 | 4,62 | 5,59 |

| 8.Банк ВТБ (Беларусь) | 964 665 | 1,65 | 2,58 |

| 9.ТК Банк | 774 990 | 1,33 | -1,68 |

| 10.Банк Москва-Минск | 745 825 | 1,28 | -4,90 |

Примечание: Источник – собственная разработка на основе [16]

Как видно из таблицы 2.1, лидерами по объемам капитала по-прежнему являются 6 системообразующих банков: Беларусбанк, Белагропромбанк, БПС-Сбербанк, Банк БелВЭБ, Белинвестбанк и Приорбанк. Догоняет их Белгазпромбанк, капитал которого отстает от капитала Приорбанка на 350 млрд рублей.

Отметим, что во 2 квартале среди лидеров произошли перестановки, которые не часто случаются среди шестерки крупнейших. Так, Банк БелВЭБ, нарастив капитал почти на 5%, передвинулся на 4 место, оттеснив Белинвестбанк на 5 место. Рост капитала Белинвестбанка в рассматриваемом периоде составил всего 0,27%, что не позволило ему удержать прежние позиции.[16]

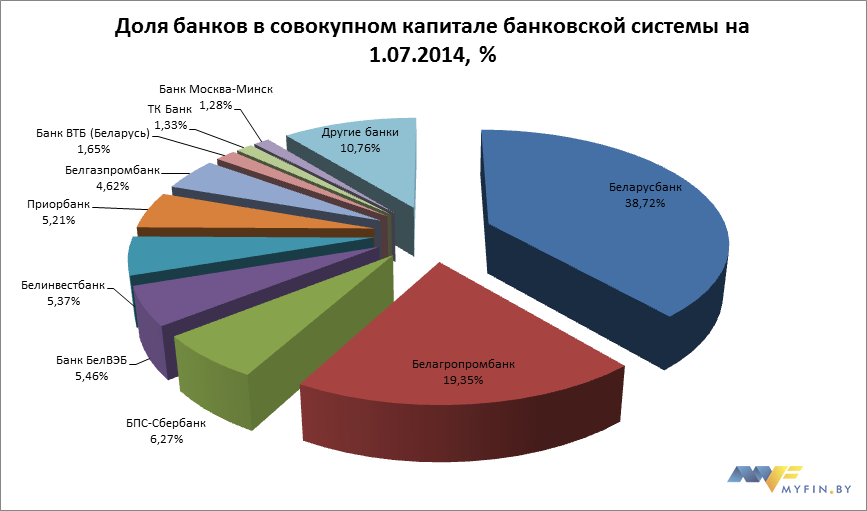

На рисунке 2.1 представлена информация о долях банков в совокупном капитале банковской системы по состоянию на 1 июля 2014 года.

Рисунок 2.1 – Доля банков в совокупном капитале банковской системы на 1.07.2014г, %

Примечание: источник – [16]

В общей сложности на 10 крупнейших банков приходится почти 90% совокупного капитала банковской системы. Из них Беларусбанку принадлежит 38,72%, Белагропромбанку – 19,35%, БПС-Сбербанку – 6,27%, Банку БелВЭБ – 5,46%, Белинвестбанку – 5,37%, Приорбанку – 5,21%.

В десятке крупнейших по капиталу банков – три игрока с российским капиталом (Белгазпромбанк, Банк ВТБ (Беларусь) и Банк Москва-Минск), а также иранский ТК Банк, который, несмотря на то что давно лишен лицензии на осуществление ряда операций, может похвастаться собственным капиталом в размере 775 млрд рублей.

На долю всех остальных банков (а их 21) приходится всего 10,76% совокупного капитала.

Объем нормативного капитала банков по состоянию на 1 сентября 2014 г. составил 58 847,8 млрд. рублей и увеличился по сравнению с 1 января 2014 г. на 9,8%. Достаточность нормативного капитала в целом по банковскому сектору на 1 сентября 2014 г. составила 15,05% (на 1 января 2014 г. – 15,5%) при нормативе не менее 10%. Рентабельность нормативного капитала в годовом исчислении уменьшилась по сравнению с 1 января 2014 г. на 1,14 процентного пункта до 12,63%.

Совокупные активы банковской системы Беларуси по состоянию на 1 июля 2014 года составили 431 495 999 млн белорусских рублей. Прирост совокупных активов за 2 квартал 2014 года составил 5,75%.

В таблице 2.2 представлена подробная информация о состоянии активов белорусских банков во 2 квартале 2014 года.

Таблица 2.2 – Состояние активов белорусских банков

| Банк | Активы на 1.07.2014, млн. руб. | Доля в банковской системе на 1.07.2014, % | Темпы прироста активов по сравнению с 1 кв.2014 г., % |

| 1.Беларусбанк | 178 473 234 | 41,36 | 6,87 |

| 2.Белагропромбанк | 70 852 191 | 16,42 | 3,47 |

| 3.БПС-Сбербанк | 45 483 740 | 10,54 | 6,74 |

| 4.Белинвестбанк | 27 770 127 | 6,44 | 7,73 |

| 5.Банк БелВЭБ | 20 910 196 | 4,85 | 1,65 |

| 6.Приорбанк | 18 909 060 | 4,38 | 5,47 |

| 7.Белгазпромбанк | 17 236 669 | 3,99 | 5,81 |

| 8.Банк ВТБ (Беларусь) | 9 526 065 | 2,21 | 9,48 |

| 9.Альфа - Банк | 6 862 232 | 1,59 | 10,97 |

| 10.Банк Москва-Минск | 5 999 220 | 1,39 | -4,98 |

Примечание: источник – собственная разработка на основе [15, 16]

Как и прежде, в рейтинге банков по объему активов лидируют системообразующие банки: Беларусбанк, на долю которого приходится 41,36% совокупных активов, Белагропромбанк (16,42%), БПС-Сбербанк (10,54%), Белинвестбанк (6,44%), Банк БелВЭБ (4,85%), Приорбанк (4,38%).

На седьмом месте – Белгазпромбанк, активы которого составили 3,99% от совокупных активов банковской системы, на восьмом – Банк ВТБ (Беларусь) (2,21%).

На девятое место переместился Альфа-Банк, нарастивший активы на 11% (доля в совокупных активах – 1,59%). В результате Банк Москва-Минск оказался на 10 месте с показателем 1,39% совокупных активов банковской системы.

На долю оставшихся банков приходится всего 6,83% совокупных активов.

Одной из важнейших функций государственной банковской системы, в том числе и белорусской, на всех этапах ее развития была и остается работа по организации денежного обращения. Банки играют значительную роль в экономике любой страны. Поэтому правительство Республики Беларусь осуществляет постоянный контроль за функционированием национальной банковской системы, ее постоянным развитием.

Сохранение и увеличение денежных сбережений населения – важнейшая задача банковской системы Республики Беларусь. Сбережения населения выступают в качестве важнейшего источника внутренних ресурсов развития банковской системы и национальной экономики в целом. Это обеспечивается посредством трансформации сбережений в производственный капитал. Денежные сбережения домашних хозяйств, находящиеся на банковских счетах, используются для кредитования экономики и служат для финансирования создания новых капитальных благ, что обеспечивает рост ВВП и благосостояния населения в целом.[15]

По состоянию на 1 апреля 2014 года объем срочных депозитов физических лиц составил 27 870 млрд белорусских рублей, в то время как месяцем ранее – 27 019,6 млрд рублей. Прирост, таким образом, составил 3,15%.

С начала года рублевые депозиты населения выросли на 22% - с 22 861,2 млрд белорусских рублей по состоянию на 1 января до 27 870 млрд рублей на 1 апреля.

Объем рублевых депозитов до востребования, размещенных населением в банках Беларуси, с начала года практически не изменился: 1 января на счетах в банках было размещено 10 156,7 млрд рублей, а 1 апреля – 10 398,9 млрд. А вот по сравнению с мартом объем вкладов до востребования сократился на 8,35% - с 11 346,3 млрд до 10 398,9 млрд рублей. Отметим, что в краткосрочной перспективе данный показатель подвержен более существенным колебаниям, нежели в долгосрочной.[15]

На рисунке 2.1 наглядно представлена динамика объемов депозитов физических лиц в белорусских рублях с начала 2014 года.

Рисунок 2.1 – Динамика объема вкладов населения в национальной валюте

Примечание: источник – [16]

По итогам 1 квартала 2014 года объем депозитов населения в национальной валюте увеличился на 15,9% или на 5,25 трлн рублей

На рисунке 2.2 наглядно представлена динамика объемов депозитов физических лиц в иностранной валюте в эквиваленте в белорусских рублях с начала 2014 года.

Рисунок 2.2 – Динамика объема вкладов населения в иностранной валюте

Примечание: источник – [16]

Объем срочных вкладов в иностранной валюте на 1 апреля 2014 года достиг отметки 69,3 трлн рублей в эквиваленте, увеличившись за минувший месяц на 1,7% или на 1,21 трлн рублей относительно февральских показателей. С начала 2014 года белорусы увеличили объем срочных инвалютных депозитов на 4,1 трлн рублей в эквиваленте или на 6,3%.

Объем средств населения на текущих инвалютных счетах по итогам минувшего месяца вырос на 145,3 млрд рублей или на 3,39%. К слову, по итогам февраля динамика данного показателя составила 223 млрд рублей в эквиваленте или 5,6%.

Таким образом, белорусы в большинстве своем предпочитают сберегать в иностранной валюте. Так, на долю срочных инвалютных депозитов населения по состоянию на 1 апреля 2014 года пришлось 61,88% средств физических лиц на счетах банков, в то время как на долю срочных рублевых депозитов – всего 24,88%.

На рисунке 2.3 представлена структура депозитов физических лиц на счетах в белорусских банках по состоянию на 1 апреля 2014 года.

Рисунок 2.3 – Структура депозитов физических лиц по состоянию на 1.01.2014 г.

Примечание: источник – собственная разработка на основе [15]

В целом структура вкладов населения по-прежнему складывается не в пользу белорусского рубля. Население по-прежнему продолжает отдавать предпочтение американским долларам, евро и российским рублям. На 1 апреля 2014 года на долю инвалютных вкладов приходится 66% (против 68% на 1 января 2014) всех сбережений наших граждан.[15]

На 1 апреля 2014 года объем средств физлиц, хранящихся в банках, достиг 107 686 млрд рублей.

На рисунке 2.4 наглядно представлена информация о депозитах физических лиц, размещенных в банках Беларуси, в разрезе областей.

Рисунок 2.4 – Депозиты физических лиц в национальной и иностранной валюте в эквиваленте, млрд. руб.

Примечание: источник – собственная разработка на основе [15]

Если рассматривать сберегательную активность населения в разрезе областей Беларуси, то самыми активными вкладчиками по-прежнему остаются минчане. На долю жителей столицы приходится почти 43,26% от общего объема вкладов населения в белорусских рублях и иностранной валюте, размещенных в белорусских банках.

На втором месте расположилась Гомельская область, жители которой обеспечили 11,66% депозитов физических лиц в банках Беларуси. Замыкает тройку лидеров Брестская область с показателем 10,11%. Практически аналогичный показатель у Витебской области – на долю ее жителей пришлось 9,8% депозитов физических лиц.

На жителей Гродненской области приходится 9,02% депозитов физических лиц, Могилевской области – 7,76%. Аутсайдером по доле депозитов физических лиц, размещенных в белорусских банках, стала Минская область с показателем 8,4%.

Наряду с депозитами растут и объемы кредитования. Совокупный кредитный портфель банковской системы по состоянию на 1 июля 2014 года составил 290 372 895 млн белорусских рублей. Прирост по сравнению с 1 января 2014 года достиг 4,59%.[16]

В таблице 2.3 представлена информация об объемах кредитов, выданных белорусскими банками.

Таблица 2.3 – Объемы кредитов, выданных белорусскими банками

| Банк | Объем выданных кредитов на 1.07.2014, млн. руб. | Доля банка в банковской системе на 1.07.2014, % | Темпы прироста кредитного портфеля по сравнению с 1 кв.2014 г., % |

| 1.Беларусбанк | 126 563 195 | 43,59 | 6,61 |

| 2.Белагропромбанк | 49 915 004 | 17,19 | 0,38 |

| 3.БПС-Сбербанк | 30 824 307 | 10,62 | 6,26 |

| 4.Белинвестбанк | 17 296 786 | 5,96 | 6,07 |

| 5.Банк БелВЭБ | 15 239 058 | 5,25 | 3,95 |

| 6.Приорбанк | 11 848 055 | 4,08 | 2,42 |

| 7.Белгазпромбанк | 9 681 582 | 3,33 | 3,67 |

| 8.Банк ВТБ (Беларусь) | 5 833 693 | 2,01 | 20,19 |

| 9.Альфа - Банк | 4 388 836 | 1,51 | 6,06 |

| 10.Банк Москва-Минск | 4 287 958 | 1,48 | -9,82 |

Примечание: источник – собственная разработка на основе [16]

Лидерство по объемам выданных кредитов принадлежит шестерке системообразующих банков – Беларусбанку (43,59% от совокупного кредитного портфеля банковской системы), Белагропромбанку (17,19%), БПС-Сбербанку (10,62%), Белинвестбанку (5,96%), Банку БелВЭБ (5,25%) и Приорбанку (4,08%).

На 7 месте расположился Белгазпромбанк (3,33%), на 8 – Банк ВТБ (Беларусь) (2,01%), на 9 место поднялся Альфа-Банк (1,51%), на 10-е спустился Банк Москва-Минск (1,48%).

На долю всех остальных банков приходится всего 4,99% от совокупного кредитного портфеля банковской системы.

В шестерке лучших по объемам средств клиентов в банках – Беларусбанк - 112 180 802 млн.руб.,(45,02% от совокупного объема средств клиентов в банках), Белагропромбанк - 41 818 922 млн.руб.,(16,78%), БПС-Сбербанк - 20 079 508 млн.руб.,(8,06%), Белинвестбанк - 18 479 402 млн.руб.,(7,42%), Приорбанк - 11 963 794млн.руб.,(4,8%) и Белгазпромбанк - 8 821 605 млн.руб.,(3,54%). Системообразующий Банк БелВЭБ занимает 7-е место - 7 493 778 млн.руб.(3,01%).

На восьмое место поднялся Альфа-Банк - 4 411 005 млн.руб., (1,77%), на 9-е соответственно сместился Банк ВТБ (Беларусь) - 4 358 106 млн.руб., (1,75%). Замыкает 10-ку лидеров МТБанк - 3 089 544 млн.руб., с показателем 1,24%.

На долю всех остальных банков приходится 6,61% совокупного объема средств клиентов, хранящихся на счетах в банках Беларуси.[16]

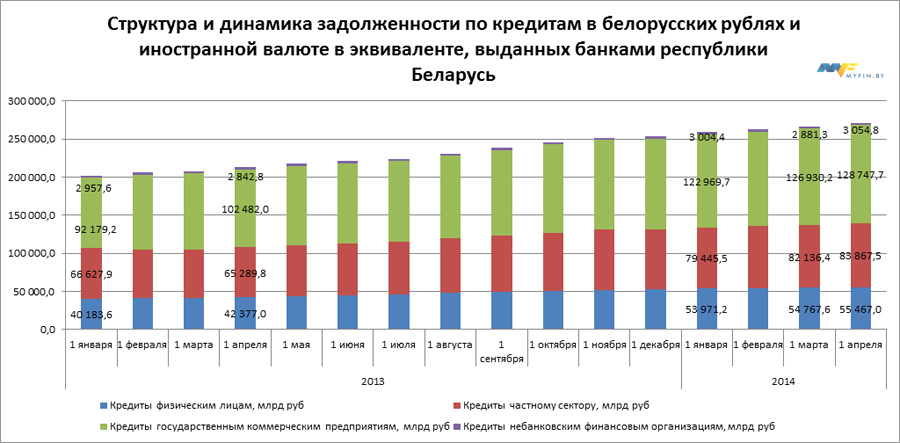

На рисунке 2.5 наглядно представлена информация о структуре и динамике задолженности по кредитам в белорусских рублях и иностранной валюте, выданным банками разным секторам экономики.

Рисунок 2.5 – Структура и динамика задолженности по кредитам в белорусских рублях и иностранной валюте в эквиваленте, выданных банками Республики Беларусь

Примечание: источник – [15]

Так, задолженность по кредитам физических лиц за март выросла на 1,3% до 55 467 млрд рублей, с начала года – на 2,8%.

Задолженность по кредитам частному сектору за март выросла на 2,1% до 83 867,5 млрд рублей, с начала года – на 5,6%.

Задолженность по кредитам государственным коммерческим предприятиям за март выросла на 1,4% до 128 747,7 млрд рублей, с начала года – на 4,7%.

Задолженность по кредитам небанковским финансовым организациям за март выросла на 6%, с начала года – на 1,7%.

Общий объем задолженности по кредитам по состоянию на 1 апреля 2014 года составил, таким образом, 271,1 трлн белорусских рублей.

Физические лица больше всего задолжали по жилищным кредитам: на долю кредитов на финансирование недвижимости по состоянию на 1 апреля 2014 года приходилось 40 421,3 млрд рублей или 73% общей задолженности физических лиц по кредитам.

На рисунке 2.6 наглядно представлена структура и динамика задолженности по кредитам физических лиц в белорусских рублях и иностранной валюте в эквиваленте.

Рисунок 2.6 – Структура и динамика задолженности по кредитам физических лиц в национальной и иностранной валюте в эквиваленте, млрд. руб.

Примечание: источник – [16]

Примечательно, но несмотря на практически полное отсутствие коммерческого жилищного кредитования, задолженность по кредитам на недвижимость продолжает прирастать: так, в марте показатель вырос на 1,23%, с начала года – на 3,44%.

Задолженность по потребительским кредитам, на долю которой приходится 27% общей задолженности по кредитам, за март выросла на 1,43%, с начала года – на 1,04%.

К сожалению, наряду с весьма сдержанными темпами роста кредитования, стремительно растет проблемная задолженность по кредитам.

Так, по состоянию на 1 апреля 2014 года проблемная задолженность по кредитам физических лиц составила 412,1 млрд рублей, увеличившись за март на 2,7%, а с начала года – на 7,8%. Напомним, общий объем задолженности физических лиц по кредитам в марте вырос всего на 1,3%, а с начала года – на 2,8%.

Проблемная задолженность по кредитам государственным коммерческим предприятиям по состоянию на 1 апреля 2014 года составила 2 240,4 млрд рублей, увеличившись за март на 56%, а с начала года – на 130,5%, то есть более чем в два раза. Напомним, общий объем задолженности по кредитам государственным коммерческим предприятиям в марте вырос всего на 1,4%, с начала года – на 4,7%.

Совокупная прибыль банковской системы во 2 квартале 2014 года составила 3 180 175 млн рублей. Таким образом, совокупная прибыль банков Беларуси по сравнению с аналогичным периодом прошлого года сократилась на 4,58%.

На первом месте по объемам прибыли за 1 квартал текущего года оказался Белагропромбанк, который заработал 667 058 млн рублей или 20,98% от совокупной прибыли банковской системы. К слову, в рейтинге по прибыли за 1 квартал 2013 года также лидировал Белагропромбанк.

На втором месте – Беларусбанк, прибыль которого составила 449 274 млн рублей или 14,13% от совокупной прибыли банков. Для сравнения – в рейтинге за 1 квартал 2014 года Беларусбанк занимал 4-е место.

Третье место досталось Приорбанку с показателем 397 708 млн рублей (12,51%). Четвертое место занял Белгазпромбанк, на долю которого приходится 11,31% совокупной прибыли (это больше, чем в 1 квартале 2013 года приходилось на долю Беларусбанка). Далее следуют БПС-Сбербанк (9,43%), Банк БелВЭБ (8,45%) и Белинвестбанк (4,48%).

Отметим, что Абсолютбанк по итогам 2 квартала 2014 года снова получил убыток, на этот раз в размере 8 105 млн рублей. Положение банка было незавидным еще в 1 квартале – тогда его убыток составил 3 653,60 млн рублей, а сейчас еще больше усугубилось. Все остальные банки сработали в плюс. Год назад убытков не получил никто.

Перестановки в рейтинге по прибыли колоссальные, лишь 5 банков остались на прежних позициях: Белинвестбанк – 7 место, МТБанк – 9 место, Технобанк – 14 место, Н.Е.Б.Банк – 16 место, Евроторгинвестбанк – 26 место. БСБ Банк и БНБ-Банк улучшили свое место сразу на 7 позиций – 10 и 13 место соответственно. Идея Банк – спустился вниз на 9(17 место).

На рисунке 2.8 наглядно представлена информация о долях банков в совокупной прибыли банковской системы за 2 квартал 2014 года.

Рисунок 2.8 – Доля банков в совокупной прибыли банковской системы на 1.07.2014, %

Примечание: источник – [15]

Пока одни банки подсчитывают убытки и огорчаются отрицательной динамике по сравнению с прошлым годом, другие наращивают показатель с большой скоростью.

Так, прибыль Банка ББМБ во втором квартале 2014 года приросла на 947,8% по сравнению с аналогичным периодом прошлого года, прибыль БИТ-Банка – на 585,7%, БНБ-Банка – на 259%, БСБ Банка – на 179,6%, Цептер Банка – на 171,1%, Евроторгинвестбанка – на 154,4%, Евробанка – на 103,6%.

Всё это – банки мелкой и средней руки, однако некоторые крупные игроки тоже могут похвастаться внушительными темпами прироста прибыли. Например, Альфа-Банк нарастил прибыль на 96,1%, Белгазпромбанк – на 94,2%, Приорбанк – на 69,4%, Банк БелВЭБ – на 38,6%.

В целом второй квартал выдался для банков более удачным, чем первый. Для сравнения: прирост совокупного капитала белорусских банков за 2 квартал 2014 года составил 2,58%, за 1 квартал – 1,33%, совокупные активы во 2 квартале выросли на 5,75%, в 1-ом – на 3,33%. Прирост совокупного кредитного портфеля слегка замедлился: 4,59% во втором квартале против 4,87% в первом. Прирост средств клиентов во 2 квартале достиг 7,14%, в то время как в 1 квартале - 4,75%.

Ощутимо замедлилось сокращение прибыли: в 1 квартале банки стали зарабатывать меньше на 10,52%, во втором – уже на 4,58%.

Однако если рассматривать показатели не в целом, а в частности, то очевидно, что ряд банков испытывает определенные трудности. Так, снижение прибыли наблюдается в 12 банках – а это почти 40% всех игроков банковской системы. Один банк – Абсолютбанк – получил во 2 квартале 2014 года убыток в размере 8 105 млн рублей. В 1 квартале убытки банка были значительно меньше – 3 653,6 млн рублей, разница – в 2,2 раза.

На сокращении прибыли банков отчасти могли сказаться нововведения Национального банка на рынке кредитования. Во-первых, это ограничение справок по кредитам для юридических лиц, во-вторых – запрет на выдачу кредитов без справок о доходах. Однако справедливости ради отметим, что незначительное сокращение объема кредитного портфеля из крупных розничных игроков отмечено лишь в МТБанке и ХКБанке. В то же время, в этих банках, а также в Идея Банке и Дельта Банке отмечено сокращение прибыли.

Банки активно привлекают средства клиентов – в 1 квартале данный показатель сократился у 17 банков, во 2-м – лишь у 4-х.[16]

Можно отметить, что обостряется конкуренция между игроками с российским капиталом. Активно набирает обороты Альфа-Банк, по ряду позиций он оттеснил одного из ближайших конкурентов – Банк Москва-Минск – вниз. Динамично развиваются Банк ВТБ (Беларусь). Белгазпромбанк по двум позициям сумел вписаться в 6-ку системообразующих банков – на 4 место по прибыли, оттеснив на 7-е место Белинвестбанк, и на 6-е место по объему средств клиентов, оттеснив на 7-е место Банк БелВЭБ.

Процентная политика Национального банка обеспечивала привлекательные условия для сбережений в белорусских рублях, доходность которых по-прежнему превышала доходность сбережений в иностранной валюте и уровень инфляции.

Динамика ставки рефинансирования и ставок по инструментам Национального банка определялась в соответствии с текущим и прогнозируемым уровнем инфляции, макроэкономическими условиями и необходимостью повышения доступности кредитов в национальной валюте. В результате принятых мер средняя ставка по новым кредитам в белорусских рублях в июне 2014 г. составила 36 процентов годовых, снизившись с начала года на 5,9 процентного пункта. Требования банков к экономике за первое полугодие возросли на 9,8 процента, или на 27,8 трлн. рублей.[17]

Ключевым направлением кредитования физических лиц по-прежнему оставалось жилищное строительство. За первое полугодие 2014 г. на эти цели направлено 5,8 трлн. рублей кредитных ресурсов, из которых 5,4 трлн. рублей – на льготных условиях. В то же время принятые Национальным банком меры позволили существенно сократить темпы роста потребительского кредитования. За шесть месяцев текущего года задолженность населения по кредитам на потребительские нужды увеличилась всего на 1,2 процента, или на 174,4 млрд. рублей.

Обменный курс белорусского рубля в первом полугодии 2014 г. формировался под влиянием динамики внешней торговли и ситуации на внутреннем валютном и мировом финансовом рынках. С учетом необходимости уменьшения дисбалансов внешнеэкономической деятельности Национальный банк проводил политику постепенного ослабления национальной валюты по отношению к корзине иностранных валют. За шесть месяцев года курс белорусского рубля снизился по отношению к доллару США на 7,3 процента, к евро – на 6,2 процента, к российскому рублю – на 4,5 процента.

В условиях существенных выплат по внутренним и внешним обязательствам Правительства и Национального банка в первом полугодии 2014 г. не допущено значительного снижения золотовалютных резервов страны. Обеспечена устойчивая работа банковского сектора. Ликвидность банков поддерживалась на уровне, достаточном для стабильного и безопасного функционирования платежной системы.[18]

Вместе с тем, в первом полугодии 2014 г. не в полной мере обеспечена устойчивая сбалансированность внешнеэкономических операций. Сохраняют интенсивность инфляционные процессы.

Банковская система страны находится в постоянном развитии: меняется количество функционирующих банков, их состав, организация их взаимодействия, структура банковской системы. Это обусловлено действием следующих основных факторов:

- степенью зрелости рыночных отношений в стране: чем выше уровень развития рыночного хозяйства, тем большая часть национального богатства вовлекается в рыночный оборот, становится объектом денежных и кредитных отношений;

- развитием денежных отношений в стране. На функционирование банков непосредственное влияние оказывают не только объем денежного оборота, в том числе во внешнеэкономической сфере, но также виды денег и других финансовых активов, используемых в обменных и других операциях;

- темпами экономического роста, уровнем концентрации и централизации капитала в промышленном секторе. Банки являются финансовыми посредниками, их основным назначением является аккумулирование и перераспределение на кредитной основе средств юридических и физических лиц. В связи с этим, потенциал роста банковской системы тем выше, чем большими темпами развивается экономика;

- степенью жесткости государственного регулирования банковской системы, отраженной в законодательных основах и актах;

- научно-техническим прогрессом в области коммуникаций и информационных технологий [1].

На состояние банковской системы и ее последующем развитии отражаются и политические факторы. Важной оказывается прежде всего общая направленность политики государства. Если государство провозглашает цели развития частной собственности, рыночных отношений, то это содействует привлечению банковского капитала и его росту, а также увеличению числа кредитных учреждений. Неопределенность политических мотивов государства приводит к задержке развития банков, оттоку капиталов за границу.[19]

Довольно заметным фактором, определяющим развитие банковской системы, является межбанковская конкуренция. Наличие достаточно представительного числа самостоятельных банков в стране и ее регионах создает определенную среду, в которой банки вынуждены вступать в борьбу за клиента, улучшать качество обслуживания, расширят услуги, предлагать рынку новые продукты.

Развитие банковской системы может сдерживаться под влиянием таких факторов, как чрезмерный налоговый пресс на банковскую прибыль, отсутствие достаточных ресурсов для активного ведения банковских операций, недостаток квалифицированных кадров.

Дата добавления: 2015-01-05; просмотров: 735; Мы поможем в написании вашей работы!; Нарушение авторских прав |