КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Критерии оценки эффективности инвестиционных проектов. Сценарный анализ в оценке инвестиционных проектов. Анализ чувствительности

Критерии оценки эффективности инвестиционных проектов:

Бухгалтерские критерии:

1. Простая норма прибыли (SRR) – отношение чистой прибыли к инвестиционным затратам.

2. Бухгалтерская норма прибыли (ARR) – быстрая оценка стоимости проекта за период его существования. Рассчитывается как отношение чистой прибыли к половине суммы инвестиционных затрат и ликвидационной стоимости.

3. Статический срок окупаемости (PP) - период времени, который требуется для возвращения вложенной денежной суммы (без дисконтирования). Рассчитывается как отношение инвестиционных затрат к годовой сумме чистой прибыли.

Критерии, основанные на концепции дисконтирования:

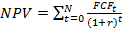

1. Чистая приведенная стоимость (NPV) - разница между всеми денежными притоками и оттоками, приведенными к текущему моменту времени (моменту оценки инвестиционного проекта). Он показывает величину денежных средств, которую инвестор ожидает получить от проекта, после того, как денежные притоки окупят его первоначальные инвестиционные затраты и периодические денежные оттоки, связанные с осуществлением проекта.  . Критерием для отбора проекта является NPV больший 0.

. Критерием для отбора проекта является NPV больший 0.

2. Внутренняя норма доходности (IRR) - процентная ставка, при которой чистый дисконтированный доход (NPV) равен 0. Внутренняя норма доходности определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника. Максимально возможный уровень кредитной ставки, обеспечивающий реализуемость проекта. Критерием для отбора проекта является IRR больший, чем ставка дисконтирования (WACC или кумулятивная рисковая ставка). IRR также отражает процент прироста капитала.

3. Индекс рентабельности (PI) - отношение суммы дисконтированных денежных потоков к первоначальным инвестициям. Характеризует уровень доходов на единицу затрат, т.е. эффективность вложений – чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект. Для эффективного проекта индекс рентабельности должен быть больше 1.

4. Дисконтированный срок окупаемости проекта (DPP) - срок окупаемости инвестиций в текущих стоимостях. Дисконтированный срок окупаемости у эффективного проекта существенно зависит от специфики проекта (в том числе от отрасли реализации), но должен быть меньше срока реализации проекта.

Пары показателей, используемые при оценке инвестиционных проектов:

1. NPV и DPP

2. PI и IRR

3. PI и DPP

Анализ чувствительности - заключается в оценке влияния изменения исходных параметров проекта на его конечные характеристики, в качестве которых, обычно, используется внутренняя норма прибыли или NPV. Техника проведения анализа чувствительности состоит в изменении выбранных параметров в определенных пределах, при условии, что остальные параметры остаются неизменными. Чем больше диапазон вариации параметров, при котором NPV или норма прибыли остается положительной величиной, тем устойчивее проект.

Алгоритм анализа чувствительности следующий:

1. Рассчитывается базовый вариант

2. Меняется одна переменная и показатели проекта пересчитываются

3. Оценивается чувствительность показателей проекта к изменению данного ключевого фактора.

4. Процедура повторяется для остальных ранее выделенных факторов.

5. Факторы влияния ранжируются по степени их влияния на проект.

В качестве факторов, оказывающих влияние на ключевой показатель, могут быть объем производства, цена реализации, прямые издержки, оплата труда и иные значимые для данного вида деятельности показатели.

Недостатком данного метода является то, что изменению подвергается только один из факторов. В действительности же изменению подвергаются несколько переменных сразу и метод.

Анализ сценариев развития проекта позволяет оценить влияние на проект возможного одновременного изменения нескольких переменных через вероятность каждого сценария. Вероятности сценариев устанавливаются экспертным путем.

Обычно выбирается три варианта развития событий:

1. Базовый – рассчитывается при значении показателей, изначально заложенных для расчета.

2. Пессимистичный – наиболее важные «доходные» показатели уменьшаются на определенную величину (например, 95% от показателя в базовом сценарии), а «расходные» показатели – увеличиваются (105% от показателя в базовом сценарии).

3. Оптимистичный – «доходные» показатели увеличиваются (105% от базового сценария), а «расходные» - снижаются (95% от базового сценария).

Дата добавления: 2015-04-18; просмотров: 288; Мы поможем в написании вашей работы!; Нарушение авторских прав |