КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Управление финансовыми рисками и способы их снижения в организации

Целью предпринимательства является получение максимальных доходов при минимальных затратах капитала в условиях конкурентной борьбы. Реализация указанной цели требует соизмерения размеров вложенного (авансированного) в производственно-торговую деятельность капитала с финансовыми результатами этой деятельности.

Вместе с тем, при осуществлении любого вида хозяйственной деятельности объективно существует опасность (риск) потерь, объем которых обусловлен спецификой конкретного бизнеса. Риск- это экономическая категория. Как экономическая категория он представляет собой событие, которое может произойти или не произойти. В случае совершения такого события возможны три экономических результата: отрицательный (проигрыш, ущерб, убыток); нулевой; положительный (выигрыш, выгода, прибыль).Риском можно управлять, т.е. использовать различные меры, позволяющие в определенной степени прогнозировать наступление рискового события и принимать меры к снижению степени риска. Эффективность организации управления риском во многом определяется классификацией риска.

Под классификацией рисков следует понимать их распределение на отдельные группы по определенным признакам для достижения определенных целей. Научно обоснованная классификация рисков позволяет четко определить место каждого риска в их общей системе.

| По видам | основные виды финансовых рисков предприятия | |

| По характеризуемому объекту | риск отдельной финансовой операциириск различных видов финансовой деятельностириск финансовой деятельности фирмы в целом | |

| По совокупности исследуемых финансовых инструментов | индивидуальный финансовый риск;портфельный финансовый риск | |

| По комплектности | Простой риск;Сложный риск | |

| По источникам возникновения | Внешний или систематический риск;Внутренний или несистематический риск | |

| По финансовым последствиям | Риск, вызывающий финансовые потери; Риск, влекущий упущенную выгоду; Риск, влекущий потери или дополнительные доходы | |

| По характеру проявления во времени | Постоянный финансовый риск; Временный финансовый риск | |

| По уровню вероятности реализации | финансовый риск с низким уровнем вероятности реализации; финансовый риск со среднем уровнем вероятности реализации; финансовый риск с высоким уровнем вероятности реализации; финансовый риск, уровень вероятности реализации которого определить не возможно | |

| По уровню финансовых потерь | допустимый финансовый риск; критический финансовый риск; катастрофический финансовый риск | |

| По возможности предвидения | прогнозируемый финансовый риск; непрогнозируемый финансовый риск | |

| По возможности страхования | страхуемый риск; нестрахуемый риск |

Таким образом, в основе оценки финансовых рисков лежит нахождение зависимости между определенными размерами потерь предприятия и вероятностью их возникновения. Таким образом, величина риска, или степень риска, может быть измерена двумя критериями: среднее ожидаемое значение, колеблемость (изменчивость) возможного результата, среднеквардатического отклонения. Методы Анализа риска: экспертные оценки, статистические методы, имитационные модели, анализ показателей предельного уровня, метод построения дерева решений; и т.д.

Управление финансовым риском

Процесс может быть разбит на шесть последовательных стадий:

1. Определение цели;

2. Выяснение риска;

3. Оценка риска;

4. Выбор метода управления риском;

5. Осуществление управления;

6. Подведение результатов".

Одной из основных задач при управлении финансовых рисков является проведение анализа рисков. Анализ финансовых рисков способствует выбору того или иного метода управления финансовым риском.

9. Бюджетный процесс и концепция его реформирования в организации.

Как известно, бюджетирование — это производственно-финансовое планирование деятельности предприятия путем составления общего бюджета предприятия, а также бюджетов отдельных подразделений с целью определения их финансовых затрат и результатов.Процесс составления бюджетов сам по себе требует тщательной и аккуратной организации. В больших компаниях он часто находится в руках бюджетного комитета, который действует через соответствующего директора (или начальника бюджетного комитета) в чьи функции входит координация и управление процессом составления бюджетов во всей организации. Расчеты бюджетов отдельных департаментов запрашиваются руководителями дивизионов, которые на своем уровне объединяют информацию в сводные бюджеты дивизионов. Таким образом, расчеты (прогнозы) бюджетов основаны на информации, которая идет внутри организации снизу вверх от подразделений к бюджетному комитету. Бюджетный комитет отвечает за координацию этой информации и решение проблем увязки бюджетов путем консультаций с менеджерами всех подразделений, вовлеченных в процесс составления бюджетов. Финальный вариант консолидированного бюджета представляется совету директоров для утверждения. Реализация процесса разработки, сбора, консолидации и утверждения бюджетов разнится в зависимости от типа и размера предприятия. В настоящее время для Группы компаний наиболее удобной и просто реализуемой является корпоративная схема, при которой составляются бюджеты не отдельных предприятий, входящих в группу компаний, а функциональных структур (закупки, отдел продаж, производство, и т.д.), определяющих процесс закупки сырья, производства и продаж готовой продукции. При этом принадлежность статей затрат к тем или иным предприятиям, подразделениям и проектам учитывается в виде дополнительных признаков.Самым важным этапом в процессе составления бюджета является определение ключевых факторов или ограничений, влияющих на план бюджета. К таким факторам можно отнести возможности предприятия по выпуску продукции, размер доступных финансовых средств и текущее состояние рынка.

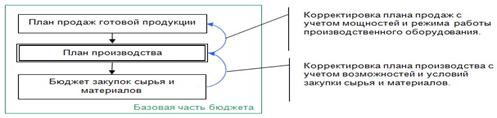

Базовая часть консолидированного бюджета содержит план продаж, план/бюджет производства и бюджеты на закупку сырья и материалов.

Общая схема разработки и принятия базовой части бюджета компании представлена на Рисунок 1:

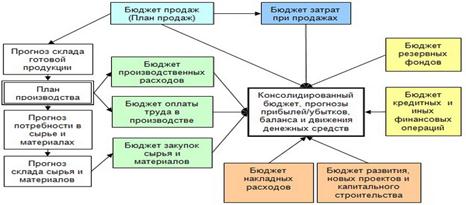

Расширенная часть бюджета включает в себя расчет статей расходов, не связанных с основным производством, а также планирование кредитных и иных финансовых операций

В целом, процесс сбора информации и составления консолидированного бюджета представлен на Рисунок 2:

По окончании бюджетного периода проводится анализ выполнения всех бюджетов и формируется сводный отчет для высшего руководства компании. Бюджетный отчет должен быть частью консолидированного финансового отчета.В нем должна отражаться следующая информация:

- Сравнение плана бюджета и отчета о его выполнении с целью выявления ошибок первоначального планирования (завышенные и заниженные бюджеты).

- Анализ и описание причин срыва или отклонений выполнения бюджетов.

- Анализ и описание возникших в бюджетном периоде финансовых рисков.

10. Особенности ценообразования в условиях структур рынка несовершённой конкуренции (в условиях монополистической конкуренции).

Рынок монополистической конкуренции состоит из множества покупателей и продавцов, совершающих сделки не по единой рыночной цене, а в широком диапазоне цен. Наличие такого диапазона цен объясняется способностью продавцов предложить покупателям разные варианты в сущности одних и тех же товаров.

Основным признаком рынка монополистической конкуренции является фирменная дифференциация товара (услуги), его специфика для некоторой части потребителей, которая обычно закрепляется патентом, лицензией, фирменной маркой и названием, своеобразием упаковки или тары. Особенность продукта может быть выделена специфическим качеством, формой, цветом или стилем. В силу указанной дифференциации товар на рынке монополистической конкуренции обладает специфическими особенностями. Так что предприятие имеет некоторую монополию при установлении цены на свой фирменный товар (услугу), ограниченной наличием конкурентных заменителей товара (услуги) других предприятий, представленных на рынке.

Монополистическая конкуренция имеет дело не только с проблемой единичного равновесия товара на рынке, но и с проблемой группового равновесия товара (проблемой взаимоприспособления) — экономических сил, действующих внутри группы конкурирующих между собой монополистов. Этим она отличается и от чистой конкуренции, и от монополии.

Рынку монополистической конкуренции присущи три характерные черты:

-острая конкурентная борьба между фирмами;

-дифференциация товаров, выпускаемых фирмами-конкурентами за счет различий, как по -потребительским свойствам, так и по предоставляемым неодинаковым дополнительным услугам;

-сравнительная легкость проникновения на рынок.

В условиях монополистической конкуренции фирма определяет цену на производимую продукцию, учитывая структуру потребительского спроса, цены, устанавливаемые конкурентами, а также собственные издержки производства. При этом используются разные стратегии ценообразования. Наиболее распространенная стратегия - установление цен по географическому принципу, когда продукция, изготовляемая фирмой, реализуется потребителям в различных частях страны по разным ценам. Для этого используются разные варианты установления цены. От этой стратегии отличается стратегия определения цен в рамках товарной номенклатуры.

Стратегия цен «выше номинала» может быть использована при сильном дифференцированном покупательском спросе. Покупателям с высоким уровнем доходов фирма предлагает товары категории «люкс» по очень высоким ценам. Для прочих покупателей выпускаются обычные товары, реализуемые по сниженным ценам. Эта стратегия требует от фирмы, использующей ее, строгого контроля за конкурентами.

Монополистическая конкуренция относится к отраслям, в которых действует относительно большое число фирм, не участвующих в сговорах и производящих дифференцированную продукцию, при условии легких входа и выхода из отрасли.

В течение краткосрочного периода монополистическая конкурентная фирма будет максимизировать прибыль или минимизировать убытки, производя продукцию, для которой предельные доходы равны предельным издержкам.

В течение долгосрочного периода легкие вход и выход из отрасли приводят к тому, что монополистически конкурентные фирмы получают только нормальную прибыль.

Равновесный выпуск монополистически конкурентной фирмы в долгосрочном периоде таков, что цена превышает предельные издержки (это указывает на недостаточное выделение ресурсов для производства) и цена превышает минимальные средние общие издержки (это подразумевает, что потребители не получают продукцию по минимально возможной цене).

11. Финансовое управление процессами стабилизации, реорганизации и ликвидации предприятия.

Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии.

Финансовый кризис предприятия представляет собой одну из наиболее серьезных форм нарушения его финансового равновесия, отражающую циклически возникающие на протяжении его жизненно го цикла под воздействием разнообразных факторов противоречия между фактическим состоянием его финансового потенциала и необходимым объемом финансовых потребностей, несущую наиболее опасные потенциальные угрозы его функционированию.

Экономический кризис (др.-греч. Krisis -- поворотный пункт) -нарушение равновесия между спросом и предложением на товары и услуги.

Финансовые кризисы предприятия классифицируются по следующим основным признакам:

- финансовый кризис, генерируемый внутренними факторам. Такими факторами могут являться неэффективный финансовый менеджмент, неправильно выбранная финансовая политика по отдельным аспектам финансовой деятельности. Как правило, такой финансовый кризис может быть относительно быстро разрешен за счет внутренних механизмов антикризисного финансового управления.

- финансовый кризис, генерируемый внешними факторами. Примером таких факторов могут служить ужесточение налогового регулирования хозяйственной деятельности предприятия, неблагоприятные изменения конъюнктуры финансового рынка и т.п.

По масштабам охвата финансовый кризис разделяют обычно на две группы:

- структурный финансовый кризис, который вызван постепенным и длительным нарастанием диспропорций в отдельных параметрах финансового потенциала

- системный финансовый кризис, который охватывает все основные направления и формы финансовой деятельности и отражает противоречия всей финансовой системы предприятия.

По структурным формам структурный финансовый кризис предприятия может быть подразделен на следующие группы:

финансовый кризис, вызванный неоптимальной структурой капитала предприятия, финансовый кризис, вызванный неоптимальной структурой активов предприятия, финансовый кризис, вызванный несбалансированностью денежных потоков предприятия, финансовый кризис, вызванный неоптимальной структурой инвестиций.

По степени воздействия на финансовую деятельность различают:

Легкий финансовый кризис. Как правило, к нему относят одну из форм структурного финансового кризиса, который может быть быстро разрешен на основе использования отдельных внутренних механизмов антикризисного финансового управления.

Глубокий финансовый кризис. К нему относят, обычно, комплекс ряда форм структурного финансового кризиса, преодоление которого требует полного использования всех внутренних механизмов финансовой стабилизации, а в ряде случаев и отдельных форм внешней финансовой санации.

Катастрофический финансовый кризис. Это один из наиболее опасных видов системного кризиса, преодоление которого требует активного поиска преимущественно внешних эффективных форм санации.

Предотвращение финансового кризиса предприятия, эффективное его преодоление и ликвидация негативных его последствий обеспечивается в процессе особой системы финансового менеджмента, которая получила название антикризисного финансового управления предприятием.

Антикризисное финансовое управление представляет собой систему принципов и методов разработки и реализации комплекса специальных управленческих решений, направленных на предупреждение и преодоление финансовых кризисов предприятия, а также минимизацию их негативных финансовых последствий. Важнейшая цель антикризисной программы - устойчивость работы предприятия, что проявляется не только в достижении требуемых показателей платежеспособности и доходности, но и в поддержании их уровня, предотвращающего повторный кризис.

В системе финансового оздоровления организации в первую очередь необходимо широко использовать внутренние резервы финансовой стабилизации. Это связано с тем, что успешное их применение позволяет не только снять финансовую угрозу банкротства, но и в значительной мере избавить организацию от зависимости использования заемного капитала, ускорить ее восстановление с меньшими издержками.

В условиях кризисной финансовой ситуации восстановление осуществляется поэтапно:

1. Устранение неплатежеспособности

2. Восстановление финансовой устойчивости.

3. Обеспечение финансового равновесия в длительном периоде.

Полная финансовая стабилизация достигается только тогда, когда организация обеспечила длительное финансовое равновесие в процессе своего функционирования, создала условия для своего самофинансирования, развития производства и устранения старых и возникающих новых угроз финансовому улучшению результатов деятельности организации.

Наиболее действующим способом предотвращения банкротства предприятия является финансовая санация.

Санация - это система финансово-экономических, производственно-технических, организационно-правовых мероприятий, направленных на достижение или восстановление платежеспособности, прибыльности и конкурентоспособности предприятия-должника в долгосрочном периоде.

То есть, санация - это совокупность всех возможных мероприятий, которые способны привести предприятие к финансовому оздоровлению.

. В этом контексте различают два вида санации:

- санация со сбережением существующего юридического статуса предприятия-должника;

- санация с изменением организационно-правовой формы и юридического статуса санированного предприятия (реорганизация).

Реструктуризация задолженности предприятия в процессе его финансовой санации.Процесс реструктурирования предприятия включает комплексные процедуры по совершенствованию производственных и организационных структур управления, а также структур уставного капитала и собственности активов и пассивов. В соответствии с этим основными объектами исследования при реструктурировании предприятия являются система управления предприятием, производственная система, структуры уставного капитала и собственности, в которые входят производственная структура, организационная структура управления, персонал, управленческие функции, финансовая, информационная и другие обеспечивающие подсистемы.

К основной реструктуризации предприятия относят реструктуризацию задолжности. Финансовая реструктуризация, как правило, не меняет статуса юридического лица предприятия. Она может проявляться в следующих формах:- дотации и субвенции,- государственное льготное кредитование осуществляется для стратегических предприятий и субъектов естественных монополий. - государственная гарантия коммерческим банкам по кредитам, выдаваемым санируемому предприятия,- целевой банковский кредит осуществляется коммерческим банком, работающим с предприятием, после тщательной проверки,- перевод долга на другое юридическое лицо. ,- выпуск облигаций и других долговых ценных бумаг под гарантию ,- списание части долга, такая форма реструтктуризации предприятия предпринимается кредитором в том случае, если требование о полном погашении долга нереально и приведет предприятие к финансовому краху с его ликвидацией.

В системе антикризисного управления предприятиями, обеспечивающего необходимую их санацию и реализацию целей стратегического развития, важную роль играет их реорганизация. Реорганизация представляет собой имущественную трансформацию отдельных хозяйствующих субъектов, сопровождаемую преобразованием их организационно-правового статуса, с целью более эффективного осуществления хозяйственной деятельности.

ФОРМЫ РЕОРГАНИЗИЗАЦИИ ПРЕДПРИЯТИИ

1 Слияние2 Присоединение3 Разделение4 Выделение5 Переобразование.

Дата добавления: 2015-04-18; просмотров: 453; Мы поможем в написании вашей работы!; Нарушение авторских прав |