КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Эффект финансового рычага и его роль в достижении оптимальной структуры капитала

Важной задачей в управлении капиталом является обеспечение его оптимальной структуры, под которой понимают соотношение между различными источниками финансирования активов организации. Критериями оптимальности выступает устойчивое финансовое положение организации, непрерывность финансирования намеченных мероприятий за счет более дешевых источников и др.

Одним из индикаторов эффективности управления структурой капитала выступает эффект финансового рычага, который отражает прирост рентабельности собственного капитала, полученный за счет использования заемных средств.

Значение эффекта финансового рычага определяется по формуле:

где ЭФР — эффект финансового рычага (degree of financial leverage – DFL);

КН — коэффициент налогообложения прибыли;

ЭР — экономическая рентабельность активов (return on assets – ROA), %;

СП — средняя расчетная ставка за кредит, %;

ЗК — заемный капитал;

СК — собственный капитал.

Множители в формуле имеют свои названия. Так, первый из них называют налоговым щитом по платежам из прибыли, второй – дифференциалом финансового рычага, а третий – плечом финансового рычага.

Положительный эффект финансового рычага имеет место в случае когда рентабельность совокупного капитала превышает уровень затрат по привлечению заемных средств. Такая ситуация в свою очередь зависит от соотношения между заемным и собственным капиталом. Высокий удельный вес заемного капитала снижает финансовую независимость организации, что может в последующем привести к увеличению ставки за кредит, к несвоевременному выполнению финансовых обязательств.

При расчете экономической рентабельности в числителе формулы используют показатель прибыль до уплаты процентных и налоговых платежей (earnings before interest and taxes – EBIT), а сам расчет имеет следующий вид:

.

.

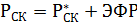

Таким образом, рентабельность собственного капитала (РСК) с учетом привлечения заемных средств определится:

,

,

где РСК* – рентабельность собственного без учета привлечения заемных средств, которая определяется как

.

.

При оценке структуры капитала используют также коэффициенты автономии, финансовой зависимости, маневренности, обеспеченности собственным оборотным капиталом, финансового риска. Кроме этого, оценивают величину чистых активов.

Под чистыми активами понимают суму, которая останется в организации, если она погасит все свои долговые обязательства. Этот показатель определяется расчетным путем как разница между активами и пассивами, принимаемыми к расчету.

Организациями в состав активов, принимаемых к расчету, включаются:

1. Долгосрочные активы, в том числе:

· основные средства;

· нематериальные активы;

· доходные вложения в материальные активы;

· вложения в долгосрочные активы (включая оборудование к установке и строительные материалы);

· долгосрочные финансовые вложения;

· отложенные налоговые активы;

· долгосрочная дебиторская задолженность;

· прочие долгосрочные активы.

2. Краткосрочные активы, в том числе:

· запасы;

· долгосрочные активы, предназначенные для реализации;

· расходы будущих периодов;

· налог на добавленную стоимость по приобретенным товарам, работам, услугам;

· краткосрочная дебиторская задолженность;

· краткосрочные финансовые вложения;

· денежные средства и их эквиваленты;

· прочие краткосрочные активы.

В состав обязательств, принимаемых к расчету, включаются:

1. Долгосрочные обязательства, в том числе:

· долгосрочные кредиты и займы (за исключением процентов по ним);

· долгосрочные обязательства по лизинговым платежам;

· отложенные налоговые обязательства;

· доходы будущих периодов;

· резервы предстоящих платежей;

· прочие долгосрочные обязательства.

2. Краткосрочные обязательства, в том числе:

· краткосрочные кредиты и займы (за исключением процентов по ним);

· краткосрочная часть долгосрочных обязательств;

· краткосрочная кредиторская задолженность (включая проценты по кредитам и займам);

· обязательства, предназначенные для реализации;

· доходы будущих периодов;

· резервы предстоящих платежей;

· прочие краткосрочные обязательства.

Если по окончании второго и последующего финансового года стоимость чистых активов окажется ниже величины уставного фонда, то организация обязана осуществить уменьшение уставного фонда до величины чистых активов. Для организаций с установленным лимитом уставного фонда и величиной чистых активов ниже этих значений предусмотрена процедура ликвидации.

Одной из задач управления капиталом является оценка его средневзвешенной стоимости, которая характеризует цену, уплачиваемую за его привлечение. Весами при таком подходе, как правило, принимают долю конкретного вида капитала в его общей величине.

Дата добавления: 2015-02-09; просмотров: 290; Мы поможем в написании вашей работы!; Нарушение авторских прав |