КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Оценка риска потери финансовой устойчивости

Финансовая устойчивость характеризует стабильность финансового положения предприятия, обеспечиваемого высокой долей собственного капитала в общей сумме используемых финансовых средств. Тем самым финансовая устойчивость дает возможность оценить уровень риска деятельности предприятия с позиций сбалансированности или превышения доходов над расходами.

Одной из характеристик финансовой устойчивости является степень покрытия запасов и затрат определенными источниками финансирования. Фактор риска характеризует несоответствие между требуемой величиной оборотных активов и возможностями собственных и заемных средств по их формированию.

Риск потери предприятием финансовой устойчивости характеризует нарушение соответствия между возможностями источников финансирования и требуемыми материальными оборотными активами для ведения предпринимательской деятельности.

Последствия риска — превышение расходов над доходами, приводящее к финансовой неустойчивости.

Оценка риска осуществляется с позиций долгосрочной перспективы, и ее результаты должны ответить на вопрос: соответствует ли состояние активов и пассивов задачам финансово-хозяйственной деятельности предприятия?

Оценка риска потери предприятием финансовой устойчивости может осуществляться как на основе абсолютных, так и относительных финансовых показателей.

Абсолютные финансовые показатели характеризуют:

• требуемые для деятельности материальные оборотные средства (запасы и затраты);

• возможности источников средств их формирования.

Исходной информацией для оценки риска служат данные бухгалтерского баланса (форма 1).

Методика оценки риска потери финансовой устойчивости (рис. 2.3) с помощью абсолютных показателей включает следующие блоки:

Рис. 2.3. Структура методики оценки риска потери финансовой устойчивости

1. Подготовка исходных данных на основе предварительного агрегирования некоторых однородных по составу элементов балансовых статей.

2. Определение суммарной величины требуемых запасов (стр. 210) и затрат (стр. 220), входящих в состав материальных оборотных активов (33)

33 = стр. (210 + 220).

3. Определение возможностей источников формирования требуемых запасов и затрат, в частности:

• собственных оборотных средств (СОС), учитывающих: собственный капитал и резервы (стр. 490), внеоборотные активы (стр. 190), не покрытые убытки прошлых лет (стр. 465) и отчетного года (стр. 475)

СОС = стр. 490 - стр. 190;

• собственных и долгосрочных заемных средств (СДИ), в составе которых — дополнительные долгосрочные обязательства (стр. 590), включающие кредиты банков, займы, прочие долгосрочные обязательства со сроками погашения более 12 месяцев после отчетной даты

СДИ = стр. (490 + 590) - стр. 190;

• общей величины основных источников формирования запасов и затрат (ОВИ): собственные и долгосрочные заемные источники, краткосрочные кредиты и займы (стр. 610)

ОВИ = стр. (490 + 590 + 610) - стр. 190.

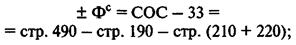

4. Расчет показателей обеспеченности запасов и затрат источниками формирования, характеризующих:

• излишек (+) или недостаток (—) собственных оборотных средств

• излишек (+) или недостаток (—) собственных и долгосрочных заемных источников формирования запасов и затрат

• излишек (+) или недостаток (—) общей величины основных источников для формирования запасов и затрат

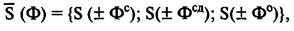

5. Формирование трехкомпонентного вектора, характеризующего тип финансовой ситуации

где каждая компонента равна

6. Установление типа финансовой ситуации в зависимости от значений компонента вектора S (Ф):

• абсолютная устойчивость S (Ф) = {1,1,1};

• допустимая устойчивость S (Ф) = {0,1 Д};

• неустойчивое финансовое состояние S (Ф) = {0,0,1};

• критическое финансовое состояние S (Ф) = {0,0,0}.

7. Построение шкалы риска потери предприятием финансовой устойчивости в зависимости от типа финансовой ситуации.

• Безрисковая зона при состоянии абсолютной финансовой устойчивости. Эта ситуация встречается редко, представляет собой крайний тип финансовой устойчивости и характеризует такое положение, когда только собственные средства авансируются в оборотные активы. Данной ситуации соответствует абсолютная платежеспособность, а понятия «платежеспособность» и «ликвидность» баланса являются синонимами. Риск потери финансовой устойчивости отсутствует.

• Зона допустимого риска при состоянии допустимой финансовой устойчивости; характеризует ситуацию недостатка собственных оборотных средств и излишек долгосрочных источников формирования запасов и затрат, в крайнем случае — равенство этих величин. Этой ситуации соответствуют гарантированная платежеспособность и допустимый уровень риска потери финансовой устойчивости.

• Зона критического риска при неустойчивом финансовом состоянии. Эта ситуация сопряжена с нарушением платежеспособности, но сохраняется возможность восстановления равновесия в результате пополнения собственного капитала и увеличения собственных оборотных средств за счет привлечения займов и кредитов, сокращения дебиторской задолженности. Финансовая неустойчивость считается допустимой, если величина привлекаемых для формирования запасов и затрат краткосрочных кредитов и заемных средств не превышает суммарной стоимости производственных запасов и готовой продукции — наиболее ликвидной части запасов и затрат.

• Зона катастрофического риска при кризисном финансовом состоянии. При этом предприятие полностью зависит от заемных средств и эта ситуация наиболее близка к риску банкротства. В этом случае денежные средства, краткосрочные финансовые вложения и дебиторская задолженность не покрывают кредиторской задолженности и краткосрочных ссуд. Пополнение запасов идет за счет средств, образующихся в результате замедления погашения кредиторской задолженности и возрастания кредитного риска.

Основными финансовыми решениями для выхода из зон критического и катастрофического рисков являются увеличение собственных оборотных средств и снижение текущих финансовых потребностей. Под последними понимается потребность в краткосрочном кредите.

Увеличение собственных оборотных средств достигается:

• наращиванием собственного капитала (увеличение уставного капитала, снижение дивидендов и увеличение нераспределенной прибыли и резервов, подъем рентабельности);

• увеличение долгосрочных заимствований, если долгосрочных кредитов в структуре пассивов относительно немного;

• уменьшение иммобилизационных средств во внеоборотных активах (но только не в ущерб производству) за счет реализации используемых товарно-материальных ценностей.

В свою очередь, для снижения текущих финансовых потребностей необходимо:

• уменьшить оборотные активы за счет обоснованного снижения уровня запасов;

• снизить дебиторскую задолженность и уменьшить удельный вес сомнительных клиентов;

• увеличить кредиторскую задолженность, удлиняя сроки расчетов с поставщиками крупных партий сырья, материалов.

Таким образом, обеспечение низкого уровня риска потери предприятием финансовой устойчивости предполагает сочетание четырех благоприятных характеристик финансово-хозяйственного положения предприятия:

• высокой платежеспособности, т.е. способности исправно расплачиваться по своим обязательствам;

• высокой ликвидности баланса, т.е. достаточной степени покрытия заемных пассивов активами с согласованными сроками погашения обязательств;

• высокой кредитоспособности, т.е. способности возмещать кредиты с процентами и другие финансовые издержки;

• высокой рентабельности, т.е. значительной прибыльности, обеспечивающей необходимое развитие предприятия.

В заключение необходимо отметить, что абсолютные финансовые показатели дают возможность оценить риски результатов финансово-хозяйственной деятельности. Однако достоверность выводов в значительной степени зависит от качества учета на предприятии.

Дата добавления: 2014-12-03; просмотров: 1190; Мы поможем в написании вашей работы!; Нарушение авторских прав |