КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Опосредованная оценка риска

Данная группа показателей представляет финансовые коэффициенты различного состава и предназначения. Их отличием является широкий спектр возможностей при наличии достаточной и достоверной информации о результатах деятельности.

Расчетные модели характеризуются простотой и относятся к классу детерминированных моделей. Технология оценивания базируется на сравнении фактических результатов с рекомендуемыми (нормативными) значениями.

Основой построения шкалы оценки риска являются фактические значения и состав используемых показателей.

В частности, при применении индивидуальных показателей риск оценивается величиной отрицательных отклонений фактических значений показателя от рекомендуемых по правилу (2.1).

При применении группы показателей совокупность фактических значений, как правило, «сворачивают» в обобщенную оценку на основе специально разработанных моделей и правил оценки.

Оценка риска потери платежеспособности. Данная оценка осуществляется на основе финансовых показателей в виде коэффициентов платежеспособности, составной частью которых являются коэффициенты ликвидности.

Коэффициенты ликвидности учитывают набор и относительные доли активов различных групп, рассматриваемых в качестве покрытия наиболее срочных обязательств и краткосрочных пассивов. В силу этого данные показатели:

• позволяют осуществить более детальный анализ ликвидности баланса и тем самым степень риска потери платежеспособности;

• характеризуют последствия риска для различных категорий взаимодействующих субъектов, заинтересованных в результатах деятельности предпринимателя.

Исходная информация, необходимая для оценки риска потери платежеспособности, включает данные бухгалтерской отчетности, в частности, данные бухгалтерского баланса (форма 1).

Технология оценивания включает расчет на основе детерминированных моделей фактических значений показателей и сравнение их с рекомендуемыми (нормативными).

Состав коэффициентов платежеспособности, их физическое содержание и нормативные требования к ним [9] приведены в табл. 2.6.

Таблица 2.6

Финансовые коэффициенты ликвидности (платежеспособности)

| № п/п | Показатель | Способ расчета | Ограничение | Примечание | |

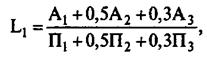

| Общий показатель платежеспособности | _А1 + 0,5А2+0,ЗА3 1 Щ+О^Пг+О^Пз | >1 | — | ||

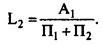

| Коэффициент абсолютной ликвидности | L _ а! 2 П1 + П2 | > 0,2-0,7 | Показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время за счет денежных средств и краткосрочных ценных бумаг | ||

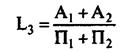

| Коэффициент «критической» оценки | т _Ai + A2 Li = -------------------------------- 5 П! + П2 | Допустимое значение ~0,7 - 0,8, желательно £1,5 | Показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами | ||

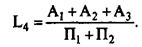

| Коэффициент текущей ликвидности | _А1 + А2 + А3 П1 + П2 | Необходимое значение— 1; оптимальное— не менее 2,0 | Показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства | ||

| Коэффициент маневренности функционирующего капитала | L - аз 5 (А1 + А2 + А3)-(П1+П2) | Уменьшение показателя в динамике — положительный факт | Показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности | ||

| Доля оборотных средств а активах | т _Ai + A2 + A3 6 Б | £0,5 | Зависит от отраслевой принадлежности | ||

В ходе анализа данные показатели рассчитываются на начало и конец отчетного периода. Если фактическое значение показателя не соответствует рекомендациям (требованиям), то целесообразно оценить его динамику (увеличение или снижение значения).

Каждый из перечисленных показателей характеризует отдельные фрагменты проявления риска потери предприятием платежеспособности.

Общий показатель платежеспособности (ликвидности)

где а!, А2, А3 — соответственно быстро, медленно, и трудно реализуемые активы;

П15 П2, П3 — соответственно наиболее срочные обязательства, краткосрочные и долгосрочные пассивы.

В частности, общий показатель платежеспособности, значение которого должно быть Ц>1, используется для комплексной оценки ликвидности баланса в целом. Чем больше величина данного показателя, тем надежнее партнер, меньше степень риска потери им платежеспособности из множества потенциально возможных партнеров для взаимодействия.

Коэффициент абсолютной ликвидности определяется как отношение наиболее ликвидных активов к текущим обязательствам и рассчитывается по формуле

Коэффициент абсолютной ликвидности должен удовлетворять требованиям L2 = 0,2; 0,7. Нижняя граница показателя 1^ в российских методиках рекомендуется [6] не менее 1^ = 0,20 : 0,25. Это означает, что предприниматель должен быть готов к оплате в ближайшее время за счет денежных средств и краткосрочных ценных бумаг не менее 20-25% краткосрочных обязательств. В западной практике показатель L2 рассчитывается редко.

Показатель L2 как оценка риска потери платежеспособности имеет особо важное значение для поставщиков материальных средств. Чрезмерно низкое значение данного показателя — поставщики несут авансовый риск как риск определенной формы хозяйствования: поставка товара против денег.

Однако при оценке степени риска необходимо учитывать, что показатель абсолютной ликвидности имеет одномоментный характер, не учитывает влияния инфляции, требования рационального использования временно свободных средств. Поэтому целесообразно анализировать этот показатель в динамике. Основным фактором снижения степени риска потери платежеспособности и повышения уровня абсолютной ликвидности является своевременное и равномерное погашение от покупателей дебиторской задолженности.

Коэффициент «критической оценки» (коэффициент промежуточной ликвидности, коэффициент быстрой ликвидности)

для российских условий должен быть не менее L3 = 0,7 : 0,8. По международным стандартам L3 > 1. Однако следует иметь в виду, что достоверность выводов о степени риска потери платежеспособности по результатам расчетов этого показателя и его динамики в значительной степени зависит от качества дебиторской задолженности (сроков образования, финансового положения должника и др.), что можно выявить только по данным внутреннего учета.

Показатель L3 как показатель степени риска важен для кредиторов. Его низкое значение является предпосылкой появления кредитного риска, когда предприятие имеет недостаточную платежеспособность и не в состоянии оплатить своих счетов и задолженности.

Если предприятие считает нецелесообразным продавать свои материальные оборотные средства для погашения долгов, то коэффициент «критической оценки» должен быть равен Ьз = 1. В этой ситуации краткосрочная кредиторская задолженность (кредитный риск) должна покрываться деньгами и дебиторской задолженностью. В реальных условиях для этого дебиторская задолженность должна быть практически равна краткосрочным заемным средствам.

Значение L3>1 — ситуация, редкая для российских предприятий; в этом случае предприятие располагает значительным объемом свободных ресурсов, формируемых из собственных средств. С позиций риска кредитора данный вариант формирования оборотных средств наиболее предпочтителен. Напротив, с позиций предприятия значительное накопление запасов, отвлечение средств в дебиторскую задолженность, как правило, связано с неумелым управлением активами.

Коэффициент текущей ликвидности (коэффициент общей ликвидности или общий коэффициент покрытия) равен отношению текущих активов к краткосрочным обязательствам и определяется по формуле

Коэффициент текущей ликвидности характеризует общую ликвидность и показывает, в какой мере текущие кредиторские обязательства обеспечиваются текущими активами, т.е. сколько денежных единиц текущих активов приходится на одну денежную единицу текущих обязательств.

Коэффициент текущей ликвидности отражает прогнозируемые платежные возможности при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов. Необходимое с точки зрения кредитоспособности значение показателя L4 = 2,0, а с точки зрения платежеспособности - как минимум L4= 1,0; оптимальное значение L4 = 2,5 :3,0. Нижняя граница L4= 1 обусловлена тем, что текущих активов должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе предприятие может оказаться неплатежеспособным по кредитам.

Если соотношение текущих активов и краткосрочных обязательств таково, что L4<1, то это повлечет за собой риск потери платежеспособности, который непосредственно касается держателей ценных бумаг предприятия, кредиторов и акционеров.

Если значение коэффициента L4 > 1, то можно сделать вывод о том, что организация располагает некоторым объемом свободных ресурсов. Чем выше значение L4, тем больше этот объем, тем меньше риск потери платежеспособности предприятия.

Коэффициент текущей ликвидности L4 обобщает предыдущие показатели и является одним из показателей, характеризующих удовлетворительность (неудовлетворительность) бухгалтерского баланса.

Кроме того, целесообразно этот показатель сравнивать со средними значениями по группе аналогичных предприятий. Однако этот показатель очень укрупненный, так как в нем не учитывается степень ликвидности отдельных элементов оборотного капитала.

Понятно, что дебиторские задолженности только через определенное время превратятся в деньги. Ценные бумаги также не всегда можно быстро продать по их балансовой стоимости. Еще труднее реализовать запасы готовой продукции и материалов на складе. Продать материальные ресурсы, конечно, можно, и достаточно быстро, если существенно снизить их цену^ но при этом реальная величина коэффициента текущей ликвидности будет существенно ниже расчетной.

Текущая ликвидность должна оцениваться для каждого конкретного предприятия с учетом его особенностей. Например, для предприятий с высокой степенью оборачиваемости оборотных средств уровень текущей ликвидности может быть несколько меньше нормированного значения. Однако не любое увеличение оборачиваемости материальных оборотных средств позволяет считать нормальным более низкое значение показателя текущей ликвидности, а только лишь связанное со снижением материалоемкости: чем меньше необходимая потребность в материальных ресурсах, тем меньшая часть средств расходуется на приобретение материалов и тем большая часть остается на погашение долгов.

Для повышения значения показателя текущей ликвидности и снижения риска потери платежеспособности необходимо:

• пополнять реальный собственный капитал (собственные средства);

• обоснованно сдерживать рост внеоборотных активов;

• ограничивать рост дебиторской задолженности;

• увеличивать оборачиваемость собственных оборотных активов.

Таким образом, можно сделать ряд выводов.

1. Приведенные коэффициенты абсолютной ликвидности, «критической оценки» и текущей ликвидности характеризуют уровень мобильности, т.е. способности активов быстро превращаться в средство платежа.

2. Отдельные показатели ликвидности представляют интерес не только для руководителе^ и финансовых работников предприятия, но и для различных потребителей аналитической информации.

3. Для отнесения предприятия к тому или иному классу платежеспособности на основе данных коэффициентов необходимо:

• установить нормативные значения коэффициентов ликвидности для структур различной отраслевой принадлежности;

• определить относительную значимость оценочных показателей и алгоритм расчета обобщающего критерия. Однако соответствующие методики для этого отсутствуют.

4. Рассчитанные на основе данных баланса коэффициенты ликвидности следует корректировать с учетом риска снижения реальной стоимости активов или их безвозвратных потерь.

Однако наличие только одних коэффициентов ликвидности для полной и достоверной оценки риска потери предприятием способности платить по обязательствам недостаточно.

Оценка риска потери финансовой устойчивости и независимости. Риск потери финансовой независимости дает возможность дополнительно оценить устойчивость предприятия в финансовом отношении и ответить на вопросы:

• насколько предприятие независимо с финансовой точки зрения;

• растет или снижается уровень этой независимости.

Фактором риска является неудовлетворительная структура капитала, а его последствием — зависимость предприятия от заемных средств и незащищенности поставщиков, кредиторов и инвесторов.

Исходной информацией являются данные бухгалтерского баланса (форма 1), в частности средства по активам и пассивам.

Оценка степени риска осуществляется на основе относительных показателей, характеризующих структуру капитала. Физический смысл расчетных моделей и нормативные значения показателей приведены в табл. 2.7.

Из приведенных показателей первые три коэффициента характеризуют финансовую независимость, а два последних — финансовую устойчивость.

Технология оценивания последствий риска аналогична рассмотренной выше.

Коэффициент соотношения заемных и собственных средств (коэффициент задолженности) показывает, сколько заемных средств организации приходится на 1 руб. собственных средств.

Данный показатель характеризует зависимость субъекта хозяйствования от внешних займов. Его нормативное значение: К^ < 1,0: 1,5.

Таблица 2.7

Дата добавления: 2014-12-03; просмотров: 373; Мы поможем в написании вашей работы!; Нарушение авторских прав |