КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Інформаційно-аналітична.

| Функції центрального банку |

| 1) емісійного центру готівкового обігу | 2) банку банків | 3) органу банківського регулювання та нагляду | 4) банкіра і фінансового агента уряду | 5) провідника монетарної політики |

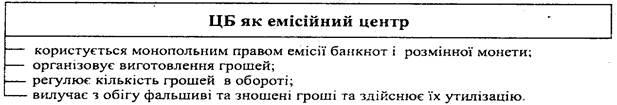

1) Емісійний центр готівкового обігу. Емісія банкнот в історичному плані - найдавніша функція центрального банку. Саме ця функція, а точніше потреба в централізації банкнотної емісії, спричинила надання одному з банків статусу емісійного і започаткувала формування центрального банку.

Центральний банк, як правило, має монопольне право емісії банкнот і розмінної монети. Він зазвичай організовує виготовлення грошей, регулює їх обіг, вилучає з обігу фальшиві та зношені гроші, здійснює їх утилізацію.

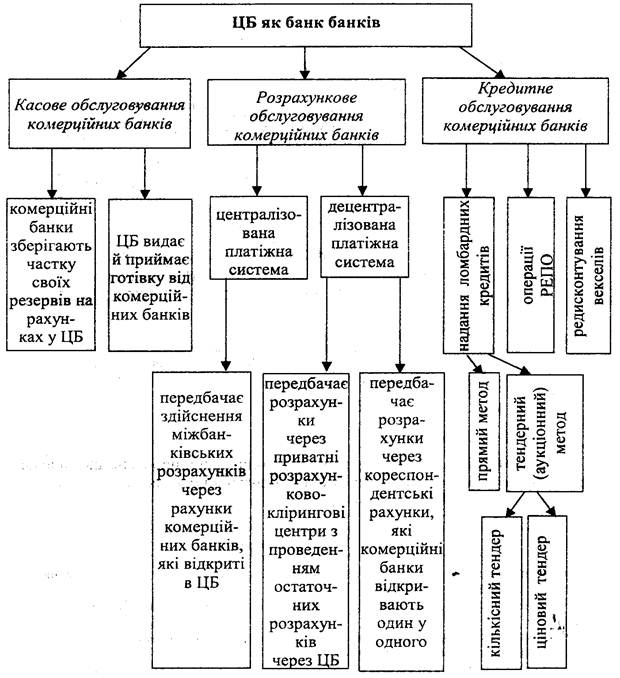

2) Банк банків. Центральний банк як банк банків забезпечує касове, розрахункове та кредитне обслуговування комерційних банків. Враховуючи монопольне право центрального банку на забезпечення платіжного обороту готівкою, комерційні банки зберігають частку своїх резервів у безготівковій формі на рахунках у центральному банку. Коли у комерційних банків виникає погреба у підкріпленні каси готівкою, вони звертаються до центрального банку, який видає їм готівку в обмін на їх безготівкові резерви. Надлишки готівки комерційні банки здають до центрального банку для зарахування на їхні рахунки. Операції центрального банку щодо касового обслуговування комерційних банків не приводять до зміни обсягів грошової бази, але вони змінюють її структуру, зокрема частку готівкового компонента грошової бази.

Розрізняють такі системи розрахункового обслуговування центральними банками комерційних банків:

- Централізована система передбачає здійснення міжбанківських розрахунків через рахунки комерційних банків, відкриті в центральному банку.

- Децентралізована система передбачає два варіанти розрахунків: через приватні розрахунково-клірингові центри з проведенням остаточних розрахунків (сальдо взаємних міжбанківських вимог та зобов'язань) через Центральний банк; через кореспондентські рахунки, які комерційні банки відкривають один у одного.

Центральний банк як банк з особливим статусом, виступає у ролі Посередника у міжбанківських розрахунках.

| Центральний банк у міжбанківських розрахунках забезпечує |

| мінімізацію банківських ризиків |

| належний рівень безпеки системи розрахунків |

| концентрацію, а водночас і оптимізацію надлишкових резервів комерційних банків |

| нагляд за функціонуванням банківської системи в цілому, а також за діяльністю кожного банку окремо |

| оперативне застосування превентивних заходів щодо стабілізації фінансового стану банків-учасників ринку платіжних послуг |

| ефективне регулювання грошового ринку завдяки отриманню оперативної та точної інформації про переміщення грошових коштів і стан банківських розрахунків |

| Взаємодію системи міжбанківських розрахунків з процесинговими центрами системи масових електронних платежів, із системою обігу цінних паперів |

Участь центрального банку в кредитному обслуговуванні комерційних банків має багатогранне функціональне призначення.

Участь центрального банку в кредитному обслуговуванні комерційних банків має багатогранне функціональне призначення.

По-перше, кредити центрального банку – це один із інструментів впливу банку на грошовий обіг. Зростання обсягу наданих кредитів збільшує грошову базу і розширює пропозицію грошей, тоді як падіння обсягу кредитів зменшує грошову базу і звужує пропозицію грошей. Кредитна діяльність центрального банку виливає також на рівень ринкових процентних ставок.

По-друге, центральний банк виконує роль кредитора останньої інстанції і надає комерційним банкам короткостроковий кредит для підтримки їх ліквідності.

Комерційні банки звертаються до центрального банку як до кредитора у випадках, коли:

- банківська система в цілому потребує збільшення резервів (ліквідності) у зв’язку із зростанням обсягу ВВП;

- спостерігається масове вилучення вкладниками вкладів з банків;

- є серйозні проблеми з платоспроможністю та ліквідністю в окремого банку, які закривають йому доступ на міжбанківський ринок;

- виникла потреба регулювання миттєвої ліквідності. Комерційні банки отримують над короткі кредити для завершення між банківських розрахунків, для дотримання норм обов’язкового резервування тощо.

| Способи кредитування (рефінансування) комерційних банків центральним банком |

Надання ломбардних кредитів Надання ломбардних кредитів

| Купівля цінних паперів у комерційних банків на умовах угоди РЕПО | Редисконтування векселів |

| Прямий метод (кредит з фіксованою ставкою) | Тендерний (аукціонний) метод |

3) Орган банківського регулювання та нагляд. Успішне регулювання центральним банком грошового ринку потребує наявності в країні стабільної та надійної банківської системи. Банки функціонують головним чином як недержавні, приватні структури, мета діяльності яких – отримання максимального прибутку. Водночас вони виконують суспільно корисні й необхідні функції, що і робить регулювання та нагляд за їх діяльністю обґрунтованим і необхідним завданням держави. Функцію регулювання банківської діяльності. Що стосується наглядової функції, то її, крім центрального банку, можуть виконувати спеціальні установи створені під егідою міністерства фінансів, або незалежні установи підзвітні парламенту.

| Під регулюванням банківської діяльності розуміють: | |||||

| 1) використання монетарних інструментів з метою впливу на обсяг і структуру банківських резервів, а також на рівень процент них ставок | 2) ухвалення положень, що базуються на чинному законодавстві і регламентують діяльність банків у вигляді нормативних актів, інструкцій, директив | ||||

| 3) застосування превентивних і протекційних заходів, які спрямовані на забезпечення стабільності функціонування банківської системи і на проведення центральними банками ефективної монетарної політики | |||||

| Превентивні заходи: | |||||

| Вимоги щодо розміру, структури банківського капіталу та його адекватності банківським активам з урахуванням їх ризикованості | Вимоги щодо ліквідної позиції банків | Вимоги щодо диверсифікації банківських ризиків | Обмеження для банків на деякі види діяльності | ||

| Протекційні заходи: | |||||

| Рефінансування комерційних банків центральним банком | Створення і функціонування систем гарантування банківських депозитів | Вимоги щодо формування банками резервів для відшкодування можливих втрат від проведення активних операцій | |||

До основних повноважень центрального банку, як регулятивно-наглядового органу, належать такі:

- регулювати доступ до банківської системи. Це означає, по-перше можливість визначити певні вимоги й умови, що є обов'язковими для отримання ліцензії на право займатись банківською діяльністю, і, по-друге, здійснювати нагляд за дотриманням цих вимог та умов;

- забезпечувати розумне регулювання діяльності банків, тобто таке яке, одного боку, не обмежує їхньої самостійності в підтримуваній фінансової стійкості, а з іншого – передбачає певні вимоги до банків, спрямовані на мінімізацію банківських ризиків;

- регулярно отримувати від банків звітність дня проведення безвиїзного нагляду;

- здійснювати інспекційні перевірки в банках;

- застосовувати заходи примусового впливу щодо проблемних банків;

- брати неплатоспроможні банки під особистий нагляд, призупиняти їхню діяльність, організовувати реорганізацію та ліквідацію банків.

В Україні функцію банківського регулювання та нагляду виконує Національний банк.

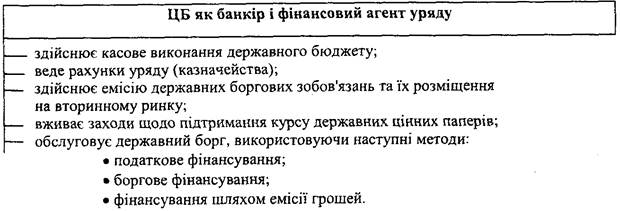

4) Банкір і фінансовий агент уряду. Центральні банки, виступаючи у ролі банкіра уряду, тісно взаємодіють з фінансовими органами. Вони співпрацюють як при вирішенні загальних питань монетарної і фіскальної політики, так і під час повсякденного виконання фінансових операцій.

Центральні банки відіграють помітну роль у касовому виконанні державного бюджету. Суть касового виконання бюджету полягає в організації надходження грошових коштів до бюджету (податки, збори, виторг від реалізації державних цінних паперів) і видачі бюджетних коштів у процесі виконання бюджету. Центральний банк, як правило, веде рахунок Міністерства фінансів (казначейства) і забезпечує таким чином розрахунково-касове обслуговування уряду.

В умовах незбалансованості бюджету уряд стикається з проблемою вишукування джерел фінансування дефіциту державного бюджету.

| Методи фінансування дефіциту бюджету | |

| Назва | Характеристика |

| Податкове фінансування | підвищення урядом податків, що веде до збільшення надходжень до бюджету. Податкове фінансування не впливає на грошову базу. |

| Боргове фінансування | випуск урядом боргових зобов'язань, виторг від розміщення яких спрямовується до бюджету. Боргове фінансування також не справляє прямого впливу на грошову базу, окрім випадків купівлі державних боргових зобов'язань центральним банком. |

| Фінансування шляхом емісії грошей | отримання урядом кредитів від центрального емісійного банку у формі купівлі банком державних боргових зобов'язань. Емісія грошей, яку таким чином здійснює Центральний банк, прямо впливає на грошову базу, а отже і на пропозицію грошей, і може призвести до небажаних наслідків у майбутньому. |

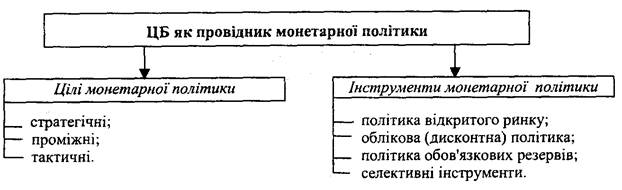

5) Провідник монетарної політики. Найважливішою функцією центрального банку є визначення і реалізація монетарної політики. Монетарна політика центрального банку слугує ключовим елементом всієї грошової системи країни. На ній базується весь механізм державного регулювання грошового обороту.

В Україні провідником монетарної політики є Національний банк як центральний банк країни.

Крім розглянутих основних функцій, центральні банки виконують ще й додаткові функції, які сприяють реалізації їх призначення. Вони здійснюють аналіз і прогнозування економічної ситуації в країні на макрорівні, моніторинг стану реального сектора економіки на макрорівні, складають банківську та монетарну статистику, інформують громадськість та дають роз’яснення щодо монетарної політики, представляють інтереси держави у взаємовідносинах з центральними банками інших держав, з міжнародними валютно-фінансовими організаціями і банками.

А. Емісійний центр готівкового обороту - в історичному плані, саме потреба в централізації банкнотної емісії спричинила надання одному з банків статусу центрального банку. У сучасних умовах в усіх країнах банкнотна емісія має фідуціарний характер, а в якості забезпечення використовуються державні цінні папери.

Банкнотна емісія, що не забезпечується золотим запасом банку, називається фідуціарною.

Б. Банк банків - ЦБ забезпечує касове, розрахункове та кредитне обслуговування комерційних банків.

Б. Банк банків - ЦБ забезпечує касове, розрахункове та кредитне обслуговування комерційних банків.

В. Банкір і фінансовий агент уряду - ЦБ є головним банком щодо проведення фінансових операцій та радником уряду з питань монетарної та фіскальної політики.

В. Банкір і фінансовий агент уряду - ЦБ є головним банком щодо проведення фінансових операцій та радником уряду з питань монетарної та фіскальної політики.

Г. Орган банківського регулювання та нагляду. У більшості країн з ринковою економікою законодавчі й нормативні акти, що регламентують діяльність ЦБ, покладають на нього відповідальність щодо регулювання банківської діяльності.

Під банківським наглядом розуміють моніторинг процесів, що відбуваються в банківській системі на різних стадіях функціонування банків — з моменту їх створення, до моменту ліквідації.

Г. Орган банківського регулювання та нагляду. У більшості країн з ринковою економікою законодавчі й нормативні акти, що регламентують діяльність ЦБ, покладають на нього відповідальність щодо регулювання банківської діяльності.

Під банківським наглядом розуміють моніторинг процесів, що відбуваються в банківській системі на різних стадіях функціонування банків — з моменту їх створення, до моменту ліквідації.

Д. Провідник монетарної політики - ЦБ визначає та реалізує грошово-кредитну політику держави.

Д. Провідник монетарної політики - ЦБ визначає та реалізує грошово-кредитну політику держави.

|

| Національний банк для забезпечення виконання покладених на нього функцій здійснює такі операції: 1) надає кредити комерційним банкам для підтримки ліквідності за ставкою не нижче ставки рефінансування Національного банку та в порядку, визначеному Національним банком; 2) надає кредити Фонду гарантування вкладів фізичних осіб під заставу цінних паперів за ціною не нижче індексу інфляції терміном на 5 років; 3) здійснює дисконтні операції з векселями і чеками в порядку, визначеному Національним банком; 4) купує та продає на вторинному ринку цінні папери у порядку, передбаченому законодавством України; 5) відкриває власні кореспондентські та металеві рахунки у закордонних банках і веде рахунки банків-кореспондентів; 6) купує та продає валютні цінності з метою монетарного регулювання; 7) зберігає банківські метали, а також купує та продає банківські метали, дорогоцінні метали та камені та інші коштовності, пам'ятні та інвестиційні монети з дорогоцінних металів на внутрішньому і зовнішньому ринках без квотування і ліцензування; 8) розміщує золотовалютні резерви самостійно або через банки, уповноважені ним на ведення валютних операцій, виконує операції з золотовалютними резервами України з банками, рейтинг яких за класифікацією міжнародних рейтингових агентств відповідає вимогам до першокласних банків не нижче категорії А; 9) приймає на зберігання та в управління державні цінні папери й інші цінності; 10) видає гарантії і поруки, відповідно до положення, затвердженого Радою Національного банку; 11) веде рахунок Державного казначейства України без оплати і нарахування відсотків; 12) виконує операції по обслуговуванню державного боргу, пов'язані із розміщенням державних цінних паперів, їх погашенням і виплатою доходу за ними; 13) веде особові рахунки працівників Національного банку; 14) веде рахунки міжнародних організацій; 15) здійснює безспірне стягнення коштів з рахунків своїх клієнтів відповідно до законодавства України, в тому числі за рішенням суду. До компетенції Національного банку у сфері валютного регулювання та контролю належать: 1) видання нормативно-правових актів щодо ведення валютних операцій; 2) видача та відкликання ліцензій, здійснення контролю, у тому числі шляхом здійснення планових І позапланових перевірок, за діяльністю банків, юридичних та фізичних осіб (резидентів та нерезидентів), які отримали ліцензію Національного банку на здійснення валютних операцій, в частині, дотримання ними валютного законодавства; 3) встановлення лімітів відкритої валютної позиції для банків та інших установ, що купують та продають іноземну валюту; 4) застосовування мір відповідальності до банків, юридичних та фізичних осіб (резидентів та нерезидентів) за порушення правил валютного регулюванню і валютного контролю. |

Дата добавления: 2014-12-03; просмотров: 343; Мы поможем в написании вашей работы!; Нарушение авторских прав |