КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Доходный подход к оценке бизнеса

Доходный подход применяется к оценке стоимости предприятия как действующего и имеющего стабильный доход. Сущность данного подхода заключается в определении потоков будущих доходов, приведенных к данному моменту времени. Определение стоимости бизнеса доходным методом основано на предположении о том, что потенциальный инвестор не заплатит за бизнес больше, чем его текущая дисконтированная стоимость, а собственник не продаст свой бизнес за меньшую цену, чем PV.

Метод дисконтированных денежных потоков. Это метод определения капитализированной стоимости доходов, при работе с которым последовательно каждый доход или группа доходов со своими ставками дисконтирования приводятся к величине, равной сумме их текущих стоимостей.

Денежный поток (за конкретный период (год, квартал, месяц) представляет собой не что иное, как сальдо поступлений по бизнесу (со знаком «плюс») и платежей (со знаком «минус»). Различают следующие денежные потоки:

ДПдСК (полный денежный поток) определяет рыночную стоимость собственного капитала предприятия. Этот показатель дает возможность определить, сколько и на каких условиях будет привлекаться для финансирования инвестиционного процесса заемных средств. В нем учитывается: ожидаемый прирост долгосрочной задолженности предприятия; уменьшение обязательств (погашение долгов); выплаты % по долгам.

Поскольку доля и стоимость заемных средств в финансировании бизнеса учтены в самом прогнозируемом денежном потоке, то дисконтирование ожидаемых денежных потоков может происходить по ставке дисконта.

Бездолговой денежный поток (БДП) не отражает движение и стоимости кредитных средств. Если в расчетах оперируют с ним, то тогда дисконтирование ожидаемых по инвестиционному проекту денежных потоков должно производиться по ставке, равной средневзвешенной стоимости капитала данного предприятия.

Денежный поток в определенном будущем периоде может быть выражен так

v ДП в период t – прибыль (убыток) за период t + амортизационные отчисления за период t– процентные выплаты в период t по кредитам – налог с прибыли – инвестиции в период t + прирост долгоср задолженности за период t – уменьшение долгоср задолженности– прирост собственных оборотных фондов в период t.

Бездолговой денежный поток может быть оценен по аналогичной с приведенной выше формуле с той разницей, что в ней будут отсутствовать процентные выплаты, прирост и уменьшение долгосрочной задолженности.

Существуют различные методики определения ставки дисконта денежного потока, наиболее распространенными из которых являются: 1 методика для собственного капитала – модель оценки капитальных активов (САРМ) и метод кумулятивного построения; 2 методика для всего инвестированного капитала – модель средневзвешенной стоимости капитала (WACC).

| Средневзвешенная стоимость капитала: WACC = kd(1-tc)Wd + kpwp + ksws , где kd - стоимость привлечения заемного капитала;tc. - ставка налога на прибыль предприятия;kp - стоимость привлечения акционерного капитала (привилегированные акции);ks - стоимость привлечения акционерного капитала (обыкновенные акции); wd - доля заемного капитала в структуре капитала предприятия; wp - доля привилегированных акций в структуре капитала предприятия; ws - доля обыкновенных акций в структуре капитала предприятия. | ставка дисконта находится по формуле:

R = Rf +  (Rm – Rf) + S1 + S2 + C , где

R - требуемая инвестором ставка дохода (на собственный капитал); Rf - безрисковая ставка дохода;b - коэффициент бета (является мерой систематического риска);

Rm - общая доходность рынка в целом (среднерыночного портфеля ценных бумаг);S1 - премия для малых предприятий;S2 - премия за риск, характерный для отдельной компании; С – страновой риск. (Rm – Rf) + S1 + S2 + C , где

R - требуемая инвестором ставка дохода (на собственный капитал); Rf - безрисковая ставка дохода;b - коэффициент бета (является мерой систематического риска);

Rm - общая доходность рынка в целом (среднерыночного портфеля ценных бумаг);S1 - премия для малых предприятий;S2 - премия за риск, характерный для отдельной компании; С – страновой риск.

|

Коэффициент бета представляет собой меру риска. Риск – вероятность или неопределенность получения дохода. На фондовом рынке выделяются два вида риска: несистематический (определяется микроэкономическими факторами) и систематический (определяется макроэкономическими факторами). В модели оценки капитальных активов при помощи коэффициента бета определяется величина систематического риска. Рассчитывается коэффициент бета исходя из амплитуды колебаний общей доходности акций конкретной компании по сравнению с общей доходностью фондового рынка в целом.

Основными методами учета рисков являются: метод сценариев; модель оценки капитальных активов (МОКА); метод кумулятивного построения ставки дисконта (МКПСД); методы капитализации ожидаемого дохода.

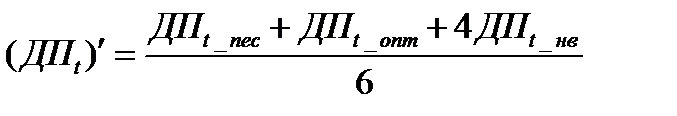

Метод «сценариев» предполагает учет рисков бизнеса посредством корректировки прогнозируемых денежных потоков. При этом различают оптимистический, пессимистический и наиболее вероятный прогнозы. Далее определяется скорректированный денежный поток с учетом рисков бизнеса по формуле (правило 6 сигм):

где ДППЕС – денежный поток по пессимистическому сценарию; ДПНВ – денежный поток по наиболее вероятному сценарию; ДПОПТ –ДП по оптимистическому сценарию.

Полученное значение используют для расчета остаточной текущей стоимости бизнеса.

модель оценки капитальных активов (мока)- учитывает систематические риски;

- ставка дисконта определяется по формуле

где R – номинальная безрисковая ставка;  - коэффициент, показывающий меру систематического риска; Rm – среднерыночная ставка дохода на фондовом рынке;

- коэффициент, показывающий меру систематического риска; Rm – среднерыночная ставка дохода на фондовом рынке;  - премия за риск.

- премия за риск.  =1 – бизнес среднерискованный;

=1 – бизнес среднерискованный;  >1 – бизнес более рискован;

>1 – бизнес более рискован;  <1 – менее.

<1 – менее.

Часто базовая формула МОКА дополняется 3-мя коэффициентами и имеет следующий вид: i = R + β ( R − R ) +ω1 +ω2 +ω3 , ω1- дополнительная премия за инвестирование в малый бизнес; ω2- дополнительная премия за инвестирование в закрытую компанию; ω3-страновой риск (только для оценки ставки дисконта по иностранным инвестициям). Страновой риск оценивается экономическим путем на основе макроэкономической ситуации в стране.

В номинальной безрисковой ставке R учитывают среднеожидаемый уровень инфляции. Если же дана реальная ставка R, то ее необходимо пересчитать по формуле Фишера:

i = r·s + r + s,

где i – номинальная ставка; r – реальная ставка; s – темп инфляции.

Главным в МОКА является определение коэффициента β, т.е. его значение, присущее отрасли, в которой специализируется данная фирма.

Формула расчета коэффициента β имеет вид β= σ/ σrm

где σ – нестабильность вложения в данный бизнес (среднеквадратическое отклонение доходности); σRm – среднеотраслевая нестабильность вложений

Метод кумулятивного построения ставки дисконта (МКПСД)используется для учета в ставке дисконта несистематических рисков, то есть в ситуации, когда колеблемость доходов с бизнеса значительная, то есть  >20-30%, а коэффициент

>20-30%, а коэффициент  незначительно больше или меньше 1.Формула определения индивидуальной ставки дисконта:

незначительно больше или меньше 1.Формула определения индивидуальной ставки дисконта:  ,

,  - премия за отдельный несистематический риск по фактору риска с номером j. (масштаб компании, качество менеджмента, территориальную диверсификацию, структуру капитала, надежность компании).

- премия за отдельный несистематический риск по фактору риска с номером j. (масштаб компании, качество менеджмента, территориальную диверсификацию, структуру капитала, надежность компании).

Для упрощения расчета остаточной текущей стоимости бизнеса, компании нужно сделать экспресс-оценку с учетом риска, используя методы капитализации ожидаемого дохода.

1.Метод капитализации неопределенно длительного постоянного дохода.

Допущения: 1) ожидаемые доходы постоянны, то есть средние Аср;

2) срок получения таких доходов – неопределенно длительный(  ).Тогда остаточная стоимость предприятия

).Тогда остаточная стоимость предприятия

где i – учитывающая риски бизнеса ставка дисконта.

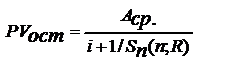

2- метод капитализация дохода в течении ограниченного периода.

Предварительная оценка бизнеса может оказаться более точной, если снять одно из двух весьма грубых допущений, а именно допущение о неограниченно длительном сроке полезной жизни бизнеса.

Применительно к ограниченному сроку вложения средств в рассматриваемый бизнес наряду с нормой текущего дохода с него (ставкой дисконта) в данном случае в определение обоснованной рыночной стоимости вводят норму возврата капитала, а точнее норму накопления средств для возврата капитала iвозв путем повторной его перепродажи.

Возможные формулы капитализации получаемого за ограниченный срок п постоянного дохода Аср можно представить в виде моделей Инвуда, Хоскальда и Ринга соответственно, в которых по-разному выражается норма возврата капитала:

Модель Инвуда.  ; 1/Sn – фактор фонда возмещения (ФФВ)

; 1/Sn – фактор фонда возмещения (ФФВ)

Модель Хоскальда  ;

;

В первых двух моделях норму возврата капитала понимают как ежегодный (ежеквартальный, ежемесячный) дополнительный доход с каждого вложенного в бизнес рубля, который, если его по мере получения вкладывать в тот же бизнес (с тем же риском, отражаемым присущей данному бизнесу нормой текущего дохода i – модель Инвуда) или просто на страхуемый банковский депозит либо в гособлигации (без риска, т.е. по безрисковой норме текущего дохода R – модель Хоскальда), должен в течение срока п накопить фонд возмещения ранее вложенного в бизнес капитала.

Модель Ринга выставляет более простое требование к норме дополнительного дохода для возмещения вложенного в бизнес капитала: бизнес должен дополнительно равномерными долями возмещать ожидаемую к истечению срока п стоимость перепродажи используемого в бизнесе имущества, что соответствует требованию к текущему доходу приносить с каждого рубля в бизнесе еще столько рублей , скольким будет равна ожидаемая к сроку п будущая рыночная стоимость имущества, приобретавшегося в начале бизнеса на один рубль. Так что D в модели Ринга – это будущая стоимость каждого рубля, изначально вложенного в оцениваемый бизнес.

Модель Гордона чаще всего является способом предварительной и приблизительной оценки рыночной стоимости бизнеса. В случае, когда по долгосрочному бизнесу ожидаемые от него доходы отчетливо переменны, то их планируемая динамика такова, что реальным приближением к действительности становится предположение о постоянном (в среднем) темпе их роста (ά = const). Формула для определения текущей стоимости бизнеса посредством капитализации постоянного дохода принимает вид

PV ост = Ц= Анач/ i−α

где Анач – доход с бизнеса, ожидаемый в начальном единичном периоде (годе, квартале, месяце) остаточного периода полезной жизни проекта (бизнеса); α – условно постоянный (средний) темп прироста доходов Аt бизнеса в указанном остаточном периоде.

Дата добавления: 2015-04-18; просмотров: 327; Мы поможем в написании вашей работы!; Нарушение авторских прав |