КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Особенности финансовой системы РФ. Тенденции развития финансовой системы РФ. Принципы организации

Финансы, будучи целостной экономической категорией, имеют свою внутреннюю структуру – несколько взаимосвязанных звеньев (институтов), для каждого из которых характерны свои особенности при сохранении общих качеств, свойственных финансам. Необходимость выделения таких звеньев обусловлена многообразием потребностей общества, которые призваны обслуживать финансы, охватывая своим взаимодействием всю экономику страны и социальную сферу.

Финансовая система в целом представляет собой совокупность различных сфер финансовых отношений, в процессе которых образуются и используются различные денежные фонды, т.е. реализуются функции финансов.

Наличие звеньев финансовой системы определяется существованием самостоятельных экономических субъектов, участвующих в хозяйственной жизни. Экономический субъект – это юридическое или физическое лицо, являющееся носителем прав и обязанностей. В современных рыночных отношениях участвуют четыре экономических субъекта: государство, регион, хозяйствующий субъект, гражданин (физическое лицо).

В финансовой системе Российской Федерации в последнее пятнадцатилетие произошли существенные изменения в связи с новыми экономическими и политическими условиями (переход к рыночным отношениям, распад СССР, изменение содержания федеративных отношений в Российской Федерации, становление местного самоуправления и др.). Они коснулись как состава финансовой системы (появились новые институты), так и содержания вошедших в нее звеньев, их внутреннего строения, взаимодействия между собой.

На современном этапе в состав финансовой системы Российской Федерации входят: бюджетная система, состоящая из государственных и местных муниципальных образований, внебюджетные целевые государственные и муниципальные фонды;финансы предприятий, организаций, учреждений;финансы страхования;кредит (государственный, муниципальный и банковский).

Названные звенья финансовой системы существуют как, а федеральном уровне, так и на уровне субъектов Федерации и местного самоуправления. Все они обладают общими свойствами финансов, но в силу своих особенностей по-разному влияют на социально-экономические процессы, вместе с тем взаимодействуя между собой.

Развитие финансовой системы Российской Федерации на современном этапе связанно с использованием зарубежного опыта. Так, стали создаваться разнообразные внебюджетные и бюджетные целевые фонды, подобные тем, которые существуют в других странах. Упразднена государственная монополия на имущественное и личное страхование, банковский кредит. Финансовая система приобретает черты, присущие рыночным отношениям в экономике, сформированы финансовые институты на уровне местного самоуправления, органы которого согласно Конституции РФ не входят в систему органов государственной власти.

Каждое из звеньев финансовой системы концентрирует специфические финансовые отношения, посредством которых образуются и используются соответствующие виды денежных фондов (доходов) в целях удовлетворения различных по своему содержанию и масштабам общественных потребностей.

4.Государственные внебюджетные фонды: Пенсионный фонд; Фонд социального страхования; Фонд обязательного медицинского страхования: цели, задачи, порядок формирования и расходования финансовых ресурсов. Роль внебюджетных фондов в системе финансов

Государственными внебюджетными фондами Российской Федерации являются: Пенсионный фонд Российской Федерации; Фонд социального страхования Российской Федерации; Федеральный фонд обязательного медицинского страхования; Государственный фонд занятости населения Российской Федерации.

Порядок составления, представления и утверждения бюджетов государственных внебюджетных фондов: 1. проекты бюджетов государственных внебюджетных фондов составляются органами управления указанных фондов и представляются органами исполнительной власти на рассмотрение законодательных (представительных) органов в составе документов и материалов, представляемых одновременно с проектами соответствующих бюджетов на очередной финансовый год. 2. бюджеты государственных внебюджетных фондов Российской Федерации рассматриваются и утверждаются Федеральным Собранием в форме федеральных законов одновременно с принятием федерального закона о федеральном бюджете на очередной финансовый год. Проекты бюджетов территориальных государственных внебюджетных фондов представляются органами исполнительной власти субъектов Российской Федерации на рассмотрение законодательных (представительных) органов субъектов Российской Федерации одновременно с представлением проектов законов субъектов Российской Федерации о бюджете на очередной финансовый год и утверждаются одновременно с принятием законов субъектов Российской Федерации о бюджете на очередной финансовый год. Доходы государственных внебюджетных фондов: формируются за счет обязательных платежей, установленных законодательством Российской Федерации; добровольных взносов физических и юридических лиц; других доходов, предусмотренных законодательством Российской Федерации. Расходы государственных внебюджетных фондов: осуществляется исключительно на цели, определенные законодательством Российской Федерации, субъектов Российской Федерации, регламентирующим их деятельность, в соответствии с бюджетами указанных фондов, утвержденными федеральными законами, законами субъектов Российской Федерации. Исполнение, отчет об исполнении, контроль за исполнением бюджетов государственных внебюджетных фондов: 1. исполнение бюджетов государственных внебюджетных фондов осуществляется Федеральным казначейством; 2. отчет об исполнении бюджета государственного внебюджетного фонда составляется органом управления фонда и представляется Правительством РФ на рассмотрение и утверждение Федеральному Собранию в форме федерального закона; 3. отчет об исполнении бюджета территориального государственного внебюджетного фонда составляется органом управления фонда и представляется органом исполнительной власти субъекта РФ на рассмотрение и утверждение законодательному (представительному) органу субъекта Российской Федерации в форме закона субъекта РФ; 4. контроль за исполнением бюджетов государственных внебюджетных фондов осуществляется органами, обеспечивающими контроль за исполнением бюджетов соответствующего уровня бюджетной системы РФ; 5. порядок и сроки представления отчетности государственных внебюджетных фондов, в том числе публикуемой, определяются в соответствии с настоящим Кодексом для соответствующих бюджетов. В РФ возрастает роль внебюджетных государственных фондов социального страхования. Деятельность внебюджетных фондов строится по-разному. Пенсионный фонд большую часть средств собирает на единый счет, чтобы иметь возможность перераспределять средства от регионов-доноров к дотируемым субъектам. Фонд социального страхования на федеральном уровне централизует только 26% общих поступлений. Фонд обязательного медицинского страхования – территориальный, на федеральном уровне сосредоточивается всего 0,2% при общем взносе 3,6% . Фонд занятости также формируется в основном на территориях, в федеральную службу поступает только 20%.

5.Финансовые рынки: понятие, виды, функции. Характеристика финансовых рынков. Проблемы становления и развития финансовых рынков в РФ, их роль в перераспределении финансовых ресурсов

Финансовые рынки это особые сферы движения денежных средств, удовлетворяющие целевые потребности экономической системы общества в финансовых ресурсах.

Основные участникифинансовых рынков: 1. инвесторы,в роли которых могут выступать государство, юридические и физические лица, располагающие свободными финансовыми ресурсами, направляемыми на соответствующие рынки в целях последующего извлечения прибыли; 2. распорядители,в роли которых выступают специализированные финансовые структуры (банки, страховые компании, посредники на фондовом рынке), осуществляющие мобилизацию финансовых ресурсов инвесторов и обеспечивающие их распределение среди пользователей за соответствующую плату, часть из которой составляет их собственное комиссионное вознаграждение; 3. пользователи– государство, юридические и физические лица, приобретающие на различных основаниях необходимые им финансовые ресурсы, на соответствующем финансовом рынке и оплачивающие право на их использование.

Макроэкономические задачифинансовых рынков: обеспечение оперативного перераспределения финансовых ресурсов, дополняющего процесс бюджетного перераспределения; мобилизация временно свободных денежных средств государства, юридических и физических лиц, с последующим их использованием в интересах, как непосредственных участников соответствующего рынка, так и экономической системы общества в целом (т.е. сокращение удельного веса "омертвленного", не используемого капитала на макро- и микроэкономическом уровнях); обеспечение децентрализованного (стихийного) регулирования экономики на отраслевом и территориальном уровнях.

Составфинансовых рынков: рынок ссудных капиталов; фондовый рынок; страховой рынок; ипотечный рынок; инвестиционный рынок; валютный рынок; информационный рынок.

Финансовые рынки: централизованно регулируются и контролируются государством в лице уполномоченных им специализированных финансовых органов; усиление процесса интеграции (в отдельных случаях – прямого сращивания) между отдельными рынками, например, страховые компании как активнейшие участники фондового рынка, банки, как соучредители страховых компаний и т.п.

Дополнительные особенностифинансовых рынков в условиях перехода к рыночной экономике: находятся лишь в стадии формирования, что определяет несовершенство действующего законодательства и недостаточную эффективность регулирования со стороны государства; отсутствие полноценной конкуренции между распорядителями финансовых ресурсов и как результат – сохранение за всеми рынками статуса «рынка продавца», с вытекающими негативными последствиями для инвесторов и пользователей; диспропорции на каждом из финансовых рынков, в части как их общей структуры, так и по составляющим элементам; информационная «непрозрачность» финансовых рынков, в части как совершаемых на них операций, так и характеристик участников; острый дефицит профессионально подготовленных кадров для всех типов финансовых организаций (особенно – на фондовом рынке и рынке ссудных капиталов).

6.Финансовое планирование и финансовое прогнозирование: сущность, основания, формы реализации. Современные подходы и методы финансового планирования при разработке среднесрочных финансовых плановПланирование – это процесс разработки и принятия целевых установок количественного и качественного характера и определение путей наиболее эффективного их достижения. В основе финансового планирования лежит стратегический и производственный планы. Стратегический план подразумевает формулирование цели, задач, масштабов и сферы деятельности фирмы. Производственный план составляется на основе стратегического плана и предусматривает определение производственной, маркетинговой, научно-исследовательской и инвестиционной политики. Финансовый план представляет собой документ, характеризующий способ достижения финансовых целей компании и увязывающий ее доходы и расходы. Два типа финансового плана: долгосрочный (возможность расширения бизнеса) и краткосрочный (обеспечение постоянной платежеспособности). Этапы процесса финансового планирования: 1)Анализ финансового положения фирмы, 2)Составление прогнозных смет и бюджетов 3) Определение общей потребности фирмы в финансовых ресурсах 4)Прогнозирование структуры источников финансирования 5)Создание и поддержание системы контроля и управления. 6)Разработка процедуры внесения изменений в систему планов. Рекомендуется готовить несколько вариантов фин. плана: пессимистический, наиболее вероятный и оптимистический. Разделы фин. плана:1) Инвестиционная 2) Управление оборотным капиталом 3) Дивидендная политика и структура источников. 4) Финансовые прогнозы 5) Учетная политика 6) Система управленческого контроля. Объем реализации продукции определяется или по отгрузке продукции покупателям, или по оплате (выручке). Может выражаться в сопоставимых, плановых и действующих ценах. Поэтому анализ баланса денежных поступлений и расчетов служит основой оценки финансового состояния предприятия. В первую очередь проводится горизонтальныйанализ денежных потоков: изучается динамика объема формирования положительного (поступления). Для нормального функционирования предприятия, повышения его финансовой устойчивости и платежеспособности необходимо, чтобы темпы прироста объемов продаж были выше темпов роста активов, а темпы роста чистого потока опережали темпы роста объемов продаж («золотое правило экономики фирмы»): 100%< Темп активов < Темп реализации продукции < Темп чистого денежного потока, или «условие безубыточности». Одновременно проводится и вертикальный (структурный) анализ положительного, отрицательного и чистого денежного потока: - по видам хозяйственной деятельности (операционной, инвестиционной, финансовой), что позволит установить долю каждого в формировании положительного, отрицательного и чистого денежного потока; - по отдельным подразделениям (выявить долю каждого отдела или подразделения); - по отдельным источникам поступления и направлениям расходования денежных средств, что дает возможность определить долю каждого в формировании денежных потоков. Результаты горизонтального и вертикального методов анализа служат базой для проведения факторногоанализа формирования чистого денежного потока (т.е. влияние тех или иных факторов на результативный показатель). Проводится анализ сбалансированности денежных потоков, его равномерности и синхронности формирования. Для этого используют способ сопоставления динамических рядов и графические приемы. Это наглядно дает картину в какие периоды у предприятия имелись излишки денежных средств, а в какие – недостаток. Для оценки равномерности (сбалансированности) формирования и синхронности положительных и отрицательных денежных потоков рассчитывают такие показатели: среднеквадратическое отклонение, коэффициент вариации и коэффициент корреляции. При дефиците – снижается ликвидность и уровень платежеспособности, рост просроченной задолженности по кредитам, поставщикам, по оплате труда. При избытке –происходит потеря реальной стоимости временно свободных денежных средств в результате инфляции, замедляется оборачиваемость капитала по причине простоя денежных средств.

7.Финансовый контроль: понятие, цели, субъектный состав, формы, методы

Формой реализации контрольной функции финансов выступает финансовый контроль. Его содержание и назначение сводятся к проверке финансовой деятельности хозяйствующих субъектов и субъектов отраслевого (ведомственного) и территориального управления. Объектом финансового контроля являются распределительные отношения на стадии образования и в процессе использования финансовых ресурсов, централизованных и децентрализованных денежных фондов.

Финансовой проверке подвергаются стоимостные показатели – выручка от реализации товаров, оплата труда, амортизационные отчисления, издержки обращения, цены и тарифы, прибыль, доходы от прочей реализации, внереализационные доходы и расходы, обязательные отчисления во внебюджетные фонды, использование прибыли и др.

Финансовый контроль охватывает правильность формирования стоимостных показателей и финансовых результатов деятельности хозяйствующих субъектов, составления и исполнения бюджета и внебюджетных фондов, целевое использование бюджетных средств, полноту и своевременность налоговых платежей и неналоговых отчислений. Нарушение финансовой дисциплины карается экономически посредством финансовых санкций и в административном порядке (в отношении должностного лица).

Перед финансовым контролем стоят следующие задачи: содействие сбалансированности между потребностью в финансовых ресурсах и размерами денежных доходов и фондов народного хозяйства; обеспечение своевременности и полноты выполнения финансовых обязательств перед государственным бюджетом; выявление внутрипроизводственных резервов роста финансовых ресурсов, в том числе по снижению себестоимости и повышению рентабельности; содействие рациональному расходованию материальных ценностей и денежных ресурсов на предприятиях, в организациях и бюджетных учреждениях, а также правильному ведению бухгалтерского учета и отчетности; обеспечение соблюдения действующего законодательства и нормативных актов, в том числе в области налогообложения, предприятий, относящихся к различным организационно-правовым формам; содействие высокой отдаче внешнеэкономической деятельности предприятий, в том числе по валютным операциям и др.

Виды финансового контроля: В зависимости от субъектов контроля, различают следующие виды финансового контроля: 1. Государственный финансовый контроль: А) общегосударственный финансовый контроль; Б) ведомственный финансовый контроль. 2. Внутрихозяйственный финансовый контроль. 3. Общественный финансовый контроль. 4. Независимый (аудиторский) контроль. По формам проведения финансовый контроль бывает: Предварительный.Осуществляется на стадии составления, рассмотрения и утверждения финансовых планов предприятия, баланса доходов и расходов, смет, проектов бюджета, текстов учредительных документов и т.д. Текущий.Проводится в процессе исполнения финансовых планов, в ходе осуществления финансово-хозяйственных операций. Такой контроль проводится ежедневно. Последующий.Осуществляется после завершения отчетного периода и финансового года в целом. По итогам данного контроля делаются определенные выводы для предварительного и текущего контроля. По сферам финансовой деятельности контроль бывает: бюджетный; налоговый; валютный; кредитный; страховой; инвестиционный; контроль за денежной массой. По приемам и методам осуществления финансовый контроль делится на: проверки; обследование; анализ; ревизию.

Проверкапроизводится по отдельным вопросам финансово-хозяйственной деятельности на основе отчетных, балансовых, расходных и других документов. Обследованиеохватывает отдельные стороны деятельности предприятия, но в отличие от проверки по более широкому кругу показателей. Анализпроводится по периодической или годовой отчетности. Ревизия– общая проверка финансово-хозяйственной деятельности хозяйствующего субъекта за отчетный период. Ревизии бывают: плановые и внеплановые; сплошные и выборочные; документальные и фактические.

8.Государственный финансовый контроль: понятие, принципы, органы управления

Государственный финансовый контроль:

А) общегосударственный финансовый контроль;

Б) ведомственный финансовый контроль.

Общегосударственный контроль осуществляется соответствующими органами государственной и исполнительной власти в любой сфере экономики и управления, направлен на объекты, подлежащие контролю независимо от их ведомственной подчиненности.

Субъектами общегосударственного финансового контроля выступают: Счетная палата РФ; Главное контрольное управление Президента РФ; Главное управление казначейства Министерства финансов; Государственный таможенный комитет; Госналогслужба; Федеральная служба налоговой полиции; Федеральная комиссия по рынку ценных бумаг РФ.

Ведомственный контроль осуществляется контрольно-ревизионными службами министерств. Его объектом являются производственная и финансовая деятельность подведомственных предприятий, учреждений.

Налоговые инспекции – это органы оперативного финансового контроля. Возглавляет систему налоговых органов Государственная налоговая служба Российской Федерации. Налоговые инспекции на местах подчиняются только своему вышестоящему органу.

Задачами налоговых служб являются:

контроль за соблюдением законодательства о налогах, обеспечение полноты и своевременности внесения в бюджет налоговых платежей;

осуществление проверок финансового состояния предприятий и организаций независимо от ведомственной подчиненности и их организационно-правовой формы;

проведение контроля за правильностью определения налогооблагаемой прибыли (дохода) с целью недопущения ее занижения;

осуществление регистрации всех субъектов, а также реальных и потенциальных объектов налогообложения;

обеспечение учета, оценки и реализации конфискованного, бесхозного имущества, имущества, перешедшего государству, кладов.

Вместе с тем налоговые инспекции обязаны не разглашать сведения о размере вкладов предприятий и граждан. Граждане и предприятия могут подать в суд или арбитраж жалобы на действия государственных налоговых инспекций.

9. Государственные финансы: понятие, структура (федеральные финансы, финансы субъектов федерации). Особенности организации и управления

Важнейшим звеном финансовой системы являются государственные и муниципальные финансы, обеспечивающие органы государственной власти и местного самоуправления денежными средствами для осуществления функций, предусмотренных Конституцией РФ и другими законодательными актами. Сущность государственных и муниципальных финансов состоит в том, что они охватывают ту часть денежных отношений по поводу распределения и перераспределения стоимости валового продукта, которая в установленном размере аккумулируется в руках органов государственной власти и местного самоуправления для покрытия расходов, необходимых для выполнения государством и муниципалитетом своих функций.

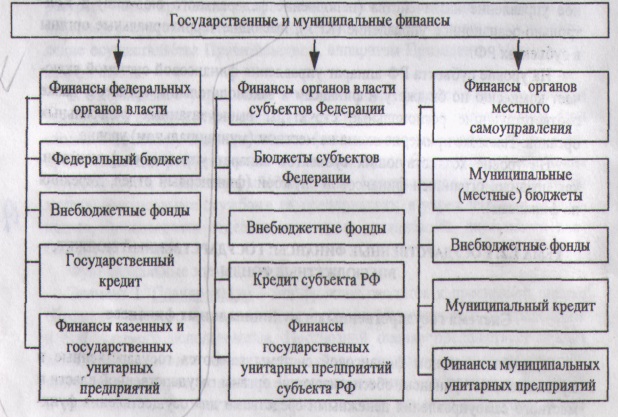

Исходя из структуры федерального устройства России, государственные финансы, будучи двухуровневыми, включают финансы федеральных органов власти и финансы органов власти субъектов РФ. Муниципальные финансы являются низовым звеном и выделены в самостоятельный структурный уровень. Местное самоуправление, по Конституции РФ, отделено от государственной системы управления.

Общность трехуровневой системы государственных и муниципальных финансов заключается в единстве их доходных источников и взаимодействии по поводу достижения сбалансированности с расходами.

Финансы каждого уровня включают:бюджет;внебюджетные фонды;кредит;финансы казенных, государственных и муниципальных унитарных предприятий.

Система государственных и муниципальных финансов представлена на рисунке.

10. Государственный кредит: понятие, субъекты, формы, функции

Государственный кредит,как одна из форм кредитных отношений в экономике, непременным участником которых выступает государство, действующее в роли кредитора, заемщика или гаранта.

В роли кредиторагосударство выступает в процессе централизованного кредитования отраслей, регионов и отдельных юридических лиц (в мировой практике основной формой кредитования юридических лиц выступают кредиты коммерческим банкам со стороны

Центрального банка, в отечественных условиях вплоть до 1995 года были распространены такие, нехарактерные для рыночной экономики формы государственного кредитования, как льготные ссуды неэффективно работающим государственным предприятиям, а также аграрному сектору).

В роли заемщикагосударство выступает в процессе размещения (а также последующего обслуживания и погашения) государственных внешних и внутренних займов.

В роли финансового гарантагосударство, в лице конкретных органов исполнительной власти различного уровня, выступает в процессе предоставления банковских ссуд различным категориям заемщиков из числа юридических лиц, а также в процессе привлечения в страну иностранных инвестиций.

Государственный кредит, как экономическая категория,функционирует одновременно в двух сферах денежных отношений - финансов и кредита, отражая характерные признаки каждой из них. В качестве элемента финансовой системыон обеспечивает, прежде всего, удовлетворение потребностей государства в привлечении дополнительных финансовых ресурсов при формировании централизованных финансовых фондов различного уровня.

Государственный кредит, как финансовая категория,выполняет следующие функции:

· фискальную,реализуемую в процессе привлечения необходимых денежных средств в централизованные финансовые фонды;

· регулирующую,реализуемую в процессе установления Центральным банком ставки рефинансирования по его кредитам коммерческим банкам (и прямо воздействующую на текущую стоимость кредитных ресурсов на рынке ссудных капиталов, следовательно - и на общее состояние деловой активности), а также в процессе операций на рынке государственных ценных бумаг, позволяющих, как уже ранее отмечалось, эффективно обеспечивать антиинфляционное регулирование национальной денежной системы.

· контрольная функция государственного кредита имеет следующие специфические особенности:

Государственный кредит тесно связан с деятельностью государства и состоянием централизованного фонда денежных средств; государственный кредит охватывает двухстороннее движение стоимости, т. е. предполагает возвратность и возмездность предоставляемых в кредит средств; осуществляется не только финансовыми структурами, но и кредитными институтами. Таким образом, контролируется целевое использование средств, сроки их возврата и своевременность уплаты процентов.

Цена Кредита – чем выше спрос на кредит у гос-ва, тем выше ссудный %. Дорогие кредиты вынуждают бизнесменов сокращать инвестиции в Пр-во и инвестировать ср-ва в ГосЦБ.

Формы ГосКредита

1. Гос. Займы (внутр/внешн)

2. Обращение части вкладов населения в Гос.займ

3. Казначейские ссуды

4. Заимствование ср-в общегосуд. ссудного Фонда.

11.Государственные займы: понятие, классификация, особенности

Государственный или муниципальный заем (заимствование) – передача в собственность Российской Федерации, субъекта Российской Федерации или муниципального образования денежных средств, которые Российская Федерация, субъект Российской Федерации или муниципальное образование обязуется возвратить в той же сумме с уплатой процента (платы) на сумму займа. Право государственных внешних заимствований Российской Федерации:1. Государственные внешние заимствования Российской Федерации используются для покрытия дефицита федерального бюджета, а также для погашения государственных долговых обязательств Российской Федерации. 2. Право осуществления государственных внешних заимствований Российской Федерации и заключения договоров о предоставлении государственных гарантий для привлечения внешних кредитов (займов) принадлежит Российской Федерации. От имени Российской Федерации осуществлять внешние заимствования может Правительство Российской Федерации либо уполномоченный Правительством Российской Федерации ответственный федеральный орган исполнительной власти в соответствии с настоящим Кодексом.

Государственные займы,как одна из сфер государственного кредита, в рамках которой конкретные органы государственной власти выступают в роли заемщика, функции же кредитора исполняют юридические и физические лица, а также – иностранные государства. Облигации,как основной инструмент, при размещении государственных займов в условиях развитой рыночной экономики. Базовые функциигосударственных займов: метод неинфляционного погашения дефицита государственного бюджета; метод дополнительной мобилизации временно свободных финансовых ресурсов общества, для удовлетворения иных потребностей государства; метод регулирования денежно-кредитной системы общества (например, путем снижения удельного веса наиболее инфляционно опасной части денежной массы, за счет связывания свободных денежных средств юридических и физических лиц в низколиквидных ценных бумагах) и экономики в целом. Классификациягосударственных займов: а) По праву эмиссии: федеральные займы; займы на уровне субъекта Федерации; местные (муниципальные) займы. б) По месту размещения: внутренние займы, размещаемые исключительно внутри конкретной страны; внешние займы, размещаемые исключительно вне страны (в роли кредиторов при этом обычно выступают правительства зарубежных государств, в отдельных случаях – юридические лица). в) По срокам погашения:краткосрочные (до 1-го года); среднесрочные (до 5-ти лет); долгосрочные (свыше 5-ти лет); бессрочные (конкретный срок погашения на момент эмиссии не определяется). Программа государственных внешних заимствовании РФ:представляет собой перечень внешних заимствований Российской Федерации на очередной финансовый год с разделением на несвязанные (финансовые) и целевые иностранные заимствования с указанием по каждому из них:1) для несвязанных (финансовых) заимствований: источника привлечения;суммы заимствования; срока погашения;2) для целевых иностранных заимствований: конечного получателя;цели заимствования и направления использования;источника заимствования;суммы заимствования;срока погашения;гарантий третьих лиц по возврату средств в федеральный бюджет конечным заемщиком, если для него предусмотрен такой возврат, с указанием организации (органа), предоставившей гарантию, срока действия и объема обязательств по гарантии;оценки объема использованных средств до начала очередного финансового года;прогноза объема использования средств в очередном финансовом году.

Примечание: 1.Программа государственных внешних заимствований Российской Федерации направлена на покрытие дефицита бюджета и погашение государственных долговых обязательств.2.Программа государственных внешних заимствований Российской Федерации представляется федеральным органом исполнительной власти законодательному (представительному) органу в виде приложения к проекту закона о бюджете на очередной финансовый год.

Дата добавления: 2015-04-18; просмотров: 388; Мы поможем в написании вашей работы!; Нарушение авторских прав |