КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Инвестиции и их эффективность, сложный процент и дисконтирование

1. Для создания и увеличения капитала необходимы вложения денежных средств в инвестиции - капитализация. Инвестирование – это процесс создания или пополнения запаса капитала. Принимая решение об инвестировании денег в проект, необходимо учитывать инфляцию, риск, неопределенность, возможность альтернативного использования.

Инвестиционный рынок характеризуется такими основными элементами, как инвестиционный спрос и предложение, конкуренция, цена.

Инвестиции - это долгосрочные вложения частного или государственного капитала в собственной стране или за рубежом с целью получения дохода в предприятия разных отраслей, предпринимательские проекты, социально- экономические программы, инновационные проекты. Инвестиции дают отдачу через значительный срок после вложения. Инвестиции обеспечивают динамичное развитие предприятия и позволяют решать такие задачи, как расширение собственной предпринимательской деятельности за счет накопления финансовых и материальных ресурсов; приобретение новых предприятий; диверсификация деятельности вследствие освоения новых областей бизнеса.

Традиционно различают два вида инвестиций – финансовые и реальные. Финансовые представляют собой вложение капитала в долгосрочные финансовые активы – паи, акции, облигации. Реальные - в развитие материально-технической базы предприятий производственной и непроизводственной сфер. За реальными инвестициями в российском законодательстве закреплен специальный термин «капитальные вложения», под которым понимаются «инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий». Государство регулирует инвестиционную деятельность.

Осуществлять инвестиции целесообразно в следующих случаях: инвестировать средства в производство, ценные бумаги имеет смысл, если от этого можно получить большую чистую прибыль, чем от хранения денежных средств в банке; если рентабельность инвестиций превышает уровень инфляции; в наиболее рентабельные с учетом дисконтирования проекты.

Сложность анализа инвестиций заключается в необходимости сопоставления двух потоков – затрат и будущих доходов. Чтобы сравнить капиталовложения, которые предстоит сделать сейчас с той выгодой, которую принесет осуществление проекта в будущем, нужно рассчитать сегодняшнюю стоимость будущих доходов, дисконтированную стоимость ( PV).

2. Дисконтирование – это приведение к единому моменту времени будущих затрат и доходов.

Настоящая ценность будущего дохода, полученного через t лет, равна

где, PV – текущая стоимость; R – ожидаемый в будущем доход; r – ставка дисконтирования (ставка ссудного процента); t – период времени.

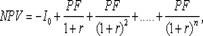

Для определения рентабельности инвестиционного проекта подсчитывается дисконтированная ценность будущих доходов, ожидаемых от инвестиций, которая затем сравнивается с размером инвестиций, т.е. определяется чистая дисконтированная стоимость (NPV). NPV рассчитывается как разность между приведенными доходами и затратами:

где I0 – первоначальные инвестиции; PF – прибыль (доход R – расход C).

Инвестиционный проект принимается, если NPV>0, т.е. приведенные доходы больше приведенных затрат. Прибыльность капвложений рассматривается на основе сравнения окупаемости инвестиций с рыночной ставкой ссудного процента. Внутренняя норма окупаемости инвестиций (IRR) – это доходность каждой единицы инвестиций данной фирмы. Если NPV=0, значит IRR по проекту равна ставке ссудного процента (ставка дисконта), при которой суммарные доходы равны расходам, т.е. IRR равняется максимальному проценту по ссудам (r), идущим на инвестирование и эксплуатацию проекта, работая при этом безубыточно:

IRR=r.

Если IRR>r, следовательно чистая внутренняя норма доходности NIRR>0

NIRR = IRR – r.

Таким образом, инвестиционное решение может быть принято, если внутренняя норма доходности IRR>r или NIRR>0, т.е. спрос на заемные средства определяется чистой внутренней нормой доходности NIRR.

3. Сложный процент – процент, начисляемый на первоначальную инвестируемую сумму и начисленные в предыдущий период проценты.

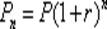

При начислении сложного процента с капитализацией раз в год используется формула:

P – инвестируемая сумма;

Если капитализация процентов осуществляется ежегодно, но проценты за каждый год различаются, используется следующая формула:

В случае начисления сложного процента в рамках года, получаемая сумма рассчитывается следующим образом:

m – периодичность начисления процентов в течении года.

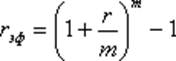

Эффективный (реальный) процент – процент, который получается по итогам года при начислении сложного процента в рамках года:

- эффективный процент;

- эффективный процент;

- простой процент в расчете на год, который задан по условиям финансового инструмента;

- простой процент в расчете на год, который задан по условиям финансового инструмента;

m – периодичность начисления процентов в течение года.

6. Совокупный спрос и совокупное предложение, равновесие в модели «AD –AS».

Совокупный спрос (AD) - реальный объем валового внутреннего продукта, который потребители готовы приобрести при каждом данном уровне цен, или общая сумма расходов на конечные товары и услуги, произведенные в стране. AD складывается из расходов на потребление, инвестиционных расходов, государственных расходов и чистого экспорта (экспорт минус импорт).

Совокупное предложение (AS) - это все конечные товары и услуги, которые производятся в стране, или реальный объем производства при каждом данном уровне цен.

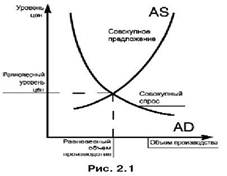

Взаимодействие между совокупным спросом (AD) и совокупным предложением (AS) определяется с помощью модели AD—AS, которая является исходной базовой моделью для анализа макроэкономического равновесия. С ее помощью можно не только изучать проблемы общего объема производства, инфляции, экономического роста, но и выявить влияние экономической политики на ситуацию в национальной экономике.

Пересечение AD и AS показывает равновесный объем производства и равновесный уровень цен. То есть экономика находится в равновесии при таких значениях реального национального продукта и таком уровне цен, при которых объем совокупного спроса равен объему совокупного предложения.

Кривая совокупного спроса (AD), показывает количество товаров и услуг, которые готовы приобрести потребители, бизнес и правительство при каждом данном уровне цен. Неценовые факторы, влияющие на спрос: уровень благосостояния, налоги и трансфертные платежи; процентные ставки, субсидии и льготные кредиты, налоги, новые технологии, инновации; изменения государственных расходов; колебания валютных курсов, важнейшие события в мировой политике.

Кривая совокупного предложения (AS), отражает прямую или положительную зависимость, т.е. такую зависимость, когда более высокому уровню цен соответствует и больший объем производства. Неценовые факторы, влияющие на предложение и вызывающие сдвиг кривой AS в сторону увеличения или сокращения, могут быть связаны с изменениями технологий, колебаниями цен на ресурсы, изменениями в налоговой политике, в структуре рынка производительности труда, правовых нормах и проч.

Спрос и предложение на макроэкономическом уровне подвержены колебаниям и могут находиться в равновесном или неравновесном состоянии. Один тип неравновесия – дефицит, то есть избыточный спрос при недостатке предложения, больше характерен для централизованно управляемой экономики; второй — перепроизводство, избыточное предложение при недостаточном спросе — для рыночной.

Дата добавления: 2015-04-18; просмотров: 314; Мы поможем в написании вашей работы!; Нарушение авторских прав |