КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

ИТОГИ ИЗУЧЕНИЯ ТЕМЫ. 1. Базовая макроэкономическая модель описывает воздействие Y и Р, через которое выражается движение и взаимосвязь AD и SRAS

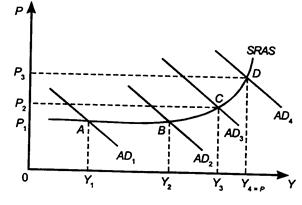

1. Базовая макроэкономическая модель описывает воздействие Y и Р, через которое выражается движение и взаимосвязь AD и SRAS. Кривая AD наклонена вниз из-за эффекта доходов и богатства, эффекта ставки процента и эффекта спроса на импортную продукцию. В краткосрочном периоде высока ценовая эластичность AS. В свою очередь, изменения AS слабо воздействуют на изменения Р, что является результатом негибкости цен на товарных и факторных рынках и ряда других аналогичных причин.

2. Точка, где пересекаются кривые AD и SRAS, может находиться левее, правее и точно на кривой LRAS, которая отражает уровень потенциального производства национального дохода. Если Еsr располагается левее LRAS и кривой Yp, то экономика находится в состоянии рецессии (рецессионного разрыва). Если Еsr оказывается правее LRAS, то экономика сталкивается с инфляционным разрывом ВНП.

3. Автоматическая перестройка экономики осуществляется в случае отклонения точки макроэкономического равновесия от кривой LRAS, с тем чтобы восстановить долгосрочное равновесие. Автоматическая перестройка обеспечивается в результате изменения зарплаты и товарных цен.

4. Потенциальный реальный ВНП — объем реальной совокупной продукции, производимой при полной занятости факторных ресурсов. Коэффициент (разрыв) ВНП — соотношение фактического и потенциального ВНП, выраженное в процентах. Он указывает политикам макроэкономическую стабилизационную цель.

5. В двухсекторной модели условием макроэкономического равновесия является отсутствие незапланированных инвестиций:  Фирмы обычно быстро реагируют на колебания I, стремясь как можно скорее восстановить равновесие планируемых и фактических инвестиций.

Фирмы обычно быстро реагируют на колебания I, стремясь как можно скорее восстановить равновесие планируемых и фактических инвестиций.

6. Экономисты-классики полагали, что кривая совокупного предложения является вертикалью (т. е. только кривой LRAS, а кривая SRAS отсутствует вообще). Классическая модель — взаимосвязь между спросом и предложением труда, а не конкурентная взаимосвязь между совокупным предложением и Р. Именно рынок труда устанавливает равновесную величину L, которая фиксирует совокупное предложение товаров и услуг. Совокупный спрос создается совокупным предложением и не воздействует на макрополитику. Налоговые изменения воздействуют не на спрос, а прямо на AS, стимулируя или подавляя экономическую деятельность.

7. При изменении величины AD меняется только Р. Величина же АВ зависит от объема денежной массы. Отсюда открытие уравнения обмена (MV = PQ), которое является тождеством вследствие определения V. Отношение между М и ценовым уровнем определяет классическую количественную теорию денег. Классики считали, что V и Q являются константами. Они полагали, что V связана обычаями и институциональными механизмами, которые изменяются крайне медленно, а ВНП фиксирован имеющимися объемами факторных ресурсов и медленной динамикой технического уровня.

8. Классики полагали, что относительные, факторные и продуктовые цены, ставки процента гибки и изменчивы; это позволяет экономике самой обеспечивать стабильный рост без вмешательства властей (государства). Равновесие S и I поддерживалось сдвигами ставки процента.

ТЕМА 18.

МОДЕЛЬ СОВОКУПНЫХ ДОХОДОВ И РАСХОДОВ

Цель изучения темы состоит в том, чтобы узнать:

· как модель совокупные доходы/совокупные расходы определяет равновесный уровень реального ВНП;

· каковы поведение элементов совокупных расходов и связь между совокупными расходами и совокупными доходами;

· каково значение поведения потребительского и инвестиционного секторов для установления равновесия реального ВНП;

· как применяется кейнсианская модель в целях диагностики состояния экономики;

· в чем существо более поздних теорий потребительских расходов.

В течение XVIII—XIX вв. экономисты продолжали следовать практически всем основным постулатам классической макроэкономической модели. Однако уже во второй половине XIX в. эти постулаты все чаще не объясняли тех прогнозов, которые из данной модели следуют (уровень цен пропорционален денежной массе, экономика всегда работает на уровне потенциального реального ВНП).

В указанный период экономическая динамика приобрела уже циклическую форму, в ходе которой экономика регулярно отклонялась от потенциального ВНП. Случившиеся во второй половине XIX в. и в первые десятилетия XX в. «гиперинфляции показали, что цены могут двигаться не параллельно с денежной массой. В 1929 г. начался экономический кризис, сила которого потрясла экономику и общественные устои многих стран и заставила, наконец, еще раз «^проанализировать постулаты классической модели.

За эту работу взялись многие ученые, среди которых особая роль выпала великому английскому экономисту Дж. М. Кейнсу. Он создал значительное число концепций и теорем, которые образовали крупнейшую из макроэкономических школ XX в. — кейнсианскую макроэкономическую школу. Первым из экономистов Кейнс объяснил, почему совокупное производство может опуститься ниже потенциального уровня.

Он показал, что со времен экономистов-классиков многое изменилось и ряд казавшихся вечными постулатов стали неверными. Во-первых, Кейнс отверг классическую идею о гибкости цен, зарплаты и ставок процента, которые позволяли экономике мгновенно перестраиваться и стабильно держаться на уровне потенциального ВНП. Во второй половине XIX — начале XX в. радикально изменилась организация отраслевых рынков. В эпоху классиков доминирующей формой организации отраслевых рынков был рынок совершенной (чистой) конкуренции. Затем возникли структуры монополий, олигополии, монополистической конкуренции — т.е. образовались рынки несовершенной конкуренции. Их появление и выход на доминирующие позиции означали, что эпохе гибких цен пришел конец. Цены, которые он наблюдал в 30-е гг., Кейнс назвал«липкими» (sticky).

Кейнс отверг и утверждение о том, что предложение само создает себе спрос (закон Сэя). Мы уже отмечали, что классики считали изменение ставки процента условием выравнивания сбережений и инвестиций. Кейнс отказался разделять эту точку зрения. Он верно указал на то, что сбережения и инвестиции зависят не столько от ставки процента,

Рис.18-1

сколько от уровня национального дохода. В случаях, когда S > I или S < I, равновесие восстанавливается, по мнению Кейнса, не столько из-за колебаний ставки процента, сколько вследствие изменений экономической активности и уровня национального дохода.

Кейнсианская теория описывает макроэкономический процесс как процесс краткосрочный, в ходе которого уровень фактического реального ВНП чаще всего не совпадает с потенциальным. В долгосрочных периодах Кейнс, как и его ученики, сохранял уверенность в том, что для восстановления макроэкономического равновесия перестраиваются зарплата и ценовой уровень, т. е. Кейнс соглашался с классиками. Кейнс придал кривой краткосрочного совокупного предложения (SRAS) особую форму. На рис. 18-1 представлена эта кривая. Кейнса больше всего беспокоила ситуация в точке A, где существует высокий уровень безработицы, значительная часть физического капитала бездействует. Следовательно, есть очевидная возможность увеличить Y, не увеличивая одновременно Р, поскольку многие люди ищут работу но существующим ставкам зарплаты. Но для реализации этой возможности не хватает главного — совокупного спроса. То решение вопроса с недопроизводством возможно при расширении AD. Если бы кривая AD сместилась с AD1, на AD2, Y увеличился бы с Y1 до Y2 без увеличения Р.

Но при смещении кривой AD с AD2, до AD3 уже произойдет повышение ценового уровня с P1 на P2. При этом кривая SRAS начинает получать наклон вверх. Это происходит потому что перемещение вдоль кривой SRAS вправо приближает движущуюся вдоль нее точку В, а затем С к вертикали LRAS (Yp = Y4). Когда наша точка достигнет этой вертикали (D), любое дальнейшее увеличение спроса не будет изменять Y, но будет повышать Р. В точке D экономика достигает состояния, которое характеризует классическую макроэкономическую модель.

Таким образом, по мнению Кейнса, экономика функционирует обычно в интервале АВ на кривой SRAS (рис. 18-1), и, следовательно, кривая SRAS не имеет принципиального значения для определения реального ВНП. Модель Кейнса посвящена совокупному спросу, создавая основу современной теории AD. Конечно, эта модель позволяет объяснить и то, что происходит с экономикой, когда она действует правее точки В на рис. 18-1. Просто эта модель самим Кейнсом предназначалась для анализа экономики в краткосрочном периоде. А ситуации правее точки В скорее относятся к долгосрочному периоду.

§ 96. РАВНОВЕСИЕ ВНП

Итак, центральным для Кейнса был вопрос о том, как определяется равновесный уровень реального ВНП (или национального дохода). Мы уже знаем метод кругооборота потоков доходов. Он был применен и Кейнсом. В ходе кругооборота потоков происходятутечки (сбережения, налоги, импорт) иинъекции (инвестиции, госзакупки товаров и услуг, экспорт). В модели частного сектора (Y=C+I) располагаемый доход может быть израсходован только в целях потребления (С) и сбережений (S). С — элемент совокупных расходов (АЕ), a S — утечка из потока. В двухсекторной модели Y=С + I, следовательно, реальный Y движется в потоке к владельцам факторов производства (домашним хозяйствам) в качестве платежей за факторные услуги. Домашние хозяйства расходуют эти доходы на С и S. Но сбережения означают, что эти деньги не расходуются на покупку товаров и услуг, образующих ВНП. Это — утечка, попадающая в финансовую систему.

Однако в финансовой системе S «перерабатываются» в инвестиции (I) и становятся той самой инъекцией в поток, которая должна заместить собой S, так чтобы сумма совокупных расходов (С + I) равнялась бы Y. Совокупные расходы должны быть равны сумме конечных товаров и услуг, т. е. С+I=Y=С+S, так что S = I. То есть при равновесном уровне ВНП S = I, утечка должна быть равна инъекции. Но что может обеспечить это равенство? Ведь сбережения осуществляются домашними хозяйствами, а инвестиции — фирмами. Что координирует их действия? Кейнс дал ответ на этот вопрос, который одновременно оказался ответом на более существенный вопрос: как и почему происходит отклонение фактического реального ВНП от потенциального, т. е. как и почему возникает рецессионный разрыв ВНП? Ответ состоял в том, что в случаях, когда S > I или S < I, равновесие восстанавливается в результате колебаний уровня реального ВНП. Если S > I, то поток доходов, составляющих ВНП, в следующем цикле кругооборота будет снижаться. Снижение доходов в домашних хозяйствах приведет к снижению потребительских расходов и особенно сбережений. Этот процесс будет продолжаться до тех пор, пока сбережения не станут равными инвестициям, т. е. пока утечка не станет равной инъекции. В этом случае потоки доходов в нижней и верхней дугах кругооборота станут равными.

Сбережения и инвестиции представляют собой лишь одну пару утечка/инъекция в кругообороте потока. Другая пара связана с решениями властей всех уровней (государства). Государственные расходы на покупку товаров и услуг являются инъекцией, а налоговая политика обеспечивает условия утечки из потока. Государство также осуществляет трансферты населению и юридическим лицам. Варьируя расходами (трансферты плюс закупки товаров и услуг) и налогами, государство может воздействовать на реальный ВНП так же, как это делают изменения S и I.

Еще одной парой утечка/инъекция являются экспорт (инъекция) и импорт (утечка). Импорт снижает циркуляционный поток дохода, а экспорт повышает его. Таким образом,

C + I + G + X = Y = C + S + T + M,

следовательно,

C + I + G + X = C + S + T + M,

где G — государственные расходы; Х — экспорт; T — налоги; М — импорт.

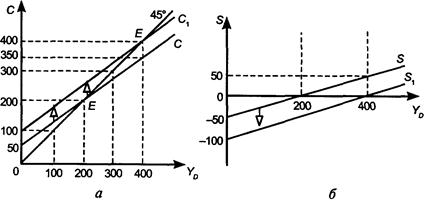

Модель кругооборота обеспечивает нам интуитивное видение того, как функционирует национальная экономика. Кейнсианское объяснение, как определяется равновесный уровень реального ВНП в краткосрочные периоды, полностью зависит от уровня совокупных расходов (АЕ). В модели Кейнса совокупные расходы обусловливают спрос на товары и услуги, составляющие ВНП. При этом Кейнс рассматривал воздействие на ВНП каждого из элементов АЕ (т. е. С, I, G, (X — M)). Совокупный спрос (AD), являющийся отношением между Р и Y, заменяется наконцепцию совокупных расходов(АЕ), которая отражает отношение между совокупными расходами и реальным ВНП. Графически модель AE/Y (расходы/доходы) представлена на рис. 18-2. Поскольку Кейнс считал ценовой уровень негибким, он убрал эту переменную из своей модели, представив на ординате совокупные расходы (АЕ). В отличие от кривой AD (рис. 18-2, б), которая наклонена вниз, кривая АЕ наклонена вверх, поскольку АЕ растут, когда растет ВНП, и снижаются, когда снижается ВНП. В сравнении с рис. 18-2, б мы видим, что на рис. 18-2, а отсутствует кривая SRAS. Кривая SRAS игнорируется в кейнсианском анализе, потому что для Кейнса на этой кривой релевантным был толькогоризонтальный сегмент АВ (см. рис. 18-1). Как мы уже отмечали ранее в этой теме, внутри этого сегмента любое увеличение AD генерирует

Рис.18-2

точно такое же пропорциональное увеличение Y. Поэтому Кейнс заменил кривую SRAS на биссектрису угла 0, так как биссектриса является геометрическим местом точек, равноудаленных от обеих осей (Y и X).

Биссектриса угла 0 указывает все точки, в которых совокупные расходы (АЕ) будут ровны реальному ВНП. Она также представляет все возможные точки, в которых экономика может оказаться в состоянии равновесия. По существу, биссектриса угла 0 соответствует кейнсианскому горизонтальному сегменту на кривой SRAS. Это означает, что в кейнсианской модели при определении реального ВНП значение имеет только уровень АЕ: любое изменение в АЕ вызывает пропорциональное изменение в реальном ВНП. Если АЕ на рис. 18-2, а составляют 100 единиц, то и реальный ВНП составляет 100 единиц. Фактический равновесный уровень реального ВНП определяется, когда функция АЕ пересекает биссектрису угла 0 (точка Е на рис. 18-2, а). В точке Е происходит и пересечение с кривой долгосрочного совокупного предложения. График АЕ делается для данного ценового уровня, который является детерминантой АЕ. Если изменяется Р, то сдвигается весь график.

Обе макроэкономические модели — AD/AS и AE/Y — ведут к одному и тому же результату: они определяют равновесный уровень реального ВНП. Но при этом модель AD/AS показывает изменяющийся уровень цен, который она позволяет определить, и кривую SRAS, которая сдвигается в силу действия ряда детерминант. А модель AE/Y исходит из того, что ценовой уровень постоянен, но она позволяет анализировать все компоненты совокупных расходов, которые являются детерминантами совокупного спроса. Совокупный спрос дает возможность определять ценовой уровень, но скрывает значение (а именно оно чаще всего является решающим для макрополитики) отдельных детерминант AD.

§ 97. ВЗАИМОСВЯЗЬ СОВОКУПНЫХ ПОТРЕБИТЕЛЬСКИХ РАСХОДОВ (C) И РЕАЛЬНОГО ВНП (YR)

Для нормальной развитой экономики ядром модели AE/YR является взаимосвязь С/YR. В обучающих целях мы сделаем допущение о том, что располагаемый доход (YD) равен реальному ВНП минус налоги и плюс трансферты. Потребители (домашние хозяйства) могут расходовать YD только на потребление и сбережения (YD = С + S). Но для экономистов наиболее важной является сама пропорция С и S, поскольку от нее зависит равновесный уровень YD. В особой мере важно знание того, как конкретно изменится С при изменении YD. Кейнс обнаружил наличие близкой и весьма устойчивой связи между С и YD. Он назвал эту связьпотребительской функцией. Наклон потребительской функции постоянен. Эта устойчивость позволяет сделать прогноз о том, как будет распределен прирост YD между С и S. Наклон потребительской функции известен какпредельная склонность к потреблению (MPC) — пропорция изменения в С к изменению в YD (при прочих равных условиях). Допустим, что данная пропорция (C/ YD) составляет 0,75. Это означает, что из каждой дополнительной единицы дохода 0,75 уйдет на потребление (а 0,25, следовательно, уйдет на сбережения, потому что YD = С + S).

Доля YD, которая не потрачена на потребление, является сбережениями. Поэтому: 1 — МРС = MPS(предельная склонность к сбережениям). MPS — обозначение предельной склонности к сбережениям, т. е. пропорции изменения в S к изменению в YD (при прочих равных условиях).

Следует отличать МРС отсредней склонности к потреблению (APS) — отношения величины совокупного потребления к величине YD (доля потребительских затрат в каждой единице дохода).

Кейнс ввел в экономическую теорию понятиеавтономных расходов. Среди этого большого семейства главными являются автономные потребительские расходы, илиавтономное потребление — величина совокупных потребительских расходов, которые осуществляются, когда YD равен нулю. Это понятие кажется необычным только на первый взгляд. Есть немало индивидов, целых социальных групп, чьи расходы не обеспечены текущими доходами. Это те, кто еще не может или уже не может работать. Но есть много стран, чьи совокупные расходы существенно превышают их совокупные доходы, т. е. в которых по крайней мере часть расходов осуществляется при отсутствии текущих доходов. Во всех этих случаях расходы финансируются либо из предыдущих сбережений, либо из заемных источников, либо из средств специализированной помощи.

Рис. 18-3 воспроизводит модель АЕ/Y в форме ее частного случая С/YD (потребительские расходы/располагаемый доход). На рис. 18-3, а потребительские расходы измеряются на оси Y, а реальный располагаемый доход — на оси X. Потребительская функция обозначена вдоль биссектрисы, которая показывает, где С равны YD. На рис. 18-3, б показаны сбережения на каждом уровне YD. Здесь не может быть использована биссектриса, так как график должен обеспечить демонстрацию и отрицательных величин, которые невозможны при рассмотрении потребления. Когда YD = 0, совокупное

Рис. 18-3

потребление составляет 50 (автономное потребление), а сбережения — 50. Когда YD = 200, С тоже равны 200, а сбережения равны 0. Если YD > 200, то С < YD, а величина S становится положительной.

На потребление воздействует не только YD, изменение которого смещает точку Е вдоль кривой С. На решения домашних хозяйств (потребителей) влияют также размер богатства, величина налогов, ценовой уровень, возрастная структура населения, структура распределения YD, ценовые ожидания и другие факторы. Но эти факторы воздействуют на потребительскую функцию иначе, чем YD. Изменения в указанных факторах влияют на размер потребления на всех уровнях YD, на уровень автономных потребительских расходов. Тем самым они являются детерминантами потребительской функции. При изменении любой из детерминант меняется само отношение С/YD. Такое изменение ведет к сдвигу потребительской функции по мере того, как меняется уровень автономных потребительских расходов.

Таким образом, изменение YD перемещает точку Евдоль потребительской функции, поскольку такое изменение не

Рис. 18-4

ведет к изменениям потребительских расходов на всех уровнях YD и, следовательно, не вызывает изменения уровня автономного потребления. Но если меняются детерминанты потребительской функции, то это затрагивает потребление на всех уровнях YD и меняет уровень автономного потребления, что ведет к сдвигу потребительской функции.

Рис. 18-4, а показываетсдвиг потребительской функциивследствие изменения одной из детерминант и повышения уровня автономных потребительских расходов с 50 до 100. При сдвиге потребительской функции с С на С1, потребительские расходы увеличатся на всех уровнях YD.

Потребительская функция С пересекает биссектрису на уровне YD, который равен 200. Когда она сдвигается на С1, то пересекает биссектрису на уровне YD, равном 400. Таким образом, рост автономных потребительских расходов на 50 обеспечил еще 150 единиц так называемыхвызванных потребительских расходов.

Совокупные сбережения в этом случае будут вести себя иначе: ведь сбережения — остаток YD после вычета С. Если потребительская функция сдвигается вверх (т.е. если теперь потребительские расходы увеличиваются на каждом из уровней YD), то соответственно функция сбережений переместится вниз с S на S1 как и показано на рис. 18-4, б. Точка нулевых сбережений сдвинется с точки 200 к точке в 400 ден. ед. YD на оси X, т. е. к точке, где YD = С.

§ 98. ИНВЕСТИЦИОННАЯ ФУНКЦИЯ

Наряду с потреблением инвестиции являются еще одним элементом совокупных расходов. Кратковременная макроэкономическая роль инвестиций состоит в том, чтобы возместить в кругообороте потока утечку в виде сбережений на равноценную инъекцию в поток в форме инвестиционных расходов. Долгосрочное значение инвестиций — восстановление и увеличение объема физического капитала в экономике в целях обеспечения экономического роста. В краткосрочном плане инвестиции помогают определить уровень реального ВВП. Инвестиционные решения и решения о сбережениях принимаются различными группами (властями, бизнесменами и домашними хозяйствами). Сбережения аккумулируются у финансовых посредников (банков) и затем ссужаются бизнесу для осуществления инвестиций (I).

Для целей нашего анализа мы применим несколько ограниченное понимание инвестиций.Инвестиции — покупка вновь произведенных элементов физического капитала плюс изменения в товарно-материальных запасах (запасы конечных товаров, незавершенное производство и материалы, которые фирмы держат при себе). Однако это понятие применяется также и в отношении покупок уже бывших в употреблении элементов физического капитала (старых зданий, сооружений, оборудования, машин и т.д.), а также для покупки коммерческих и государственных ценных бумаг. Для отдельной фирмы такие покупки, конечно, являются инвестициями. Но на макроэкономическом уровне, когда мы рассматриваем инвестиции как часть совокупных расходов на произведенные элементы ВНП, инвестиции имеют указанное выше более ограниченное определение.

Инвестиции — намного меньший элемент совокупных расходов, чем совокупное потребление, но он чрезвычайно изменчив. Объем инвестиций характеризуется резкими колебаниями по отношению к реальному ВНП, и поэтому считают, что эти колебания являются основным источником макроэкономической нестабильности. Следуя нашей технике рассмотрения потребительских расходов, мы введем понятие инвестиционной функции — величины предполагаемых инвестиций, которые бизнес и власти хотели бы осуществить на каждом из уровней YD. Но инвестиционная функция не может объяснить нам, почему инвестиции, взятые как доля от реального ВНП, настолько изменчивы. Фактический объем инвестиций в каждый момент времени независимо от уровня реального ВНП соответствует изменениям в ожиданиях (тех, кто принимает инвестиционные решения) относительно прибыльности инвестиций, реальной ставки процента на заимствованные финансовые ресурсы, загрузки существующих производственных мощностей, налоговых изменений, общей экономической конъюнктуры.

Однако вполне возможно построить инвестиционную функцию, которая зависит от уровня реального ВНП. Вполне логично считать, что инвесторы будут тратить больше, когда уровень реального ВНП выше, и меньше, когда этот уровень ниже. Рис. 18-5 показывает, что инвестиционный график состоит из двух элементов: 1)автономные инвестиции — величина I, когда реальный Y равен нулю; 2) элемент, который зависит от уровня реального ВНП. Инвестиционная функция, как и потребительская, направлена вверх по отношению к реальному Y(YR). Таким образом, можно сделать инвестиции функцией уровня YR, а другие факторы, которые также воздействуют на величину I, рассматривать как детерминанты величины автономных инвестиций. Когда эти детерминанты изменяются, изменения будут воздействовать на величину автономных инвестиций и приведут к сдвигу инвестиционной функции.

Рис. 18-5

Рис. 18-5, а показывает инвестиционную функцию, основанную на автономных инвестициях в 50 ден. ед., которые существуют, когда YR = 0, плюс увеличение инвестиций, вызванных ростом YR. Рис. 18-5, б отражает инвестиционные расходы как постоянную величину, которая не зависит от уровня YR. Здесь инвестиционная функция полностью основана на величине автономных инвестиций, а сдвиг I на I1, показывает результат увеличения автономных инвестиций с 50 до 100 ден. ед.

Так как инвестиционная функция сдвигается значительно, полезно ввести ограничительное допущение в целях выяснения роли, которую инвестиции играют в совокупных расходах. Это допущение состоит в том, что инвестиционная функция является постоянной величиной от YR, т. е. что весь объем инвестиций является автономными инвестициями. Это допущение упрощает понимание того, как определяется равновесный уровень YR, и сосредоточивает наше внимание на главной черте инвестиций — их изменчивости по отношению к YR. На рис. 18-5, б показана постоянная инвестиционная функция: на всех уровнях YR общий объем инвестиций равен величине автономных инвестиций, и, как следствие этого,

Рис.18-6

мы можем к потребительской функции просто добавить постоянную величину инвестиций, чтобы получить график совокупных расходов.

На рис. 18-6 представлен этот график. Мы уже знаем, что равновесный уровень YR определяется, когда АЕ = YR или С + I = YR. На рис. 18-6, а при С, равном 350, и I, равном 50, YR = 400. Кривая АЕ пересекает вертикальную ось в точке, равной 100 ден. ед. Эта точка определяется величиной автономного потребления, представленной постоянным значением потребительской функции (величиной предполагаемых потребительских расходов в 50 ден. ед., когда YR = 0) плюс величиной автономных инвестиций (постоянной величиной предполагаемых инвестиций в 50 ден. ед.). При этом предельная склонность к потреблению (МРС), которая является наклоном потребительской функции, определяет и наклон АЕ. Равновесный уровень YR определяется в точке, где кривая АЕ пересекает биссектрису (точка Е), т. е. в точке, где YR = 400. Обратим внимание на то, что до добавления 50 ден. ед. автономных инвестиций объем потребительских расходов составлял 200, а после их добавления С увеличились до 350. Другими словами, 50 ден. ед. автономных инвестиций вызвали увеличение С на 150 ден. ед. (вызванные потребительские расходы).

Равновесный уровень YR в 400 ден. ед. является стабильным. Если произойдет отклонение от этого уровня, то включится механизм автоматической перестройки, с тем чтобы остановить равновесие. В случае если YR > АЕ, это будет означать, что экономика производит больше, чем предполагают купить те, кто принимает экономические решения. Перепроизведенный объем увеличит товарно-материальные запасы, т. е. возникнет избыточный объем инвестиционных исходов. В случае если YR < АЕ, это будет означать, что экономика производит меньше, чем ждут бизнес и население, и объем товарно-материальных запасов начнет снижаться. Но в обоих случаях дело закончится восстановлением равновесного уровня YR.

Таким образом, равновесный уровень YR, отражает тот объем совокупного производства, который равен предполагаемым потребительским и инвестиционным затратам, вместе составляющим совокупные расходы общества в простейшей макроэкономической модели, включающей только частный сектор (YR = С + I). Но мы уже знаем, что решения о сбережениях и инвестициях принимаются разными людьми. Сбережение — результат решений домашних хозяйств. Сбережение — утечка. А инвестиции — инъекция в поток. Что координирует эти два множества решений? В отсутствие механизма координации количественное совпадение С и I может быть только случайностью. Но такой механизм есть.

Мы уже знаем, что механизмом координации являются изменения YR. YR изменяется до тех пор, пока S и I не уравняются. Рис. 18-6, б показывает нам альтернативный (помимо способа, связанного с равенством AS и Y) способ определения равновесного YR. Речь идет о подходе, связанном с выравниванием S и I. В нашем примере при YR = 400 величина инвестиций (50) равна величине сбережений (50). Таким образом, второй способ — нахождение равновесного уровня YR, при котором S = I.

§ 99. РАВНОВЕСНЫЙ УРОВЕНЬ АЕ И ПОТЕНЦИАЛЬНЫЙ Y

Кейнсианская макроэкономическая модель вполне пригодна для применения концепции потенциального Y (уровень Y который производится, если все ресурсы экономики заняты).

Рис.18-7

Рис. 18-7 показывает все основные макроэкономические ситуации в модели AE/Y, связанные с потенциальным реальным ВНП (Yp). На рис. 18-7, а экономика находится в равновесном состоянии при полной занятости ресурсов. На рис. 18-7, б отражена ситуация рецессионного разрыва, а на рис. 18-7, в — ситуация инфляционного разрыва. Рецессионный разрыв возникает, когда кривая АЕ пересекает биссектрису левее кривой Yp. Это означает, что уровень цен был слишком высок (вспомним, что ценовой уровень — сдвиговый параметр потребительской функции, а следовательно, и функции АЕ). Когда ценовой уровень снижается, потребительская функция сдвигается вверх, а когда Р растет, то потребительская функция сдвигается вниз. Таким образом, рецессионный разрыв возникает, когда уровень совокупных расходов слишком низок, а уровень цен слишком высок, чтобы достигнуть равновесия на уровне Yp.

С другой стороны, когда кривая АЕ пересекает биссектрису правее кривой Yp, возникает инфляционный разрыв. Это означает, что ценовой уровень слишком низок, чтобы уравнять АЕ и Yp. Таким образом, инфляционный разрыв возникает, когда уровень АЕ слишком высок, а ценовой уровень слишком низок, чтобы достичь макроэкономического равновесия на уровне Yp.

§ 100. ДОЛГОСРОЧНАЯ И КРАТКОСРОЧНАЯ ПРЕДЕЛЬНАЯ СКЛОННОСТЬ К ПОТРЕБЛЕНИЮ

Описанную выше кейнсианскую потребительскую функцию иногда называют простой, потому что она дает небольшие отклонения реальных значений потребительских расходов от самой функции. Будучи совершенно пригодной для целей, например, обучения,простая потребительская функция не слишком пригодна для целей прогноза или макроанализа. В 1973—1975 гг. во многих западных странах, особенно в США, потребительские расходы оказались существенно ниже, чем это допускала простая потребительская функция при заданном в тот период уровне располагаемого дохода (YD). Напротив, например, в 1986 г. потребительские расходы были существенно выше обычных. Не вдаваясь в возможные причины этих отклонений, отметим, что поведение потребителя в действительности всегда намного сложнее, чем в упрощенной теории. На его решения воздействует огромное

число факторов, понимание которых требует более тонких аналитических инструментов.

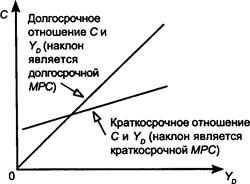

Существует, по крайней мере, одна систематическая особенность ошибок (неточностей) в простой потребительской функции. Эта особенность состоит в том, что потребительские расходы колеблются заметно меньше, чем располагаемый доход. Этот феномен может быть объяснен через применение концепции долгосрочной и краткосрочной предельной склонности к потреблению.

На рис. 18-8 показано, как долгосрочная МРС и краткосрочная МРС отличаются друг от друга.Долгосрочная МРС дает информацию о том, насколько вырастут потребительские расходы в течение долгого периода роста YD. В наших примерах в предшествующей теме значение долгосрочной МРС было равно 0,75. На рис. 18-8 значение краткосрочной МРС значительно ниже.Краткосрочная МРС дает информацию о том, насколько вырастут потребительские расходы в течение одного года или в течение одного экономического цикла (по мере роста YD). Долгосрочные и краткосрочные МРС, примененные к различным крупным товарным группам, отличаются еще больше. Например, в США анализ данных за более чем 30-летний период (1953—1986 гг.) показал, что долгосрочная МРС по потребительским расходам в целом составляла 0,91, а краткосрочная — 0,76, в то время как долгосрочная МРС и краткосрочная МРС по товарам кратковременного пользования и услугам составляли 0,76 и 0,46, а по товарам длительного пользования — 0,15 и 0,30 соответственно. Обратим внимание на обратную связь значений МРС

Рис. 18-8

для товаров длительного пользования (долгосрочная МРС существенно ниже краткосрочной МРС). Знание подобных нюансов существенно помогло совершенствованию техники макропрогнозов и макроанализа.

§101. НОВЫЕ ТЕОРИИ ПОТРЕБИТЕЛЬСКИХ РАСХОДОВ

Простая потребительская функция явилась лишь началом глубокого изучения феномена потребительских расходов. В итоге возникло значительное число теорий потребления, среди которых сегодня наиболее признанными остаютсятеория постоянного дохода выдающегося американского экономиста, лауреата Нобелевской премии Милтона Фридмана и теория жизненного цикла другого выдающегося американца, также лауреата Нобелевской премии Франко Модильяни. Эти теории тесно взаимосвязаны и воплощают в качестве центральной идею потребительского предвидения (прогнозов, ожиданий) как основу для принятия решений. В частности, теория жизненного цикла была названа так потому, что сделала упор на процесс перспективного предвидения, который в течение всей жизни осуществляет обычная семья. В свою очередь, концепция М. Фридмана была названа так вследствие того, что она различает постоянный доход, который семья ожидает в течение длительного периода, и временный доход, который, как ожидает семья, быстро исчезнет.

Как и в случае с простой потребительской функцией, обе теории предполагают, что индивиды и семьи (домашние хозяйства) основывают свои решения о потребительских расходах на динамике располагаемого дохода. Но обе теории исходят из того, что потребители не принимают свои решения, основываясь исключительно на располагаемом доходе данного года. Они прогнозируют свой будущий располагаемый доход, учитывая свой будущий доход от занятости, от накопленного богатства, от воздействия различных налогов и других факторов. Приняв во внимание текущий и будущий доходы, потребители принимают решения о потребительских расходах в этом году, рассмотрев также и варианты возможных расходов в будущем.

Иными словами, решение потребителя становится чем-то вроде индивидуального плана расходов. Решение о расходах в этом году является лишь решением на один год среди 50 лет, на которые, вероятно, рассчитан весь план. На второй год план будет скорректирован, чтобы учесть новую информацию, однако если на втором году фактическая ситуация и ожидания совпали, то план не изменится.

В процессе планирования потребительских расходов домашнее хозяйство прежде всего сталкивается с бюджетным ограничением. При этом такое ограничение рассматривается применительно не к одному-единственному году, но ко многим будущим годам, вместе взятым. Бюджетное ограничение является более подвижным в любом одном году, чем в течение множества лет. В любом данном году расходы домашнего хозяйства могут превысить располагаемый доход за счет ссуды или за счет продажи каких-то финансовых активов. Но расходы домашнего хозяйства не могут бесконечно превышать его располагаемый доход. Оно сталкивается с межвременным бюджетным ограничением, которое лимитирует его потребление во времени. В какие-то годы расходы окажутся ниже доходов, и тогда излишек дохода уйдет в сбережения (добавляясь к финансовым активам домашнего хозяйства), которые могут быть позднее использованы для покрытия потребительских расходов. Сокращение потребительских расходов в этом году создает условия их роста в будущем.

Бюджетное ограничение включает накопление активов вследствие процесса сбережений. Межвременное бюджетное ограничение может быть описано следующим образом: активы в начале следующего года равны активам в начале этого года плюс доход этого года на активы, плюс доход, заработанный в этом году, минус налоги этого года, минус потребительские расходы этого года. Активы включают банковские вклады, государственные ценные бумаги, акции фирм, пенсионные фонды. Как мы видим, есть два основных источника доходов: 1) зарабатываемый доход; 2) доход на активы. Если домашнее хозяйство увеличивает свои активы, то оно увеличивает будущий доход от них.

Обозначим символами составные части формулы межвременного бюджетного ограничения:

At — активы в начале года t;

R — ставка процента на активы;

El — заработанный в течение года l доход;

Tt — налоги, выплаченные в году t;

Ct — потребительские расходы в году t.

Используя эти символы, запишем формулу межвременного бюджетного ограничения:

At = At + R At + El - Tt - Ct

Это уравнение относится ко всем годам жизни домашнего хозяйства — годам работы и годам пребывания на пенсии. Применяя год за годом это уравнение, домашнее хозяйство может рассчитать на будущее свои позиции в отношении активов при ожидаемых процентной ставке, зарабатываемом доходе и налогах. Сократив потребление в этом году, домашнее хозяйство может увеличить свои активы в будущие годы. Более крупные активы плюс, зарабатываемый ими процент, могут быть использованы в потребительских целях на такие статьи расходов, как лучшее образование детей, хорошо обеспеченная старость, путешествия.

План потребителя можно рассматривать как осуществимый, если в любой период в будущем он не ведет кнецелесообразной позиции по активам. Любая положительная величина активов являетсяцелесообразной, поскольку это означает, что домашнее хозяйство скорее дает ссуды другим, чем занимает у других. Для большинства людей нецелесообразно снижать свои активы ниже нулевой отметки. Концепция Фридмана и Модильяни в отношении активов состоит в том, что их величина должна оставаться положительной в ходе заимствования (обязательства) и наращивания собственности (активы). Если человек покупает дом с первоначальным взносом в 20% и закладывает остающиеся 80%, его чистая позиция по активам является положительной. Ценность дома как актива превышает ипотечные обязательства. Заимствование на основе чистого положительного баланса активов является совершенно целесообразным, и почти все домашние хозяйства так и поступают. Исключение часто составляют студенты коммерческих вузов, которые заимствуют в расчете на ожидаемые будущие высокие доходы.

Прошло 35—40 лет с тех пор, как Фридман и Модильяни выдвинули свои концепции, основанные на эмпирических исследованиях. Они послужили затем базой для выдвижения новых концепций, которые существенно уточняли наши представления о поведении тех, кто принимает экономические решения. Сама гипотеза потребительского «планирования» уже постулирует существенную степень рациональности потребительского поведения. Выдвинутая позднее теория рациональных ожиданий предполагает еще более высокую степень рациональности. Предпосылка Фридмана и Модильяни об ожиданиях в отношении будущего дохода потребителя исходит из того, что потребитель видит будущий доход, опираясь на то, что он имеет сегодня. Эта предпосылка достаточно обща, чтобы считать ее точным инструментом оценки поведения потребителя. Теория рациональных ожиданий дает уже достаточно точный инструментарий для статистического описания того, как складываются ожидания, на которых основывается поведение индивидов и фирм.

Дата добавления: 2015-04-15; просмотров: 194; Мы поможем в написании вашей работы!; Нарушение авторских прав |