КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

ИТОГИ ИЗУЧЕНИЯ ТЕМЫ.

- Баланс АD и AS достигается, когда все, принимающие экономические решения, осуществляют расходы на уровне совокупных доходов, которые соответствуют уровню ВНП, являющемуся суммой С, I, G и X. Автономное изменение величин С, I, G и Х ведет к мультиплицированному изменению равновесного уровня реального ВНП.

- Соотношение между изменением Y и автономным изменением любого из расходных компонентов У называется мультипликатором расходов. Величина мультипликатора зависит от величины MPS и обратно пропорциональна ей.

- Различные виды государственной деятельности связаны с различными величинами мультипликаторов. Мультипликатор госрасходов на покупку товаров и услуг такой же, как и мультипликатор расходов. Мультипликатор налогов отличается от мультипликатора расходов тем, что он ниже на 1 и имеет противоположный знак. Мультипликатор трансфертов отличается от мультипликатора налогов противоположным знаком.

- Парадокс бережливости предполагает, что в случае коллективного решения увеличить сбережения происходит мультиплицированное снижение реального ВНП. При определенных обстоятельствах такое увеличение может снизить величину совокупных сбережений. Парадокс бережливости — кратковременное явление. В долгосрочном периоде рост сбережений будет воздействовать на снижение уровня цен и повышение темпа экономического роста, но не на снижение реального ВНП.

ТЕМА 20.

ФИСКАЛЬНАЯ ПОЛИТИКА

Цель изучения темы состоит в том, чтобы узнать:

· какие решения правительства воздействуют на совокупные расходы;

· в чем состоят принципы управления государственным бюджетом и его макроэкономическое значение;

· какие существуют типы фискальной политики.

Государство (правительство) осуществляет определенный объем расходов на покупку товаров и услуг.Государственные расходы на товары и услуги включают затраты на товары и услуги, которые государство закупает у частного сектора и у своих предприятий, плюс зарплата бюджетных работников. Величина государственных расходов на товары и услуги измеряет прямое воздействие правительства на совокупный спрос (AD). Общие государственные расходы существенно превышают расходы на покупку товаров и услуг, так как они включают еще и трансферты физическим и юридическим лицам (пенсии, пособия по инвалидности, безработице, субсидии сельскому хозяйству и промышленным предприятиям, процент на государственные ценные бумаги).

Правительство финансирует свои расходы, увеличивая доходы, получаемые за счет как прямых, так и косвенных налогов. Если доходов от налогообложения не хватает, правительство прибегает к займам, выпуская государственные ценные бумаги. Управляя бюджетом, правительство осуществляетфискальную политику — сознательные действия властей в отношении налоговых поступлений, трансфертов и покупок товаров и услуг с целью достижения макроэкономических и других целей.

§ 106. ГОСУДАРСТВО КАК ПОКУПАТЕЛЬ ТОВАРОВ И УСАУГ

Власти всех уровней (государство) обеспечивают такие виды благ, как школьное образование, дороги, общественный транспорт, здравоохранение, библиотеки и т. д. Структура государственных расходов отражает сложившуюся на данный период систему общественных приоритетов. Государство обеспечивает населению общественные блага, имеющие две ключевые особенности: а) никто не может быть исключен из процесса их потребления; б) никто не конкурирует за их получение. Государство также обеспечивает денежную поддержку той части граждан, кто еще не может или уже не может заработать себе на жизнь. Она имеет форму социальных трансфертов. Государство обеспечивает духовно значимые блага — музеи, библиотеки, театры и т.д. Государство обеспечивает подавляющую часть национальной системы образования. Это перечисление можно продолжать.

С макроэкономической точки зрения государственные расходы на товары и услуги (G) являются частью автономных расходов, а величина G фиксирована политическими решениями.

§ 107. НАЛОГИ И НАЛОГОВАЯ ФУНКЦИЯ

Налоги — главный источник покрытия государственных расходов. Хотя составление бюджета во всех странах предполагает достижение баланса доходов и расходов, повсеместной реальностью является их более или менее существенное несовпадение. Во всех странах с традициями рыночной экономики имеется постоянный дефицит государственного бюджета (наибольший по отношению к ВНП в процентах — в Италии, Бельгии, Голландии и Канаде). Значительный бюджетный излишек был известен в Ботсване (экспортер нефти и алмазов) и до 1991 г. в Кувейте. Абсолютный размер дефицита был рекордным в США (около 400 млрд долл. в начале 90-х гг.). А наиболее высокие по отношению к ВНП значения дефицита остаются в России.

Валовые налоговые поступления (Тg) — поступления, получаемые от всех налогов, собираемых всеми уровнями властей. Вычитая из Тg трансфертные платежи (Тp), мы получаемчистые налоговые поступления (T). Таким образом, Т = Тg — Тp. Трансфертные платежи — прибавка к доходам домашних хозяйств и институций, т. е. к доходам получателей (реципиентов). Именно получатели, а не правительство, определяют, как будут расходоваться трансферты. Поэтому трансферты нельзя считать частью совокупного спроса. Трансферты — отрицательные налоги. Увеличение или снижение чистых налоговых поступлений воздействует на расходные решения в частном секторе, потому что Т расходуются на покупку товаров и услуг, а покупка товаров и услуг государством является частью совокупных расходов. Однако величина Т связана с уровнем дохода.

И трансфертные платежи, и валовые налоговые поступления имеют предсказуемые взаимосвязи с уровнем национального дохода (Y). В периоды экономических подъемов, когда уровень безработицы минимален, а заработная плата, прибыль и другие доходы выше, увеличиваются и валовые налоговые поступления, в которые входят налоги на индивидуальные доходы и на фонд заработной платы. С другой стороны, в эти периоды трансфертные платежи понижаются, так как снижается число безработных, пожилые люди откладывают уход на пенсию и часть социальных расходов государства сокращается. Поэтому чистые налоговые поступления растут, когда растет Y, и снижаются, когда Y снижается.

Налоговая функция является аналогом уже известных нам потребительской и инвестиционной функций:

T = Т0 +Т1Y.

Это уравнение описывает взаимосвязь между чистыми налоговыми поступлениями и Y через налоговую функцию, которая показывает, как Т изменяется по мере изменения Y. Некоторые виды налогов (например, налог на имущество) не меняются вместе с Y. Налоговая функция отражает это явление. Т0 представляет собойавтономную часть налоговых поступлений, т.е. часть, которая не связана с Y. Но большая часть налогов (на индивидуальный доход, с фонда зарплаты), как и трансферты, меняется вместе с Y, что отражено во втором члене правой части приведенного уравнения — (Т1Y). Постоянный наклон (Т1) экономисты называют предельной склонностью к налоговому изъятию (МРТ), т. е. изменением в Т, являющимся следствием изменения в Y. Каждый дополнительный рубль Y производит ту часть рубля (Т1), которая становится дополнительным налоговым поступлением (изъятием).

Из темы о национальных счетах мы знаем, что располагаемый личный доход (YD) — величина дохода, которая находится в распоряжении домашнего хозяйства на расходы и сбережения. Располагаемый доход образуется вычитанием Тg из дохода и добавлением трансфертов.

YD = Y - Тg + Тp=Y- Т,

т. е. в конечном счете

YD= Y-Т

(располагаемый доход равен валовому доходу минус чистые налоговые поступления). Потребительские расходы определяются располагаемым доходом, а не уровнем валового дохода. Вследствие того что прямо на совокупный спрос (AD) воздействуют государственные расходы на покупку товаров и услуг, а налоги воздействуют косвенно (через изменение потребительских и инвестиционных расходов), мы должны рассмотреть вопрос о равновесии на товарных рынках, чтобы выявить роль государственных расходов и чистых налогов.

§ 108. АГРЕГИРОВАННЫЙ ТОВАРНЫЙ РЫНОК, НАЛОГИ И ГОСУДАРСТВЕННЫЕ РАСХОДЫ

Включение государственных закупок (G) в совокупный спрос изменяет условия равновесия на товарных рынках. Если в двухсекторной модели условие равновесия определялось как Y = С + I, то теперь оно выглядит как

Y = С + I + G.

Государственные закупки добавляются к AD, но они одновременно снижают частные потребительские расходы через налоговые изъятия. Поскольку располагаемый доход является частью У, которую потребители расходуют или сберегают, потребительская функция должна быть изменена так, чтобы потребление зависело от располагаемого дохода:

С = C0 + C1 YDили С = C0 + C1(Y - T).

Мы предполагаем, что включение G не изменяет инвестиционного спроса и его связи с Y и ставкой процента, так что инвестиционная функция остается той же. Мы лишь перепишем ее в следующем виде:

1= I0 + I1 Y – I2R.

Теперь в уравнении с основным условием равновесия (Y = С + I + G) мы заменим члены С и Y на приведенные выражения для потребительского и инвестиционного спроса, а также добавим автономный уровень государственных расходов (G) к совокупному спросу и получим новое условие равновесия. Но замещения, ведущие к этому условию равновесия, мы покажем через последовательные шаги:

Y = C0 + C1 YD + I0 +I1 Y -I2R + G.

Затем, поскольку располагаемый доход равен (Y — Т),

Y = C0 + C1(Y – T) + I0 +I1 Y -I2R + G.

Теперь заменяем Т на налоговую функцию, так что результатом этих замещений является условие равновесия на товарных рынках:

Y = C0 + C1 [Y - (T0 + T1 Y)] + I0 +I1 Y -I2R + G. (20.1)

Это последнее уравнение может быть перестроено так, бы получился график комбинаций Y и ставки процента (R), для которых соблюдается условие равновесия на товарных рынках:

(20.2)

(20.2)

Это сложное выражение, которое нелегко интерпретировать и не нужно запоминать. Мы можем применить его к гипотетическим величинам С, I, T, G:

С = 80 + 0,7YD; I = 250 + 0,1Y - 10R; Т = 300 + 0,2Y.

Допустим, что G = 1290; тогда условие равновесия на товарных рынках будет:

Y = С + I + G =

= 80 + 0,7YD + 250 + 0,1Y - 10R + 1290 =

= 80 + 0,7 [Y- (300 + 0,2Y)] + 250 + 0,1Y- 10R + 1290.

Приведение подобных дает:

Y = (80 - 210 + 250 + 1290) + (0,56Y + 0,1Y) - 10R.

Переводя член уравнения со ставкой процента R в левую сторону уравнения, а член уравнения с Y в правую сторону и разделив обе части уравнения на 10, получаем:

R = 141 - 0,034Y.

Если R = 5%, то

0.034Y = 141 - 5 = 136,

Y = 4000.

Таким образом, при приведенных допущениях равновесный уровень Y = 4000.

При заданной ставке процента, как мы видим, равновесный Y может быть определен из условия равновесия: если R известна, то известен и уровень Y, соответствующий этой точке.

Решая уравнение (20.1) для значения Y, которое удовлетворяет спросу на товарных рынках, мы находим равновесный Y. Решение включает перевод членов уравнения, относящихся к Y1, в левую сторону и разложение на множители:

Y[1- C1(1 – T1) – I1] = C0 + I0 – I2R + G – C1T0.

Деление обеих сторон на [1 — C1(1 - T1) — I1] дает нам следующее выражение равновесного дохода при данной ставке процента (R):

| равновесный Y = | мультипликатор автономных расходов | ´ | автономные расходы |

Переписывая мультипликатор автономных расходов, в котором применяются предельные склонности, получаем:

| мультипликатор автономных расходов |  (20.3) (20.3)

|

В этом выражении G и (G — C1T0), т.е. госрасходы на товары и услуги и автономная часть налогов, являются новыми членами по сравнению с выражением, которое можно было бы применить для двухсекторной модели, где есть только С и I. В целом величина G всегда существенно больше, чем чисто автономная часть налоговых поступлений. Налоги реагируют на изменения Y, так что предельная склонность к налоговому изъятию (МРТ) неизбежно должна была появиться в формуле мультипликатора автономных расходов. Этот мультипликатор зависит от МРТ (или T1) так же, как и от предельной склонности к потреблению (МРС, или C1) и предельной склонности к инвестициям (I1 или MPI). Более высокие налоги сокращают располагаемый доход (YD), который остается после любого повышения налогов. Это воздействие отражается на мультипликаторе (20.3), так как МРТ увеличивает знаменатель и уменьшает величину мультипликатора. Введенный нами государственный сектор в форме G увеличивает совокупный спрос (AD) через госзакупки товаров и услуг и понижает совокупный спрос через чистые Залоговые поступления (T).

Мультипликатор автономных расходов показывает нам, как изменится AD, когда изменяется автономная часть потребительских, инвестиционных и госрасходов. Но мультиплицируемое воздействие изменений в автономных расходах при наличии налогов отличается от такого же воздействия при отсутствии налогов. Поскольку налоги являются функцией уровня дохода (Y), постольку они создают налоговые утечки (повышающиеся чистые налоговые поступления, связанные с увеличением Y; так как налоговые утечки сокращают вызванный увеличением Y рост расходов, они уменьшают величину мультипликатора), снижающие мультипликатор. Чем сильнее налоговая утечка, тем меньшим будет конечное воздействие первоначального изменения в расходах. Следующее уравнение демонстрирует воздействие изменения в автономных расходах на Y:

(20.4)

(20.4)

| изменение Y = | мультипликатор автономных расходов | ´ | изменение в автономных расходах |

Поскольку повышение предельной склонности к налоговому изъятию (ставка налога, Е1) снижает величину мультипликатора, то чем выше налоговая ставка, тем ниже воздействие мультипликатора на равновесный Y.

§ 109. ИСТОЧНИКИ ГОСУДАРСТВЕННЫХ ДОХОДОВ

Существуют три главных источника бюджетных доходов государства: во-первых, это налоги; во-вторых, плата за пользование; и, в-третьих, займы.

Имеется множество различных налогов, которые устанавливают власти. Но прежде чем рассмотреть их основные виды, еще раз напомним общие типы налоговых систем. Прогрессивный налог (относящийся соответственно к прогрессивной системе налогообложения) — нарастающее по мере увеличения дохода налоговое изъятие из дохода. Например, устанавливается некий уровень годового дохода, который (а также более низкие уровни дохода) облагается налогом в 12%. Затем устанавливаются интервалы между более высокими уровнями доходов. Доход в пределах этого интервала облагается уже по более высокой налоговой ставке. Предельная налоговая ставка — дополнительная налоговая ответственность, деленная на дополнительный доход. Если дополнительная 1 тыс. р. дохода (сверх уровня с минимальной ставкой) увеличивает налоговое изъятие с этого дохода до 300 р., то предельная налоговая ставка равна 30%. Или если предельная ставка равна 25%, а минимальный годовой уровень дохода (облагаемый 12%-ной ставкой) составляет 10 тыс. р., то налог с дохода в 14 тыс. р. составит:

тыс. р.

тыс. р.

Эта сумма складывается из налога с необлагаемого предельной ставкой минимума  и дополнительного налога в 25% на дополнительный (к 10 тыс. р.) доход т.е.

и дополнительного налога в 25% на дополнительный (к 10 тыс. р.) доход т.е.  тыс. р. в нашем примере.

тыс. р. в нашем примере.

Изъятые из дохода в 14 тыс. р. налоги в сумме 2,2 тыс. р. могут быть отнесены нами ко всей сумме (основной и дополнительной) дохода:  Полученный результат являетсясредней налоговой ставкой — всей налоговой ответственностью, деленной на весь облагаемый доход плательщика.

Полученный результат являетсясредней налоговой ставкой — всей налоговой ответственностью, деленной на весь облагаемый доход плательщика.

Понятие «облагаемый налогом доход» логично предполагает наличие необлагаемого дохода. Во многих странах существует необлагаемый минимум годового дохода. Его наличие или отсутствие зависит от исторических, экономических и других особенностей конкретной страны. В США в 30-е гг. осой минимум был на довольно высоком уровне (что исключало значительную часть населения из налогоплательщиков), но со вступлением США во Вторую мировую войну он был опущен до 500 долл. в год, в результате чего практически все население страны стало налогоплательщиками.

Доход из всех источников и видов деятельности облагаетсяподоходным налогом. Но лишь доходы от наемного труда и от индивидуальной трудовой деятельности являются предметом обложенияналогом на фонд заработной платы. Поступления от этого налога используются для финансирования социальных мер защиты населения (пенсии по старости, инвалидности, пособия по безработице, многодетным семьям и т. д.). Эта статья бюджетных доходов во всех странах является, как правило, второй (после подоходного налога) по объему ресурсов, приносимых в бюджет. Подоходный налог и налог на фонд заработной платы —прямые налоги.

Налог на фонд заработной платы принадлежит не к прогрессивному, а к пропорциональному типу налогообложения.Пропорциональный налог — налог, который взимается в равной процентной доле с любого уровня дохода (например, 20% с любой суммы — 100 р., 1 тыс. р., 10 тыс. р., 100 тыс. р. и т. д.).

Регрессивное налогообложение — изъятие налогов, при котором налоги изымают все меньшую часть дохода по мере того, как доход увеличивается. Поскольку часть налогов не применяется к определенным низким уровням доходов, постольку получается, что в процентном исчислении с высоких доходов взимается относительно меньшая доля в качестве налога. После налоговой реформы 1986 г. в США, например, предельная налоговая ставка составляла 33% и применялась к доходу от 71 900 до 149 250 долл., а к доходу свыше 149 250 долл. применялась ставка в 28%.

Одним из универсальных во всем мире налогов является налог на продажи, которым облагается огромный набор потребительских покупок товаров и услуг. Налог, которым облагаются некоторые специфические товары (табачные изделия, спиртные напитки), называется акцизным налогом. Акцизы — частный случай налога на продажи. Налог на продажи и акцизы принадлежат ккосвенным налогам, они «спрятаны» в цене товаров и услуг.Налог на имущество — основной источник доходов местных властей во многих странах. Этот вид налога вызывает особенно много социальных конфликтов. Во-первых, считается, что он слишком обременителен после выплаты подоходных, социальных налогов, налогов на продажу и др. (как последняя капля, которая переполняет чашу терпения). Во-вторых, чтобы его взимать, нужно оценить имущество, чем занимается специальная служба, часто допускающая много злоупотреблений. У этого налога есть еще одна особенность — он взимается независимо от того, обладает владелец недвижимости и другого имущества какими-либо доходами или нет. Следовательно, он составляет одну из основ автономной части налогов (G — С1 T0), т.е. налогов, которые могут взиматься при полном отсутствии доходов.

Бухгалтерская прибыль фирм облагаетсяналогом на доход корпораций. К доходу корпораций, как правило, применяется прогрессивная шкала налогов. Указанный налог может стимулировать инвестиции за счет заемных ресурсов, а не за счет капитала фирмы. Это происходит потому, что обычно не делается никаких корректировок для факторов производства, которыми владеет сама фирма, и акционерного капитала, инвестируемого собственниками фирмы. Фирма, которая применяет заемные средства для инвестиций, должна будет платить процент, который она в качестве своих затрат вычтет из бухгалтерской прибыли и суммы своей налоговой ответственности. Если эта же фирма для инвестиций применяет свой акционерный капитал (т. е. увеличивает свой акционерный капитал за счет дополнительной эмиссии акций), то в бухгалтерской отчетности затраты на процент не появятся. Поэтому, несмотря на наличие альтернативных затрат (упущенной выгоды) капитала, независимо от того, создаются они инвестированием за счет долга или выпуска акций, налоговую ответственность фирмы сокращают только проценты за долг.

Некоторые доходы государства создаются не налогами. Государство может заставить потребителей (физических или юридических лиц) оплачивать предоставляемые им властями товары и услуги. Местные власти обеспечивают коммунальные, транспортные, медицинские, санитарные и другие услуги, которые производятся фирмами, принадлежащими властям либо имеющими от них лицензию, но в любом случае приносящими доход от оплаты этих услуг пользователями. Выбирая между налогами и прямой оплатой общественных благ, предоставляемых властями, экономисты предпочитают последнюю, поскольку она обеспечивает лучшую информацию о том, оценивают ли потребители ценность этих благ больше, чем затраты на их производство.

Наконец, значительным источником финансовых ресурсов для покрытия государственных расходов являютсягосударственные займы, ведущие к возникновению и увеличению государственного долга. Дефицит — разница между доходами и расходами в данном году, т. е. приростная переменная. Государственный долг — валовой объем невыкупленных государственных ценных бумаг на данный момент времени, т. е. переменная, отражающая «запас» невыполненных обязательств. Поскольку превышение государственных расходов над доходами равно величине нового государственного займа (т. е. прироста государственного долга), постольку дефицит в данном году равен приросту долга в этом же году. Таким образом, бюджетный дефицит является приростом, который равен увеличению «запаса» уже накопленного долга.

Одним из измерителей государственного долга является его отношение к ВНП. Для лучшего понимания динамики отношения госдолга к ВНП полезно знать следующую формулу:

| Темп роста отношения госдолга к ВНП | = | Первичный дефицит госдолг | + R - | темп роста реального ВНП |

где госдолг — номинальный долг; R — фактическая реальная ставка процента. Первичный дефицит = государственные расходы — чистый процент — налоговые поступления = государственные покупки товаров и услуг + трансферты — налоговые поступления.

Таким образом, первичный дефицит = полный дефицит — процентные платежи. При бурном росте первичного дефицита стремительно растет отношение госдолга к ВНП, как это было во многих странах в годы, например. Второй мировой войны. Но и в мирное время история знает немало случаев быстрого роста первичных дефицитов и существенного увеличения госдолга по отношению к ВНП. Среди них немало таких, когда правительство занимает финансовые средства не только для покрытия дефицита, но и для покрытия накопленного долга или, еще чаще, для обслуживания долга, т. е. для выплаты процентов по нему. Процесс заимствования новых фондов для оплаты государственных ценных бумаг, по которым вышел срок, называетсяпролонгацией долга.

Но может ли правительство пролонгировать свой долг бесконечно? Если бы ответ был положительным, то следовало бы, вероятно, выплатить долг, не прибегая к увеличению налогов или снижению государственных расходов. Можно пойти еще дальше и сказать, что правительство вообще могло бы не прибегать к налогообложению, а пользоваться займами и пролонгировать их до бесконечности. Однако существуют мощные экономические ограничения, которые этого не допустят. Попробуем это доказать.

Допустим, что первичный дефицит равнялся нулю и правительство вообще не выпускало государственные ценные бумаги. Вследствие этого долг тоже равнялся нулю, и правительство не выплачивало проценты. Допустим, что в 1-й год правительство увеличивает расходы на 10 млрд р., не повышая при этом налоги. Появляется первичный дефицит в 10 млрд р. Правительство финансирует его, выпуская облигации на 10 млрд р. с номинальной ставкой процента в 8%. Следовательно, к концу 2-го года (не допуская никаких новых дефицитов) правительство должно заплатить 800 млн. р. в виде процентов. Хотя первичного дефицита нет, но есть валовой дефицит в 800 млн. р. Правительство занимает 800 млн. р., вновь выпуская облигации. Теперь невыкупленные облигации являют 10 800 млн. р. «Запас» долга вырос вследствие необходимости платить процент, и это ведет к дефициту, таким образом, долг всегда растет на 8% в год, хотя первичный дефицит равен 0. При помощи калькулятора легко подсчитать, что через 100 лет государственный долг вырастет почти в 2000 раз.

Захочет ли население держать эти облигации? Ответ зависит от того, как быстро растет его благосостояние. Если »но растет быстрее долга, то, вероятно, люди могут продолжать покупки облигаций. Но если оно растет медленнее, произойдет обратное, и это поставит государству предел заимствования денег у населения. Тогда у государства не остается другого выхода, кроме как добиться первичного излишка (вместо случившегося 100 лет назад дефицита) бюджета, подняв налоги и снизив расходы, для того чтобы начать погашать долг.

В долгосрочном периоде темп роста благосостояния совпадает с темпом роста ВНП. Величина невыкупленных государственных облигаций не может постоянно расти быстрее ВНП, т. е. пропорция долга к ВНП не может расти бесконечно. Выше мы привели уравнение пропорции долга к ВНП. Темп роста этой пропорции равен R (реальная ставка процента) минус темп роста ВНП. Эквивалентной будет другая формула:

| Темп роста пропорции долга к ВНП | = | первичный дефицит долг | + i - | темп роста номинального ВНП |

где i — номинальная ставка процента. Таким образом, если реальная ставка процента постоянно выше темпа роста реального ВНП (или если номинальная ставка процента постоянно выше темпа роста номинального ВНП), то пропорция долг/ВНП не будет расти вечно (если первичный дефицит равен нулю). Население этого не допустит.

Одним из наиболее популярных аргументов против госдолга и бюджетных дефицитов является утверждение о том, что долг — это бремя, которое мы возлагаем на наши будущие поколения. Проблема, однако, состоит в том, что государственный долг в форме ценных бумаг в основном принадлежит домашним хозяйствам и является формой их богатства. Так что наши дети тоже являются получателями процентов с госдолга (или получателями полных сумм погашения облигаций).

Но если для погашения долга правительство в дальнейшем должно будет существенно поднять налоги, то это может через многие последствия принести ущерб следующим поколениям. Как известно, среди населения государственные облигации распределяются крайне неравномерно. При повышении налогов те, у кого несколько облигаций, станут больше платить налогов, чем получать процентов. А те, у кого облигаций много, будут получать большой процентный доход, а налогов платить мало, что означает невидимую передачу ресурсов от более бедных к более богатым. Часть этого трансферта должна будет перекрываться другими фискальными мерами (другими налогами и другими трансфертами).

Еще один весьма серьезный аргумент против госдолга. Речь идет о том, что, вероятно, бюджетные дефициты снижают национальный объем сбережений. Если это так, то в будущем неизбежно снижение уровня жизни наших детей и внуков. Но так ли это?

§110. ДЕФИЦИТ ГОСБЮДЖЕТА И СБЕРЕЖЕНИЯ

Допустим, что правительство снижает налоги на 10 млрд р. Это одноразовое снижение, которое означает, что снижение налогов у каждого налогоплательщика является фиксированной величиной. Как это подействует на объем сбережений? Вспомним, что S = Y — С — G. При снижении налогов G расти не могут. Допустим, что они постоянны. Но при данном уровне Y снижение налогов сократит S только в том случае, если это снижение налогов приведет к росту С (потребительские расходы). Снижение налогов на 10 млрд р. создает бюджетный дефицит. Так как расходы правительства (G) не меняются, текущая стоимость будущих налогов (Tf /(1 + R)) должна вырасти на 10 млрд р. Например, если реальная ставка процента равна 10%, то будущие налоги должны вырасти до 11 млрд р., чтобы удовлетворять условию госбюджетного ограничения. А госбюджетное ограничение требует, чтобы текущая стоимость государственных закупок была равна текущей стоимости налоговых поступлений, т. е.

Таким образом, рассматриваемое нами изменение фискальной политики должно быть равно не просто сокращению текущих налогов (T) на 10 млрд р., а текущему сокращению расходов, скомбинированному с ростом на 11 млрд р. в будущих налогах (Tf). Как этот сдвиг налогов от сегодняшнего дня в будущее будет воздействовать на S и I? Если налог на капитал не меняется, то не изменяются и I (инвестиции). При отсутствии ограничений на заимствование изменение в выборе времени для изъятия налогов при неизменности объема государственных закупок не воздействует на объем национальных сбережений. Мы уже применили предпосылку о том, что G не меняются. Тогда и сдвиг в выборе времени для изъятия налогов не воздействует на С. Это происходит потому, что при отсутствии ограничений на заимствование текущий потребительский выбор зависит только от текущей стоимости пожизненных ресурсов, а не от того, как период за периодом доход распределяется во времени.

Взятое нами в качестве примера изменение в налогах повысило располагаемый доход потребителей на 10 млрд р. в первый период и сократило его на 11 млрд р. (рост будущих налогов) во второй период. Однако это налоговое изменение не повлияло на текущую стоимость ресурсов домашних хозяйств, поскольку при реальной ставке процента в 10% рост будущих налогов на 11 млрд р. сокращает сегодняшнюю стоимость ресурсов домашних хозяйств на 11/1,10 = 10 млрд р., что полностью перекрывает сокращение текущих налогов. Так как текущая стоимость ресурсов потребителей не изменяется, налоговое сокращение не воздействует на С и, следовательно, на сбережения (т. е. Y — С — G).

Вследствие того, что налоговое сокращение не воздействует на S, кривая S на графике S/I не сдвигается. Значит, равновесная точка остается на месте. Вывод состоит в том, что при отсутствии ограничений на заимствование текущее снижение налогов наряду с компенсирующим увеличением будущих налогов не воздействует на S, I (инвестиции) и реальную R. Этот вывод о том, что бюджетный дефицит, вызванный снижением текущих налогов, не влияет на макроэкономическую ситуацию, известен какравенство Рикардо,который первым сделал этот вывод*.

Тем не менее, сегодня есть немало экономистов, которые считают, что бюджетный дефицит, создаваемый снижением налогов, сокращает S и повышает процентные ставки. Возможной причиной того, что дефицит госбюджета, вызванный налоговым сокращением, воздействует на S, является предположение о том, что некоторые домашние хозяйства, имеющие такое ограничение, расходуют весь текущий доход на текущее потребление. Если такое домашнее хозяйство получает прибавку вследствие снижения его текущего налога, оно потратит всю эту прибавку на дополнительное потребление.

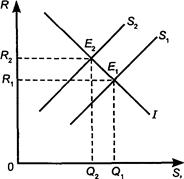

Допустим, что половина из суммы сокращения налогов в 10 млрд р. досталась потребителям с ограничениями на заимствования. Если такие потребители используют эти 5 млрд р. на увеличение потребительских расходов (остальные потребители не изменяли своих расходов), то С увеличатся на 5 млрд р. и S снизятся (Y — С — G) на 5 млрд р. Таким образом, при ограничениях на заимствование снижение текущих налогов ведет к снижению S. Рис. 20-1 показывает воздействие налогового сокращения на экономику при наличии ограничений на заимствование.

Рис.20-1

Точка начального равновесия — E1 где пересекаются кривые сбережений (S) и инвестиций (I). Так как снижение налогов при указанных ограничениях ведет к росту текущего потребления части потребителей, S снижаются, а кривая S сдвигается на S2. Объемы S и I понижаются, а ставка процента R повышается. В этой ситуации рикардианское равенство не подтверждается, бюджетный дефицит вследствие сокращения налогов воздействует на экономику.

§ 111. НАЛОГООБЛОЖЕНИЕ И ЭКОНОМИЧЕСКАЯ ЭФФЕКТИВНОСТЬ

Теоретически система налогообложения не должна мешать людям распределять свое время и свои ресурсы так, чтобы это приносило им максимальную выгоду. Налоги, которые удовлетворяют данному условию, называютнейтральными налогами — т. е. налогами, которые не подрывают структуру потребительских расходов, производство в фирмах, не толкают индивидов и фирмы к уклонению от уплаты налогов, не создаютизлишнего налогового бремени. Нейтральный налог не толкает человека расходовать больше своих ресурсов на деловые командировки, на медицинскую помощь, уменьшать расходы на питание и одежду только потому, что командировки или медицинские услуги, например, не облагаются налогами, а одежда и продовольственные товары облагаются. Налоги не должны вынуждать людей и фирмы тратить больше времени и денег на поиски инвестиционного приложения своих ресурсов (как это было с активностью вокруг «МММ», «Селенги», «Властилины» и других жульнических организаций), что вроде бы снижает бремя налогов.

Идеальной формой нейтрального налога являетсяподушный налог — единовременный налог на всех индивидов независимо от уровня потребительских расходов, накопленного богатства и т.д. Он одинаков для бедных и богатых, старых и молодых. Он действительно нейтрален в том смысле, как мы его описали, но он, конечно, не выдерживает критики в отношении его справедливости: нельзя отбирать, может быть, последнее у бедняка или у старика. Поэтому в налоговых системах объектом налогообложения обычно являются доход, потребительские расходы, имущество. Но эти налоги (подоходные, на продажи, имущественный, акцизы) искажают цены производителей, относительные цены, вынуждают людей отказываться от производственной деятельности. Они могутсоздавать излишнее налоговое бремя — т. е. налоговое бремя, которое превышает необходимое бремя передачи части доходов в распоряжение государства. Излишнее бремя ведет к снижению экономической эффективности, так как подрывает существенное число рыночных операций (что снижает доходы индивидов, фирм, а затем — через снижение налогов — и доходы государства) либо уводит эти операции в теневой сектор экономики. Все это создаетчистые потери — потери. Связанные с сокращением объема экономической деятельности из-за чрезмерных налогов.

Рис. 20-2

Рис. 20-2 показывает нам распределение налогового бремени между участниками экономической деятельности. До введения налога производилось и продавалось Q0 продукции по цене Р0. Вводится налог, который повышает затраты на Производство и сбыт Рt — Р’t. Кривая S0 сдвигается на St.

Потребители снижают объем покупок. Обратите внимание, что рыночная цена растет не на Рt — Р’t, а лишь на Рt — Р0. Таким образом, часть нового налога (Рt — Р0) ложится на покупателя, а другая часть — на продавца (Рt — Р’t). Треугольник АВС составит чистую потерю для всех участников. Это потеря от сокращения объема операций и, следовательно, сокращения выигрыша для всех.

В нашем примере бремя нового налога ложится поровну на продавца и покупателя. Но пропорция распределения зависит от наклона кривой D. Если наклон кривой D круче (а наклон кривой S более пологий), то цена, включающая новый налог, увеличится на большую величину. Это возложит более значительную часть бремени на покупателей. Если же наклон кривой D более плоский, рыночная цена увеличится в меньшей степени и основное налоговое бремя ляжет на продавцов.

В 80-е гг. круг макроэкономических концепций дополнился концепцией сторонников совокупного предложения — «саплай-сайдерами». Они считают, что между уровнями предельных налоговых ставок и объемом экономической деятельности имеется очевидная взаимосвязь. Чем выше налоговые ставки, тем меньше объем деятельности и больше тех, кто пытается избежать налогообложения, тем больше людей уходит в так называемую теневую экономику, в нелегальный бизнес. Чем выше предельные ставки, тем более пологой становится кривая предложения труда. Ставки налогов воздействуют на налоговую базу — объем экономической деятельности, облагаемый налогами. Между двумя этими явлениями существует обратная связь: чем выше предельные налоговые ставки, тем уже налоговая база, и наоборот. Следовательно, ставки налогов могут воздействовать на макроэкономическую эффективность.

В любом обществе часть населения, зарабатывающая высокие и средние доходы, дает казне и основную массу налогов. Вместе с тем существует заблуждение, особенно подогреваемое политиками-популистами, о том, что можно основную часть налогов переложить с индивидов на бизнес. Это неверно. В конечном счете, и налоги на бизнес тоже платятся потребителями.

Налоги в существенной степени отражают «цену» правительства, вернее, «цену» всей совокупности властей (деятельности властей) в стране. Точнее, такая «цена» включает упущенную выгоду от ресурсов, затраченных на производство благ, распределяемых властями, затраты на содержание налоговой системы, а также уже известное нам излишнее бремя от налогообложения. Так что расходы властей стоят даже больше, чем-то, что показывают статьи бюджетных расходов.

§ 112. ДЕФИЦИТ ГОСУДАРСТВЕННОГО БЮДЖЕТА И СОВОКУПНЫЙ СПРОС

Существуют три очевидных канала воздействия бюджетного дефицита на экономику. Во-первых, госзакупки товаров и услуг (G), являясь частью совокупных расходов, прямо воздействуют на совокупный спрос (AD). Во-вторых, социальные и другие трансферты (пенсии, пособия, процент по государственным облигациям и др.) увеличивают доход, который затем расходуется. В-третьих, налоги снижают доход, после чего снижается и спрос. Второе и третье оказывают на AD косвенное воздействие (через изменение доходов). Традиционно и в нашем предшествующем обсуждении государственные покупки товаров и услуг (G) рассматриваются как экзогенная переменная. Однако в реальности государственный сектор существенно реагирует на состояние экономики, особенно сильно реагируют трансферты и налоги. Поэтому в макроэкономических исследованиях начали делать попытки построить модели, описывающие реакцию государственного сектора на экономические колебания. Уравнение, описывающее такую реакцию, обычно называютфункцией реакции, а иногдаправилом политики (так как государственные меры — это та или иная политика, и если данная политика систематична, то она выглядит, как правило, игры).

Исходя из макроэкономических колебаний, важна не их реакция на уровень бюджетного дефицита, а то, как реагирует государственный бюджет. Например, государственные покупки товаров и услуг почти не реагируют на макроэкономические колебания (уровни обороноспособности, правопорядка, образования не могут изменяться под воздействием конъюнктуры). В ходе каждой рецессии правительства принимали какие-то программы по увеличению расходов и рабочих мест в госсекторе. Но, во-первых, это были небольшие программы, и, во-вторых, их внедрение в жизнь занимало слишком много времени. Но объем трансфертных платежей обычно колеблется существенно, перекрывая, например, снижение занятости и вызванное этим снижение доходов.

Трансферты растут в ходе рецессии и снижаются в ходе подъемов вследствие функционирования обычных социальных программ. В ходе рецессии растут пособия, резко увеличивается число пособий по безработице, часть людей старшего возраста уходит на пенсию по старости и т. д. Главное в том, что доходы людей, страдающих от рецессии, не падают до нуля, как это было, например, в 30-е гг., а снижаются до достаточно высоких уровней многочисленных видов социальных трансфертов, что амортизирует рецессионное снижение доходов и стабилизирует макроэкономическую динамику. Такие трансферты называютавтоматическими стабилизаторами.

Как и трансферты, налоги тоже чувствительны к изменениям в уровнях макроэкономической активности. Например, в США в течение последних 30 лет эластичность налоговых поступлений (изменение Т, деленное на 1% изменения ВНП) составляла 1,8. Такая высокая чувствительность объясняется рядом факторов. Во-первых, прибыль корпораций колеблется очень сильно, и вместе с ней колеблется размер собираемого налога на эту прибыль. Во-вторых, вследствие снижения объема продаж снижаются налоги на продажи. В-третьих, снижение индивидуальных доходов происходит в форме перемещения значительной массы налогоплательщиков в более низкие доходные интервалы, с которых в соответствии с прогрессивной шкалой берутся более низкие налоги. Вследствие всех этих причин средняя налоговая ставка снижается во время рецессии и растет в периоды подъемов.

Трансферты и налоги воздействуют на AD через изменения в располагаемом личном доходе (YD). Многочисленные исследования по большой группе развитых стран показали, что YD меняется не более чем на 40% по отношению к изменениям в ВНП (Y). Остальные 60% перекрываются действием автоматических стабилизаторов и дискреционной политикой.Дискреционная фискальная политика — сознательный выбор правительством налогов и расходов для достижения целей макроэкономической стабилизации и социальных задач.

Вопрос о бюджетном дефиците почти всегда является политическим вопросом. Это происходит в силу ряда причин. Во-первых, дефицит — часть общей статистической картины экономики, в которой отражается поведение многих макроэкономических переменных. Он как верхушка айсберга. В простейшем видебюджетный дефицит — разница между бюджетными расходами и доходами, которая должна покрываться (финансироваться) либо выпуском государственных ценных бумаг, либо эмиссией денег. Поэтому макроэкономическое воздействие дефицита должно анализироваться через рассмотрение воздействия бюджетных доходов, расходов, государственных ценных бумаг и денежной массы.

Обычно в ходе цикла бюджетный дефицит нарастает в периоды рецессии, когда экономика действует на уровне ниже потенциала, и снижается (либо исчезает) в периоды подъемов, когда экономика действует выше потенциала, так как в периоды рецессии расходы растут, а доходы снижаются, но в периоды подъемов расходы относительно снижаются, а доходы увеличиваются. В обоих случаях речь идет о циклическом дефиците. Но если экономика действует на уровне потенциала, то что за бюджетный дефицит возможен на этой стадии?

Для ответа на данный вопрос экономисты создали концепциюдефицита при полной занятости — дефицита, который возникает, когда экономика действует на уровне полной занятости, т. е. при естественной норме безработицы. Этот дефицит «очищен» от циклических значений дефицита (излишка). Он получается на основе расчетов функций реакции для бюджетных расходов и доходов и определения тех уровней расходов и доходов, которые соответствуют потенциальному ВНП. В последние два десятилетия бюджетный дефицит при полной занятости стали называтьструктурным дефицитом, а разницу между фактическим и структурным дефицитом— циклическим дефицитом.

Теперь мы вновь возвращаемся к взаимосвязи бюджетного дефицита и процентных ставок, поскольку эта связь имеет важное значение для понимания роли государства в изменениях совокупного спроса. Рост дефицита, вызванный либо увеличением расходов, либо снижением налогов, приведет к росту процентных ставок. Реальная картина последних 30 лет во многих странах была такова, что в кратковременные периоды реальная ставка процента падала, когда дефицит нарастал, и наоборот. Это точно соответствует циклическим закономерностям поведения дефицита. Дефицит возникает или растет в период рецессии (спада), когда по многим причинам низка и ставка процента (все мотивы спроса на деньги ослаблены).

Дата добавления: 2015-04-15; просмотров: 255; Мы поможем в написании вашей работы!; Нарушение авторских прав |