КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Выявление направлений финансового оздоровления с использованием формулы Дюпона

Финансовая диагностика предприятия предполагает необходимость выявления тех направлений его финансового оздоровления, на которых следует сосредоточиться. Для этой цели может использоваться одна из модификаций анализа Дюпона. Данный анализ, именуется формулой Дюпона. Она помогает понять, из-за чего оказывается недопустимо низким главный показатель эффективности предприятия с точки зрения его сегодняшних или будущих потенциальных инвесторов (акционеров) - доходность или рентабельность собственного капитала, вложенного в предприятие инвесторами (РСК).

Данный показатель, как известно, представляет собой отношение чистой прибыли П (прибыли после уплаты процентов за кредит и налога на прибыль), которая в принципе может быть распределена акционерам, к величине (по балансу) собственного капитала предприятия (СК):

РСК=П/CK

В формуле Дюпона рентабельность (доходность) собственного капитала как бы «раскладывают» на другие важнейшие показатели эффективности предприятия, рассматривая последние в качестве факторов, определяющих уровень показателя РСК. Для этого показатель РСК представляют в виде произведения показателей-факторов:

РСК = (Прибыль/Собственный Капитал) = (Прибыль/Реализация) х (Реализация/Сумма активов по балансу) х (Сумма активов по балансу/Собственный Капитал),

где Реализация - объем реализации (выручка, продажи) предприятия; при наличии у предприятия систематических внереализационных доходов вместо реализации может быть использован показатель оборота, в котором к объему реализации добавляют внереализационные доходы предприятия.

Финансовый смысл применения формулы Дюпона состоит в том, чтобы установить, какой из коэффициентов, отражающих воздействующие на доходность собственного капитала предприятия факторы, объясняет низкое значение коэффициента РСК. Если установить это, то можно будет увидеть, какой из факторов в хозяйственной деятельности предприятия должен быть главным объектом внимания в антикризисном управлении компанией.

Когда рентабельность собственного капитала предприятия недопустимо низка, по формуле Дюпона это может быть вызвано четырьмя альтернативными возможными ситуациями:

1) слишком низок коэффициент «Прибыль/Реализация»;

2) недопустимо мал коэффициент «Реализация/Сумма активов по балансу»;

3) критично невелик коэффициент «Сумма активов по балансу/Собственный Капитал»;

4) одновременно слишком низки два или все три из названных финансовых коэффициентов.

Заключение о недопустимо низкой величине того или иного из коэффициентов-факторов показателя должно делаться по результатам сравнения соответствующего финансового коэффициента данного предприятия со среднеотраслевым значением этого коэффициента.

В случае, когда вся отрасль испытывает экономические проблемы, необходимо найти хотя бы часть этой отрасли, которая фондовым рынком признается здоровой. Нужно отыскать те открытые компании отрасли, чьи акции не падают в цене (а если и падают, то не быстрее падения всего индекса фондового рынка). Именно по ним тогда и можно подсчитать коэффициенты, перемножаемые в формуле Дюпона. Их можно считать нормальными для специфики отрасли, потому что имеющие такие коэффициенты компании признаются таким образом нормальными фондовым рынком.

Доп. инф-ция:

В случае снижения 1 коэ-та осн. внимание надо уделить снижению пост. издержек пред-я. В сл. снижения 2 коэ-та необходимо обр. вним. на следующие факторы: неэффективность сбыта продукции, устаревшие технологии, неполная загруженность производственных мощностей, недостаток оборотных ср-в. При снижении 3 коэ-та осн. вним. Следует уделить выбору оптимального источника финансирования производственной деятельности пред-я.

Критические уровни рентабельности предприятия (ROE, ROA)

Рентабельность всех активов (ROA)предприятия рассчитывается делением чистой прибыли на среднегодовую стоимость активов предприятия. Этот коэффициент отражает, сколько денежных единиц потребовалось фирме для получения одной денежной единицы прибыли независимо от источника привлечения этих средств. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности предприятия.

Рентабельность собственного капитала (ROE)позволяет определить эффективность использования капитала, инвестированного собственниками, и сравнить этот показатель с возможным получением дохода от вложения этих средств в другие ценные бумаги. Этот показатель оказывает существенное влияние на уровень котировки акций предприятия. Рассчитывается коэффициент как отношение чистой прибыли к среднегодовой сумме собственных средств. Этот показатель отражает, сколько денежных единиц чистой прибыли заработала каждая денежная единица, вложенная собственниками предприятия.

Критические значения рентабельности активов определяются из соотношения ROA < a, где а — «цена капитала» (норма дисконтирования или ставка рефинансирования).

ROA =П/А=(П/В)*(В/А)= Rn * Оа — рентабельность активов .

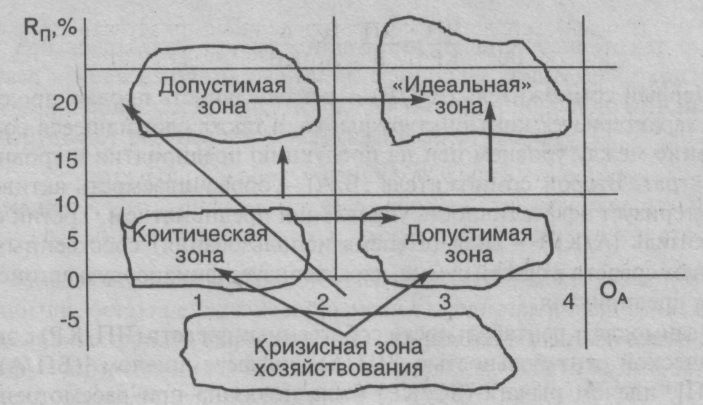

Здесь П — прибыль; А — активы предприятия; В — объём продаж; Rn — рентабельность продаж продукции (коммерческая маржа); Оа — отдача активов (коэффициент трансформации). В зависимости от величины показателей Rn и Оа выделяются возможные зоны хозяйствования и направления развития предприятия (рис . 3). «Идеальной считается зона, когда оба показателя имеют высокую величину, а критической — низкую . В случаях же, когда величина показателя разная, зона считается допустимой .

Рис. 19.3.Возможные зоны хозяйствования и направления развития предприятия.

Кризисная зона определяется отрицательной величиной Rn .Критические значения рентабельности собственного капитала (ROE) также определяются из соотношения ROE < а . Структурный состав этого показателя, который необходим в аналитической оценке финансового состояния предприятия, целесообразности и допустимых условий привлечения заемных средств, представляется трехфакторной моделью:

ROE=(П/В)*(В/А)*(А/С)= Rn * Оа*(1/Кa)-рентабельность собственного капитала,

С — собственный капитал; Ка — коэффициент автономии (соотношение собственных средств к общей их сумме) . Этот показатель характеризует финансовую автономию предприятия, т . е . независимость собственной деятельности от внешних источников её финансирования . Из взаимосвязи этих показателей следует, что акционерные предприятия при одинаковой величине ROA могут отличаться уровнем экономической безопасности, что является следствием разной структуры финансовых источников образования капитала .

Дата добавления: 2015-04-18; просмотров: 287; Мы поможем в написании вашей работы!; Нарушение авторских прав |