КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Политика в области оборотного капитала

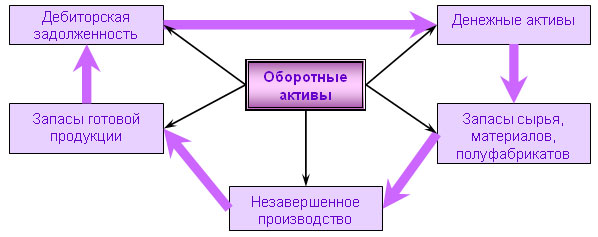

В отечественной литературе существуют различные интерпретации термина «капитал» и производных от него. В данном случае под оборотным капиталом мы будем понимать оборотные активы (синонимы: текущие средства, оборотные средства, мобильные активы), т.е. активы, вложения в которые проходят полный кругооборот не реже, чем в течение года. В процессе кругооборота оборотные активы последовательно переходят из одного вида в другой (рис. 1).

Рис. 1 – Характеристика движения оборотных активов

Следует отметить, что оборотные активы (средства) предприятий и корпораций имеют двойственную экономическую природу. С одной стороны, они представляют собой часть имущества, воплощенного в материально-производственных запасах, незаконченных расчетах, остатках денежных средств и финансовых вложениях. С другой — это часть капитала (пассивов), авансированного в оборотные активы и обеспечивающего непрерывность процесса производства и реализации продукции (работ, услуг).

Для оборотных активов (средств) как части авансированного капитала предприятия (корпорации) характерны следующие отличительные признаки:

1) они должны быть вложены заранее, т. е. авансированы до получения дохода (выручки от продажи товаров);

2) оборотные активы в качестве наиболее ликвидных ресурсов не расходуются и не потребляются, но они должны постоянно возобновляться в хозяйственном обороте;

3) абсолютная потребность в оборотных средствах зависит от объема хозяйственной деятельности, условий снабжения и сбыта и поэтому должна регулироваться. При их недостатке или неэффективном использовании финансовое состояние предприятия ухудшается, что непосредственно сказывается на его платежеспособности и в конечном итоге приводит к несостоятельности (банкротству).

Полный цикл оборота оборотных активов характеризует время движения средств предприятия и зависит от продолжительности производства и сбыта продукции. Формула движения оборотных средств:

| (5.1.1) |

где Д — денежные средства, первоначально авансированные в оборотные активы;

МПЗ — материально-производственные запасы;

НЗП — незавершенное производство;

ГП — готовая продукция на складе и в отгрузке;

д 1 — денежные средства в форме выручки от продажи товаров, включая прибыль:

| Д 1 = Д + Δ Д | (5.1.2) |

где Δ Д — изменение величины оборотных активов (средств);

при Δ Д < 0 — предприятие убыточно;

при Δ Д > 0 — оборотные активы (средства) увеличиваются на сумму прибыли.

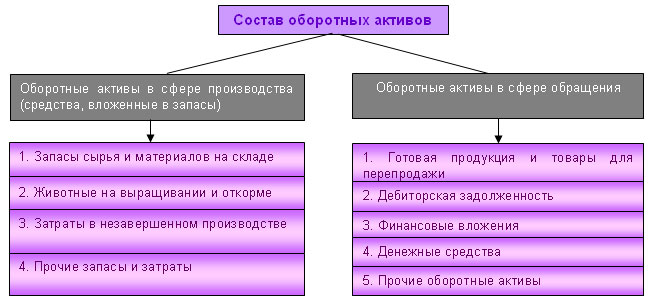

На практике различают состав и структуру оборотных активов. Состав оборотных активов — совокупность образующих их элементов (рис.2).

Рис. 2 – Состав оборотных активов предприятий

Логика построения баланса как основной финансовой модели предприятия подсказывает, что каждая статья актива должна иметь некоторый источник покрытия: приобрести актив, наращивающий имущественный потенциал компании, можно только в том случае, когда одновременно возникает источник в виде обязательства (задолженности) расплатиться в будущем.

Поэтому политика управления оборотными активами, как часть общей финансовой стратегии предприятия, заключается не только в формировании необходимого объема и состава оборотных активов, но и в определении и рационализации структуры источников их финансирования.

Управление оборотными активами включает в себя следующие элементы:

1) учет всех составляющих оборотных активов на каждую отчетную дату;

2) анализ состояния и причин, в силу которых у предприятия сложилось негативное положение с оборачиваемостью оборотных активов;

3) разработку и внедрение в практику работы экономических служб предприятий современных методов управления оборотными активами (системы бюджетирования, нормирования расхода сырья и материалов, стратегии маркетинга и др.);

4) контроль за текущим состоянием важнейших элементов оборотных активов в процессе производственно-коммерческой деятельности (запасов, дебиторской задолженности, денежных средств и финансовых вложений).

Анализ состояния оборотных активов, их отдельных элементов (запасов сырья и материалов, незавершенного производства, готовой продукции на складе, дебиторской задолженности и т. д.), а также показателей их оборачиваемости позволяет:

- повысить эффективность использования денежных ресурсов в текущей деятельности предприятия;

- определить ликвидность баланса предприятия, т. е. возможность своевременно погасить краткосрочные обязательства;

- выяснить, во что вкладывается чистый оборотный капитал (собственные оборотные средства) в течение финансового цикла, для оценки избытка или недостатка отдельных элементов оборотных средств; чистый оборотный капитал выражает разницу между оборотными активами и краткосрочными обязательствами.

Оборотные средства рекомендуется поддерживать на минимальном, но достаточном уровне. Это важное условие для обеспечения снижения доли наименее ликвидных элементов оборотных активов (запасов сырья и материалов, незавершенного производства и др.). Средствами достижения данной цели являются:

- рациональная организация производственных запасов (ресурсосбережение, оптимальное нормирование, использование прямых длительных хозяйственных связей);

- сокращение пребывания оборотных средств в незавершенном производстве (преодоление негативной тенденции к снижению фондоотдачи, внедрение новейших технологий, особенно безотходных, обновление производственного аппарата, применение современных более дешевых конструкционных материалов);

- эффективная организация обращения (совершенствование системы расчетов, рациональная организация сбыта, приближение потребителей продукции к ее изготовителям, систематический контроль за оборачиваемостью средств в расчетах, выполнение заказов по прямым связям).

Обобщающим показателем эффективности использования средств, и, в том числе, оборотного капитала является показатель его рентабельности (Робк), рассчитываемый как отношение прибыли от реализации продукции (Прп) или иного финансового результата к величине оборотного капитала (ОбК):

| Робк = Прп × 100/ОбК %. | (5.1.3) |

Этот показатель характеризует величину прибыли, получаемой на каждый рубль оборотного капитала, и отражает финансовую эффективность работы предприятия, так как именно оборотный капитал обеспечивает оборот всех ресурсов на предприятии.

В российской хозяйственной практике оценка эффективности использования оборотного капитала осуществляется через показатели его оборачиваемости. Под оборачиваемостью оборотных средств понимается их движение в процессе производства и реализации произведенного продукта, которое характеризуется длительностью одного полного кругооборота средств от приобретения производственных запасов и выплаты заработной платы до реализации готовой продукции и поступления денег на расчетный счет предприятия. Другим показателем оборачиваемости выступает скорость оборота (коэффициент оборачиваемости).

Продолжительность одного оборота складывается из времени пребывания оборотного капитала в сфере производства и сфере обращения, начиная с момента приобретения производственных запасов и кончая поступлением выручки от реализации продукции, выпущенной предприятием.

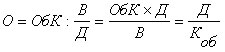

Длительность одного оборота (оборачиваемость оборотного капитала) в днях определяется следующим образом:

| (5.1.4) |

где О – оборачиваемость оборотного капитала (длительность одного оборота), дни;

ОбК – оборотный капитал, руб.;

В – выручка (объем реализации), руб.;

Д – длительность периода, дни;

Коб – коэффициент оборачиваемости (ф.5.1.5) или скорость оборота (количество оборотов), раз.

Чем меньше длительность периода обращения или одного оборота оборотного капитала, тем, при прочих равных условиях, предприятию требуется меньше оборотных средств. Чем быстрее оборотные средства совершают кругооборот, тем лучше и эффективней они используются. Таким образом, время оборота капитала влияет на потребность в совокупном оборотном капитале. Сокращение этого времени — важнейшее направление финансового управления, ведущее к повышению эффективности использования оборотных средств и увеличению их отдачи.

Скорость оборота характеризует прямой коэффициент оборачиваемости (количество оборотов) за определенный период времени — год, квартал. Этот показатель отражает число кругооборотов, совершаемых оборотными средствами предприятия, например, за год. Он рассчитывается как частное от деления объема реализованной (или товарной) продукции на оборотный капитал, который берется как средняя за период сумма оборотных средств:

| Коб = П / ОбК | (5.1.5) |

где Коб – коэффициент оборачиваемости или скорость оборота (количество оборотов);

П – объем реализованной или товарной продукции, руб.;

ОбК – оборотный капитал, руб.

Прямой коэффициент оборачиваемости показывает величину реализованной (или товарной) продукции, приходящуюся на 1 рубль оборотных средств. Увеличение этого коэффициента означает рост числа оборотов и ведет к тому, что;

- растет выпуск продукции или объем реализации на каждый вложенный рубль оборотных средств;

- на тот же объем продукции требуется меньшая величина оборотных средств.

Таким образом, коэффициент оборачиваемости характеризует уровень производственного потребления оборотных средств. Рост прямого коэффициента оборачиваемости, т. е. увеличение скорости оборота, совершаемого оборотными средствами, означает, что предприятие рационально и эффективно использует оборотные средства. Снижение числа оборотов свидетельствует об ухудшении финансового состояния предприятия.

Обратный коэффициент оборачиваемости или коэффициент загрузки Кз (закрепления) оборотных средств показывает величину оборотных средств, затрачиваемых на каждый рубль реализованной (товарной) продукции, и рассчитывается следующим образом:

| Кз = ОбК / П = 1 / Коб | (5.1.6) |

где Кз – коэффициент загрузки;

Коб – коэффициент оборачиваемости или скорость оборота (количество оборотов);

П – объем реализованной или товарной продукции, руб.;

ОбК – оборотный капитал, руб.

Сравнение коэффициентов оборачиваемости и загрузки в динамике позволяет выявить тенденции в изменении этих показателей и определить насколько рационально и эффективно используются оборотные средства предприятия.

При этом важно, чтобы не менее 10 % оборотного капитала формировалось за счет долгосрочных источников, что обеспечивает финансовую устойчивость предприятия.

Если показатели оборачиваемости оборотных средств не улучшаются, то снижение величины собственных оборотных средств (собственные оборотные средства определяются как разность собственного капитала и внеоборотных активов) свидетельствует о неэффективном управлении оборотными активами и об увеличении риска в деятельности предприятия.

В условиях конкурентной среды предприятие заинтересовано в том, чтобы добиться приемлемого объема производства и продаж и тем самым упрочить свои позиции на товарном рынке. Для достижения такой цели необходимы соответствующие материальные и финансовые ресурсы. Масштабы их привлечения зависят от текущих и перспективных целей и возможностей предприятия.

Для нормального функционирования производства при дефиците денежных средств от структурного подразделения, отвечающего за закупки, требуется не только минимизация стоимости закупаемого сырья, материалов и комплектующих изделий, но и сокращение затрат на саму покупку, включая затраты на внутризаводской транспорт и перевозку грузов, а также на хранение запасов. Достижение этих условий возможно при:

- достаточном информационном обеспечении структурных подразделений, отвечающих за закупки материальных ресурсов;

- строгом нормировании расхода сырья, материалов, топлива и энергии;

- внедрении гибкой системы расчетов за поступающие сырье, материалы и комплектующие;

- стимулировании работников снабжения.

В то же время приобретение сырья и материалов у одних и тех же поставщиков позволяет при необходимости получить у них отсрочку платежей, поскольку поставщикам выгодно сохранить постоянного клиента. При организации нормирования расхода сырья и материалов инициатива должна исходить от структурных подразделений, отвечающих за закупки, а при определении плановой потребности в оборотных средствах — от финансовой службы предприятия.

Сбытовая политика предприятия включает и развитие существующего рынка, и поиск новых рынков для продажи товаров, и повышение конкурентоспособности товаров. Отдел сбыта (маркетинга) должен располагать следующей оперативной информацией:

- объем запасов готовой продукции на складе;

- объем производственного задела;

- уровень загрузки производственных мощностей;

- сроки выполнения заказов;

- технический уровень продукции;

- цены на все виды изделий и предельные размеры скидок;

- типы отгрузок и виды упаковки;

- сроки получения покупателями готовых изделий с момента отгрузки;

- затраты на транспортировку и т. д.

Для эффективного использования информации о рынке целесообразно создавать и накапливать базу данных:

- об изготовителях продукции, аналогичной выпускаемой предприятием;

- об изготовителях продукции, заменяющей производимую предприятием;

- о покупателях предприятия;

- о покупателях изготовителей аналогичной и заменяющей продукции;

- о новых видах продукции, производимых конкурентами;

- о новых потребностях потенциальных покупателей.

Чтобы выжить в рыночной среде, каждое предприятие обязано обеспечивать эффективное использование и ускорение оборачиваемости оборотных средств, поддерживать на достаточном уровне свою платежеспособность и ликвидность баланса.

Различают три типа политики комплексного оперативного управления оборотными активами: агрессивную, консервативную и умеренную.

Признаки агрессивной политики:

1) предприятие не ограничивает увеличение объема оборотных активов;

2) предприятие накапливает запасы сырья, материалов и готовой продукции, увеличивает дебиторскую задолженность и свободные остатки денежных средств на счетах в банках.

В результате доля оборотных активов в общем объеме имущества высока (более 50 %), а период их оборачиваемости длителен (свыше 90 дней). Агрессивная политика способна снизить риск технической неплатежеспособности, по не может обеспечить высокую рентабельность активов. Однако в случае наступления неблагоприятных обстоятельств на товарном рынке предприятие может утратить финансовую устойчивость и платежеспособность.

Характерными признаками консервативной политикиуправления оборотными активами является то, что предприятие сдерживает рост текущих активов и стремится их минимизировать. В результате удельный вес оборотных активов в общем объеме имущества сравнительно невелик (менее 40%), а период их оборачиваемости небольшой. Подобную политику предприятие проводит в условиях достаточно определенной ситуации: либо когда объем продаж, сроки поступления денежных средств и платежей по обязательствам, необходимый объем запасов и сроки их поставки заранее известны, либо при жесткой экономии всех видов ресурсов. Консервативная политика управления оборотными активами обеспечивает высокую рентабельность активов, но несет в себе риск высокой технической неплатежеспособности из-за непредвиденных изменений конъюнктуры на товарном и финансовом рынках.

Умеренная политикауправления оборотными активами занимает промежуточное положение. Для нее характерен средний уровень рентабельности и оборачиваемости активов.

Каждому типу управления оборотными активами должна соответствовать определенная политика их финансирования, т. е. управления краткосрочными обязательствами. Признаком агрессивной политикиуправления краткосрочными пассивами служит значительный удельный вес (более 50 %) краткосрочных кредитов и займов в общей сумме источников средств. При такой политике у предприятия может вырасти эффект финансового левериджа (рычага) до 30-50 % рентабельности активов. Однако увеличиваются и постоянные издержки за счет процентных платежей по заемным средствам. В результате повысится и сила воздействия производственного рычага (маржинальный доход, деленный на прибыль), что может свидетельствовать о росте предпринимательского риска, связанного с данным предприятием.

Признаком консервативной политикиуправления краткосрочными обязательствами служит отсутствие или низкий удельный вес краткосрочных кредитов и займов в валюте баланса. Внеоборотные и оборотные активы покрывают в данном случае только собственным капиталом и долгосрочными обязательствами.

Признаком умеренной политикислужит нейтральный удельный вес кредитов и займов в валюте баланса.

Следует отметить, что при консервативной политике управления оборотными активами ей может соответствовать умеренный или консервативный тип политики управления краткосрочными обязательствами, но не агрессивный. Умеренной политике управления оборотными активами может соответствовать любой тип управления краткосрочными обязательствами. Наконец, агрессивной политике управления оборотными активами может соответствовать агрессивный или умеренный тип управления краткосрочными обязательствами, но не консервативный.

Следовательно, выбор соответствующих источников финансирования оборотных активов в конечном итоге определяет соотношение параметров эффективности использования оборотного капитала и уровня риска, влияющего на финансовую устойчивость и платежеспособность предприятия.

Управление оборотным капиталом важно в решении ключевой проблемы финансового состояния: достижения оптимального соотношения между ростом рентабельности производства (максимизацией прибыли на вложенный капитал) и обеспечением устойчивой платежеспособности, служащей внешним проявлением финансовой устойчивости предприятия. Исключительно важной задачей является также обеспеченность запасов и затрат предприятия источниками их формирования и поддержание рационального соотношения между собственным оборотным капиталом и заемными ресурсами, направляемыми на пополнение оборотных средств.

Дата добавления: 2015-04-18; просмотров: 434; Мы поможем в написании вашей работы!; Нарушение авторских прав |