КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Сущность, задачи и механизм перестрахования

Согласно з-ну «Об организ стр дела в РФ», перестрахование- это деятельность по защите одним страховщиком (перестр-ком или цессионером) имущ интересов др стр-ка (перестр-ля или цедента), связанных с принятием последним по договору стр-я основному обязательств по стр выплате для обеспечения фин устойчивости и рентаб стр операций.

Классич определение перестра-я, кот было дано в 19 в в Великобритании: это новое стр-я того же самого, уже застрахованного риска, совершающееся для того, чтобы обезопасить стр-ка от раннее принятых рисков.

В немецкой юрисдикции: это стр-е рисков, принятых стр-ком.

Перестр-е как особый вид деятельности появилось в 19 в, первое договорное перестр-е возникло в Германии в 1820 г. К сер 19 в возникли первые перестр компании: Кёлинское перестр об-во (1846), Швейцарское перестр об-во (1863), Мюнхенское (1880), Русское об-во перестр-я (1895).

Договор перестрахования -это соглашение м/д профессиональными страховщиками о передаче цедентом цессионеру доли ответственности по застрахованному риску в целях сохранения своей фин. устойчивости и сбалансированности своего страх. портфеля.

ДП заключается также как и ДС, только в письм. форме и в нем д-б оговорены все существенные условия ДС.

Ст. 967 ГК РФ отмечает,что к ДП применяются такие же правила как и ДС п/п-кого риска.

Особенности ДП:

1) ДП носят всегда только 2-х сторонний характер;

2) ДП - это сделка 2-х юр. лиц, а ДС - это сделка как юр. так и физ. лиц;

3) В ДП страх. случаем явл-ся риск выплаты страх. возмещения по оригинальному договору.

Договора по страхованию на дожитие не передаются в перестрахование и страховщики, имеющие лицензию на страхование жизни не вправе осущ-ть перестрахование рисков по имущ-ному страхованию.

Экономическая сущность перестрахования заключается во вторичном распределении рисков, т.е. перераспределяется ранее созданный страховой фонд.

Задачи перестрахования:

1) Задача вторичного распределения ресурсов;

2) Задача обеспечения емкости страхового рынка;

3) Задача стабилизации страховой деятельности;

4) Задача обеспечения финансовой устойчивости страховщика и сбалансированности его страхового портфеля.

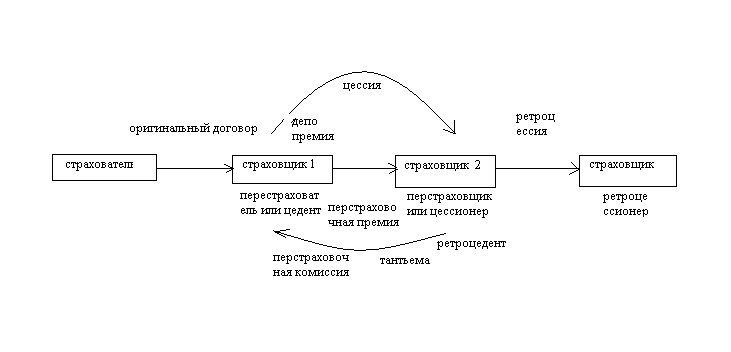

Основные термины и понятия, используемые в перестраховании:

Цессия - процесс передачи застрахованного риска в перестрахование;

Цедент (перестрахователь) - это страховщик, принявший риск на страхование и передавший его часть на перестрахование;

Цессионер - это перестраховщик, который принял на себя часть риска страховщика;

Ретроцессия - это процесс дальнейшей передачи ранее принятых рисков;

Ретроцедент - это перестраховщик, принявший риск на перестрахование и частично передавший его другому перестраховщику;

Ретроцессионер - перестраховщик, принявший риск от ретроцедента;

Перестраховочная премия - это доля от оригинальной премии - это денежная сумма, причитающаяся цессионеру за перестрахование риска;

Перестраховочная комиссия -это оплата расходов цедента, связанных с заключением оригинального договора;

Депо-премия - это часть перестраховочной премии, к-рую оставляет у себя цедент для обеспечения гарантий выполнения цессионером своих обязательств;

Тантьема - это способ участия цедента в прибыли цессионера;

Квота - доля каждого из участников в договоре перестрахования;

Лимит ответственности - это перестраховочная сумма, закрепленная в ДП и ограничивающая ответственность цессионера;

Эксцедент - это часть страховой суммы, превышающая собственное удержание цедента;

Перестраховочный пул -это добровольное объединение страховых компаний, передающих в пул все подлежащие перестрахованию риски сверх сумм собственного удержания.

Механизм П-ия: Страховщик (цедент) оставляет за собой собственное удержание (СУ), т.е. ту часть которую он м покрыть, а сверх собственного риска передает риск в П-ние (процесс передачи - цессия). Страхователь платит страховщику с/взносы. СК1 (цедент) выплачивает перестраховщику перестраховочную премию (доля от оригинальной), часть ее депонирует (депопремия), СК2(цессионер) должна оплатить СК1 перестраховочную комиссию (% от перестрах-ой премии); комиссионные вознаграждения по рискам переданным в П-ние (тантьема). Когда с/компания 2(СК2) передает часть риска СК-нииЗ она будет наз-ся ретроцедент,СК-нияЗ наз-ся ретроцессионер, процесс передачи наз ретроцессия. Ответственность по выплатам несет СК1 в 100%.

Доход цедента: перестраховочная комиссия, тантьема. Доход цессионера: перестраховочная премия

Согласно условиям лицензирования с/д-ти макс-ная отв-сть страховщика по отдельному риску не должна превышать 10% от размера собственных средств компании.

Дата добавления: 2015-04-18; просмотров: 438; Мы поможем в написании вашей работы!; Нарушение авторских прав |