КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Использование методов факторного анализа в аналитических расчетах.

К методам факторного анализа относятся:

· Метод разниц абсолютных и относительных величин.

· Метод цепных подстановок.

· Балансовый метод.

· Метод относительных разниц.

Метод разниц абс и отн величин позволяет выявить количественное влияиние фактора на изменение обобщающего показателя.

Метод применяется часто, однако имеет нек ограничения:

- применяется только в том случае, если на обобщ показатель оказывают влияние только 2 фактора

- один из факторов д/б количественным, а второй –качественным.

- взаимосвязь м/у факторами д/б выражена знаком умножения.

При использовании данного метода принимают в расчет изменение одного фактора при неизменном другом. При этом очень важно определить какой из факторов явл качественным (показатели оборачиваемости ресурсов, рентабельность, показатели производительности труда и т.д), а какой кол-ым (объем прод., числ персонала, з-ты на производство, величина ФОТ, размер прибыли).

Метод цепных подстановок позволяет исчислить количественное влияние факторов на изменение обобщающего показателя. Его используют тогда, когда нельзя применить другие методы факторного анализа. Суть закл в последовательной замене базисных показателей фактическими ,начиная с основного фактора и постепенно продвигаясь к заключительному. Последовательность фактора при подстановках д/б такой:

1 – ставятся колич факторы ,а если их несколько, то первым ставят фактор, имеющий наибольшее влияние на показатель.

2- ставят качественные факторы в порядке убывания их значимости.

Для расчета можно использовать аналит табл, куда факторы вносятся в той посл-ти,в кот будут осущ подстановки. В доп к базисным показателям рассчитываются промежуточные показатели, кот отражают величину обобщ пока-ля при изменении одних факторов и неизменных других. Можно использовать простой строчный способ.

Балансовый метод– этот метод широко применяется предприятиями торговли, промышленности и строительства при анализе и учете.

С его помощью можно глубоко проанализировать материальные или товарные, трудовые и финансовые ресурсы. Для этого составл спец балансы и изучаются их данные. Балансовый метод состоит в сравнении и соизмерении 2 комплексов показателей, стремящихся к определенному равновесию.

Кроме того, этот метод используют для выявления остаточного влияния факторов, когда прямые расчеты вызывают затруднения.

На п/п с помощью балансового метода анализируют исполь-е раб времени, исполь-е станочного парка произ-го оборудования ,движение сырья, ГП, полуфабрикатов, использов-е фин ресурсов п/п.

Метод применяется только тогда, когда имеет место строго функциональная зависимость м/у показателями.

Формула товарного баланса в торговле: Зо +П = Т + Впр + З1, где

Зо и З1 – товарные запасы на ноп и коп соответственно

П – поступление ТМЦ

Т – объем товарооборота

Впр- прочие выбытие ТМЦ

Для количественной оценки каждого фактора строится аналит табл

| Показатель | За пред период | За отч период | Абс отклонение | Повлияли | |||

| план | факт | От пред периода | От плана | На выполн плана | На динамику товарооборота | ||

Метод относительных разниц применяется для измерения кол влияния факторов на изменение показателя в мультипликативных факторных моделях: У = а*в*с

Для расчета влияния первого фактора необх базисную величину пок-ля умножить на относит изменение первого фактора в коэфф-те.

Чтобы рассчитать влияние второго фактора, нужно к базисной величине пок-ля прибавить его изменение за счет 1 фактора ,затем получ сумму умножить на относит изменение второго фактора в коэфф-те. Влияние 3,4 и т.д факторов аналогичгно.

19. Диагностика финансового состояния организации: характеристика направлений (АФС методом коэффициентов, анализ структуры имущества, анализ структуры источников формирования имущества)

Метод экспресс-анализа используется в соответствии с Российским Законодательством о банкротстве на основе «Методологических положений по оценке финансового состояния предприятия и установлению удовлетворительной (или неудовлетворительной) структуры баланса» № 31-р от 12.08.1994 г.

На основе этих методических положений рассчитываются следующие показатели:

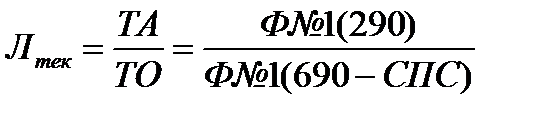

1) коэффициент текущей ликвидности с учетом льгот:

Данный коэффициент показывает, сколько (в рублях) текущих активов приходится на 1 рубль текущих обязательств. Норматив по этому коэффициенту установлен не менее 2,0.

2) коэффициент обеспеченности текущих активов собственным оборотным капиталом:

где СОК = СК – ВА;

Данный коэффициент показывает, какую часть оборотных активов предприятие приобретает за счет собственных источников, или на сколько ТА обеспечены СОК-лом.

Нормативн. значение данного коэф-та по мировому стандарту ≥ 0,1.

В соответствии с рассчитанными значениями этих коэф-тов может возникнуть 2 ситуации:

1) Если оба коэф-та соотв-ют нормативному значению. Это значит, что п/п-тие признается финансово-устойчивым, платежеспособным, а стр-ра его баланса - удовлетворительной.

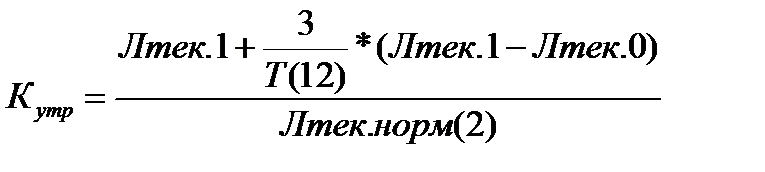

Однако оценка финансового состояния осуществляется по балансу, который составлен на определенную дату. Чтобы установить случайна она или нет, рассчитывают прогнозный показатель: коэффициент утраты платежеспособности в течение последующих 3-х месяцев:

где Лтек 0 и Лтек 1 - коэффициент текущей ликвидности на начало и конец отчетного периода;

Т – период в месяцах (12);

Лтек норм (2) – нормативный коэффициент ликвидности.

Норматив установлен не менее 1,0.

Если данный коэф-т ≥ 1, это значит, что в ближайшие 3 месяца у предприятия есть возможность не утратить свою платежеспособность. Если данный коэф-т < 1, это значит, что у предприятия в ближайшие 3 месяца существует реальная угроза платежеспособности.

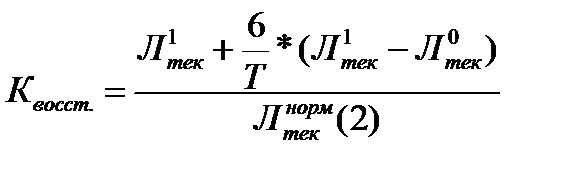

2) Если хотя бы один из расчетных коэф-тов не соотв-ет нормативному значению. Это значит, что п/п-тие неплатежеспособно, финансово-неустойчиво и имеет неудовлетворительную стр-ру баланса. В этом случае, чтобы установить сможет ли п/п-тие в ближайшие 6 месяцев восстановить свою платежеспособность, рассчитывают коэф-т восстановления платежеспособности:

Норматив не менее 1,0, т.е. если он меньше 1, то предприятие не сможет восстановить платежеспособность в течение следующих 6 месяцев, и наоборот.

Для определения причины неудовлетворительного финансового состояния, анализируют структуру имущества предприятия и источников его формирования.

Сведения об имуществе содержатся в активе баланса. Каждому виду имущества соответствует определенная статья баланса. Под структурой имущества необходимо понимать соотношение между различными группами и статьями в составе имущества.

Основной целью анализа структуры имущества предприятия явл-ся установление ее рациональности или нерациональности с т. зр. нормативов финансовой устойчивости и платежеспособности.

Активы предприятия и их структура оцениваются с т. зр. их участия в производстве, получении прибыли, а также оборачиваемости и ликвидности. Непосредственно в производстве участвуют следующие активы: 1) Основные средства; 2) НМА; 3) Запасы и затраты; 4) Денежные средства.

Аналитические выводы по структуре имущества необходимо начинать с установления соотношения между внеоборотными и оборотными активами.

При анализе необходимо помнить, что структура активов зависит от отраслевой принадлежности п/п-тия, т.е. соотношение м/д оборотными и внеоборотными активами в разных отраслях разные.

Например, для капиталоемких производств (тяжелое машиностроение, горнодобывающая, перерабатывающая промышленность, крупное строительство, нефтепереработка) - внеоборотные активы 70-80%, оборотные активы - 20-30% в составе имущества п/п-тия. Для п/п-тий средней капиталоемкости (станкостроение, некрупное строительство) - внеоборотные активы 60%, оборотные активы - 40%. Для п/п-тий с низкой к/ё (пищевая промышленность, легкая промышленность) - внеоборотные активы 50%, оборотные активы - 50%. Для некапиталоемких п/п-тий (торговля, посредничество) - внеоборотные активы до 20%, оборотные активы до 80%.

При стабильном развитии п/п-тия структура имущества меняется незначительно (± 5% меняется доля внеоборотных и оборотных активов).

Изменение структуры активов п/п-тия может происходить в 2-х направлениях:

1) В пользу увеличения доли ВА;

2) В пользу увеличения доли оборотных активов.

Изменение структуры активов в пользу увеличения доли ВА свидетельствует о следующем:

- о наращивании производственного потенциала п/п-тия, если в течение года приобреталось оборудование (см. Ф№5);

- о стремлении руководства путем вложений в осн. средства защитить денежные активы п/п-тия от обесценения в период инфляции;

- наличие в составе имущества п/п-тия нематериальных активов и их рост в динамике говорит о том, что п/п-тие занимается инновационной деятельностью, приобретает патенты, лицензии, тов. знаки для освоения и выпуска новых видов продукции;

- наличие долгосрочных финансовых вложений и рост их удельной величины указывают на инвестиционную деятельность п/п-тия;

- незавершенное строительство - это активы, к-рые не принимают участия в производственном процессе (ну т.к. они строятся!), а значит увеличение их доли и абсолютной величины может отрицательно повлиять на ФХД п/п-тия. Однако наличие таких активов говорит о том, что у п/п-тия есть средства для строительства, а значит оно работает эффективно;

Изменение структуры в пользу увеличения доли оборотных активов свидетельствует о формировании более мобильной структуры активов, способствующей ускорению их оборачиваемости и усилению платежеспособности п/п-тия.

При анализе оборотных активов необходимо обратить внимание на соотношение м/д их отдельными группами.

Наибольший удельный вес (до 60%) в структуре оборотных активов могут занимать запасы.

На п/п-тиях обычно разрабатывают нормы запасов в зависимости от производственных потребностей, т.е. величина запасов не должна превышать эти нормы и нормативы.

Около 20-25% в структуре оборотных активов должны занимать денежные средства. Причем их д-б достаточно для покрытия наиболее срочных обязательств.

К наиболее срочным обязательствам относят:

1) Задолженность по з/п; 2) Обязательства по налогам и другим обязательным платежам (т.е. в бюджет и во ВБФ); 3) Часть задолженности перед банками (за кредиты), перед поставщиками при наступлении сроков, указанных в договоре; 4) Коммунальные платежи.

Если у п/п-тия в динамике растет абсолютная величина ДС это считается положительным поскольку эти активы явл-ся наиболее ликвидными и их оборачиваемость самая высокая.

На денежных счетах у п/п-тия д-б минимально необходимая сумма средств для покрытия наиболее срочных обязательств, однако хранение большой суммы денег на счетах нецелесообразно поскольку средства не участвуют в обороте п/п-тия и не приносят доход.

Если же на момент проведения анализа согласно данным баланса денег у п/п-тия нет это не говорит о том, что п/п-тие неплатежеспособно, т.к. деньги могут поступить на счет в ближайшее время.

ДЗ в составе оборотных активов составляет порядка 15-20%.

Наличие высокой доли ДЗ в структуре оборотных активов свидетельствует о том, что в составе ДЗ есть просроченные обязательства и безнадежные долги. Высокие темпы роста по этим статьям говорят о том, что п/п-тие активно использует политику товарных ссуд для потребителей своей продукции (срок выдачи такой ссуды не должен превышать 2-х месяцев).

Кредитуя своих потребителей п/п-тие фактически делится с ними частью своего дохода.

В том случае если платежи п/п-тию задерживаются оно вынуждено брать кредиты увеличивая тем самым размер своих обязательств.

Если п/п-тие некредитоспособно, оно вынуждено нарушать сроки исполнения обязательств перед поставщиками, подрядчиками и прочими кредиторами (ВБФ).

Незначительный рост ДЗ м-б у п/п-тия лишь в том случае если оно расширяет объемы производства и реализации продукции.

Если у п/п-тия большая доля ДЗ, то для того, чтобы хоть как-то снизить ее негативное влияние на фин. состояние п/п-тия необх-мо стремиться, чтобы абсолютная величина ДЗ была меньше или равна величине просроченной КЗ.

Анализируя структуру запасов, необх-мо обратить внимание на изменение доли следующих статей:

1) Сырье и материалы;

2) Незавершенное производство;

3) Гот. продукция и товары.

Увеличение уд. веса этих статей может свидетельствовать:

- о наращивании производственного потенциала п/п-тия (если происходит одновременное увеличение стоимости основных фондов);

- о стремлении руководства п/п-тия за счет вложений в запасы защитить денежные активы от обесценения в период инфляции.

Если в процессе анализа была выявлена 2-я причина изменения запасов и затрат, это говорит о нерациональности выбранной стратегии поскольку денежные средства вложены в запасы, к-рые находятся на складе до момента их реализации и поэтому в обороте п/п-тия не участвуют. Это замедляет оборачиваемость активов и снижает эффективность и рентабельность деятельности.

Однако если экономическая ситуация в стране вынуждает руководителей держать свои средства в запасах и затратах нужно тщательно выбирать такие запасы, к-рые в данный момент будут более ликвидными и их можно будет продать без затруднений.

Т. о. существенные отклонения от вышеперечисленных правил свидетельствуют о нерациональной структуре имущества п/п-тия, а значит об ухудшении его фин. состояния.

Анализ динамики и структуры источников формирования имущества (всего совокупного капитала предприятия, т.е. собственного, заемного и привлеченного) проводится горизонтальным и вертикальным методом на основе удельных показателей, рассчитанных к валюте баланса, к-рая принимается за 100%.

Структура источников формирования имущества может изменяться в 2-х направлениях:

1) В пользу увеличения собственного капитала;

2) В пользу увеличения доли обязательств (т.е. ЗК, ПК).

Изменение доли собственного капитала в сторону ее увеличения явл-ся положительной тенденцией.

При оценке структуры пассива положительно оценивается значительная доля собственных средств в составе источников формирования имущества и ее рост в динамике.

У нормально функционирующего предприятия-производителя П, Р, У доля собственных средств в структуре всех источников д-б не менее 50%. Поскольку такое предприятие считается более надежным с т. зр. финансовой устойчивости.

Изменение доли собственного капитала за счет любого источника способствует укреплению финансовой независимости п/п-тия.

Высокая доля собственного капитала не всегда говорит о стабильной финансовой устойчивости. «Качество» собственного капитала зависит от его структуры.

Если наибольший уд. вес в структуре занимает прибыль и резервы, созданные из прибыли, то это характеризует эффективность работы предприятия по итогам года. Такая структура собственных средств считается рациональной.

Если структура СК нерациональна, то его большая величина не характеризует финансовую устойчивость предприятия как положительную.

Если в стр-ре СК наибольшая доля принадлежит добавочному капиталу, то это говорит о том, что у предприятия имеется недостаток собственных средств для обеспечения текущей деятельности и формирования имущества. Это значит, что предприятие вынуждено использовать кредиты и займы или увеличивать свою КЗ, т.е. накапливать долги.

Анализ состава и структуры заемных и привлеченных средств необходимо начать с выяснения роли долгосрочных и краткосрочных кредитов и займов в хоз-ной деятельности предприятия.

Наличие в составе источника высокой доли долгосрочных кредитов и займов и рост их доли в динамике расценивается положительно, т.к. такими источниками предприятие может располагать длительное время.

Для возврата таких обязательств не требуется значительного отвлечения средств из оборота (т.к. мы погашаем маленькими частями).

Минимальная доля долгосрочных кредитов и займов д-б ≈ 10% в структуре всех источников (хорошо считается от 10 до 25%).

Анализ краткосрочных обязательств проводят по 2-м направлениям:

1) С точки зрения изучения их структуры;

2) С точки зрения возможности их покрытия за счет текущих активов.

(1) Чтобы у предприятия были снижены фин. риски доля КСО в валюте баланса не должна превышать 40%.

Если доля таких обязательств высокая, это может явиться одной из причин финансовой неустойчивости, неплатежеспособности и увеличения финансовых рисков предприятия.

Высокая доля КСО свидетельствует также о перераспределении доходов от кредиторов к предприятиям должникам.

Такая ситуация возникает в России в период кризисных явлений в экономике когда кредиты для предприятия становятся недоступными. В этом случае предприятия работают в основном на КЗ-ти, что способствует накоплению долгов перед поставщиками, бюджетом, ВБФ, а это признак неплатежеспособности.

Углубленный анализ текущих обязательств проводится отдельно по видам этих обязательств:

1) Это анализ краткосрочных кредитов банков;

2) Анализ краткосрочных займов;

3) Анализ КЗ;

4) Анализ других обязательств.

Для этого привлекаются данные синтетического и аналитического учета.

В ходе анализа проводят выборку обязательств, сроки погашения к-рых наступают в отчетном периоде.

Отдельно выделяют отсроченные и просроченные обязательства.

(2) Чтобы установить сможет ли предприятие погасить свои обязательства необходимо рассчитать величину оборотного капитала:

ОК = ТА - ТО = ΙΙ р. А - V р. П

Если ОК > 0 это говорит о том, что предприятие способно погасить свои текущие обязательства за счет денежных средств, за счет ДЗ, за счет продажи своих запасов и у него еще останутся средства для обеспечения текущей производственной деятельности.

Если ОК < 0 это значит, что предприятие не способно погасить свои КСО, т.к. у него нет ОК.

Если такая ситуация возникла, необходимо установить а сможет ли предприятие погасить хотя бы свои наиболее срочные обязательства. Эти обязательства д-б погашены за счет денежных средств поэтому величину первоочередных платежей необходимо сравнить с величиной денежных средств.

Таким образом, рациональной считается такая структура имущества или источников формирования имущества в составе к-рой имеют место все финансовые ресурсы в следующем соотношении:

СК ≥ 50%;

ДКЗ ≥ 10%;

ККЗ ≥ 25%, но не более 40%;

КЗ ≤ 15%.

Дата добавления: 2015-04-18; просмотров: 471; Мы поможем в написании вашей работы!; Нарушение авторских прав |