КАТЕГОРИИ:

АстрономияБиологияГеографияДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРиторикаСоциологияСпортСтроительствоТехнологияФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Комплексный экономический анализ дебиторской и кредиторской задолженности

Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, а следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности. Искусство управления дебиторской задолженностью заключается в оптимизации общего ее размера и обеспечении своевременной ее инкассации.

Резкое увеличение дебиторской задолженности и ее доли в оборотных активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям, либо об увеличении объема продаж, либо о неплатежеспособности и банкротстве части покупателей. Сокращение дебиторской задолженности оценивается положительно, если оно происходит за счет сокращения периода ее погашения. Если же дебиторская задолженность уменьшается в связи с сокращением отгрузки продукции, то это свидетельствует о снижении деловой активности предприятия.

Следовательно, рост дебиторской задолженности не всегда оценивается отрицательно, а снижение — положительно. Необходимо различать нормальную и просроченную задолженность. Наличие последней создает финансовые затруднения, так как предприятие будет ощущать недостаток финансовых ресурсов для приобретения производственных запасов, выплаты заработной платы и др. Кроме того, замораживание средств в дебиторской задолженности приводит к замедлению оборачиваемости капитала. Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшение прибыли. Поэтому каждое предприятие заинтересовано в сокращении сроков погашения причитающихся ему платежей.

Ускорить платежи можно путем совершенствования расчетов, своевременного оформления расчетных документов, предварительной оплаты, применения вексельной формы расчетов и т.д.

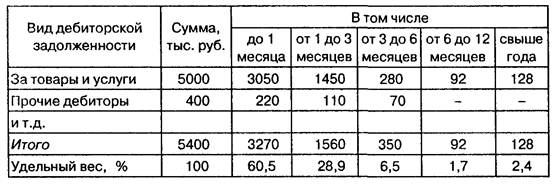

В процессе анализа нужноизучить динамику, состав, причины и давность образования дебиторской задолженности, установить, нет ли в ее составе сумм,нереальных для взыскания, или таких, по которым истекают сроки исковой давности (табл. 15.13). Если такие имеются, то необходимо срочно принять меры по их взысканию (оформление векселей, обращение в судебные органы и др.).

Таблица 15.13

Анализ состава и давности образования дебиторской задолженности

Источники информации: баланс, материалы первичного и аналитического бухгалтерского учета, а также «Приложение к балансу» (форма № 5).

Работник, занимающийся управлением дебиторской задолженностью, должен сосредоточить внимание на наиболее старых долгах и уделить больше внимания крупным суммам задолженности.

При этом важно оценить вероятность безнадежных долгов, для чего используется накопленный на предприятии статистический материал или заключение опытных экспертов.

Таблица 15.14

Оценка реального состояния дебиторской задолженности

Как видно из данных табл. 15.14, сумма сомнительных долгов исходя из опыта прошлых лет составляет на предприятии 216,7 тыс. руб., или 4% от общей суммы дебиторской задолженности (216,7/5400 •100).

Важно изучить также качество и ликвидность дебиторской задолженности. Одним из показателей, используемых для этой цели, являетсяпериод оборачиваемости дебиторской задолженности (Пдз), илипериод инкассации долгов. Он равен времени между отгрузкой товаров и получением за них наличных денег от покупателей:

Для характеристики качества дебиторской задолженности определяется и такой показатель, какдоля резерва по сомнительным долгам в общей сумме дебиторской задолженности. Рост уровня данного коэффициента свидетельствует о снижении качества последней.

Эти показатели сопоставляют в динамике, со среднеотраслевыми данными, нормативами и изучают причины увеличения периода нахождения средств в дебиторской задолженности (неэффективная система расчетов, финансовые затруднения у покупателей, длительный цикл банковского документооборота и т.д.).

На анализируемом предприятии за отчетный год период инкассации дебиторской задолженности возрос с 18 до 23 дней, а доля резерва по сомнительным долгам — от 3 до 5%, что свидетельствует о снижении ее качества.

Качество дебиторской задолженности оценивается такжеудельным весом в ней вексельной формы расчетов, поскольку вексель является высоколиквидным активом, который может быть реализован третьему лицу до наступления срока его погашения. Вексельное обязательство имеет значительно большую силу, чем обычная дебиторская задолженность. Увеличение удельного веса полученных векселей в общей сумме дебиторской задолженности свидетельствует о повышении ее надежности и ликвидности.

Особую актуальность проблема неплатежей приобретает в условиях инфляции, когда происходит обесценение денег. Чтобы подсчитать убытки предприятия от несвоевременной оплаты счетов дебиторами, необходимо от просроченной дебиторской задолженности вычесть ее сумму, скорректированную на индекс инфляции за этот срок.

Привлечение заемных средств в оборот предприятия — явление нормальное, содействующее временному улучшению финансового состояния при условии, что эти средства не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов и ухудшению финансового положения. Поэтому в процессе анализа необходимо изучить состав, давность появления кредиторской задолженности, наличие, частоту и причины образования просроченной задолженности поставщикам ресурсов, персоналу предприятия по оплате труда, бюджету, определить сумму выплаченных пеней за просрочку платежей. Для этого можно использовать данные отчетной формы № 5 «Приложение к балансу», а также данные первичного и аналитического бухгалтерского учета.

Одним из показателей, используемых для оценки состояния кредиторской задолженности, является средняя продолжительность периода ее погашения (Пк.з), которая рассчитывается следующим образом:

Качество кредиторской задолженности может быть оценено также определением удельного веса в ней расчетов по векселям. Доля кредиторской задолженности, обеспеченная выданными векселями, в общей ее сумме показывает ту часть долговых обязательств, несвоевременное погашение которых приведет к протесту векселей, выданных предприятием, а следовательно, к дополнительным расходам и утрате деловой репутации.

При анализе долгосрочного заемного капитала, если он имеется на предприятии, интерес представляют сроки востребования долгосрочных кредитов, так как от этого зависит стабильность ФСП. Если они частично погашаются в отчетном году, то эта сумма показывается в составе краткосрочных обязательств.

Анализируя кредиторскую задолженность, необходимо учитывать, что она является одновременно источником покрытия дебиторской задолженности. Поэтому надо сравнить сумму дебиторской и кредиторской задолженности. Если дебиторская задолженность превышает кредиторскую, то это свидетельствует об иммобилизации собственного капитала в дебиторскую задолженность.

Таким образом, анализ структуры собственных и заемных средств необходим для оценки рациональности формирования источников финансирования деятельности предприятия и его рыночной устойчивости. Это очень важно при определении перспективного варианта организации финансов и выработке финансовой стратегии.

9.Система показателей рентабельности. Трансформация показателя рентабельности активов на основе «модели Дюпон» для проведения факторного анализа эффективности деятельности организации.

Рентабельность — это относительный показатель, определяющий уровень доходности бизнеса. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, коммерческой, инвестиционной и т.д.). Они более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или потребленными ресурсами. Эти показатели используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Показатели рентабельности можно объединить в несколько групп:

1) показатели, характеризующие окупаем ость издержек производства и инвестиционных проектов;

2) показатели, характеризующие рентабельность продаж;

3) показатели, характеризующие доходность капитала и его частей.

Рентабельность продукции (коэффициент окупаемости затрат) исчисляется путем отношения прибыли от реализации (Прп) до выплаты процентов и налогов к сумме затрат по реализованной продукции (Зрп):

Показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться по отдельным видам продукции и в целом по предприятию. При определении его уровня в целом по предприятию целесообразно учитывать не только реализационные, но и внереализационные доходы и расходы, относящиеся к основной деятельности.

Аналогичным образом определяется доходность инвестиционных проектов: полученная или ожидаемая сумма прибыли от инвестиционной деятельности (Пид) относится к сумме инвестиционных затрат (ИЗ):

Рентабельность продаж (оборота) рассчитывается делением прибыли от реализации продукции, работ и услуг до выплаты процентов и налогов на сумму полученной выручки (Врп). Характеризует эффективность производственной и коммерческой деятельности: сколько прибыли имеет предприятие с рубля продаж. Этот показатель рассчитывается в целом по предприятию и отдельным видам продукции.

Рентабельность совокупного капитала исчисляется отношением брутто-прибыли до выплаты процентов и налогов (БП) к среднегодовой стоимости всего совокупного капитала (KL).

Рентабельность (доходность) операционного капитала исчисляется отношением прибыли от операционной деятельности до выплаты процентов и налогов (Под) к среднегодовой сумме операционного капитала (ОК). Он характеризует доходность капитала, задействованного в операционном процессе:

В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами.

Уровень рентабельности продукции (коэффициент окупаемости затрат), исчисленный в целом по предприятию, зависит от трех основных факторов первого порядка: изменения структуры реализованной продукции, ее себестоимости и средних цен реализации.

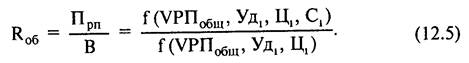

Факторная модель этого показателя имеет следующий вид:

Затем следует сделатьфакторный анализ рентабельности по каждому виду продукции. Уровень рентабельности отдельных видов продукции зависит от изменения среднереализационных цен и себестоимости единицы продукции:

Факторный анализ рентабельности оборота. Детерминированная факторная модель этого показателя, исчисленного в целом по предприятию, имеет следующий вид-

Зная, из-за каких факторов изменилась прибыль и выручка от реализации продукции, можно узнать их влияние на изменение уровня рентабельности, последовательно заменяя базовый уровень каждого фактора данной модели на фактический отчетного периода.

Уровень рентабельности продаж отдельных видов продукции зависит от среднего уровня цены и себестоимости изделия:

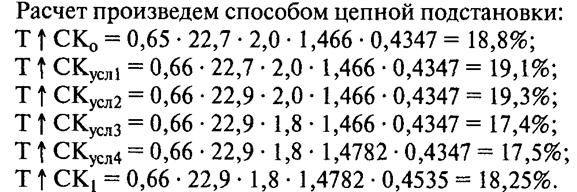

Расчет их влияния производится также с помощью приема цепной подстановки.

Аналогично осуществляетсяфакторный анализ рентабельности капитала. Общая сумма брутто-прибыли зависит от объема реализованной продукции (VPП), ее структуры (Удi), себестоимости (Сi), среднего уровня цен (Цi) и финансовых результатов от прочих видов деятельности, не связанных с реализацией продукции и услуг (ВФР).

Среднегодовая сумма основного и оборотного капитала (KL) зависит от объема продаж и скорости оборота капитала (коэффициента оборачиваемости Коб), который определяется отношением выручки к среднегодовой сумме основного и оборотного капитала. Чем быстрее оборачивается капитал на предприятии, тем меньше его требуется для обеспечения запланированного объема продаж. И наоборот, замедление оборачиваемости капитала требует дополнительного привлечения средств для обеспечения того же объема производства и реализации продукции.

Взаимосвязь названных факторов с уровнем рентабельности совокупного капитала можно записать в виде следующей модели:

Представляет интерес факторный анализ рентабельности собственного капитала. Уровень рентабельности собственного капитала определяется отношением чистой прибыли к среднегодовой величине собственного капитала.

Формула расчета:

На уровень рентабельности собственного капитала влияют:

- доходность реализованной продукции;

- ресурсоотдача (фондоотдача);

- структура капитала.

Взаимосвязь уровня рентабельности собственного капитала с вышеуказанными факторами может быть выражена с помощью так называемой «формулы Дюпона», которая имеет следующий вид:

РП – стоимость реализованной продукции;

Акт – среднегодовая сумма всех вложений (активов);

RОБ- рентабельность продаж;

РО – ресурсоотдача (фондоотдача);

КФЗ- коэффициент финансовой зависимости.

Рассмотренным факторам по уровню значений и по тенденции изменений присуща отраслевая специфика. Так, показатель ресурсоотдачи может иметь относительно невысокое значение в высокотехнологических отраслях, отличающихся капиталоемкостью. Напротив, показатель рентабельности продукции в них будет относительно высоким. Высокий уровень коэффициента финансовой зависимости могут позволить себе предприятия, поставляющие конкурентоспособную продукцию, что обеспечивает стабильное поступление денег. Это же относится к предприятиям, имеющим высокий уровень мобильности активов. Следовательно, в зависимости от отраслевой специфики и хозяйственно-финансовых условий, сложившихся на данном предприятии, оно может отдавать предпочтение тому или иному фактору повышения рентабельности собственного капитала.

10.Комплексный экономический анализ источников Финансирования деятельности организации. Оценка оптимальности структуры капитала на основе эффекта финансового рычага.

Руководство предприятия должно иметь четкое представление, за счет каких источников ресурсов оно будет осуществлять свою деятельность и в какие сферы деятельности будет вкладывать свой капитал. Забота об обеспечении бизнеса необходимыми финансовыми ресурсами является ключевым моментом в деятельности любого предприятия.

Поэтому анализ наличия, источников формирования и размещения капитала имеет исключительно большое значение.

Задачи анализа:

• изучение состава, структуры и динамики источников формирования капитала предприятия;

• выявление факторов изменения их величины;

• определение стоимости отдельных источников привлечения капитала и его средневзвешенной цены, а также факторов изменения последней;

• оценка уровня финансового риска (соотношение заемного и собственного капитала);

• оценка произошедших изменений в пассиве баланса с точки зрения повышения уровня финансовой устойчивости предприятия;

• обоснование оптимального варианта соотношения собственного и заемного капитала.

Капитал — это средства, которыми располагает субъект хозяйствования для осуществления своей деятельности с целью получения прибыли.

Формируется капитал предприятия как за счет собственных (внутренних), так и за счет заемных (внешних) источников.

Основным источником финансирования являетсясобственный капитал (рис. 15.2). В его состав входят уставный капитал, накопленный капитал (резервный и добавочный капиталы, нераспределенная прибыль) и прочие поступления (целевое финансирование, благотворительные пожертвования и др.).

Уставный капитал — это сумма средств учредителей для обеспечения уставной деятельности. На государственных предприятиях — это стоимость имущества, закрепленного государством за предприятием на правах полного хозяйственного ведения; на акционерных предприятиях - номинальная стоимость акций; в обществах с ограниченной ответственностью — сумма долей собственников; на арендном предприятии — сумма вкладов его работников и др.

Уставный капитал формируется в процессе первоначального инвестирования средств. Вклады учредителей в уставный капитал могут быть внесены в виде денежных средств, нематериальных активов, в имущественной форме. Величина уставного капитала объявляется при регистрации предприятия, и при корректировке его величины требуется перерегистрация учредительных документов.

Добавочный капитал как источник средств предприятия образуется в результате переоценки имущества или продажи акций выше номинальной их стоимости.

Резервный капитал создается в соответствии с законодательством или в соответствии с учредительными документами за счет чистой прибыли предприятия. Он выступает в качестве страхового фонда для возмещения возможных убытков и обеспечения защиты интересов третьих лиц в случае недостаточности прибыли для выкупа акций, погашения облигаций, выплаты процентов по ним и т.д. По его величине судят о запасе финансовой прочности предприятия. Отсутствие или недостаточная его величина рассматривается как фактор дополнительного риска вложения капитала в данное предприятие.

К средствам специального назначения и целевого финансирования относятся безвозмездно полученные ценности от физических и юридических лиц, а также безвозвратные и возвратные бюджетные ассигнования на содержание объектов соцкультбыта и на восстановление платежеспособности предприятий, находящихся на бюджетном финансировании.

Основным источником пополнения собственного капитала являетсячистая (нераспределенная) прибыль предприятия, которая остается в обороте предприятия в качестве внутреннего источника самофинансирования долгосрочного характера (рис. 15.3). Если предприятие убыточное, то собственный капитал уменьшается на сумму полученных убытков. Значительный удельный вес в составе

внутренних источников имеют амортизационные отчисления от используемых собственных основных средств и нематериальных активов. Они не увеличивают сумму собственного капитала, а являются средством его реинвестирования.

К прочим формам собственного капитала относятся доходы от сдачи в аренду имущества, расчеты с учредителями и др. Они не играют заметной роли в формировании собственного капитала предприятия.

Уменьшается собственный капитал на стоимость акций, выкупленных у акционеров, и на сумму задолженности учредителей по взносам в уставный капитал.

Основную долю в составе внешних источников формирования собственного капитала составляет дополнительная эмиссия акций. Государственным предприятиям может быть оказана безвозмездная финансовая помощь со стороны государства. К числу прочих внешних источников относятся материальные и нематериальные активы, передаваемые предприятию бесплатно физическими и юридическими лицами в порядке благотворительности.

Заемный капитал (рис. 15.4) — это кредиты банков и финансовых компаний, займы, кредиторская задолженность, лизинг, коммерческие бумаги и др. Он подразделяется на долгосрочный (более года) и краткосрочный (до года).

По целям привлечения заемные средства разделяются на следующие виды:

• средства, привлекаемые для воспроизводства основных средств

и нематериальных активов;

• средства, привлекаемые для пополнения оборотных активов;

• средства, привлекаемые для удовлетворения социальных нужд.

По форме привлечения заемные средства могут быть в денежной, товарной форме, в форме оборудования (лизинг) и др.; по источникам привлечения они делятся на внешние и внутренние; по форме обеспечения — на обеспеченные залогом или закладом, поручительством или гарантией и необеспеченные.

При формировании структуры капитала необходимо учитывать особенности каждой его составляющей.

Собственный капитал характеризуется простотой привлечения, обеспечением более устойчивого финансового состояния и снижения риска банкротства. Необходимость в нем обусловлена требованиями самофинансирования предприятий. Он является основой их самостоятельности и независимости. Особенность собственного капитала состоит в том, что он инвестируется на долгосрочной основе и подвергается наибольшему риску. Чем выше его доля в общей сумме капитала и меньше доля заемных средств, тем выше буфер, который защищает кредиторов от убытков и риска потери капитала.

Однако собственный капитал ограничен в размерах. Кроме того, финансирование деятельности предприятия только за счет собственных средств не всегда выгодно для него, особенно в тех случаях, когда производство имеет сезонный характер. Тогда в отдельные периоды будут накапливаться большие средства на счетах в банке, а в другие периоды их будет недоставать. Следует также иметь в виду, что если цены на финансовые ресурсы невысокие, а предприятие может обеспечить более высокий уровень отдачи на вложенный капитал, чем платит за кредитные ресурсы, то, привлекая заемные средства, оно может усилить свои рыночные поящий и повысить рентабельность собственного (акционерного) капитала.

В то же время если средства предприятия созданы в основном за счет краткосрочных обязательств, то его финансовое положение будет неустойчивым, так как с капиталами краткосрочного использования необходима постоянная оперативная работа: контроль за своевременным их возвратом и привлечение в оборот на непродолжительное время других капиталов. К недостаткам этого источника финансирования следует отнести также сложность процедуры привлечения, высокую зависимость ссудного процента от конъюнктуры финансового рынка и увеличение в связи с этим риска снижения платежеспособности предприятия.

От степени оптимальности соотношения собственного и заемного капитала во многом зависят финансовое положение предприятия и его устойчивость.

Таблица 15.2

Анализ динамики и структуры источников капитала

Из табл. 15.2 видно, что на данном предприятии основной удельный вес в источниках формирования активов занимает собственный капитал, хотя за отчетный период его доля снизилась на 6%, а заемного, соответственно, увеличилась.

В процессе последующего анализа необходимоболее детально изучить динамику и структуру собственного и заемного капитала, выяснить причины изменения отдельных их слагаемых и дать оценку этих изменений за отчетный период.

Данные табл. 15.3 показывают изменения в размере и структуре собственного капитала: значительно увеличились сумма и доля нераспределенной прибыли при одновременном уменьшении удельного веса уставного и резервного капитала. Общая сумма собственного капитала за отчетный год увеличилась на 10 100 тыс. руб., или на 32%.

Таблица 15.3

Динамика структуры собственного капитала

Факторы изменения собственного капитала нетрудно установить по данным отчета формы № 3 «Отчет об изменениях капитала» и данным аналитического бухгалтерского учета, отражающим движение уставного, резервного и добавочного капитала, нераспределенной прибыли (табл. 15.4).

Таблица 15.4

Движение фондов и других средств, тыс. руб.

Прежде чем оценить изменения суммы и доли собственного капитала в общей валюте баланса, следует выяснить, за счет каких факторов произошли эти изменения. Очевидно, что прирост собственного капитала за счет реинвестирования прибыли и за счет переоценки основных средств будет рассматриваться по-разному при оценке способности предприятия к самофинансированию и наращиванию собственного капитала. Капитализация (реинвестирование) прибыли способствует повышению финансовой устойчивости, снижению себестоимости капитала, так как за привлечение альтернативных источников финансирования нужно платить довольно высокие проценты.

В рассматриваемом примере собственный капитал увеличился за счет фонда переоценки имущества на 3850 тыс. руб., а за счет капитализации прибыли - на 5925 тыс. руб., или на 18,8%.

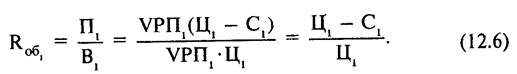

Темп прироста собственного капитала (отношение суммы капитализированной прибыли отчетного периода к собственному капиталу) зависят от следующих факторов:

• доли чистой прибыли в общей сумме брутто прибыли до выплаты процентов и налогов (Дчп);

• рентабельности оборота (Roб) - отношение чистой прибыли к выручке;

• оборачиваемости капитала (Kоб) — отношение выручки к среднегодовой сумме капитала;

• мультипликатора капитала (МК), характеризующего финансовую активность предприятия по привлечению заемных средств (отношение среднегодовой суммы активов баланса к среднегодовой сумме собственного капитала);

• доли отчислений чистой прибыли на развитие производства (Дкп) (отношение реинвестированной прибыли к сумме чистой прибыли).

Для расчета влияния данных факторов на изменение темпов роста собственного капитала можно использовать следующую модель:

Первый фактор отражает влияние уровня налогового и процентного изъятия прибыли на темпы прироста собственного капитала. Второй и третий, факторы отражают воздействие маркетинговой политики предприятия. Правильно выбранная структурная и ценовая политика, расширение рынков сбыта приводят к увеличению объема продаж и прибыли предприятия, повышению уровня рентабельности продаж и скорости оборота капитала. Четвертый и пятый факторы характеризуют влияние финансовой политики, которая может как усилить, так и снизить положительный результат предыдущих факторов.

Таблица 15.5

Исходные данные для факторного анализа темпов устойчивого роста собственного капитала

Приведенные данные показывают, что темп прироста собственного капитала ниже прошлогоднего в основном из-за замедления оборачиваемости капитала, поскольку остальные факторы оказали положительное влияние на его уровень.

Анализ структуры заемного капитала. Большое влияние на финансовое состояние предприятия оказывают состав и структура заемных средств, т.е. соотношение долгосрочных, среднесрочных и краткосрочных финансовых обязательств. Из табл. 15.6 следует, что за отчетный год сумма заемных средств увеличилась на 9900 тыс. руб., или на 73,3%. Произошли существенные изменения и в структуре заемного капитала: доля долгосрочных банковских кредитов уменьшилась, а краткосрочных увеличилась.

Таблица 15.6

Динамика структуры заемного капитала

Привлечение заемных средств в оборот предприятия — явление нормальное, содействующее временному улучшению финансового состояния при условии, что эти средства не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов и ухудшению финансового положения. Поэтому в процессе анализа необходимо изучить состав, давность появления кредиторской задолженности, наличие, частоту и причины образования просроченной задолженности поставщикам ресурсов, персоналу предприятия по оплате труда, бюджету, определить сумму выплаченных пеней за просрочку платежей. Для этого можно использовать данные отчетной формы № 5 «Приложение к балансу», а также данные первичного и аналитического бухгалтерского учета.

Одним из показателей, используемых для оценки состояния кредиторской задолженности, является средняя продолжительность периода ее погашения (Пк.з), которая рассчитывается следующим образом:

Качество кредиторской задолженности может быть оценено также определением удельного веса в ней расчетов по векселям. Доля кредиторской задолженности, обеспеченная выданными векселями, в общей ее сумме показывает ту часть долговых обязательств, несвоевременное погашение которых приведет к протесту векселей, выданных предприятием, а следовательно, к дополнительным расходам и утрате деловой репутации.

При анализе долгосрочного заемного капитала, если он имеется на предприятии, интерес представляют сроки востребования долгосрочных кредитов, так как от этого зависит стабильность ФСП. Если они частично погашаются в отчетном году, то эта сумма показывается в составе краткосрочных обязательств.

Анализируя кредиторскую задолженность, необходимо учитывать, что она является одновременно источником покрытия дебиторской задолженности. Поэтому надо сравнить сумму дебиторской и кредиторской задолженности. Если дебиторская задолженность превышает кредиторскую, то это свидетельствует об иммобилизации собственного капитала в дебиторскую задолженность.

Таким образом, анализ структуры собственных и заемных средств необходим для оценки рациональности формирования источников финансирования деятельности предприятия и его рыночной устойчивости. Это очень важно при определении перспективного варианта организации финансов и выработке финансовой стратегии.

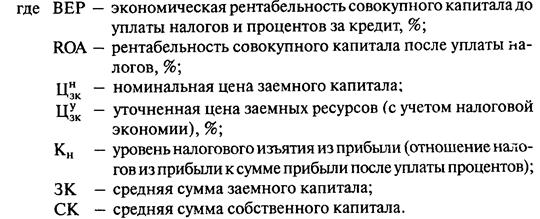

Одним из показателей, применяемых для оценки эффективности использования заемного капитала, является эффект финансового рычага (ЭФР):

ЭФР показывает, на сколько процентов увеличивается сумма собственного капитала за счет привлечения заемных средств в оборот предприятия. Положительный ЭФР возникает в тех случаях, когда рентабельность совокупного капитала выше средневзвешенной цены заемных ресурсов, т.е. если ROA > Цзк. Например, рентабельность совокупного капитала после уплаты налога составляет 15%, в то время как цена заемных ресурсов равна 10%. Разность между стоимостью заемных средств и доходностью совокупного капитала позволит увеличить рентабельность собственного капитала. При таких условиях выгодно увеличивать плечо финансового рычага, т.е. долю заемного капитала. Если ROA < Цзк, создается отрицательный ЭФР (эффект «дубинки»), в результате чего происходит «проедание» собственного капитала, что может стать причиной банкротства предприятия.

Механизм формирования ЭФР наглядно просматривается на следующем примере (табл. 15.19).

Таблица 15.19

Механизм формирования ЭФР

Как показывают приведенные данные, при одинаковом уровне экономической рентабельности совокупного капитала в 20% получается разная рентабельность собственного капитала. Предприятие 2, сформировав свои активы на 50% за счет собственных средств и на 50% за счет заемных средств, увеличило рентабельность собственного капитала на 7,6% за счет того, что за кредитные ресурсы оно платит с учетом налоговой экономии 7,6% [10 • (1 — 0,24)], а рентабельность совокупного капитала после уплаты налогов (ROA) составляет 15,2%.

Таблица 15.20

Исходные данные для расчета эффекта финансового рычага

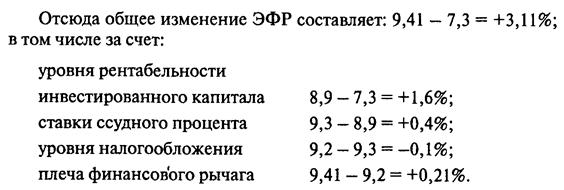

Используя данные табл. 15.20, рассчитаем ЭФР за прошлый и отчетный периоды на анализируемом нами предприятии и факторы изменения его уровня:

Следовательно, в сложившихся условиях выгодно использовать заемные средства в обороте предприятия, так как в результате этого повышается размер собственного капитала.

Эффект финансового рычага можно рассчитывать не только в целом по всему заемному капиталу, но и по каждому его источнику (долгосрочным, краткосрочным кредитам банка, займам, товарным кредитам, кредиторской задолженности, беспроцентным заемным ресурсам и др.). Тогда в вышеприведенную формулу нужно подставлять не средневзвешенную цену заемного капитала, а цену конкретного его источника, например среднюю ставку процента за краткосрочные кредиты банка или средний процент купонных выплат по облигациям и др.

К примеру, используя данные табл. 15.20 и 15.21, рассчитаем ЭФР по долгосрочным кредитам банка:

Аналогичные расчеты сделаны и по другим заемным ресурсам. Полученные результаты, представленные в табл. 15.21, позволяют оценить долю каждого вида заемных средств в формировании уровня ЭФР.

Таблица 15.21

ЭФР по видам заемных ресурсов за отчетный год

Таким образом, привлекая заемные ресурсы, предприятие может увеличить собственный капитал, если рентабельность инвестированного капитала окажется выше цены привлеченных ресурсов.

11.Комплексный анализ и оценка ликвидности и платежеспособности организации. Обоснование прогноза платежеспособности.

Одним из показателей, характеризующих финансовое положение предприятия, является его платежеспособность, т.е. возможность своевременно погашать свои платежные обязательства наличными денежными ресурсами.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность.

Ликвидность баланса — возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее — это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Ликвидность предприятия - это более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов). Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности.

Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса и предприятия зависит платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективу. Предприятие может быть платежеспособным на отчетную дату, но при этом иметь неблагоприятные возможности в будущем, и наоборот.

В экономической литературе различают понятия ликвидности совокупных активов как возможность их быстрой реализации при банкротстве и самоликвидации предприятия и ликвидности оборотных активов, обеспечивающей текущую его платежеспособность.

На рис. 15.10 приведена блок-схема, отражающая взаимосвязь между платежеспособностью, ликвидностью предприятия и ликвидностью баланса, которую можно сравнить с многоэтажным зданием, в котором все этажи равнозначны, но второй этаж нельзя возвести без первого, а третий — без первого и второго; если рухнет первый

этаж, то и все остальные тоже. Следовательно, ликвидность баланса — основа (фундамент) платежеспособности и ликвидности предприятия. Иными словами, ликвидность — это способ поддержания платежеспособности. Но в то же время, если предприятие имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности (табл. 15.28), с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Первая группа (а1) включает в себя абсолютно ликвидные активы, такие, как денежная наличность и краткосрочные финансовые вложения.

Ко второй группе (А2) относятся быстро реализуемые активы: товары отгруженные, дебиторская задолженность, налоги по приобретенным ценностям. Ликвидность этой группы оборотных активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др.

Третья группа (Аз) — это медленно реализуемые активы (производственные запасы, незавершенное производство, готовая продукция). Значительно больший срок понадобится для превращения их в денежную наличность.

Таблица 15.28

Группировка активов по степени ликвидности

Четвертая группа (а4) — это труднореализуемые активы, куда входят основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство, расходы будущих периодов, долгосрочная дебиторская задолженность с отсрочкой платежа на год и более.

Соответственно, на четыре группы разбиваются и обязательства предприятия:

П1 — наиболее срочные обязательства, которые должны быть погашены в течение месяца (кредиторская задолженность и кредиты банка, сроки возврата которых наступили, просроченные платежи);

П2 — среднесрочные обязательства со сроком погашения до одного года (краткосрочные кредиты банка);

П3 — долгосрочные кредиты банка и займы;

П4 — собственный (акционерный) капитал, находящийся постоянно в распоряжении предприятия.

Баланс считается абсолютно ликвидным, если:

Изучение соотношений этих групп активов и пассивов за несколько периодов позволит установить тенденции изменения в структуре баланса и его ликвидности.

Наряду с абсолютными показателями для оценки ликвидности и платежеспособности предприятия рассчитывают относительные показатели: коэффициент абсолютной ликвидности, коэффициент быстрой ликвидности и коэффициент текущей ликвидности (табл. 15.29).

Таблица 15.29

Показатели ликвидности предприятия

Эти показатели представляют интерес не только для руководства предприятия, но и для внешних субъектов анализа: коэффициент абсолютной ликвидности — для поставщиков сырья и материалов, коэффициент быстрой ликвидности — для банков, коэффициент текущей ликвидности — для инвесторов.

Коэффициент абсолютной ликвидности (норма денежных резервов) определяется отношением денежных средств и краткосрочных финансовых вложений ко всей сумме краткосрочных долгов предприятия. Он показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Чем выше его величина, тем больше гарантия погашения долгов. Однако и при небольшом его значении предприятие может быть всегда платежеспособным, если сумеет сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам. Поэтому каких-либо общих нормативов и рекомендаций по уровню данного показателя не существует. Дополняет общую картину платежеспособности предприятия наличие или отсутствие у него просроченных обязательств, их частота и длительность.

Коэффициент быстрой (срочной) ликвидности — отношение совокупности денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств. Удовлетворяет обычно соотношение 0,7— 1. Однако оно может оказаться недостаточным, если большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать. В таких случаях требуется большее соотношение. Если в составе оборотных активов значительную долю занимают денежные средства и их эквиваленты (ценные бумаги), то это соотношение может быть меньшим. В нашем примере на начало года величина этого коэффициента составляет 0,9 (7600/8500), а на конец - 0,72 (12 600/17 400), однако основную долю в составе его занимает группа абсолютно ликвидных активов.

Коэффициент текущей ликвидности (общий коэффициент покрытия долгов Ктл) — отношение всей суммы оборотных активов, включая запасы, к общей сумме краткосрочных обязательств; он показывает степень покрытия оборотными активами оборотных пассивов:

Превышение оборотных активов над краткосрочными финансовыми обязательствами обеспечивает резервный запас для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех оборотных активов, кроме наличности. Чем больше этот запас, тем больше уверенность кредиторов в том, что долги будут погашены. Удовлетворяет обычно коэффициент > 2. В нашем примере величина его на начало года составляет 1,74 (14 800/8500), на конец — 1,53 (26 700/ 17 400), что значительно ниже нормативного уровня, причем наметилась тенденция его к понижению.

В Республике Беларусь установлен минимальный его уровень: для промышленных предприятий — 1,7, сельскохозяйственных предприятий — 1,5, для строительных организаций — 1,2, транспорта — 1,3, торговли —1,0 и т.д. Если фактическое его значение ниже данного уровня, то это является одним из оснований признания предприятия неплатежеспособным.

Если коэффициент текущей ликвидности и доля собственного оборотного капитала в формировании оборотных активов меньше норматива, но наметилась тенденция роста этих показателей, то определяется коэффициент восстановления платежеспособности (Kg ц) за период, равный шести месяцам:

Если Kвп > 1, то у предприятия есть реальная возможность восстановить свою платежеспособность, и наоборот, если K > 1, у предприятия нет реальной возможности восстановить свою платежеспособность в ближайшее время.

В случае если фактический уровень Ктл равен нормативному значению на конец периода или выше его, но наметилась тенденция его снижения, рассчитывают коэффициент утраты платежеспособности (Куп) за период, равный трем месяцам:

Если Куп > 1, то предприятие имеет реальную возможность сохранить свою платежеспособность в течение трех месяцев, и наоборот.

Рассматривая показатели ликвидности, следует иметь в виду, что их величина является довольно условной, так как ликвидность активов и срочность обязательств по бухгалтерскому балансу можно определить довольно приблизительно. Так, ликвидность запасов зависит от их качества (оборачиваемости, доли дефицитных, залежалых материалов и готовой продукции). Ликвидность дебиторской задолженности также зависит от скорости ее оборачиваемости, доли просроченных платежей и нереальных для взыскания. Поэтому радикальное повышение точности оценки ликвидности достигается в ходе внутреннего анализа на основе данных аналитического бухгалтерского учета.

Об ухудшении ликвидности активов свидетельствует увеличение доли неликвидных запасе в, просроченной дебиторской задолженности, просроченных векселей и др.

Дата добавления: 2015-04-18; просмотров: 635; Мы поможем в написании вашей работы!; Нарушение авторских прав |